Дивиденды в 2 НДФЛ

Дивиденды в 2-НДФЛ отражают только ООО. Акционерные общества указывают их в приложении № 2 к декларации по налогу на прибыль (п. 4 ст. 230 НК РФ, письмо ФНС от 26.06.2018 № БС-4-11/[email protected]).

Заполнить справку по выплаченным дивидендам нужно так.

В приложении к 2-НДФЛ укажите:

- ставку НДФЛ (13% — для резидентов РФ, 15% — для нерезидентов либо ставку согласно международному договору);

- код дохода — 1010;

- сумму дивидендов;

- код вычета — 601;

- сумму вычета.

ОБРАТИТЕ ВНИМАНИЕ! Вычет показывают только в том случае, если в расчете НДФЛ с дивидендов учитывались дивиденды, которые получила сама организация от других организаций. Если нет, в поле «Код вычета» нужно поставить прочерк, а сумму указать как 0,00 руб. (см. пп. 1.10, 1.15 Порядка заполнения справки 2-НДФЛ).

Заполняйте одно приложение на каждую ставку НДФЛ. Если и зарплата, и дивиденды облагаются по одной ставке (например, это «физик»-резидент, который одновременно является работником организации), будет одно общее приложение, если по разным — сделайте отдельные приложения.

В разделе 2 справки 2-НДФЛ дивиденды нужно показать в составе общих доходов, облагаемых по той же ставке (без учета вычета). В поле «Налоговая база» включите сумму за минусом вычета (если он применялся). Сумму НДФЛ покажите в обычном порядке. Если выплачивались доходы, облагаемые по разным ставкам, по дивидендам заполняется отдельная страница.

В разделе 3 вычет по дивидендам приводить не надо.

Смотрите также образец заполнения 6-НДФЛ с дивидендами.

Код вычета 601 в справке 2 НДФЛ

Код вычета 601 в справке 2 НДФЛ отражает сумму, которая способна снизить налоговую базу, исключительно по такому виду доходов, как дивиденды. Нужно обратить ваше внимание на то, что данный код действует в соответствии со статьей 214 налогового…

Что же такое вычет? В принципе, это определенный элемент снижения налоговой базы. Налоговая база – общая сумма налогов, которая подлежит четкому отчислению средств в размере 13% НДФЛ. То есть, из 10 000 рублей заработной платы, сотрудник обязан перечислить в налоговый фонд 1300 рублей, чистая заработная плата в данном случае составит 8 700 рублей.

Каждый доход облагается налогом. В тоже время, есть вычеты, которые способствуют снижению суммы доходов, из которой высчитывается налог в размере 13%.

Особенности вычетов

Например, вы получаете 10 000 рублей, из которых должны заплатить налог в размере 1300 рублей. Тем не менее, если вы имеете право на вычет, то общая сумма налоговой базы будет снижена.

Например, вы используете налог стандартного типа на детей, который предусматривает снижение налоговой базы на сумму в размере 3000 рублей. В данном случае расчеты будут такими: из суммы общего дохода в 10 000 рублей отнимается сумма в 3000 рублей, которая не облагается налогом.

Получается, что сумма дохода составляет 7 000 рублей. Соответственно, сумма налогов в данном случае составит 910 рублей.

Ндфл код вычета 601

Разница достаточно существенная.

Вычеты можно оформить посредством предоставления пакета документов и заявления. Налоговые инстанции четко определяют все пути оформления данного варианта снижения общей налоговой базы на физическое лицо.

Что означает код вычета 601 в справке 2 НДФЛ?

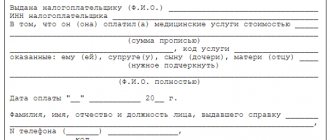

В первую очередь скажем об особенностях заполнения справки 2 НДФЛ:

- Справка заполняется на специализированном бланке;

- Все доходы указываются в виде кодов;

- Все вычеты указываются в виде кодов;

- Если человек не является резидентом страны, то он не имеет право получать налоговые вычеты;

- Если индивидуальный предприниматель оплачивает налог по особой системе, он не имеет право на получение вычеты;

- Справка заполняется только на официально трудоустроенных граждан;

- При отсутствии выплат НДФЛ оформить налоговые вычеты невозможно.

Код вычета 601 позволяет в определенной степени снизить уровень доходов по дивидендам. В нашей стране каждый вид доходов в обязательном порядке должен облагаться налогом. Если налог не высчитывается, то и вычеты не предоставляются.

Что же касается дивидендов, то данный вид доходов в обязательном порядке вписывается в 2 НДФЛ в качестве дохода облагаемого по особой системе НДФЛ. Снизить сумму отчислений можно посредством кода 601.

Впрочем, претендовать на данный вычет могут только четко определенные законодательством категории лиц.

Форма 2-НДФЛ: разбираем нестандартные ситуации

Налоговые агенты представляют в ИФНС форму 2-НДФЛ в двух случаях: в общем порядке — не позднее 1 апреля года, следующего за налоговым периодом, и при невозможности удержать налог. Кроме того, справка по форме 2-НДФЛ должна быть представлена налоговым агентом налогоплательщику — физическому лицу по его требованию.

В конце прошлого года, вслед за изменениями в законодательстве, налоговая служба обновила формы отчетности по НДФЛ, изменив в том числе и привычную форму 2-НДФЛ. Наши рекомендации помогут налоговым агентам не только проверить, а при необходимости и уточнить уже сданную отчетность, но и корректно оформлять справки в будущем.

Порядок заполнения новой справки прописан достаточно детально. Но жизнь постоянно преподносит бухгалтерам такие «сюрпризы», которые отразить в отчетности оказывается затруднительно.

Заполнение справки: переходные моменты

Начнем с вопросов заполнения справки. Ведь неверные сведения в этом документе грозят организации штрафом в 500 руб. за каждую некорректную справку (ст. 126.1 НК РФ).

Много затруднений вызывают так называемые «переходные» выплаты. Они хотя и возникают только раз в году, но являются причиной постоянной головной боли бухгалтера. Как же правильно заполнять справку по выплатам, начисленным в 2015 г., а фактически выплаченным в 2016-м?

С текущей зарплатой все понятно. О том, что декабрьскую зарплату нужно было включить в справку за 2015 г., даже если фактически она выплачена в январе 2016 г., налоговые органы определились давно (см., например, письма ФНС России от 03.02.2012 № ЕД-4-3/[email protected] и № ЕД-4-3/[email protected]).

Код вычета 601 по дивидендам: вычет 601 по ндфл

Раз это доход, он отражается на листах А и Б 3-НДФЛ (в зависимости от источника). Рассмотрим по порядку. Пример 1

Семен — один из учредителей компании. 2022 г. организация закрыла с прибылью и в 2022 г. выплатила ему 50 000 руб. с удержанием 6 500 руб. НДФЛ.

Кроме того, Семен получил дивиденды от иностранной инвестиционной компании два раза по 230 долларов США, т.е. всего 460 $. При выплате иностранная компания удержала налог 10%. С валютных поступлений Семен обязан заплатить НДФЛ сам.

В декларации он планирует заявить и о российских дивидендах, хотя налог с них уже перечислен.

https://www.youtube.com/watch?v=x53REcKxEq0

Как отразить «отечественный» доход:

- На листе А указать наименование и реквизиты налогового агента.

- Проставить значения выплаченных сумм и удержанного налога. Все эти данные по дивидендам для 3-НДФЛ есть в справке, которую обязана предоставить организация по итогам отчетного года (по форме 2-НДФЛ).

- Указать код (08) и налоговую ставку (13%).

Как отчитаться по иностранным источникам:

- На листе Б указать ставку налога (13%).

- В стр. 020 прописать название иностранной компании, выплатившей доход (можно использовать латинницу). Рядом указать код страны, в которой эта компания находится.

- Ниже поставить кодовое обозначение валюты платежа, код дохода (1 — только для прибыли от контролируемых иностранных компаний, в остальных случаях — 2).

- В стр. 040 поставить дату получения дохода.

- Исходя из курса ЦБ, действующего на этот день, посчитать сумму дохода в рублях.

Важно! С полученного за границей дохода иностранное государство тоже взимает налог. Если между РФ и этой страной заключено специальное соглашение об избежании двойного налогообложения, на величину этого расхода можно уменьшить НДФЛ к уплате. Так прописано в п.2 ст.214 НК.

- Заполнить стр. 080-130. Дата уплаты налога будет совпадать с датой перечисления денег, когда иностранная компания автоматически списывает нужную сумму при выплате.

- Повторить действия по п.1-6 для каждой операции по выплате.

Важно!

В п.3 ст.214 НК указано, что налог с дивидендов нужно считать по каждой выплате отдельно!

После заполнения листов А и Б общий результат отражают в Разделе 2:

- все полученные доходы суммируют;

- подсчитывают получившуюся сумму налога к уплате.

Образец готовой декларации 3-НДФЛ по данным из Примера 1 доступен для скачивания .

Каков общий порядок отражения дивидендов физлицу в новой справке 2-НДФЛ?

Дивиденды в новой 2-НДФЛ следует отражать вместе с остальными доходами, облагаемыми по той же ставке. В типовом случае, когда физлицо-получатель является налоговым резидентом РФ, это будет 13%.

Для дивидендов предусмотрен код дохода в 2-НДФЛ 1010. Сумму по коду следует показывать полностью (вместе с налогом).

Разделы 1-3 новой справки и Приложение отдельно по дивидендам заполнять не требуется.

Признак 1 проставляется в новой справке, если дивиденды выплачены деньгами и НДФЛ удержан у источника (ст. 226 НК РФ).

Подать 2-НДФЛ с признаком 1 нужно не позже 1 апреля года, следующего за годом выплаты.

Признак 2 (налог не удержан) нужно проставить в справку, если дивиденды выплачены в неденежной форме (например, в натуральной). В данном случае плательщик дивидендов не удерживает налог у источника и обязанность рассчитать и заплатить НДФЛ в бюджет ложится на получателя дивидендов (ст. 228 НК РФ).

Подать 2-НДФЛ с признаком 2 нужно не позже 1 марта года, следующего за годом выплаты.

Когда применяется код вычета 601 по дивидендам

Код приведен в Приказе ФНС от 10.09.2015 № ММВ-7-11/ и маркирует «сумму, уменьшающую налоговую базу по доходам в виде дивидендов». Он применяется, когда одна фирма получает дивиденды от другой компании и учитывает их при выплате собственных дивидендов физ. лицам. Расчет ведется по специальной формуле (п.5 ст. 275 НК).

Например, общество А выплатило организации Б дивиденды и удержало с них налог. В свою очередь, компания Б направила этот полученный доход вместе с другими средствами на выплату дивидендов физ. лицам. Чтобы не получилось двойного налогообложения, при определении базы по НДФЛ компании Б нужно вычесть полученные от А суммы.

Как пояснила ФНС в письме от 26.06.2018 № БС-4-11/, при выдаче справки 2-НДФЛ налоговый агент указывает в ней размер выплаченных дивидендов в разделе 3. Одновременно под кодом «601» он проставляет сумму, которая уменьшает базу по НДФЛ по этим доходам.

Важно! В этом письме ФНС напомнила, что справках 2-НДФЛ не указываются доходы, выплаченным физ. лицам в виде дивидендов по акциям отечественных компаний. Эти данные отражаются в отчетности по налогу на прибыль.

https://www.youtube.com/watch?v=aePEQXr-dSc

Пример 2

Наталья планирует получить в ФНС вычет за свое обучение (затраты — 47 800 руб.). Для этого она попросила на работе справку 2-НДФЛ. Помимо зарплаты 80 000 руб. в месяц налоговый агент указал в ней сумму выплаченных дивидендов 31 500 руб. и вычет по коду 601 — 13 400 руб.

При заполнении дивидендов в декларации 3-НДФЛ Наталья отразила доходы в разных отделах листа А. Сумму облагаемого дохода указала за минусом суммы вычета по коду 601.

Налоговая база по разным видам дохода тоже оформляется раздельно, на двух листах Раздела 2:

Образец получившейся декларации доступен .

Обратите внимание! Отражение дивидендов физического лица в налоговой декларации никак не влияет на базу по НДФЛ для расчета вычетов по ст.218 — 221 НК. В соответствии с п.3 ст.210 НК к дивидендам такие вычеты не применяются.

Дивиденды в 2-НДФЛ (образец заполнения)

Дивиденды в 2-НДФЛ отражают и всегда отражали ООО. Акционерные общества по дивидендам «физикам» раньше сдавали приложение № 2 к декларации по налогу на прибыль. Но с 2022 года порядок изменился — утратил силу п. 4 ст. 230 НК РФ, который требовал от АО отражать дивиденды в прибыльной декларации (подп. «б» п. 19 ст. 2, п. 3 ст. 3 закона от 29.09.2019 № 325-ФЗ).

Налоговый вычет 601 с дивидендов что это

ПИСЬМО от 26.06.18 N БС-4-11/[email protected]

Сумма НДФЛ, подлежащая удержанию из суммы дивидендов, исчисляется налоговым агентом согласно п. 4 ст. 275 НК РФ по формуле, установленной п. 5 ст. 275 НК РФ и предусматривающей, что общая сумма дивидендов, подлежащая распределению российской организацией в пользу всех получателей (показатель Д1), должна быть уменьшена на общую сумму дивидендов, полученных этой организацией от других российских организаций в текущем отчетном (налоговом) периоде и предыдущих отчетных (налоговых) периодах (показатель Д2), при условии, что указанная сумма полученных дивидендов ранее не учитывалась при определении налоговой базы.

Аналогичная информация о сумме выплачиваемых дивидендов должна быть отражена в сведениях о доходах физлиц, формируемых по каждому налогоплательщику по форме 2-НДФЛ, утвержденной Приказом ФНС России от 30.10.2015 N ММВ-7-11/[email protected]

При этом согласно Контрольным соотношениям показателей формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, направленным Письмом ФНС России от 10.03.2016 N БС-4-11/[email protected], соответствующие показатели форм 6-НДФЛ и 2-НДФЛ, представленных налоговым агентом по всем налогоплательщикам, должны совпадать.

Из содержания формы 6-НДФЛ, а также порядка ее заполнения не ясно, какая сумма доходов в виде дивидендов должна быть отражена в ней: распределенная в пользу налогоплательщиков-физлиц или та, с которой исчисляется НДФЛ.

Верна ли позиция ПАО?

Верно ли то, что при заполнении формы 2-НДФЛ должен быть применен аналогичный подход, а именно: по коду дохода 1010 «Дивиденды» в разд. 3 «Доходы, облагаемые по ставке %» должна быть отражена налоговая база по дивидендам, а не сумма распределенных конкретному налогоплательщику дивидендов?

Ответ:

Федеральная налоговая служба рассмотрела письмо ПАО от 11.05.2018 и сообщает следующее.

1. По вопросу заполнения расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ)

Согласно пункту 3.3 раздела III Порядка заполнения и представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом по форме 6-НДФЛ, утвержденного приказом ФНС России от 14.10.2015 N ММВ-7-11/[email protected], в разделе 1 расчета по форме 6-НДФЛ по строке 025 «В том числе сумма начисленного дохода в виде дивидендов» указывается обобщенная по всем физическим лицам сумма начисленного дохода в виде дивидендов нарастающим итогом с начала налогового периода.

По строке 030 «Сумма налоговых вычетов» раздела 1 расчета по форме 6-НДФЛ указывается обобщенная по всем физическим лицам сумма налоговых вычетов, уменьшающих доход, подлежащий налогообложению, нарастающим итогом с начала налогового периода. Данная строка заполняется согласно значениям кодов видов вычетов налогоплательщика, утвержденных приказом ФНС России от 10.09.2015 N ММВ-7-11/[email protected] «Об утверждении кодов видов доходов и вычетов».

Таким образом, при заполнении раздела 1 расчета по форме 6-НДФЛ по строке 025 указывается общая сумма доходов в виде дивидендов, распределенная в пользу физических лиц, а по строке 030 указывается сумма, уменьшающая налоговую базу по доходам в виде дивидендов (код вычета «601» согласно приказу ФНС России от 10.09.2015 N ММВ-7-11/[email protected]).

2. По вопросу заполнения сведений о доходах физических лиц по форме 2-НДФЛ

В соответствии с пунктом V Порядка заполнения формы сведений о доходах физического лица «Справка о доходах физического лица» (форма 2-НДФЛ), утвержденного приказом ФНС России от 30.10.2015 N ММВ-7-11/[email protected], доходы физических лиц отражаются в разделе 3 справки по форме 2-НДФЛ по соответствующим кодам, перечень которых утвержден приказом ФНС России от 10.09.2015 N ММВ-7-11/[email protected] «Об утверждении кодов видов доходов и вычетов».

В этой связи дивиденды, полученные физическим лицом, указываются в разделе 3 справки по форме 2-НДФЛ по коду дохода «1010». При этом в поле «Код вычета» указывается «601», а в поле «Сумма вычета» указывается сумма, уменьшающая налоговую базу по доходам в виде дивидендов.

Одновременно сообщается, что в отношении доходов, полученных физическими лицами в виде дивидендов по акциям российских организаций, налоговые агенты представляют сведения о доходах в соответствии с приложением N 2 к налоговой декларации по налогу на прибыль, представление сведений о таких доходах в соответствии с пунктом 2 статьи 230 Кодекса не требуется.

Действительный государственный советник Российской Федерации 2 класса С.Л.БОНДАРЧУК

Источник

Ндфл с дивидендов. примеры исчисления и отражение в отчетности

Правила расчета НДФЛ с дивидендов в случаях, если компания получает дивиденды и если не получает. Как отразить дивиденды в формах 2-НДФЛ и 6-НДФЛ – читайте в статье.

Курсы повышения квалификации для бухгалтеров и главных бухгалтеров на ОСНО и УСН. Учтены все требования профстандарта «Бухгалтер». Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы.

Расчет НДФЛ с дивидендов

При расчете НДФЛ с дивидендов не применяются стандартные, социальные и имущественные налоговые вычеты, данный порядок подтвержден в п. 3 ст. 210 НК РФ, Письме ФНС от 23.06.2016 № ОА-3-17/[email protected]).

Даже если дивиденды выплачиваются несколько раз в течение года, налог рассчитывается по каждой выплате отдельно, то есть не нарастающим итогом (п. 3 ст. 214 НК РФ, Письмо Минфина от 12.04.

2016 № 03-04-06/20834).

Порядок расчета налога с дивидендов зависит от того, получает ли ваша компания дивиденды от других организаций.

Ситуация 1. Ваша компания не получает дивидендов

В этом случае налог рассчитывается по формуле (п. 2 ст. 210, п. 5 ст. 275 НК РФ):

Пример. Расчет НДФЛ с дивидендов организацией, которая сама не получает дивидендов

ООО «Альфа» выплатило своему участнику Иванову А.А. дивиденды в сумме 4 000 000 руб.

При их выплате удержан НДФЛ в сумме 520 000 руб. (4 000 000 руб. x 13%), участнику перечислено 3 480 000 руб. (4 000 000 руб. – 520 000 руб.).

Ситуация 2. Ваша компания сама получает дивиденды

Если вы получаете только дивиденды, облагаемые налогом на прибыль по ставке 0%, НДФЛ можно рассчитывать так же, как в Ситуации 1.

В остальных случаях для расчета налога вам потребуются следующие показатели (п. 2 ст. 210, п. 5 ст. 275 НК РФ, Письмо Минфина от 14.10.2016 № 03-04-06/60108):

- сумма дивидендов, начисленная всем участникам, — величина «Д1»;

- сумма дивидендов, полученных вашей . В нее включаются дивиденды, которые:

- не облагались налогом на прибыль по ставке 0%;

- ранее не учитывались при расчете налогов с выплаченных вами дивидендов.

Чтобы рассчитать НДФЛ, действуйте так:

Рассчитайте вычет по НДФЛ по формуле:

Рассчитайте налог с дивидендов, начисленных участнику, по формуле:

Пример. Расчет НДФЛ с дивидендов организацией, которая сама получает дивиденды

ООО «Альфа» принадлежат доли в уставных капиталах:

- ООО «Гамма» — 100% (ООО «Альфа» владеет этой долей пять лет);

- ООО «Дельта» — 30%.

ООО «Альфа» были получены дивиденды от ООО «Гамма» в сумме 1 000 000 руб. и от ООО «Дельта» — в сумме 1 500 000 руб. Эти дивиденды ранее не учитывались при расчете НДФЛ с дивидендов, выплаченных ООО «Альфа» своим участникам.

ООО «Альфа» распределило между участниками прибыль в сумме 4 000 000 руб., в т.ч.:

- Иванову А.А. – 1 600 000 руб.;

- ООО «Бета» — 2 400 000 руб.

НДФЛ с дивидендов, выплачиваемых Иванову А.А., рассчитывается так:

- вычет по НДФЛ с дивидендов составляет 600 000 руб. (1 600 000 руб. / 4 000 000 руб. x 1 500 000 руб.). Дивиденды, полученные от ООО «Гамма», при расчете вычета не учитываются, поскольку облагаются налогом на прибыль по ставке 0% (пп. 1 п. 3 ст. 284 НК РФ);

- НДФЛ с дивидендов составит 130 000 руб. ((1 600 000 руб. – 600 000 руб.) x 13%). Участник получает 1 470 000 руб. (1 600 000 руб. – 130 000 руб.).

НДФЛ с дивидендов уплачивается на обычный КБК для НДФЛ — 182 1 0100 110.

Уплатить налог, удержанный ООО с выплаченных участникам дивидендов, надо не позднее дня, следующего за днем перечисления дивидендов (п. 6 ст. 226 НК РФ).

Отражение дивидендов в справке 2-НДФЛ

Организации, которые выплачивают дивиденды физлицам, должны представить на них справки 2-НДФЛ (п. 2 ст. 230 НК РФ).

Сумму выплаченных дивидендов надо отразить в разд. 3 справки с указанием ставки налога – 13%. Сумма дивидендов указывается полностью, без уменьшения на сумму удержанного налога. Код дохода для дивидендов — «1010».

Если при расчете НДФЛ вы учитывали дивиденды, полученные от других организаций, в той же строке разд. 3, где вы указали сумму дивидендов, укажите сумму вычета с кодом «601». Если вычет не предоставлялся, то в графе «Сумма вычета» поставьте «0» (разд. I Порядка заполнения формы 2-НДФЛ).

Указывать вычет по НДФЛ с дивидендов в разд. 4 не надо (разд. VI Порядка заполнения формы 2-НДФЛ).

Если помимо дивидендов вы выплачивали участнику другие доходы, облагаемые по ставке 13%, в т.ч. зарплату, укажите дивиденды вместе с другими доходами. Заполнять по дивидендам отдельные разд. 3 и 5 не надо (разд. I Порядка заполнения формы 2-НДФЛ, Письмо ФНС от 15.03.2016 № БС-4-11/[email protected]).

Отражение дивидендов в 6-НДФЛ

Дивиденды нужно отразить в 6-НДФЛ за период, в котором они выплачены (пп. 1 п. 1 ст. 223 НК РФ). Начисленные, но не выплаченные дивиденды в 6-НДФЛ не отражаются.

В разд. 1 укажите:

- в строках 020 и 025 — всю сумму дивидендов, выплаченных в отчетном периоде, вместе с НДФЛ;

- в строке 030 — вычет с дивидендов, если он применялся;

- в строках 040, 045 и 070 — НДФЛ с дивидендов.

В разд. 2 в отдельном блоке строк 100 — 140 покажите все дивиденды, выплаченные в один день, указав:

- в строках 100 и 110 — дату выплаты;

- в строке 120 — следующий рабочий день после выплаты;

- в строках 130 и 140 — дивиденды вместе с НДФЛ и удержанный налог.

Особенность. Дивиденды, выплаченные в последний рабочий день отчетного периода, в разд. 2 не показывайте. Отразите их в разд. 2 за следующий квартал (Письма ФНС от 02.11.2016 № БС-4-11/[email protected], от 24.10.2016 № БС-4-11/[email protected]).

Почему не считается вычет по НДФЛ в программах 1С?

Опубликовано 18.02.2022 09:04 Автор: Administrator Нам иногда кажется, что консультанты 1С скоро начнут жаловаться на нас! Почему? Да потому, что мы раскрываем все их секреты! Недавно рассказывали почему задваиваются вычеты по НДФЛ, а в этой публикации приведем сразу шесть популярных причин почему не применяется вычет по НДФЛ при начислении зарплаты в программах 1С?! В общем, продолжаем делиться ценной информацией, которую не встретишь в интернете!

Причина № 1 – Превышен лимит доходов (350 000 рублей)

Это самая популярная причина неприменения вычета по НДФЛ, наверняка именно она первой пришла в голову, когда вы прочитали тему нашей статьи.

Напомним, что согласно пп. 4 п. 1 ст. 218 НК РФ лицо не может воспользоваться вычетом с месяца, в котором облагаемый НДФЛ по ставке 13 процентов доход превысил 350 000 рублей.

Это хорошо видно в расчетном листке: в нашем примере в ноябре общий доход сотрудницы еще не достиг предела в 350 тысяч рублей и вычет применяется, а вот в декабре наступил предел по доходам и вычета больше нет.

То же самое правило применяется, если вы ввели в карточке сотрудника доходы и вычеты с предыдущего места работы. 1С суммирует все доходы с самого начала года.

Причина № 2 – Срок предоставления вычета

При первичном вводе вычета программа автоматически ставит срок «Декабрь текущего года» в столбце «Предоставляется по (включительно)».

Не все бухгалтеры позже исправляют эту строку, часто просто забывают об этом, поэтому с января следующего года вычет естественно уже не применяется.

Причина № 3 – Документ прекращения вычетов

Если вышеуказанные причины исключены, то стоит проверить не введен ли документ отмены предоставления вычетов в карточке сотрудника. Возможно случайно, а может и специально.

Причина № 4 – Вычет уже применился в другом документе

Это нередкая ситуация в учете. Например, не стоит искать вычет в документах начисления зарплаты, если в течение месяца у сотрудника были расчет отпускных или больничных. Вычет будет именно там.

И наоборот, вычет может примениться в более поздних документах, например, если вы сначала ввели «Разовое начисление», а затем сделали начисление зарплаты и взносов.

Причина № 5 – Специальная галочка в документе «Увольнение»

После увольнения сотрудник может получить доход в этой же организации (например, ему начислена премия и т.п.). Также он может быть заново принят в текущем году или на следующий день.

С недавних пор не только в 1С: ЗУП, но и в 1С: Бухгалтерии предприятия ред. 3.0 есть такая фишка: если стандартные вычеты не нужно прекращать, то в документе «Увольнение» установите флажок «Применять право на вычеты к доходам, выплачиваемым после увольнения».

Если флажок не установить, то вычеты прекратятся.

Причина № 6 – Некорректный учет

При плохом ведении учета в программах 1С и не соблюдении последовательности проведения документов можно обнаружить примененный вычет, например, майский, в документах за сентябрь.

Коллеги, может мы что-то упустили? Пишите ваши ситуации поиска вычета в комментариях.

Автор статьи: Ирина Плотникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

JComments

Макрос

Раз это доход, он отражается на листах А и Б 3-НДФЛ (в зависимости от источника). Рассмотрим по порядку.

Пример 1

Семен — один из учредителей компании. 2016 г. организация закрыла с прибылью и в 2022 г. выплатила ему 50 000 руб. с удержанием 6 500 руб. НДФЛ.

Кроме того, Семен получил дивиденды от иностранной инвестиционной компании два раза по 230 долларов США, т.е. всего 460 $. При выплате иностранная компания удержала налог 10%. С валютных поступлений Семен обязан заплатить НДФЛ сам.

В декларации он планирует заявить и о российских дивидендах, хотя налог с них уже перечислен.

https://www.youtube.com/watch?v=x53REcKxEq0

Как отразить «отечественный» доход:

- На листе А указать наименование и реквизиты налогового агента.

- Проставить значения выплаченных сумм и удержанного налога. Все эти данные по дивидендам для 3-НДФЛ есть в справке, которую обязана предоставить организация по итогам отчетного года (по форме 2-НДФЛ).

- Указать код (08) и налоговую ставку (13%).

Как отчитаться по иностранным источникам:

- На листе Б указать ставку налога (13%).

- В стр. 020 прописать название иностранной компании, выплатившей доход (можно использовать латинницу). Рядом указать код страны, в которой эта компания находится.

- Ниже поставить кодовое обозначение валюты платежа, код дохода (1 — только для прибыли от контролируемых иностранных компаний, в остальных случаях — 2).

- В стр. 040 поставить дату получения дохода.

- Исходя из курса ЦБ, действующего на этот день, посчитать сумму дохода в рублях.

Важно! С полученного за границей дохода иностранное государство тоже взимает налог. Если между РФ и этой страной заключено специальное соглашение об избежании двойного налогообложения, на величину этого расхода можно уменьшить НДФЛ к уплате. Так прописано в п.2 ст.214 НК.

- Заполнить стр. 080-130. Дата уплаты налога будет совпадать с датой перечисления денег, когда иностранная компания автоматически списывает нужную сумму при выплате.

- Повторить действия по п.1-6 для каждой операции по выплате.

Важно!

В п.3 ст.214 НК указано, что налог с дивидендов нужно считать по каждой выплате отдельно!

После заполнения листов А и Б общий результат отражают в Разделе 2:

- все полученные доходы суммируют;

- подсчитывают получившуюся сумму налога к уплате.

Образец готовой декларации 3-НДФЛ по данным из Примера 1 доступен для скачивания .

Когда применяется код вычета 601 по дивидендам

Код приведен в Приказе ФНС от 10.09.2015 № ММВ-7-11/[email protected] и маркирует «сумму, уменьшающую налоговую базу по доходам в виде дивидендов». Он применяется, когда одна фирма получает дивиденды от другой компании и учитывает их при выплате собственных дивидендов физ. лицам. Расчет ведется по специальной формуле (п.5 ст. 275 НК).

Например, общество А выплатило организации Б дивиденды и удержало с них налог. В свою очередь, компания Б направила этот полученный доход вместе с другими средствами на выплату дивидендов физ. лицам. Чтобы не получилось двойного налогообложения, при определении базы по НДФЛ компании Б нужно вычесть полученные от А суммы.

Как пояснила ФНС в письме от 26.06.2018 № БС-4-11/[email protected], при выдаче справки 2-НДФЛ налоговый агент указывает в ней размер выплаченных дивидендов в разделе 3. Одновременно под кодом «601» он проставляет сумму, которая уменьшает базу по НДФЛ по этим доходам.

Важно! В этом письме ФНС напомнила, что справках 2-НДФЛ не указываются доходы, выплаченным физ. лицам в виде дивидендов по акциям отечественных компаний. Эти данные отражаются в отчетности по налогу на прибыль.

https://www.youtube.com/watch?v=aePEQXr-dSc

Пример 2

Наталья планирует получить в ФНС вычет за свое обучение (затраты — 47 800 руб.). Для этого она попросила на работе справку 2-НДФЛ. Помимо зарплаты 80 000 руб. в месяц налоговый агент указал в ней сумму выплаченных дивидендов 31 500 руб. и вычет по коду 601 — 13 400 руб.

При заполнении дивидендов в декларации 3-НДФЛ Наталья отразила доходы в разных отделах листа А. Сумму облагаемого дохода указала за минусом суммы вычета по коду 601.

Налоговая база по разным видам дохода тоже оформляется раздельно, на двух листах Раздела 2:

Образец получившейся декларации доступен .

Обратите внимание! Отражение дивидендов физического лица в налоговой декларации никак не влияет на базу по НДФЛ для расчета вычетов по ст.218 — 221 НК. В соответствии с п.3 ст.210 НК к дивидендам такие вычеты не применяются.

Образец заполнения дивидендов в 3-НДФЛ

Пример заполнения дивидендов в 3-НДФЛ в 2022 году на бумажном бланке мы рассмотрели выше. Теперь обратимся к более простому способу оформления – через программу «Декларация».

Пример 3

В 2022 г. Василий получил дивиденды от ООО «Организация» в размере 79 400 руб. Предположим, вскоре компания ликвидировалась и не заплатила НДФЛ. До 30 апреля 2022 г. Василий отчитался о полученных доходах в ИФНС, подав декларацию.

Особенности заполнения в программе:

- При задании условий отмечаем общий источник дохода.

- Платежи от российского источника заполняем на странице «Доходы, полученные в РФ». Обратите внимание на то, что для них предусмотрена отдельная вкладка. Источник выплаты добавляем через значок «+». В появившемся окне указываем реквизиты компании, полученную сумму, уплаченный налог. Поправку на вычет 601 (при необходимости) следует делать в строке «Облагаемая сумма дивидендов». Все эти данные берем из 2-НДФЛ.

В рассматриваемом примере удержанного налога нет, т.к. организация не исполнила свою обязанность налогового агента.

- Отчет готов. Его можно распечатать или сохранить в электронный файл (). Отразить дивиденды в 3-НДФЛ за 2022 год можно будет аналогично, но только в программе за соответствующий год.

Как указать код дохода 1010 в программе «Декларация»

Этот код соответствует доходу «Дивиденды». Т.к. для оформления дивидендов от российских компаний в программе предусмотрена отдельная вкладка, код в этом случае нигде не проставляется. Другое дело, если нужно заявить доходы от иностранных источников.

Пример 4

Василий инвестирует деньги в иностранные компании и получает дивиденды. В 2022 г. американский инвестиционный фонд выплатил ему 4 раза по 340 $. С каждого платежа он удержал 10% налог. В 2022 г. Василию нужно подать декларацию и посчитать НДФЛ к уплате.

Порядок работы в программе:

- Задаем базовые условия: указываем, что доходы получены в валюте.

- Сведения о налогоплательщике заполняем стандартно.

- Переходим на вкладку «Доходы за пределами РФ». Добавляем новый источник (кнопкой «+»). Наименование компании разрешается писать буквами латинского алфавита. Коды страны выбираем из имеющегося списка.

- В нижнем поле указываем валюту платежа и дату операции. Программа позволяет автоматически определить курс. Если компания сразу удержала налог, дата получения дохода и выплаты налога будет одинаковая. Если налог не уплачивался, поле «дата уплаты налога» не трогаем.

- В коде дохода выбираем 1010. Указываем размер дохода в валюте и сумму удержанного налога.

- Повторяем операции по п.3-5 по каждому случаю выплаты отдельно. В рассматриваемом примере 4 поступления по 340 $.

- Декларация заполнена. Остается ее проверить и распечатать ().

Как заполнить дивиденды в 3-НДФЛ

Раз это доход, он отражается на листах А и Б 3-НДФЛ (в зависимости от источника). Рассмотрим по порядку.

Пример 1

Семен — один из учредителей компании. 2016 г. организация закрыла с прибылью и в 2022 г. выплатила ему 50 000 руб. с удержанием 6 500 руб. НДФЛ. Кроме того, Семен получил дивиденды от иностранной инвестиционной компании два раза по 230 долларов США, т.е. всего 460 $. При выплате иностранная компания удержала налог 10%. С валютных поступлений Семен обязан заплатить НДФЛ сам. В декларации он планирует заявить и о российских дивидендах, хотя налог с них уже перечислен.

Как отразить «отечественный» доход:

- На листе А указать наименование и реквизиты налогового агента.

- Проставить значения выплаченных сумм и удержанного налога. Все эти данные по дивидендам для 3-НДФЛ есть в справке, которую обязана предоставить организация по итогам отчетного года (по форме 2-НДФЛ).

- Указать код (08) и налоговую ставку (13%).

Как отчитаться по иностранным источникам:

- На листе Б указать ставку налога (13%).

- В стр. 020 прописать название иностранной компании, выплатившей доход (можно использовать латинницу). Рядом указать код страны, в которой эта компания находится.

- Ниже поставить кодовое обозначение валюты платежа, код дохода (1 — только для прибыли от контролируемых иностранных компаний, в остальных случаях — 2).

- В стр. 040 поставить дату получения дохода.

- Исходя из курса ЦБ, действующего на этот день, посчитать сумму дохода в рублях.

Важно! С полученного за границей дохода иностранное государство тоже взимает налог. Если между РФ и этой страной заключено специальное соглашение об избежании двойного налогообложения, на величину этого расхода можно уменьшить НДФЛ к уплате. Так прописано в п.2 ст.214 НК.

- Заполнить стр. 080-130. Дата уплаты налога будет совпадать с датой перечисления денег, когда иностранная компания автоматически списывает нужную сумму при выплате.

- Повторить действия по п.1-6 для каждой операции по выплате.

Важно!

В п.3 ст.214 НК указано, что налог с дивидендов нужно считать по каждой выплате отдельно!

После заполнения листов А и Б общий результат отражают в Разделе 2:

- все полученные доходы суммируют;

- подсчитывают получившуюся сумму налога к уплате.

Образец готовой декларации 3-НДФЛ по данным из Примера 1 доступен для скачивания .

Новые коды доходов и вычетов, применяемых при заполнении справки 2-НДФЛ — Контур.Бухгалтерия

Федеральная налоговая служба внесла поправки в перечень кодов видов доходов и налоговых вычетов, которые используются при заполнении формы 2-НДФЛ. Соответствующий приказ от 22.11.16 № ММВ-7-11/[email protected]зарегистрирован в Минюсте 14 декабря.

Напомним, что перечень кодов, в который вносятся поправки, утвержден приказом ФНС от 10.09.2015 № ММВ-7-11/[email protected]

Коды для разных видов доходов

В частности, появился код 2002 для премий, выплачиваемых за производственные результаты и иные подобные показатели, предусмотренные нормами законодательства РФ, трудовыми или коллективными договорами (касается премий, выплачиваемых не за счет средств чистой прибыли организации, не за счет средств специального назначения или целевых поступлений).

Суммы вознаграждений, выплачиваемых за счет средств прибыли организации, средств специального назначения или целевых поступлений, нужно будет отражать по коду 2003.

Помимо этого в перечень добавлены новые коды доходов по операциям с ценными бумагами, производными финансовыми инструментами (коды 1544 — 1549, 1551 — 1554).

Коды вычетов

Комментируемым приказом вводятся коды вычетов по расходам на по операциям с ценными бумагами, производными финансовыми инструментами (коды 225 — 241), а также коды 250 — 252 для отражения убытков по операциям, учитываемым на индивидуальном инвестиционном счете (ст. 214.9 НК РФ). Кроме этого, изменены коды вычетов на детей; «детские» вычеты нужно будет отражать по кодам 126-149.

Приказ вступит в силу по истечении десяти дней после дня его официального опубликования.