Напомню, пунктом 27 Положения по ведению бухгалтерского учета и бухгалтерской отчетности (утверждено Приказом Минфина России от 29 июля 1998 г. № 34н) установлено, что составлению годовой бухгалтерской финансовой отчетности в обязательном порядке должна предшествовать инвентаризация всех активов и обязательств. При этом сами правила проведения такой ревизии регулируются Методическими указаниями по инвентаризации имущества и финансовых обязательств. Так, согласно пункту 1.2 Методических указаний дебиторская задолженность относится к имуществу организации, а кредиторская задолженность и резервы – к финансовым обязательствам. Сама инвентаризация проводится путем проверки сумм, числящихся на соответствующих счетах бухгалтерского учета на конец года, а также выявляется дебиторская и кредиторская задолженность с истекшим сроком исковой давности.

Для проведения инвентаризации создается постоянно действующая комиссия (п. 2.2 Указаний). По завершении результаты проверки оформляются документально. Первичные документы по отражению итогов ревизии разрабатываются компанией самостоятельно – за основу берутся, как правило, формы документов, приведенные в Приложениях 1–18 Указаний, а также содержащиеся в альбомах унифицированных форм.

Учтите, что результаты годовой инвентаризации должны быть отражены в бухгалтерской отчетности, а это значит, что выявленные несоответствия нужно своевременно учесть на счетах бухгалтерского учета.

Инвентаризация перед составлением итоговых документов

Рассказывает Павел Тимохин, руководитель отдела бухгалтерского консалтинга : «Бухгалтерам предстоит провести большую работу перед составлением годового отчета. Одной из задач является проведение инвентаризации перед составлением итоговых документов. Многие бухгалтеры подходят к проведению инвентаризации формально, заполняют ведомости, в которые вписывают данные остатков, числящиеся в бухгалтерском учете, не сверяя эту информацию с фактическим наличием имущества и обязательств. Но ведь цель проведения инвентаризации – установить, соответствуют ли данные бухгалтерского учета действительному наличию имущества и обязательств».

Ревизия расчетов с поставщиками, покупателями, разными дебиторами и кредиторами подразумевает проверку обоснованности числящихся на балансе сумм дебиторской и кредиторской задолженностей. Достоверно оценить правильность отражения сумм помогает сверка расчетов. При инвентаризации расчетов с покупателями и заказчиками, с поставщиками и подрядчиками, а также с прочими дебиторами и кредиторами компании проводят сверки взаимных расчетов по состоянию на 31 декабря отчетного года, ревизии оформляются соответствующими актами.

Акт сверки составляется отдельно по каждому дебитору и кредитору в двух экземплярах. Этот документ позволяет не только выявить ошибки в ведении бухучета, но и избежать разногласий с контрагентами. Если дебитор организации подписывает документ, то он соглашается с состоянием расчетов и выражает готовность оплатить долг. Акт служит основанием для списания безнадежных долгов после окончания срока их исковой давности. Бумага необходима также при обращении организации в суд для взыскания с контрагента долга за поставленные товары или оказанные услуги. Форму акта сверки взаиморасчетов фирмы разрабатывают самостоятельно. В законодательстве не предусмотрено унифицированного формата этого документа (Письмо Минфина России от 18 февраля 2005 г. № 07-05-04/2).

Обратите внимание

Акт сверки составляется отдельно по каждому дебитору и кредитору в двух экземплярах. Этот документ позволяет не только выявить ошибки в ведении бухучета, но и избежать разногласий с контрагентами. Если дебитор организации подписывает документ, то он соглашается с состоянием расчетов и выражает готовность оплатить долг.

При оформлении акта сверки рекомендую использовать следующие положения по его заполнению: во-первых, в начале документа по центру следует написать название: «Акт сверки», под ним перечислите имена сторон. Кроме того нужно упомянуть контракт или договоры между организациями, по которым составлен акт сверки. Претензии могут рассматриваться только в рамках действующих контрактов. Во-вторых, в табличной части для каждой из сторон-контрагентов должно быть отведено собственное поле для заполнения данных по общим позициям. Представьте ссылки на первичные документы (накладные, акты приема-передачи результатов выполненных работ / оказанных услуг, платежные поручения, кассовые ордера и т. д.).

В конце таблицы подводят итоги по данным каждой из сторон для определения наличия или отсутствия задолженности.

И, в-третьих, в конце документа указывается итоговая сумма задолженности (конечное сальдо в денежном выражении) по результатам взаиморасчетов между организациями по данным каждой из сторон-контрагентов. Определяется место для подписи сторон и Ф. И. О. уполномоченных лиц, подписавших акт. Он может быть завизирован в качестве уполномоченных лиц единоличным исполнительным органом организации (генеральным директором, директором, президентом и т. д.) либо представителем, действующим на основании доверенности.

Читайте также «Инвентаризация активов и обязательств»

Чтобы акт сверки стал правомерным, он должен быть подписан обеими сторонами. Основной частью документа, которая несет в себе информацию о проведенных хозяйственных операциях, является таблица, которая состоит из двух частей. В левой отражаются, как правило, факты хозяйственной деятельности составителя документа. Она включает четыре столбца. В первом из них указывается порядковый номер записи, во втором – краткое содержание операции, в третьем и четвертом – ее денежное выражение по дебету или кредиту.

Правая часть таблицы остается незаполненной; данные туда записываются контрагентом при проведении им сверки. Таким образом, в акт вносятся в хронологическом порядке записи обо всех проведенных организацией с участием конкретного контрагента операциях за определенный период. После чего подсчитываются обороты по дебету и кредиту и определяется конечное сальдо на нужную дату. Если проблем и ошибок не возникло, то суммы, полученные после заполнения первой и второй вкладки, будут выглядеть зеркально. Один экземпляр акта остается в бухгалтерии организации, второй направляется в компанию, с которой проводится сверка. Контрагент, получивший этот акт, должен проверить все содержащиеся в нем данные и внести собственные. Выявленные расхождения он также должен зафиксировать в документе. После отражения всех необходимых сведений контрагент возвращает акт организации.

Инвентаризация расчетов с покупателями и заказчиками

Перед составлением годовой бухгалтерской отчетности стоит проводить инвентаризацию расчетов в обязательном порядке. Проведение инвентаризации – одно из составляющих, которое гарантирует достоверность бухгалтерского учета и отчетности. Поэтому в случае, если несвоевременное проведение инвентаризации привело к искажению данных отчетности, предусмотрена ответственность.

Стоит понимать, что нарушение сроков проведения инвентаризации не является причиной, по которой можно привлечь организацию к ответственности. Однако это может послужить причиной к допущению нарушений правил учета расходов и доходов, требований к составлению отчетности. Так, налоговая инспекция может оштрафовать компанию на сумму до 30 тысяч рублей, либо на 20% от суммы налога, который был не уплачен, но не меньше 40 тысяч рублей. За нарушение требований к ведению бухгалтерского учета руководитель организации (или иные должностные лица) может быть оштрафован судом на сумму от 5 до 10 тысяч рублей. В случае, если инвентаризация не была проведена вовремя по вине работника, который ответственен за ее проведение, к нему может быть применено дисциплинарное взыскание.

Обратите внимание, что необходимость проведения инвентаризации не зависит от системы налогообложения, которую применяет организация. Инвентаризацию необходимо проводить всем предприятиям, которые ведут бухучет. Так что, данная обязанность распространяется также на организации, которые работают на УСН, и на компании, которые применяют спецрежим ЕНВД, так как указанные компании не освобождены от ведения бухучета.

В процессе инвентаризации расчетов с поставщиками и подрядчиками проверяются следующие сведения:

- Расчеты с контролирующими ведомствами (налоговая инспекция, ПФ, ФСС);

- Расчеты с поставщиками, подрядчиками, покупателями, заказчиками;

- Расчеты по претензиям;

- Расчеты с сотрудниками компании по оплате труда;

- Другие расчеты организации.

Перед тем, как начать инвентаризацию расчетов с поставщиками и подрядчиками, стоит подготовить следующие документы:

- Документ о проведении инвентаризации – это может быть приказ, распоряжение, постановление;

- Первичные учетные документы, договоры, заключенные с контрагентами и др.

Распоряжение о проведении инвентаризации может быть разработано и утверждено компанией самостоятельно. В качестве образца для заполнения приказа организация может взять унифицированную форму № ИНВ-22. Главное условие, которое должно выполняться – наличие всех обязательных реквизитов, перечисленных в Федеральном законе № 402-ФЗ от 6 декабря 2011 г. Приказ должен быть подписан руководителем, зарегистрирован в журнале учета (например, по форме ИНВ-23) и передан председателю комиссии.

Исправление ошибок

В случае выявления несоответствий, образовавшихся в результате ошибочных действий бухгалтера, в учете должны быть составлены корректировочные записи в порядке, установленном пунктом 5 ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности», утвержденного Приказом Минфина от 28 июня 2010 года № 63н.

Так, например, ошибка отчетного года, выявленная до окончания года, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена неточность. Инвентаризационные разницы, обнаруженные в ходе инвентаризации, могут быть отражены следующим образом:

Дебет 41 Кредит 60

— исправлена ошибка, выявленная в результате инвентаризации расчетов с поставщиками, выразившаяся в неполном отражении в учете стоимости приобретенных товаров;

Дебет 60 (62, 76) Кредит 91-1

— списана кредиторская задолженность перед поставщиком (покупателем), по которой истек срок исковой давности;

Дебет 91-2 Кредит 60 (62, 76)

— списана дебиторская задолженность перед поставщиком (покупателем), по которой истек срок исковой давности;

Дебет 007

— сумма списанной дебиторской задолженности учтена за балансом.

Назначение формы ИНВ-17

Перед составлением бухотчетности организациям необходимо провести инвентаризацию своих активов и обязательств. Это способствует не только верному заполнению баланса, но и своевременному выявлению несоответствий между данными бухучета и сведениями, имеющимися у контрагентов.

Проверь себя: как провести инвентаризацию Время прохождения около 5 мин. Пройти тест

О том, какие учетные данные нужно инвентаризировать перед началом составления годовой отчетности, читайте в материале «Как провести инвентаризацию перед годовой отчетностью».

Необходимость проведения инвентаризации возникает также в следующих случаях:

- при смене материально-ответственных лиц;

- хищении на предприятии и прочих нестандартных ситуациях;

- ликвидации организации.

Бланк унифицированной формы ИНВ-17 используется для оформления результатов инвентаризации дебиторской и кредиторской задолженности. Он был введен в действие постановлением Госкомстата России «Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации» от 18.08.1998 № 88. Но к применению с 2013 года необязателен. Возможно использование вместо него разработанной самостоятельно формы аналогичного содержания. Однако форма ИНВ-17 содержит поля для заполнения всех тех сведений, которые подлежат отражению в подобном бланке, поэтому продолжает активно использоваться.

Как правильно провести инвентаризацию расчетов с дебиторами и кредиторами, узнайте в Типовой ситуации от КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Инвентаризация резервов

Создавать резервы по сомнительным долгам организация обязана по всей «дебиторке», в том числе по задолженности поставщиков и подрядчиков по выданным им авансам, задолженности работников и третьих лиц по предоставленным им займам. Резерв создается в случае признания задолженности сомнительной. Критерии, при наступлении которых долг считается сомнительным, устанавливаются предприятием самостоятельно (отражаются в учетной политике). Бухгалтер, который ведет счета учета расчетов, должен четко знать данные критерии и своевременно создавать резервы.

Читайте также «Формирование резерва по сомнительным долгам в 2017 году»

Если дебиторская задолженность отвечает понятию «сомнительная», специалистом учета должна оцениваться вероятность погашения долга и в соответствии с оценкой определяться величина резерва – чем она выше, тем меньше размер резерва по сомнительному долгу, и наоборот – чем ниже вероятность того, что должник вернет долг, тем больше размер резерва. Таким образом, в ходе инвентаризации резервов по сомнительным долгам комиссией анализируется каждая сумма, отраженная на счете 63, на предмет соответствия ее утвержденным критериям и на ее соразмерность. Отмечу, что суммы резерва по сомнительным долгам на конец отчетного года (по результатам инвентаризации) учитываются способом, принятым в организации.

При первом методе учет ведется с присоединением неизрасходованных сумм резерва (созданного годом раньше) к финансовым результатам и одновременным созданием нового резерва (этот способ учета прямо предусмотрен п. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ).

Второй вариант связан с пересмотром величины резерва, то есть с проверкой обоснованности сумм, которые числятся на счете 63, а при необходимости – с осуществлением соответствующих корректировок (данный способ продиктован нормами ПБУ 21/2008 «Изменения оценочных значений», утвержденного Приказом Минфина России от 6 октября 2008 г. № 106н).

ПРИМЕР. ОТРАЖАЕМ ВЕРОЯТНОСТЬ ПОГАШЕНИЯ ДОЛГА

На конец года в учете организации числилась неизрасходованная сумма резерва по сомнительному долгу – 500 000 руб. В ходе инвентаризации было установлено, что вероятность погашения долга снизилась, поэтому указанный резерв было решено увеличить до 700 000 руб.Первый способ отражения результатов инвентаризации:

Дебет 63 Кредит 91-1

— 500 000 руб. – восстановлен резерв по сомнительным долгам;

Дебет 91-2 Кредит 63

— 700 000 руб. – сформирован новый резерв по сомнительным долгам.Второй способ отражения результатов инвентаризации:

Дебет 91-2 Кредит 63

— 200 000 руб. – пересмотрена (до-оценена) величина резерва по сомнительным долгам.

Оформление результатов

«Следует учесть, что проводить инвентаризацию должны все компании независимо от применяемого режима налогообложения, то есть даже относящиеся к малым предприятиям. Таким образом, для руководителя проведение инвентаризации является немаловажным фактором. Необходимо отметить, что если не проводить инвентаризацию, то компанию за отказ никто не накажет. Но руководство, которое умеет считать деньги и хочет знать реальную картину происходящего на предприятии, выполнит требования законодательства и проведет инвентаризацию имущества и обязательств», – рассказывает Павел Тимохин, руководитель отдела бухгалтерского консалтинга .

Результаты инвентаризации расчетов оформляются следующим образом. Сначала итоги проверки каждого дебитора и кредитора заносятся в справку, являющуюся приложением к акту по форме № ИНВ-17. В справке указываются реквизиты каждого дебитора и кредитора организации, дата и причина возникновения долга, а также его сумма. Затем на основании справки составляется акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами по форме № ИНВ-17 в двух экземплярах, который подписывается комиссией. Один экземпляр акта передается в бухгалтерию, второй остается у комиссии.

В акте указываются:

- название компании, проводящей инвентаризацию;

- подразделение, в котором проводится ревизия;

- ссылка на приказ, в соответствии с которым производится инвентаризация;

- порядковый номер и дата составления документа;

- дата проверки состояния дебиторской и кредиторской задолженности;

- названия организаций-дебиторов;

- номер счета бухгалтерского учета, на котором учитываются дебиторские задолженности;

- полная сумма задолженности по каждому контрагенту;

- сумма долга, которую дебитор не подтвердил и по которой истек срок исковой давности;

- названия организаций-кредиторов;

- номер счета бухгалтерского учета, на котором учитывается кредиторская задолженность;

- полная сумма кредиторской задолженности по каждому контрагенту;

- сумма задолженности, которую кредитор не подтвердил и по которой истек срок исковой давности;

- итоговая сумма по каждому виду задолженности.

Получив результаты инвентаризации, руководство компании утверждает их и выносит решения о создании резервов по сомнительным долгам, списании безнадежной задолженности или задолженности с истекшим сроком исковой давности.

Следует отметить, что проведение инвентаризаций различных участков учета – это не только необходимость, но и обязанность предпринимателей. И если законодательством утверждено проведение ежегодных ревизий, то правильным будет организовывать такие мероприятия чаще: раз в квартал или даже в месяц. Это не только позволит навести порядок в учетной системе компании, но и качественно и быстро инвентаризировать бухучет предприятия в установленные законодательством сроки. Если же руководство фирмы не готово тратить свои ресурсы на проведение внеплановых ревизий, то нужно быть готовыми, что при инвентаризациях один раз в год предприятие будет нести значительные убытки. Да и времени на такие проверки будет потрачено не мало. И не стоит надеяться на то, что результаты ревизий покажут полный порядок в учете. В деятельности любой организации грамотный специалист по учету и налогообложению, а за ним и инспектор, найдет ошибки и неточности. Именно поэтому проведение инвентаризаций является одним из важнейших этапов ведения бизнеса не только в России, но и на Западе. И проверяя каждый участок учета, предприниматель может увидеть свои слабые стороны и вовремя принять необходимые меры, которые позволят навести порядок в «нужных местах».

Акт инвентаризации расчетов с покупателями и поставщиками

Результаты инвентаризации оформляются документом по форме, которая утверждена для этих целей в учетной политике компании. Организация может разработать документ самостоятельно, не забыв включить в него все обязательные реквизиты, либо воспользоваться унифицированной формой ИНВ-17, утв. постановлением Госкомстата России № 88 от 18 августа 1998 г., которая так и называется – акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами. Данную форму можно использовать и как образец для разработки своей формы: вы можете добавлять необходимые или, наоборот, удалять ненужные реквизиты. Данный акт составляется в двух экземплярах – по одному для отдела бухгалтерии и комиссии.

Основная часть документа содержит данные о дебиторской и кредиторской задолженности, представленные в виде таблиц. По каждому счету бухгалтерского учета указывается общая сумма по балансу и задолженности: те, которые подтверждены и не подтверждены дебиторами (кредиторами), а также задолженности, у которых уже истек срок исковой давности. Сначала указываются данные по дебиторской, а далее – по кредиторской задолженности.

В обязательном порядке к акту по форме ИНВ-17 заполняется также справка-приложение, которая является основанием для составления акта. Она состоит из таблицы и содержит сведения о кредиторах и дебиторах: данные о местонахождении и контактные данные, размер задолженности, дату, причину возникновения задолженности и пр. После завершения оформления справки, стоит приступать к заполнению самого акта.

Образец акта инвентаризации расчетов с покупателями и поставщиками представлен ниже.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Объекты проверки

Согласно пункту 3.44 Методических указаний инвентаризация расчетов заключается в проверке обоснованности сумм, числящихся на счетах бухгалтерского учета. Так, инвентаризации должны быть подвергнуты счета:

- 60 «Расчеты с поставщиками и подрядчиками»;

- 62 «Расчеты с покупателями и заказчиками»;

- 63 «Резервы по сомнительным долгам»;

- 66 «Расчеты по краткосрочным кредитам и займам»;

- 67 «Расчеты по долгосрочным кредитам и займам»;

- 68 «Расчеты по налогам и сборам»;

- 69 «Расчеты по социальному страхованию и обеспечению»;

- 70 «Расчеты с персоналом по оплате труда»;

- 71 «Расчеты с подотчетными лицами»;

- 73 «Расчеты с персоналом по прочим операциям»;

- 75 «Расчеты с учредителями»;

- 76 «Расчеты с разными дебиторами и кредиторами»;

- 79 «Внутрихозяйственные расчеты».

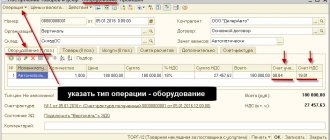

Расчеты с поставщиками, проводки

Аналитический учет должен быть организован по каждому поставщику (подрядчику, исполнителю), если расчеты плановые (договорные). Если взаимоотношения разовые, аналитика организуется по каждому счету на оплату.

Кроме того, к счету однозначно открывают два субсчета:

- 60-р — расчеты, по кредиту которого отражается задолженность перед поставщиками (подрядчиками) за приобретенные товары, работы и услуги в сумме, включающей в себя НДС. По дебету этого счета отражается погашение задолженности оплатой или иным способом;

- 60-ва — оплата поставщику (проводка) авансом, по дебету которого отражаются суммы, перечисленные поставщикам предоплаты.

Учет расчетов с поставщиками и подрядчиками, проводки:

| Дт 60-ва Кт 51, 52 | Перечислена предоплата за поставку |

| Д 08, 10, 41, 20, 26, 44 Кт 60-р | Отражены поступившие от поставщика товары, работы, услуги, материалы, др. |

| Дт 60-р Кт 60-ва | Сумма предоплаты зачтена в счет оплаты поставленных товаров, выполненных работ, оказанных услуг |

| Д 19 Кт 60-р | Отражен НДС, предъявленный в стоимости поставки |

| Д 60-р Кт 51, 52 | Задолженность перед поставщиком погашена |