Пошаговая инструкция

Уставный капитал Организации составляет 1 000 000 руб., где доли участников составляют:

- Иванов Иван Иваныч – 500 000 руб. (50%);

- Дружников Георгий Петрович – 300 000 руб. (30%);

- ООО «Заря» – 200 000 руб. (20%).

На 31 декабря прошлого года стоимость чистых активов общества составляла 4 000 000 руб.

17 января Иванов И.И. подал заявление о выходе из Общества.

23 марта Общество перечислило Иванову действительную стоимость его доли за вычетом НДФЛ на банковскую карту.

В тот же день Организация уплатила НДФЛ, удержанный по данной операции, в бюджет.

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Выход участника из состава Общества | |||||||

| 17 января | 80.09 | 80.09 | 500 000 | Переход доли от участника к Обществу по номинальной стоимости | Операция, введенная вручную — Операция | ||

| 81.09 | 75.02 | 2 000 000 | Отражение задолженности общества перед вышедшим участником в размере действительной стоимости доли | ||||

| Перечисление действительной стоимости доли вышедшему участнику | |||||||

| 23 марта | 75.02 | 51 | 1 740 000 | Перечисление действительной стоимости доли вышедшему участнику | Списание с расчетного счета — Прочее списание | ||

| Удержание НДФЛ с действительной стоимости доли участника физ.лица | |||||||

| 23 марта | 75.02 | 68.01 | 260 000 | Удержание НДФЛ с суммы действительной стоимости доли вышедшего участника | Операция, введенная вручную — Операция | ||

| — | — | 2 000 000 | Отражение доходов физического лица для НДФЛ | Операция учета НДФЛ — Вкладка Доходы | |||

| — | — | 260 000 | Отражение исчисленного НДФЛ с действительной стоимости доли | ||||

| — | — | 260 000 | Отражение удержанного НДФЛ с действительной стоимости доли | Операция учета НДФЛ — Вкладка Удержано по всем ставкам | |||

| — | — | 260 000 | Отражение уплаченного НДФЛ с действительной стоимости доли | Операция учета НДФЛ — Вкладка Перечислено по всем ставкам | |||

| Уплата в бюджет НДФЛ | |||||||

| 23 марта | 68.01 | 51 | 260 000 | Уплата в бюджет НДФЛ | Списание с расчетного счета — Уплата налога | ||

Как просчитать действительную долю?

В процессе принятия решения о судьбе доли учредителя важно провести еще одно действие — просчитать ее реальную цену. В ФЗ №14, статье 23 прописано, что этот параметр представляет собой долю чистых активов структуры пропорциональную цене доли. Формула:

ДСД = ЧА/100%*ВДУ.

В ней используются следующие слагаемые:

- ДСД — действительная стоимость доли.

- ВДУ — величина доли учредителя.

- ЧА — чистые активы предприятия.

Наиболее важным показателем являются именно ЧА, ведь они отражают успешность финансовой и экономической деятельности предприятия. Порядок вычисления утвержден приказом под номером №84н, выпущенным Минфином РФ. В нем указано, что стоимость чистых активов — разница активов ООО и долговых обязательства. При вычислении во внимание берется балансовая стоимость обязательств и активов.

Выход участника из состава Общества

Нормативное регулирование

При выходе участника из Общества (ООО) его доля переходит к самому Обществу (п. 6.1 ст. 23 Федерального закона от 08.02.1998 N 14-ФЗ).

Не позднее трех месяцев со дня принятия заявления о выходе из ООО или в иные сроки, установленные обществом, выплачивается вышедшему учредителю действительная стоимость его доли в уставном капитале (УК).

Если вышедший участник отказался от получения выплаты за долю в УК, то действительная стоимость доли является внереализационным доходом общества в части исчисления налога на прибыль (Письмо Минфина РФ от 16.01.2020 N 03-03-06/1/1609).

Действительная стоимость рассчитывается только из оплаченной части доли участника в УК.

Действительная стоимость доли определяется по данным бухгалтерской отчетности за последний отчетный период (п. 6.1 ст. 23 Федерального закона от 08.02.1998 N 14-ФЗ).

Подробнее как определить размер чистых активов — Оценка чистых активов.

Действительная стоимость доли выплачивается за счет разницы между размером чистых активов и УК Общества.

На момент выхода участника из ООО сумма чистых активов должна быть больше суммы УК Общества. В ином случае Общество должно уменьшить сумму уставного капитала до размера чистых активов, но она не может быть менее минимального размера УК – 10 000 руб. (п. 8 ст. 23 Федерального закона от 08.02.1998 N 14-ФЗ).

Подробнее:

- Чистые активы, уменьшение уставного капитала

- Запрещенные направления расходования чистой прибыли

Расчет действительной стоимости доли

Проверьте, что размер чистых активов больше чем размер уставного капитала:

- 4 000 000 руб. > 1 000 000 руб.

Разницы между размером чистых активов и УК ООО достаточно для выплаты действительной стоимости, следовательно, размер УК уменьшать не нужно!

Рассчитаем действительную стоимость доли:

- 4 000 000 руб. *50% = 2 000 000 руб., где: 4 000 000 руб. – это стоимость чистых активов;

- 50% — оплаченная доля УК.

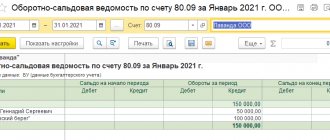

Учет в 1С

Оформите документ Операция, введенная вручную в разделе Операции – Операции.

Укажите:

- Дата – дата заявления о выходе участника ООО.

В проводках:

- изменение в структуре УК – передача вышедшим участником доли обществу: Дебет – 80.09;

- Субконто – вышедший участник;

- Кредит – 80.09;

- Субконто – наименование ООО, т.е. нашей организации, для этого введите ее данные в справочник Контрагенты;

- Сумма – номинальная стоимость доли.

- Дебет– 81.09;

Внесение изменений в учредительные документы, связанные с изменением структуры общества, подлежит обязательной государственной регистрации (ст. 18 Федерального закона от 08.08.2001 N 129-ФЗ, п. 6 ст. 24 Федерального закона от 08.02.1998 N 14-ФЗ).

Документы для регистрации представляются в течение месяца со дня перехода доли или части доли к обществу. (п. 7.1 ст. 23 Федерального закона от 08.02.1998 N 14-ФЗ).

При подаче документов не в электронной форме уплачивается пошлина (пп. 3 п. 1 ст. 333.33 НК РФ, пп. 32 п. 3 ст. 333.35 НК РФ).

Изменения в ЕГРЮЛ вносятся в течение 5 рабочих дней после получения документов (п. 1 ст. 8 Федерального закона от 08.08.2001 N 129-ФЗ).

Далее в течение года общество принимает решение, что делать с долей вышедшего участника. Она может быть:

- распределена безвозмездно между другими участниками (п. 2 ст. 24 Федерального закона от 08.02.1998 N 14-ФЗ);

- выкуплена одним или несколькими участниками или третьими лицами, если это не противоречит уставу (п. 2 ст. 24 Федерального закона от 08.02.1998 N 14-ФЗ);

- погашена за счет уменьшения УК (п. 5 ст. 24 Федерального закона от 08.02.1998 N 14-ФЗ).

Расчет стоимости доли участника в уставном капитале ООО в 2022 году

При выходе из общества с ограниченной ответственностью участник получает не ту сумму, которую он вносил в уставный капитал (номинальную стоимость доли), а ту, в которую превратился вклад участника в результате деятельности ООО (действительную стоимость доли). Она может быть как больше, так и меньше номинальной доли — в зависимости от успешности работы компании. Действительная стоимость доли рассчитывается по следующей формуле:

Действительная стоимость = номинальная стоимость / уставный капитал * стоимость чистых активов,

при этом:

- Номинальная стоимость равна вкладу в уставный капитал при создании ООО. Размер вклада можно уточнить в выписке ЕГРЮЛ. Вне зависимости от реальной формы вклада (деньгами, имуществом и т.п.), в ЕГРЮЛ стоимость доли будет указана в рублях.

- Уставный капитал мог измениться с момента создания общества с ограниченной отвественностью. Его размер также можно посмотреть в выписке ЕГРЮЛ.

- Чистые активы рассчитываются по данным бухгалтерского баланса. Чтобы получить сумму чистых активов, нужно вычесть пассивы из активов. Если размер чистых активов общества составляет отрицательную величину, выплатить долю вышедшему участнику нельзя.

Пример:

Учредитель направил в ООО заявление о своем выходе из общества.

Уставный капитал — 200 000 руб.

Номинальная стоимость доли выбывающего участника — 70 000 руб.

Размер чистых активов на момент выхода — 1 100 000 руб.

Действительная стоимость доли будет равна:

70 000 руб. / 200 000 руб. * 1 100 000 руб. = 385 000 руб.

Важно!

Действительная стоимость доли выплачивается полностью только участнику, полностью оплатившему номинальную стоимость доли. Если номинальная стоимость оплачена частично, при выходе из ООО такой участник получит компенсацию пропорционально оплаченной части.

Перечисление действительной стоимости доли вышедшему участнику

Доход, полученный при выходе участника (физлица) из ООО в виде выплаченной действительной стоимости доли облагается НДФЛ (ст. 209 НК РФ, п. 1 ст. 210 НК РФ, п. 3 ст. 214 НК РФ).

Если доля принадлежала физическому лицу непрерывно более 5 лет, то тогда доход не облагается НДФЛ (п. 17.2 ст. 217 НК РФ).

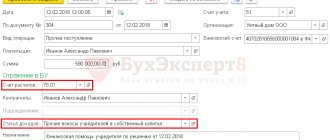

Выплату действительной стоимости доли деньгами оформите документом Списание с расчетного счета в разделе Банк и касса – Банковские выписки.

Укажите:

- Вид операции – Прочее списание;

- Получатель – не заполняйте, не смотря на то что поле подчеркивается красным, оно не обязательно для заполнения и не влияет на данные;

- Сумма – действительная стоимость за минусом НДФЛ: (2 000 000 руб. – 2 000 000 руб. *13% = 1 740 000 руб.);

- Учредители – выбывший участник;

- Статья расходов – статья движения денежных средств с видом движения Платежи собственникам в связи с выкупом у них акций (долей) или их выходом из состава участников.

Проводки по документу

Документ формирует проводку:

- Дт 75.02 Кт —перечисление действительной стоимости доли вышедшему участнику.

Удержание НДФЛ с действительной стоимости доли участника физ.лица

Удержание НДФЛ

Порядок определения налогооблагаемой базы для расчета НДФЛ конкретно не прописан в законодательстве. Бухэксперт8 руководствуется более осторожной позицией и считает, что:

- доход в виде превышения выплаченной действительной стоимости доли над стоимостью ее приобретения приравнивается к дивидендам и облагается НДФЛ (пп. 1 п. 1 ст. 208 НК РФ).

- доходы в пределах номинальной стоимости, также облагаются НДФЛ в общем порядке (ст. 209 НК РФ, п. 1 ст. 210 НК РФ).

НДФЛ исчисляется на дату получения доходов, т.е. на дату их выплаты (п. 4 ст. 226 НК РФ).

Срок перечисления НДФЛ – следующий день, после выплаты доходов (пп. 4, 6 ст. 226 НК РФ).

Для уменьшения своих расходов участник может (пп. 1 п. 1, пп. 2 п. 2, п. 7 ст. 220 НК РФ, п. 1 ст. 226 НК РФ):

- подать декларацию 3-НДФЛ и получить имущественный вычет в размере расходов на приобретение доли в УК;

- получить имущественный вычет в размере 250 000 руб., если нет доказательств приобретения доли

По данной операции в 1С отсутствует штатный документ, поэтому отразите удержание НДФЛ через документ Операция, введенная вручную в разделе Операции – Операции.

Укажите:

- Дата – дата перечисления действительной стоимости доли.

В проводках:

- Дебет – 75.02;

- Субконто – вышедший участник;

- Кредит – 68.01;

- Субконто – вышедший участник;

- Сумма – сумма НДФЛ.

Отражение удержания НДФЛ в регистрах

Т.к. НДФЛ удерживается ручной операцией, то для отражения его в регистрах НДФЛ и дальнейшего формирования отчетности по нему дополнительно введите документ Операция учета НДФЛ в разделе Зарплата и кадры – Все документы по НДФЛ – кнопка Создать.

Укажите:

- Дата операции – дата отражения данных в регистрах НДФЛ.

- вкладка Доходы: Дата получения доходов – дата выплаты действительной стоимости доли;

- Код дохода – 1542;

- Вид дохода – Прочие доходы;

- Сумма дохода – выплаченная действительная стоимость доли с учетом НДФЛ;

- Дата получения доходов– дата выплаты действительной стоимости доли;

- Дата получения доходов– дата выплаты действительной стоимости доли;

Вкладку Перечислено по всем ставкам не заполняйте, движения в регистры НДФЛ по его выплате зарегистрируются при уплате НДФЛ в бюджет.