Претензия с ндс или нет

Вопрос: Организация выполняла для заказчика работы. За несоблюдение техники безопасности во время выполнения работ заказчиком была предъявлена претензия, предусмотренная условиями договора. Должен ли исполнитель при перечислении заказчику суммы претензии начислить на нее НДС, как отразить сумму претензии в бухгалтерском и налоговом учете?

Включается ли неустойка (штрафы, пени) по хозяйственным договорам в налоговую базу по НДС?

Ответ от 18.06.2012 :

Согласно ст. 146 НК РФ объектом налогообложения по НДС является реализация товаров, работ, услуг. Кроме того, на основании пп. 2 п. 1 ст. 162 НК РФ налоговая база по НДС увеличивается, в частности, на суммы, связанные с оплатой реализованных товаров (работ, услуг). Сумма претензии, уплачиваемая исполнителем работ за несоблюдение техники безопасности, не связана с реализацией товаров (выполнением работ, оказанием услуг), поэтому НДС на нее не начисляется.

В бухгалтерском учете данная операция отражается проводками:

Дт 91.02 Кт 76.02 – признана претензия

Дт 76.02 Кт 51 – уплачена сумма по претензии

В налоговом учете сумма претензии, перечисляемая контрагенту, включается в состав внереализационных расходов в соответствии с пп. 13 п. 1 ст. 265 НК РФ. Согласно этому пункту к названным расходам относятся затраты в виде признанных должником или подлежащих уплате должником на основании решения суда, вступившего в законную силу, штрафов, пеней и (или) иных санкций за нарушение договорных или долговых обязательств, а также расходы на возмещение причиненного ущерба.

Согласно письму УФНС по г. Москве от 18.03.2008 № 20-12/025119 основанием для признания расходов в виде санкций для целей налогообложения прибыли являются следующие документы:

- договор, предусматривающий уплату санкций;

- двусторонний акт;

- письмо должника или иной документ, подтверждающий факт нарушения обязательства, позволяющий определить размер суммы, признанной должником.

Как задать вопрос

Причинение компании ущерба неизвестными лицами

В ряде случае лицо, нанесшее ущерб компании, остается неизвестным. В таком случае убытки могут уменьшить базу по налогу на прибыль организации.

Стоимость утраченного (похищенного, сломанного, поврежденного, уничтоженного) имущества может быть учтена в составе внереализационных расходов в полном объеме. Главное здесь – подтвердить факт отсутствия виновных лиц документом, выданным уполномоченным органом власти (письмо Минфина РФ от 06.10.2017 № 03-03-06/1/65418).

Организации на УСН учитывают расходы в соответствии с перечнем из п. 1 ст. 346.16 НК РФ. Расход в виде хищения имущества в списке не значится. Следовательно, расходы в виде хищений при определении налоговой базы по упрощенному налогу не учитываются (письмо Минфина РФ от 19.12.2016 № 03-11-06/2/76035).

Что касается НДС, то при хищении имущества объекта налогообложения налогом не возникает (пп. 1 п. 1 ст. 146 НК РФ). Хозяин ценностей меняется, но передача права собственности на имущество не происходит, поэтому такое выбытие имущества не является его реализацией (ст. 39 НК РФ).

Между тем в п. 10 Постановления Пленума ВАС от 30.05.2014 № 33 сказано, что факт хищения или прочего выбытия имущества без передачи его третьим лицам должен быть зафиксирован документально, как этого требует п. 1 ст. 54 НК РФ. Иначе компании придется исчислить и уплатить в бюджет НДС по правилам п. 2 ст. 154 НК РФ, как если бы компания это имущество передала похитителю самостоятельно в виде подарка или в порядке обмена.

Вычет НДС по претензии — возможно ли это?

Наша компания оказала услуги по грузоперевозке, зафрахтовав автомобиль для своего клиента в сторонней организации. Получатель груза зафиксировал недопоставку и выставил претензию нам, а мы — исполнителю. Сейчас хотелось бы снизить сумму долга заказчика перевозки перед нами на сумму этой претензии, а также принять НДС с нее к вычету. Однако контрагент-заказчик отказывается выставить на эту сумму счет-фактуру. Как нам следует поступить?

Прежде всего вспомним о том, что в соответствии с пунктом 2 статьи 171 НК РФ, принять к зачету можно лишь суммы налога, предъявленные налогоплательщику при приобретении товаров (услуг, работ, имущественных прав). Основанием для этого служит счет-фактура — документ, который составляется продавцом при реализации.

Однако выставление претензии реализацией не является. С точки зрения контрагента, получившего груз, выставить счет-фактуру на сумму претензии было бы ошибкой, ведь для этого нет никаких оснований. Как и для того, чтобы ваша компания осуществила вычет налога, входящего в эту сумму. Чиновники Минфина своих письмах и судьи в определениях неоднократно поясняли, что санкции, связанные с возмещением ущерба, не относятся к реализации и не являются объектом обложения НДС.

Таким образом, даже если бы контрагент выставил вам счет-фактуру на сумму претензии, принять на его основании к вычету НДС все равно бы не получилось. Эту сумму, включая входящий в ее состав налог, нужно списать на внереализационные расходы.

>Претензия транспортной компании

Путаница с необлагаемыми операциями

Бухгалтеры и владельцы бизнеса не всегда хорошо понимают, какие операции не облагаются НДС. Разграничения нечеткие, и это нередко приводит к отказу в вычетах.

Одна из компаний закупила подшипники для своего производства. Но в ходе проверки выяснилось, что часть из них бракована и использоваться не может. Эти подшипники просто сдали на металлолом, не облагая НДС, как и положено по закону.

Прошла налоговая проверка, по результатам которой от компании потребовали восстановить к уплате входной НДС с этой части подшипников. Организация возразила: товар закупался для нужд производства, отбраковка – это часть технологического процесса. Дело дошло до суда, где бизнесмены проиграли.

В определении Верховного суда №307-ЭС20-11243 от 27 октября 2020 года указано:

- Вычесть можно входной налог по активам, если они будут использованы в облагаемых операциях (пункт 2 статьи 171 НК РФ).

- Если предполагаемое и фактическое использование не совпали, необходимо делать корректировку: восстановить ранее предъявленный к вычету налог (подпункт 2 пункта 3 статьи 170 НК РФ).

Еще один интересный пример связан с компанией, которая строила многоквартирный дом для своих сотрудников. Опираясь на подпункт 10 пункта 2 статьи 149 НК РФ, передачу жилых помещений в пользование облагать налогом не стали. Но одновременно с этим, входной НДС, который относится к этому строительству, компания возместила. Налоговая инспекция сняла вычеты, а когда фирма дошла до спора в Верховном суде, он поддержал ФНС (определение ВС РФ №301-ЭС20-13644 от 15 октября 2022 года ).

Претензия транспортной компании

01.08.2011 N 03-07-11/207 Письмо Минфина РФ от 01.08.2011г. N 03-07-11/207

Вопрос: ООО причинен ущерб перевозчиком — повреждение товара. В товарной накладной указана цена товара с НДС 18%.

В соответствии с п. 2 ст. 796 ГК РФ ущерб, причиненный при перевозке груза, возмещается перевозчиком в случае недостачи груза в размере стоимости недостающего (поврежденного) груза. Перевозчик подтвердил согласие возместить ущерб в размере стоимости товара по накладной, но без НДС.

В силу п. 59 Методических указаний по бухгалтерскому учету материально-производственных запасов, утвержденных Приказом Минфина России от 28.12.2001 N 119н, фактическая себестоимость недостач и порчи сверх норм естественной убыли учитывается по дебету счета учета расчетов по претензиям и списывается с кредита счета расчетов (по лицевому счету поставщика). При оприходовании поступивших от поставщиков недостающих материалов, подлежащих оплате покупателем, соответственно уменьшаются стоимость материалов, транспортно-заготовительные расходы и налог на добавленную стоимость, включенные в фактическую себестоимость недостачи и порчи.

Правомерно ли возмещение перевозчиком причиненного ООО ущерба исходя из стоимости поврежденного товара без учета НДС?

Ответ: МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО от 1 августа 2011 г. N 03-07-11/207

Департамент налоговой и таможенно-тарифной политики рассмотрел письмо о правомерности возмещения перевозчиком ущерба, связанного с повреждением приобретенных налогоплательщиком товаров, исходя из стоимости этих товаров без учета налога на добавленную стоимость и сообщает, что вопросы определения размера возмещения ущерба нормами Налогового кодекса Российской Федерации не регулируются.

Одновременно сообщаем, что согласно п. 2 ст. 171 Налогового кодекса Российской Федерации вычетам подлежат суммы налога на добавленную стоимость, предъявленные налогоплательщику при приобретении товаров (работ, услуг), а также имущественных прав на территории Российской Федерации либо уплаченные налогоплательщиком при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, в таможенной процедуре выпуска для внутреннего потребления, временного ввоза и переработки вне таможенной территории либо при ввозе товаров, перемещаемых через границу Российской Федерации без таможенного оформления, в случае использования указанных товаров (работ, услуг), имущественных прав для осуществления операций, облагаемых налогом на добавленную стоимость. В связи с этим в случае невозможности использования вышеуказанных товаров в деятельности, подлежащей налогообложению налогом на добавленную стоимость, суммы налога по этим товарам к вычету не принимаются.

Заместитель директора Департамента налоговой и таможенно-тарифной политики С.В.РАЗГУЛИН 01.08.2011

Вот что мне ответил аудитор по этому поводу: Не вижу причины уменьшать сумму претензии на НДС. Вам должны возместить полную стоимость утраченного товара. Пример:

«Заключен договор поставки товара с условием о доставке товара покупателю. Договором перевозки предусмотрено, что в случае утраты товара транспортная компания компенсирует стоимость данного товара. Поставщик и транспортная компания применяют общий режим налогообложения. В процессе перевозки транспортная компания утратила часть товара. Транспортная компания должна возместить поставщику стоимость товара с учетом НДС или без НДС?

Рассмотрев вопрос, мы пришли к следующему выводу: В рассматриваемом случае, по нашему мнению, возмещению со стороны перевозчика подлежит та сумму, которая причиталась к оплате за утраченный товар его покупателем, включая предъявленный покупателю налог. При этом собственник утраченного товара на сумму возмещения НДС не начисляет и счет-фактуру перевозчику не выставляет.

Обоснование вывода: Согласно п. 1 ст. 15 ГК РФ лицо, право которого нарушено, может требовать полного возмещения причиненных ему убытков, если законом или договором не предусмотрено возмещение убытков в меньшем размере. Под убытками понимаются расходы, которые лицо, чье право нарушено, произвело или должно будет произвести для восстановления нарушенного права, утрата или повреждение его имущества (реальный ущерб), а также неполученные доходы, которые это лицо получило бы при обычных условиях гражданского оборота, если бы его право не было нарушено (упущенная выгода) (п. 2 ст. 15 ГК РФ). В соответствии с п. 2 ст. 796 ГК РФ ущерб, причиненный при перевозке груза или багажа, возмещается перевозчиком: — в случае утраты или недостачи груза или багажа — в размере стоимости утраченного или недостающего груза или багажа; — в случае повреждения (порчи) груза или багажа — в размере суммы, на которую понизилась его стоимость, а при невозможности восстановления поврежденного груза или багажа — в размере его стоимости; — в случае утраты груза или багажа, сданного к перевозке с объявлением его ценности, — в размере объявленной стоимости груза или багажа. Стоимость груза или багажа определяется исходя из его цены, указанной в счете продавца или предусмотренной договором, а при отсутствии счета или указания цены в договоре — исходя из цены, которая при сравнимых обстоятельствах обычно взимается за аналогичные товары. Таким образом, по нашему мнению, компенсации за утрату товара подлежит сумма не меньшая, чем сумма затрат на приобретение товара и иные затраты, понесенные собственником утраченного товара в рамках договора поставки. При этом следует учитывать, что, так как согласно п. 2 ст. 171 НК РФ суммы НДС подлежат вычету только в случае приобретения товаров (работ, услуг) для операций, признаваемых объектом обложения НДС, то суммы НДС по утраченному имуществу, ранее правомерно принятые собственником товара к вычету, подлежат, по мнению Минфина России, восстановлению. Восстановленные суммы НДС учитываются в составе прочих расходов, связанных с производством и реализацией (письмо Минфина России от 20.07.2009 N 03-03-06/1/480). Иными словами, суммы НДС, предъявленные организации при приобретении утраченного товара, включаются в ее расходы и также должны покрываться полученным от перевозчика возмещением. В рассматриваемом случае договором перевозки установлена сумма возмещения за утрату товара, равная его стоимости. Под стоимостью утраченного товара мы понимаем ту сумму, которая причитается (причиталась) к оплате его покупателем (включая предъявленный покупателю налог), так как именно эта сумма составляет неполученный доход собственника товара. Отметим, что по аналогичным ситуациям арбитражная практика исходит из того, что действующее законодательство не содержит ограничений относительно включения НДС в расчет убытков, сумма ущерба обоснованно рассчитывается с учетом НДС, что соответствует действительной стоимости утраченного груза. Такие выводы представлены, например, в постановлениях ФАС Уральского округа от 28.06.2011 N Ф09-3136/11 по делу N А76-20512/2010, от 03.11.2010 N Ф09-8115/10-С5 по делу N А76-3192/2010-52-39, от 17.03.2008 N Ф09-1666/08-С5, ФАС Московского округа от 15.12.2008 N КГ-А40/10183-08. Таким образом, в рассматриваемой ситуации НДС начислен не сверх стоимости утраченного товара, а является частью этой стоимости. Поэтому исключение НДС из суммы претензии, по нашему мнению, не соответствует законодательству. Косвенно данный вывод подтверждают письма Минфина России от 13.10.2010 N 03-07-11/406 и от 07.10.2008 N 03-03-06/4/67, в которых высказана позиция, что выбытие имущества по причинам, не связанным с реализацией или безвозмездной передачей (например в связи с потерей, порчей, боем, хищением, стихийным бедствием и другое), на основании норм ст.ст. 39 и 146 НК РФ, объектом обложения НДС не является. В связи с этим в случае компенсации ущерба виновным лицом денежными средствами начисление НДС не производится. Применительно к рассматриваемому случаю это означает, что собственник утраченного товара на сумму возмещения НДС не начисляет и счет-фактуру перевозчику не выставляет.

Выставление претензии покупателя поставщику — образец

Покупатель в соответствии с ГК РФ должен уведомить поставщика о расхождениях в качестве и количестве товара путем направления претензии (пункт 1 статьи 483 и пункт 1 статьи 518 ГК РФ). Претензия должна содержать следующие данные (см. образец):

- дата и номер поставки и товарной накладной;

- наименование и количество некачественного товара в соответствии с номенклатурой поставщика;

- описание брака и его причин;

- данные по акту установления расхождений по количеству и качеству;

- заключение комиссии поставщика или независимого эксперта.

Кроме того, в претензии должны быть четко обозначены требования покупателя по некачественному товару: возврат, замена, уценка и т.д. Немаловажный вопрос – это сумма претензии и правила включения в нее НДС, а также учет требований по претензии поставщиком.

Претензия поставщику с НДС или без?

Статья 475 ГК РФ гласит, что в случае обнаружения существенных нарушений требований по качеству товара, которые нельзя устранить или их устранение влечет несоразмерные расходы, а также в иных случаях покупатель имеет право:

- потребовать возврата денег за уплаченный товар;

- потребовать замену некачественного товара.

При требовании вернуть стоимость товара возникает вопрос, нужно ли, чтобы покупатель выставил претензию с НДС или без? Другими словами, должно ли требование претензии включать сумму НДС?

Следует рассмотреть два варианта:

- 1. Если в состав уплаченной суммы входил НДС, то требование в претензии должно включать НДС. Покупатель вправе требовать возврата полной стоимости, которую он уплатил за некачественный товар, в том числе НДС;

- 2. Если в состав уплаченной суммы НДС не входило, то и требование не включает НДС.

Но стоит учитывать, что для нерезидента ситуация отличается. В случае с поставщиком-нерезидентом НДС в составе уплаченной суммы нет. Тот НДС, который уплачен на таможне при ввозе товара ненадлежащего качества следует компенсировать как убытки (статья 15 ГК РФ). Иногда в договоре с нерезидентом может быть прописано, что условия поставки не регулируются законами РФ, тогда и действия будут иные – согласно иностранному законодательству.

Претензия с НДС выставлена покупателем на УСН

Покупатель может быть не плательщиком налога на добавленную стоимость в случае работы на «упрощенке». Нужно ли выделять НДС при возврате некачественного товара в подобных случаях?

Поскольку компании на УСН освобождены от уплаты налога на добавленную стоимость, то в документах на возврат, которые входят в пакет документов вместе с претензией, не нужно выделять НДС. Счет-фактура также здесь не нужен. Оплата претензии с НДС происходит поставщиком вместе с вычетом входного НДС по возврату. Основанием будет корректировочный счет-фактура составленный поставщиком.

Однако, если выставит счет-фактуру, тогда она обязана уплатить НДС. Причем после этого ей придется составить электронную декларацию по НДС.

Претензии поставщику без НДС — основание

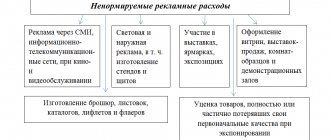

Согласно статье 146 Налогового Кодекса РФ объектом, который облагается НДС, является реализация товаров, услуг или работ. Если претензия будет касаться не качества (количества) товара, то сумма претензии поставщику НДС не должна включать.

Это может быть порча имущества покупателя во время поставки товара, несоблюдение техники безопасности во время выполнения работ и т.д. Сумма возмещения ущерба или штрафные санкции по договору в случае нарушения ТБ не являются объектом обложения налогом на добавленную стоимость. Счет-фактура виновной организации не выставляется.

Поставщик должен учесть оплату такой претензии как внереализационные расходы, которые напрямую не связаны с производством и реализацией товаров и услуг.

Облагается ли НДС сумма компенсации ущерба?

Арендодатель нанес ущерб в результате порчи готовой продукции, хранящейся на арендованном складе. Облагается ли НДС сумма компенсации ущерба? Нужно ли при расчете в сумму претензии включать НДС?

По данному вопросу мы придерживаемся следующей позиции:

В рассматриваемой ситуации НДС при формировании суммы претензии учитываться не должен.

В соответствии с п. 1 ст. 15 ГК РФ лицо, право которого нарушено, может требовать полного возмещения причиненных ему убытков, если законом или договором не предусмотрено возмещение убытков в меньшем размере. При этом под убытками понимаются расходы, которые лицо, чье право нарушено, произвело или должно будет произвести для восстановления нарушенного права, утрата или повреждение его имущества (реальный ущерб), а также неполученные доходы, которые это лицо получило бы при обычных условиях гражданского оборота, если бы его право не было нарушено (упущенная выгода).

Если лицо, нарушившее право, получило вследствие этого доходы, лицо, право которого нарушено, вправе требовать возмещения наряду с другими убытками упущенной выгоды в размере не меньшем, чем такие доходы (п. 2 ст. 15 ГК РФ).

Пунктом 1 ст. 1064 ГК РФ установлено, что вред, причиненный имуществу юридического лица, подлежит возмещению в полном объеме лицом, причинившим вред.

Изъятие земельных участков

Если у компании изымают земельный участок путем выкупа для государственных и муниципальных нужд, сумму полученного дохода можно уменьшить на расходы, связанные с его приобретением, и с полученной разницы заплатить налог на прибыль (письмо Минфина России от 09.04.2018 № 03-03-06/1/23095).

За изымаемый земельный участок его собственнику (а также правообладателю, владеющему землей на правах аренды, безвозмездного пользования, постоянного (бессрочного) пользования или пожизненного владения) предоставляется возмещение (ст. 279 ГК РФ, ст. 56.8 ЗК РФ). В размер возмещения включаются:

- рыночная стоимость земельного участка или рыночная стоимость иных прав на земельный участок, подлежащих прекращению в связи с изъятием;

- убытки, причиненные изъятием земельного участка, или убытки в связи с невозможностью исполнения правообладателем обязательств перед третьими лицами (например, по договору аренды);

- упущенная выгода.

Изъятие земельных участков может производиться или на основе заключения соглашения об изъятии недвижимости между органом власти и правообладателем участка, или принудительно – по решению суда.

Переход права собственности на земельный участок, принадлежащий налогоплательщику, в связи с его изъятием путем выкупа для государственных и муниципальных нужд признается для целей налогообложения реализацией земельного участка (п. 1 ст. 39 НК РФ).

При реализации прочего имущества (за исключением ценных бумаг, продукции собственного производства, покупных товаров) налогоплательщик вправе уменьшить доходы от таких операций на цену приобретения (создания) этого имущества (иное может быть предусмотрено п. 2.2 ст. 277 НК РФ), а также на сумму определенных расходов (абз. 2 п. 2 ст. 254 НК РФ). Следовательно, доход, полученный в результате выкупа земельного участка для государственных и муниципальных нужд, можно уменьшить на расходы, связанные с его приобретением, и с полученной разницы заплатить налог.

Обложение НДС суммы компенсации ущерба

Согласно п. 1 ст. 146 НК РФ объектом обложения НДС признаются, в частности, операции по реализации товаров (работ, услуг) на территории РФ.

Реализацией товаров, работ или услуг признается передача на возмездной основе права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а в случаях, предусмотренных НК РФ, и передача права собственности на товары, результатов выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу — на безвозмездной основе (п. 1 ст. 39 НК РФ).

В силу пп. 2 п. 1 ст. 162 НК РФ налоговая база по НДС увеличивается на суммы, полученные организацией, при условии, что они связаны с оплатой реализованных товаров (работ, услуг).

В рассматриваемой ситуации организация предъявляет арендодателю претензию по возмещению убытков, возникших из-за порчи товара (готовой продукции), находившегося на арендованном складе, по вине арендодателя.

Компенсация ущерба, нанесенного организации, никак не связана с реализацией и оплатой товаров (работ, услуг), ведь в данном случае не происходит передачи права собственности на имущество на возмездной или безвозмездной основе.

Поскольку возмещение нанесенного ущерба также не связано с расчетами за реализованные товары (работы, услуги), то сумма такого возмещения не увеличивает налоговую базу по НДС.

Таким образом, включать сумму возмещения убытка в налогооблагаемую базу по НДС не нужно.

Аналогичная точка зрения представлена в письме Минфина России от 28.07.2010 N 03-07-11/315, в котором разъясняется, что увеличение налоговой базы на суммы, не связанные с оплатой реализованных товаров (работ, услуг), НК РФ не предусмотрено (смотрите дополнительно письма Минфина России от 26.10.2011 N 03-07-11/289, от 13.10.2010 N 03-07-11/406, УФНС России по г. Москве от 07.02.2008 N 19-11/11309).

Судьи также придерживаются мнения, что сумма возмещения убытков (ущерба), полученная организацией, не облагается НДС, поскольку не связана с реализацией товаров, работ, услуг (постановление ФАС Московского округа от 22.08.2011 N Ф05-7956/11, постановление ФАС Уральского округа от 25.05.2009 N Ф09-3324/09-СЗ, в передаче которого в Президиум ВАС для пересмотра в порядке надзора было отказано определением ВАС РФ от 11.09.2009 N 12036/09, постановления ФАС Поволжского округа от 05.02.2009 N А55-6696/2008, ФАС Волго-Вятского округа от 26.02.2008 N А82-40/2007-1).

В этой связи полагаем, что сумма ущерба, предъявляемая виновному лицу, не является объектом обложения НДС. Соответственно, счет-фактура виновному лицу не выставляется (п.п. 1, 3 ст. 168, п. 3 ст. 169 НК РФ).

Процедура изъятия

О том, что собственность в виде земельного участка и расположенных на нем построек будет изъята для государственных и муниципальных нужд, собственнику должны письменно сообщить как минимум за год до изъятия (п. 3 ст. 279 ГК РФ). При этом власти должны либо выкупить недвижимость, либо с согласия собственника предоставить взамен другое имущество (землю, недвижимость) с зачетом его стоимости в выкупную цену (п. 3 ст. 281 ГК РФ).

Выкупная цена складывается из рыночной стоимости имущества и суммы убытков, в том числе упущенной выгоды (п. 2 ст. 281 ГК РФ). Например, если собственник сдавал нежилое помещение, а при его изъятии приходится расторгать договор с арендатором, то можно настаивать на возмещении убытков в размере недополученной арендной платы.

Выкупить имущество власти могут не раньше чем через год с момента извещения о предстоящем изъятии (п. 3 ст. 279 ГК РФ). При этом с согласия собственника выкуп может быть совершен и раньше этого срока.

Если собственник согласен с изъятием и его устраивает сумма компенсации, то подписывается соглашение о выкупе (п. 1 ст. 281 ГК РФ).

До подписания соглашения собственник имеет право не только продолжать пользоваться своим имуществом, но и распоряжаться им по своему усмотрению, например продать (ст. 280 ГК РФ).

В комментируемом письме, по мнению Минфина России, у собственников выкупаемого имущества возникает обязанность по уплате НДС, поскольку при его изъятии для государственных и муниципальных нужд происходит реализация, которая признается объектом налогообложения по НДС (подп. 1 п. 1 ст. 146 НК РФ).

Такая же позиция изложена в более раннем письме Минфина России от 27.07.2018 № 03-07-11/53236. При этом налоговики отмечают, что не нужно начислять НДС только с выкупной стоимости за изымаемый земельный участок. Ведь операции по реализации земельных участков не признаются объектом налогообложения по НДС (подп. 6 п. 2 ст. 146 НК РФ).

Однако суды считают, что при изъятии имущества для государственных и муниципальных нужд объект налогообложения по НДС отсутствует (Постановление Арбитражного суда Северо-Кавказского округа от 24.03.2015 № Ф08-616/2015).

Судьи отмечают, что выплата возмещения в размере стоимости изъятого для государственных (муниципальных) нужд имущества не относится к операциям, облагаемым НДС, поскольку такие правоотношения являются установленным гражданским законодательством способом возмещения ущерба, причиненного в результате изъятия имущества.

Необходимость восстановления сумм НДС, принятых к вычету

Закрытый перечень ситуаций, при наступлении которых суммы НДС, ранее правомерно принятые к вычету, подлежат восстановлению, установлен п. 3 ст. 170 НК РФ. Списание товарно-материальных ценностей в связи с их утратой, порчей, недостачей, браком к числу случаев, перечисленных в п. 3 ст. 170 НК РФ, не относится. Следовательно, формально, у налогоплательщика отсутствует обязанность по восстановлению ранее предъявленных к вычету сумм НДС по таким товарам.

При этом до недавнего времени официальная позиция контролирующих органов состояла в том, что НДС в аналогичных случаях подлежит восстановлению. Аргументация представителей Минфина России и налоговых органов была следующей.

Согласно п. 2 ст. 171 НК РФ вычетам подлежат суммы НДС по товарам (работам, услугам), приобретенным для осуществления операций, облагаемых НДС. В свою очередь, пп. 2 п. 3 ст. 170 НК РФ предусмотрено, что суммы НДС, принятые к вычету по товарам (работам, услугам), подлежат восстановлению в случае дальнейшего использования таких товаров (работ, услуг и т.д.) для осуществления операций, указанных в п. 2 ст. 170 НК РФ (не облагаемых НДС). Таким образом, поскольку в случае недостачи, порчи, хищения, брака товары уже не могут быть использованы для осуществления облагаемых НДС операций, то «входной» НДС по ним подлежит восстановлению и уплате в бюджет. При этом восстановить сумму налога необходимо в том налоговом периоде, когда недостающие ценности списываются с учета (смотрите, например, письма Минфина России от 05.07.2011 N 03-03-06/1/397, от 04.07.2011 N 03-03-06/1/387, от 07.06.2011 N 03-03-06/1/332, от 24.04.2008 N 03-07-11/161, ФНС России от 04.12.2007 N ШТ-6-03/, от 20.11.2007 N ШТ-6-03/).

В свою очередь, в решениях судебных органов указывается, что п. 3 ст. 170 НК РФ не предусматривает необходимости восстановления НДС, ранее принятого к вычету, в том числе и в случаях порчи товара (смотрите, например, постановления ФАС Московского округа от 15.07.2014 N Ф05-7043/14, ФАС Поволжского округа от 09.11.2012 N Ф06-8238/12, ФАС Северо-Кавказского округа от 18.11.2011 N Ф08-7089/11, ФАС Уральского округа от 22.01.2009 N Ф09-10369/08-С2).

При этом следует признать, что позиция уполномоченных органов по данному вопросу в последнее время претерпела изменения.

Так, в письме ФНС России от 21.05.2015 N ГД-4-3/ указывается, что суммы НДС, ранее правомерно принятые к вычету, при выбытии имущества в результате пожара восстановлению не подлежат, так как этот случай в п. 3 ст. 170 НК РФ не поименован.

Работники налогового ведомства делают данный вывод, руководствуясь решением ВАС РФ от 23.10.2006 N 10652/06, а также приводят судебные решения, в которых учитывается указанное решение ВАС РФ. Кроме того, налоговики приводят письмо Минфина России от 07.11.2013 N 03-01-13/01/47571. В нем, в частности, говорится, что в случае, когда письменные разъяснения Минфина России (рекомендации, разъяснения ФНС России) по вопросам применения законодательства РФ о налогах и сборах не согласуются с решениями, постановлениями, информационными письмами ВАС РФ, а также решениями, постановлениями, письмами ВС РФ, налоговые органы, начиная со дня размещения в полном объеме указанных актов и писем судов на их официальных сайтах в сети Интернет либо со дня их официального опубликования в установленном порядке, при реализации своих полномочий руководствуются указанными актами и письмами судов.

Таким образом, учитывая позицию судов, в том числе и ВАС РФ, а также изменившуюся позицию контролирующих органов, считаем, что в рассматриваемой ситуации НДС, ранее правомерно принятый к вычету при изготовлении испорченной продукции, восстанавливать не требуется.

Нашла коса на камень, или Споры вокруг налогообложения компенсаций за изъятое для госнужд имущество

В письме Минфина России от 21.08.2020 № 03-03-06/1/73368

затронуты вопросы, касающиеся порядка налогообложения компенсаций, полученных в связи с изъятием недвижимого имущества для государственных или муниципальных нужд.

Есть ли прибыль от изъятия?

Случается так, что принадлежащий организации или гражданину земельный участок попадает в зону строительства автомобильной или железной дороги либо на этом участке нужно протянуть линию электро- или газоснабжения. За изъятые для этих и других целей земельные участки и (или) расположенные на них объекты недвижимого имущества государство выплачивает собственнику компенсацию, возмещает причиненные убытки. Каковы особенности налогообложения полученных средств? Примерно с таким вопросом в Минфин обратилась одна из организаций, получившая от госзаказчика деньги на возмещение убытков в связи с изъятием недвижимого имущества для госнужд.

Позиция Минфина

Отвечая на вопрос, финансисты рассмотрели нормы налогового законодательства применительно как к общей системе налогообложения, так и к УСН.

В соответствии со статьей 247 НК РФ объектом обложения по налогу на прибыль признается прибыль, полученная налогоплательщиком. Прибылью признаются полученные доходы, уменьшенные на величину произведенных расходов, которые определяются в соответствии с главой 25 НК РФ. Исчерпывающий перечень доходов, не учитываемых при определении налоговой базы по налогу на прибыль, установлен статьей 251 НК РФ.

Вроде все понятно, о чем тут еще можно разговаривать? Вообще-то есть о чем.

Ведь что следует из пассажа чиновников? Если

вы получили компенсацию за принудительное изъятие, скажем, вашего земельного участка (а чаще всего изымают именно землю), то придется платить налог на прибыль.

В рассматриваемом письме № 03-03-06/1/73368 до этого конкретного вывода дело не дошло. Но есть письма финансистов, в которых об этом прямо сказано (например, письмо Минфина России от 22.01.2019 № 03-11-06/2/2885).

Теперь что касается налогоплательщиков, применяющих УСН. В соответствии со статьей 346.15 НК РФ (п. 1) налогоплательщики, применяющие УСН, при определении объекта налогообложения в составе доходов учитывают доходы, определяемые в порядке, установленном статьей 248 НК РФ (п. 1 и п. 2).

Согласно статье 346.15 НК РФ (подп. 1 п. 1.1) при определении объекта налогообложения не учитываются доходы, указанные в статье 251 НК РФ. В этой статье не поименованы доходы в виде компенсации за изъятие недвижимого имущества путем выкупа для государственных нужд. В связи с этим сумма денежной компенсации, полученная из бюджета правообладателем земельного участка за его изъятие для государственных нужд, облагается единым налогом в рамках УСН

.

Согласно статье 346.17 НК РФ (п. 1) датой получения доходов признается день поступления денежных средств на счета в банках или в кассу, получения иного имущества, работ, услуг, имущественных прав, а также погашения задолженности налогоплательщику иным способом (кассовый метод).

Этой точки зрения финансисты придерживаются давно и твердо (письма Минфина России от 11.07.2012 № 03-03-06/1/334, от 28.04.2014 № 03-03-06/1/19742, от 17.02.2016 № 03-07-11/8736 и от 09.04.2018 № 03-03-06/1/23095).

Взгляд налоговой службы

К счастью, налоговики (а ведь именно им приходится потом судиться с обиженными владельцами) более близки к реальности. Подтверждением этому является постановление Президиума ВАС РФ от 23.06.2009 № 2019/09 по делу № А32-7432/2007-56/191-2008-56/23.

В этом споре суд решил, что компенсация, выплачиваемая в случаях изъятия земельного участка для государственных нужд, не соответствует понятию дохода, приведенному в статье 41 НК РФ

. Она не приносит бывшему владельцу участка никакой экономической выгоды. Право собственности на земельный участок хозяин утрачивает, и это не зависит от его волеизъявления. В связи с этим

компенсация убытков

, полученная при изъятии участка для государственных нужд,

не подлежит налогообложению

, так как взимание налога на прибыль в данном случае

нарушает принцип полного возмещения убытков.

Поэтому ФНС России (письма от 01.07.2015 № ГД-4-3/11409, от 16.07.2015 № ЕД-4-3/[email protected], от 11.07.2017 № СД-4-3/[email protected] и от 03.07.2018 № СД-4-3/[email protected]) указала, что налоговые инспекторы на местах в рассматриваемом вопросе должны руководствоваться позицией ВАС РФ

, а не Минфина России. Тем более что финансовое ведомство в письме от 07.11.2013 № 03-01-13/01/47571 указало, что в спорных ситуациях налоговики должны руководствоваться постановлениями высших судов.

А что с НДС?

В Минфине России, по крайней мере, хотя бы не считают полученные средства выручкой. И то хорошо! Приведем аргументы финансистов.

Согласно статье 146 НК РФ (п. 1) объектом обложения НДС признаются операции по реализации товаров на территории России. Статьей 162 НК РФ (подп. 2 п. 1) предусмотрено, что в налоговую базу по НДС включаются полученные налогоплательщиком денежные средства, связанные с оплатой реализованных им товаров.

В случае если полученные деньги не связаны с оплатой реализованных товаров, такие денежные средства в налоговую базу по НДС не включаются.

В связи с этим суммы денежных средств, получаемые налогоплательщиком от государственного заказчика на возмещение убытков в связи с изъятием для государственных нужд недвижимого имущества

, находящегося у него в собственности или хозяйственном ведении,

не являются денежными средствами, связанными с оплатой реализованных им товаров

. Поэтому в налоговую базу по НДС эти суммы не включаются (письмо Минфина России от 26.09.2019 № 03-03-06/1/74014).

А еще совсем недавно в Минфине России считали совсем иначе (письмо от 19.02.2019 № 03-07-11/10284). Из этого письма следовало, что денежные средства, получаемые собственником объектов недвижимости от государственных предприятий и коммерческих организаций в рамках соглашений, предусматривающих компенсацию за изъятие этих объектов, являются по существу оплатой услуг по освобождению территории для строительства новых объектов, которые подлежат включению в налоговую базу по НДС

.

В другом письме Минфина России, от 27.07.2018 № 03-07-11/53236, было сказано, что реализацией товаров признается передача на возмездной основе права собственности на товары, а в случаях, предусмотренных НК РФ, – передача права собственности на товары и на безвозмездной основе (п. 1 ст. 39 НК РФ).

Таким образом, при изъятии объектов недвижимого имущества для государственных нужд передача права собственности на данные объекты признается объектом обложения по НДС

, а

сумма компенсации, получаемая за изымаемые объекты недвижимого имущества, – суммой оплаты за данные объекты

.

Правда, в соответствии со статьей 146 НК РФ (подп. 6 п. 2) операции по реализации земельных участков не признаются объектом обложения по НДС. Получается, за изъятое здание НДС платить надо, а за изъятую под ним же землю – уже нет.

Отметим, что в постановлении АС Северо-Кавказского округа от 24.03.2015 № Ф08-616/2015 по делу № А32-35014/2013 суд не согласился с чиновниками. При выплате компенсации за изъятое имущество никакой реализации нет

.

Что побудило Минфин России пересмотреть свою точку зрения, остается неясным.

Согласитесь, сомнительно думать, что финансисты учли выводы АС Северо-Кавказского округа, проигнорировав постановление Президиума ВАС РФ № 2019/09.

А если компенсация выплачена гражданам – участникам компании?

За изъятое имущество компании компенсацию могут получить ее участники-владельцы. А им, как это ни печально, придется поделиться с государством. Аргументы для такого вывода приведены в письме ФНС России от 08.10.2020 № БС-4-11/[email protected]

.

При определении налоговой базы по НДФЛ:

- учитываются все доходы налогоплательщика, которые получены им как в денежной, так и в натуральной форме или право на распоряжение которыми у него возникло (п. 1 ст. 210 НК РФ);

- налогоплательщик имеет право на получение имущественного налогового вычета (п. 3 ст. 210 НК РФ, подп. 2 п. 1 ст. 220 НК РФ). Вычет предоставляется в размере выкупной стоимости земельного участка и расположенного на нем иного объекта недвижимости (в случае изъятия этих активов для госнужд).

Однако кто был владельцем недвижимости? Компания. Кто получил компенсацию? Компания. Граждане-владельцы тут ни при чем и на имущественный вычет рассчитывать не могут. Так что после того, как сумму компенсации участники разделят между собой, каждому из них с этой суммы нужно уплатить НДФЛ в обычном порядке.

Включение НДС в сумму претензии

Действующее законодательство не содержит ограничений относительно включения НДС в расчет самой суммы убытков, а именно запрета на учет суммы налога в стоимости утраченного имущества при определении размера ущерба (смотрите, например, постановления Восемнадцатого арбитражного апелляционного суда от 12.11.2012 N 18АП-10470/12, Пятнадцатого арбитражного апелляционного суда от 05.04.2012 N 15АП-2585/12, Девятого арбитражного апелляционного суда от 24.06.2010 N 09АП-12587/2010).

Сумма убытка в виде НДС, если она является частью цены (стоимости) имущества, подлежащего возмещению, должна возмещаться контрагентом, ответственным за указанные убытки, в полном объеме. Именно такой позиции придерживались некоторые федеральные арбитражные суды (постановления ФАС Уральского округа от 14.08.2012 N Ф09-6939/12, от 28.06.2011 N Ф09-3136/11-С5, от 08.04.2011 N Ф09-1173/11-С5, ФАС Северо-Западного округа от 22.06.2012 по делу N А56-44279/2011, от 22.02.2011 по делу N А21-8004/2009).

В то же время обращаем внимание на выводы, содержащиеся в постановлении Президиума ВАС РФ от 23.07.2013 N 2852/13 по делу N А56-4550/2012. В нем судьи отметили, что убытки в виде расходов, включающих НДС, могут быть возмещены потерпевшему, если последний докажет, что предъявленные ему суммы налога представляют собой его некомпенсируемые потери. По мнению суда, наличие права на вычет сумм НДС, установленного ст. 171 НК РФ, исключает уменьшение имущественной сферы лица, которому был причинен ущерб, и, соответственно, в данном случае исключает применение ст. 15 ГК РФ. Президиум ВАС РФ сделал вывод о том, что лицо, имеющее право на вычет, должно знать о его наличии, обязано соблюсти все требования законодательства для его получения и не может перелагать риск неполучения соответствующих сумм на своего контрагента, что фактически является для последнего дополнительной публично-правовой санкцией за нарушение частноправового обязательства.

Таким образом, организация не вправе требовать возмещения убытков с учетом суммы НДС, если она имеет право на вычет суммы налога, которое исключает уменьшение его имущественной сферы. То есть возмещение суммы НДС лицом, причинившим ущерб, и получение вычета налога из бюджета, по мнению суда, приводит к неосновательному обогащению «потерпевшего» посредством получения налога дважды — из бюджета в виде налогового вычета и от своего контрагента в виде суммы возмещения ущерба.

Поскольку в рассматриваемой ситуации НДС по МПЗ, использованным при производстве продукции, ранее был принят к вычету, и восстанавливать его при списании товаров не требуется, полагаем, что суммы НДС в формировании суммы претензии не должны учитываться.

Бремя доказывания наличия убытков и их состава возлагается на потерпевшего (постановления Президиума ВАС РФ от 23.07.2013 N 2852/13, от 17.07.2012 N 2683/12, от 24.04.2012 N 16327/11, от 29.08.2000 N 8926/99), а он, как мы указывали ранее, на основании ст. 15 ГК РФ имеет право не только на возмещение стоимости утраченного товара, но и на возмещение упущенной выгоды.

Если арендатор определяет сумму убытков самостоятельно и арендодатель с ней согласен, то у сторон нет необходимости в обращении в суд за судебной защитой. Поэтому возмещаются ли причиненные убытки, включая НДС, или убыток рассчитан из стоимости утраченного товара без учета НДС, стороны определяют самостоятельно. В расчетном документе сумму НДС отдельной строкой, на основании п. 4 ст. 168 НК РФ, выделять не требуется, так как возмещение убытков не является объектом обложения НДС.

Ответ подготовил: Эксперт службы Правового консалтинга ГАРАНТ профессиональный бухгалтер Молчанов Валерий

Ответ прошел контроль качества

5 сентября 2016 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

>Отражение претенизии от Покупателя в учете

НДС при возмещении ущерба по претензии

Цитата (Armandy1987):Добрый день! При утрате (недостаче или порче) груза,экспедитор должен возместить клиенту реальный ущерб, а также ранее уплаченное вознаграждение, если оно не входит в стоимость такого груза ( То есть вам выставляют санкции за ненадлежащее исполнение договора получается. Вот как поясняет Минфин: Ситуация: нужно ли платить НДС с неустоек в виде штрафов и пеней, полученных от покупателя (заказчика) Нет, не нужно, если неустойка не связана с оплатой поставленных товаров (выполненных работ, оказанных услуг). Как правило, получение неустойки связано с тем, что покупатель (заказчик) не исполняет или исполняет ненадлежащим образом условия договора. Примером ненадлежащего исполнения договора может быть несвоевременный расчет покупателя с поставщиком. В подобных случаях полученная неустойка не связана с оплатой товаров (работ, услуг). Она рассматривается как штрафная санкция за просрочку исполнения обязательств и в налоговую базу по НДС не включается. Такие разъяснения содержатся в письме Минфина России от 4 марта 2013 г. № 03-07-15/6333, которое было доведено до налоговых инспекций письмом ФНС России от 3 апреля 2013 г. № ЕД-4-3/5875. Правомерность такого подхода подтверждается арбитражной практикой (см., например, постановление Президиума ВАС РФ от 5 февраля 2008 г. № 11144/07). А бывают ситуации, когда неустойка непосредственно связана с оплатой поставленных товаров (выполненных работ, оказанных услуг). Например, неустойка за сверхнормативный простой транспорта, размер который согласован сторонами в договоре транспортной экспедиции или перевозки. Если заказчик задерживает транспорт сверх заранее обусловленного времени, он выплачивает экспедитору (перевозчику) штраф, величина которого зависит от продолжительности простоя. Такие неустойки связаны с оплатой оказанных услуг, поэтому их нужно включить в налоговую базу по НДС. Об этом сказано в письме Минфина России от 1 апреля 2014 г. № 03-08-05/14440. Следует отметить, что в некоторых случаях поступившие от покупателя средства в договоре именуются неустойкой (штрафом, пенями), но по существу являются элементом ценообразования – скрытой формой оплаты. При поступлении таких сумм их тоже нужно включить в налоговую базу по НДС. Об этом сказано в письме Минфина России от 4 марта 2013 г. № 03-07-15/6333. Ольга Цибизова, заместитель директора департамента налоговой и таможенно-тарифной политики Минфина России Материал из БСС «Система Главбух»