Предоставление денежных средств в пользование штатным сотрудникам организации является одной из мер социальной поддержки.

Нередко выдача денег на условиях займа используется административным ресурсом как инструмент снижения налоговой нагрузки. В любом случае законодательством не устанавливается денежный долг как прерогатива кредитных учреждений.

Вот пример договора займа между организацией и сотрудником:

В контракте указываются существенные условия, такие как процентная ставка за пользование, период рассрочки. Требования такого договора всегда выгодны действующим сотрудникам.

Применение на предприятии такого инструмента помогает не только привлекать новых успешных работников, но и удерживать действительных мастеров своего дела, имеющих материальные затруднения.

Компания обязана удержать НДФЛ с прощенного долга

Когда организация прощает долг сотруднику, у него возникает доход, с которого нужно удержать НДФЛ (п. 1 ст. 210, п. 1 ст. 226 НК РФ, п.1 ст. 223 НК РФ).

В письме от 12.04.2019 № 03-04-05/26432 Минфин России напомнил, что при определении базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах.

Если прощение долга оформили договором дарения, из суммы прощенного долга можно вычесть 4 000 рублей, как материальную помощь не облагаемую налогом, а с остальной суммы нужно удержать НДФЛ (письмо Минфина от 12.04.2019 № 03-04-05/26432)

Ранее по теме:

Прощение долга по займу: что с НДФЛ?

Налог на доходы физических лиц (НДФЛ)

При безвозмездном освобождении работника от обязательства по возврату займа у него возникает экономическая выгода (доход) в размере суммы прощенного долга по займу (п. 1 ст. 41 Налогового кодекса РФ).

Такой доход признается объектом налогообложения и учитывается при определении налоговой базы по НДФЛ (п. 1 ст. 209, п. 1 ст. 210 НК РФ).

НДФЛ исчисляется по налоговой ставке 13% (п. 1 ст. 224 НК РФ).

Стоимость подарков, полученных работником от организации, не превышающая 4 000 руб. за налоговый период, освобождается от налогообложения НДФЛ (п. 28 ст. 217 НК РФ).

Поскольку в текущем календарном году работник не получал от организации иных подарков, налогообложению НДФЛ подлежит сумма безвозмездно прощенного долга в части, превышающей 4 000 руб.

Организация, безвозмездно простившая работнику долг, в качестве налогового агента обязана исчислить и удержать исчисленную сумму НДФЛ из дохода работника при выплате дохода и уплатить сумму НДФЛ в бюджет (п. п. 1, 2, 4 ст. 226 НК РФ).

Исчисление НДФЛ производится на дату фактического получения дохода работником, определяемую в соответствии со ст. 223 НК РФ (п. 3 ст. 226 НК РФ). Указанной статьей не установлены особые правила определения даты фактического получения дохода при безвозмездном прощении долга. Поскольку указанный доход работник получает в неденежной форме, дата его получения определяется в соответствии с пп. 2 п. 1 ст. 223 НК РФ как день вступления в силу договора дарения.

Удержание НДФЛ при выплате доходов в натуральной форме производится за счет любых денежных средств, выплачиваемых работнику, например из причитающейся работнику заработной платы. При этом удерживаемая сумма НДФЛ не может превышать 50% суммы выплачиваемого дохода в денежной форме (п. 4 ст. 226 НК РФ).

Перечисление суммы исчисленного и удержанного НДФЛ производится не позднее дня, следующего за днем выплаты работнику дохода, с которого удержан НДФЛ (п. 6 ст. 226 НК РФ).

Отметим также, что в рассматриваемом случае работнику был выдан беспроцентный заем, по которому у работника образуется доход в виде материальной выгоды от экономии на процентах за пользование заемными средствами (пп. 1 п. 1 ст. 212 НК РФ).

Налоговая база с дохода в виде материальной выгоды по беспроцентному займу определяется как сумма процентов, исчисленная исходя из 2/3 действующей ставки рефинансирования, установленной Банком России на дату фактического получения указанного дохода (что следует из пп. 1 п. 2 ст. 212 НК РФ).

Дата фактического получения дохода в виде материальной выгоды от экономии на процентах определяется как последний день каждого месяца в течение срока, на который были предоставлены заемные средства (пп. 7 п. 1 ст. 223 НК РФ). При этом не имеет значения способ погашения обязательства по займу — денежными средствами или иным (например, как в данном случае, прощением долга).

Порядок налогообложения НДФЛ дохода в виде материальной выгоды по беспроцентному займу подробно рассмотрен в консультации М.С. Радьковой.

В данной консультации записи по удержанию с дохода работника НДФЛ с материальной выгоды от экономии на процентах по займу не приводятся.

Страховые взносы

Прощение долга, вытекающего из договора займа, не связано с выполнением работником трудовых обязанностей, не зависит от результатов его труда, не является стимулирующей или компенсирующей выплатой и не предусмотрено трудовым (коллективным) договором.

В связи с этим сумма прощенного долга не является выплатой, произведенной в рамках трудовых отношений, т.е. не относится к выплатам, предусмотренным п. 1 ст. 420 НК РФ, п. 1 ст. 20.1 Федерального закона от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» (далее — Закон N 125-ФЗ). Соответственно, такая выплата не облагается страховыми взносами на обязательное пенсионное страхование, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование, а также на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний. Такой же вывод (в отношении страховых взносов, предусмотренных гл. 34 НК РФ) можно сделать из Письма ФНС России от 26.04.2017 N БС-4-11/8019. Этот подход, на наш взгляд, может быть применен и в отношении страховых взносов, предусмотренных Законом N 125-ФЗ.

Вместе с тем указанным Письмом разъясняется, что в случае, когда выдача займов работникам с последующим прощением долга носит системный характер, у налоговых органов может возникнуть вопрос об обоснованности получения плательщиком страховых взносов налоговой выгоды.

Следует также отметить, что в случае, когда прощение долга оформлено договором дарения в письменной форме, объект обложения страховыми взносами, предусмотренными гл. 34 НК РФ, не возникает на основании п. 4 ст. 420 НК РФ.

Дополнительно информацию по вопросу обложения стоимости подарков работникам данными страховыми взносами см. в Энциклопедии спорных ситуаций по НДФЛ и страховым взносам.

Страховые взносы с прощенного долга не платят

Страховые взносы на сумму прощенного работнику долга не начисляются, поскольку взносы платятся только с доходов работника, полученных им в рамках трудовых отношений или гражданско-правового договора. (п. 1, 4 статьи 420 НК и п. 1 ст. 20.1 Закона от 24.07.1998 № 125-ФЗ; письма ФНС от 30.05.2018 № БС-4-11/10449, от 26.04.2017 № БС-4-11/8019).

Ранее по теме:

Не платите взносы с прощенного долга работнику? Есть риски!

Что должно содержаться в договоре займа с сотрудником

Получение материальной выгоды на условиях работодателя должно сопровождаться условиями, которые отражаются в специальном договоре:

- форма контракта только письменная, поскольку предоставление денег в пользование происходит из активов компании (юридического лица);

- дата вступления документа в силу обычно совпадает с днем фактического получения денег сотрудником;

- сумма заемных средств устанавливается договором. Действующим законодательством не устанавливаются ограничения на размер ссуды. Вместе с тем по крупным займам работнику следует оформлять решение участников общества. Собрание учредителей будет уместным, если планируется передача денежных средств в размере более четверти активов предприятия;

- валюта займа. Обычно рубли. Правом выдачи заемных средств в эквиваленте иностранной валюты наделены только кредитные организации;

- размер процентов за пользование денежными средствами компании. Часто работодатель устанавливает своим сотрудникам беспроцентные займы. Это условие является существенным, поэтому именно в договоре следует четко сформулировать фразу «проценты не начисляются». В противном случае пользование деньгами будет подпадать под действие нормы Гражданского Кодекса (ставка рефинансирования);

- порядок и сроки возврата долга устанавливаются соглашением сторон. При этом сотрудник может как самостоятельно уплачивать обязательные платежи, так и получать заработную плату за вычетом ежемесячных удержаний. В условиях договора могут предусматриваться случаи установления требований по досрочному возврату долга.

Письменная форма договора займа с сотрудником может быть произвольной. Вместе с тем, если на предприятии существует практика выдачи денежных средств во временное пользование, следует применять согласованный с бухгалтерией вид контракта.

Не следует пренебрегать и указанием цели выдачи денег, так как это напрямую будет влиять на режим налогообложения, под который попадает выданная ссуда.

Списать в расходы по налогу на прибыль нельзя

Списывать в расходы по налогу на прибыль сумму прощенного долга не стоит.

Такие расходы не соответствуют соответствует критериям п. 1 ст. 252 НК РФ. Все расходы должны быть экономически обоснованы и документально подтверждены.

Прощение долга нужно рассматривать как безвозмездную передачу имущества. В п. 16 и п. 12 ст. 270 НК РФ прямо говорится, что стоимость расходы, связанные с безвозмездной передачей имущества, не уменьшают налогооблагаемую прибыль.

Бывают ситуации, когда кредитор может учесть прощенный долг в расходах. Но для этого ему нужно доказать, что был коммерческий интерес и прощение долга было экономически выгодно. (постановление Президиума ВАС от 15.07.2010 № 2833/10)

Если заем выдавался под проценты, при кассовом методе учета на момент прощения долга проценты нужно учесть в составе доходов. Поскольку при кассовом методе налогового учета доходом является не только полученная оплата, но и погашение задолженности другим способом (п. 6 ст. 250, п. 2 ст 273 НК РФ)

НДС в этой ситуации не возникает. По денежным займам НДС вообще не начисляется.

Гражданско-правовые отношения

По договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества. Договор займа считается заключенным с момента передачи денег или других вещей (п. 1 ст. 807 Гражданского кодекса РФ).

Условие о предоставлении займа без уплаты процентов за пользование заемными средствами должно быть зафиксировано в договоре займа (п. п. 1, 3 ст. 809 ГК РФ).

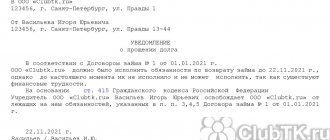

Обязательство должника по возврату займа может быть прекращено кредитором прощением долга, если это не нарушает прав других лиц в отношении имущества кредитора (п. 1 ст. 415 ГК РФ). Отметим, что безвозмездное прощение долга рассматривается судами как дарение (Путеводитель по судебной практике).

В данном случае между работником и организацией заключен договор дарения, предусматривающий безвозмездное освобождение работника от обязанности перед организацией по возврату займа (ст. 572 ГК РФ). Поскольку дарителем является юридическое лицо и стоимость дара превышает 3 000 руб., договор дарения заключается в письменной форме (п. 2 ст. 574 ГК РФ). Договор дарения вступает в силу с момента его заключения (подписания обеими сторонами) (п. 1 ст. 425 ГК РФ).

Нюансы

Прощение долга может осуществляться и в устной форме. Однако это не гарантирует прощения долга, поскольку доказать отсутствие материальных обязательств на практике достаточно сложно. Кроме того гражданским законодательством предусмотрена обязательность заключения письменного соглашения по сделкам, если хотя бы один из ее участников является юридическое лицо.

Не исключено, что кредитором по договорам займа выступает на предприятии и сотрудник, в то время как организация выступает заемщиком. В этом случае гражданин осуществляет финансирование деятельности компании.

Как взять займ под материнский капитал, узнайте в статье: займ под материнский капитал. С отзывами об Альфа Займ Групп можно ознакомиться тут.

Про займ в ГлавФинанс читайте здесь.

Типичные ошибки

Ошибка:

Произошло прощение долга между физическими лицами. Задолженность по займу составляла 3500 рублей. Должник уплатил НДФЛ в бюджет с суммы полученной экономической выгоды.

Комментарий:

Если сумма долга составляет 4 тысячи рублей или меньше, НДФЛ не уплачивается. Также налог не требуется уплачивать, если долг был прощен в качестве дара.

Ошибка:

При прощении долга между физическими лицами не был оформлен акт сверки взаимных расчетов между заимодателем и должником, прощение долга было оговорено в устной форме, при этом ущемлялись права третьих лиц.

Комментарий:

В том случае, если отсутствует акт сверки взаимных расчетов, не имеется письменного договора о прощении долга, отсутствует доказательство отправки должнику уведомления о желании простить ему долг, ущемляются права третьих лиц, имеющих отношение к имуществу кредитора, или акт сверки содержит противоречивые положения, сделка по прощению долга может быть признана не заключенной в судебном порядке.

Прощение долга между физическими лицами (особенности составления договора о прощении долга)

Для того, чтобы официально простить задолженность физическому лицу, необходимо оформить акт сверки взаиморасчетов с должником, после чего в письменной форме фиксируются условия сделки:

- четко и точно сформулированное желание заимодавца простить долг заемщика;

- информация об имеющемся на момент прощения долга обязательстве должника со ссылкой на договор займа (если сведений о наличии долга не будет, суд вправе признать соглашение о прощении долга не заключенным, см. Постановление ФАС ВВО от 10.09.2009 по делу № А39-1176/2009);

- размер долга;

- условия прощения задолженности, если таковые имеются.

Чтобы сделка по прощению долга считалась заключенной, необходимо заключить отдельный договор, дополнительное соглашение к заключенному договору или договор дарения.

С образцом договора о прощении задолженности физическому лицу вы можете ознакомиться, перейдя по следующей ⇒ ссылке.

Прощение долга между физическими лицами – основные положения

Когда речь идет о прощении долга между физическими лицами, в большинстве случаев имеется в виду прекращение обязательств по договору займа. Возможность прощения заемщику долга регламентирована статьей 415 Гражданского кодекса. Согласно нормам данной статьи, заимодавец (кредитор) имеет право аннулировать долг заемщика в полной мере или частично.

Главное, чтобы соблюдались следующие условия, иначе прощение долга не признается действительным:

- со стороны должника не должно быть возражений против прощения ему долга (если впоследствии заимодавец все же откажется принимать денежные средства в счет уплаты долга, заемщик может передать деньги в суд или нотариусу);

- права третьих лиц, имеющих отношение к имущество кредитора, не должны быть ущемлены.

Важно учесть некоторые особенности проведения сделки по прощению долга – если не проявить должной осмотрительности, сделка будет квалифицирована как заключение договора дарения.

Чтобы такого не произошло, необходимо соблюдение 3 условий:

- волеизъявление кредитора о прощении долга должно являться безвозмездным – см. ст. 572 ГК РФ (то есть кредитор не должен предъявлять каких-либо дополнительных требований, благодаря которым прощение задолженности станет возможным);

- суд должен определить тот факт, что кредитор собирается освободить заемщика от необходимости уплаты долга в качестве дара – см. п. 3 Информационного письма Президиума ВАС РФ от 21.12.2005 № 104;

- в договоре о прощении долга должно быть обозначено отсутствие намерения у кредитора одаривать заемщика (к примеру, можно объяснить целесообразность прощения задолженности и написать о том, что такая уступка поможет продолжить сотрудничество с заемщиком или вернуть себе хотя бы часть средств без подачи иска в суд).

Как оформить прощение долга между юридическими лицами

Положения ст. 415 ГК РФ наделяют кредитора полномочиями по прощению и списанию долгов в отношении должников из числа юридических лиц. Критерий правомерности операции – отсутствие фактов нарушения прав должника. Если вторая сторона имеет возражения в отношении прощения сумм задолженности, она должна уведомить об этом кредитора.

Вопрос: Как учитывать в целях налога на прибыль доходы в виде суммы прощенного долга и процентов по договору займа? Посмотреть ответ

Датой прощения долга считается день получения должником от его кредитора письменного уведомления об амнистии конкретных обязательств. Другой вариант документального оформления сделки – составление двустороннего соглашения о прекращении задолженности. В соглашении надо указать такие сведения:

- сумму накопленного долга, которую предполагается простить;

- реквизиты договорной документации, в соответствии с которой появились финансовые обязательства кредитового свойства у одной сторон;

- первичные документы, подтверждающие возникновение долга;

- обстоятельства и условия, при которых долг будет считаться списанным.

ОБРАТИТЕ ВНИМАНИЕ! Соглашение должно быть подкреплено всеми упомянутыми в его тексте документами (копиями договоров, первичных бланков).

Чтобы договор имел юридическую силу, в нем надо прописать информацию о кредиторе и должнике (наименования, реквизиты), предмете сделки, погашаемой сумме, отсутствии возражений сторон, экономическое обоснование необходимости такого шага. Последнее требование рекомендуется учитываться для того, чтобы предотвратить возможность трактовки сделки в качестве операции дарения.

Как отразить в бухучете у должника прощение долга по оплате приобретенных товаров (работ, услуг)?

В виде экономического обоснования может выступать получение материальных выгод от прощения долга:

- должник обязуется предоставить скидку по последующим поставкам;

- появление возможности заключения новых перспективных договоров о сотрудничестве между сторонами.

Соглашение о прощении всего долга или его части может быть частью разработанной предприятиями программы реструктуризации задолженности. Этот компромиссный вариант позволяет избежать перевода долга в категорию безнадежных.

КСТАТИ, для минимизации рисков возникновения споров с контролирующими органами договором прощения рекомендуется списывать не всю сумму имеющейся задолженности, а только ее часть.

В тексте соглашения можно указать, что сделка не является актом дарения, оставшуюся часть задолженности должник обязуется погасить в определенные сроки. Если имеются данные о том, что взыскание долга послужит причиной материальных убытков для кредитора, их надо озвучить в тексте соглашения.

ВАЖНО! В соглашении о прощении долга все формулировки должны быть предельно точными и ясными, чтобы предотвратить возможность их трактовки в пользу версии о дарении активов, что запрещено между юридическими лицами ст. 575 ГК РФ.

Дополнительным условием признания сделки действительной является наличие актуального акта сверки между заинтересованными лицами, подтверждающего сумму задолженности. Алгоритм действий кредитора:

- оформление акта сверки с должником;

- направление должнику уведомления о намерении простить ему весь долг или его часть;

- ожидание возражений от второй стороны;

- при отсутствии противоречий между участниками сделки осуществляется документальное оформление процедуры: составляется соглашение о прощении или дополнительное соглашение к действующему договору поставки или оказания услуг.

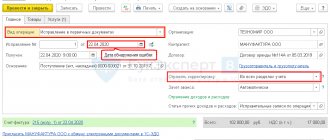

Как выдать заем сотруднику: бухгалтерский учет

Все операции, связанные с предоставлением работникам займов необходимо учитывать на 73 счете «Расчеты с персоналом по прочим операциям» субсчет 1 «Расчеты по предоставленным займам». Проводки при этом будут следующими:

| Хозяйственная операция | Д | К |

| Сотруднику выдан заем | 73.1 | 50 (51) |

| Начислены проценты | 73.1 | 91.1 |

| Оплачен заем (часть займа), проценты по нему или удержан из зарплаты | 50 (51) | 73.1 |

| Удержан НДФЛ с материальной выгоды работника | 70 | 68.1 |

| Сумма прощенного работнику займа списана в расходы | 91.2 | 73.1 |

Когда возможно

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

+7 (499) 938-81-90 (Москва)

+7 (812) 467-32-77 (Санкт-Петербург)

8 (800) 301-79-36 (Регионы)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Наиболее распространенная ситуация, когда работник взял на предприятии денежные средства или товары в долг. Порядок аннулирования задолженности будет регулироваться в данном случае внутренними правилами компании.

К примеру, может объявляться такая акция в связи с определенными событиями: выплатой половины долга гражданином, знаменательная дата в деятельности предприятия – юбилей образования холдинга и др. Также сотруднику простить долг есть возможность, если у него сложились сложная жизненная ситуация или он испытывает длительное время финансовые трудности.

Не списывают долги заемщикам кредитные учреждения любых форм: банки, микрофинансовые организации, ломбарды и др.

Оформить прощение долга также можно в отношении гражданина, выступающего учредителем компании.

Допускается также аннулирование задолженности предприятием в отношении сотрудника по договорам о приобретении товаров, работ или услуг, оцениваемой как сумма договора.

Возможно прощение долга также в случае объявления организации несостоятельной – банкротом. Порядок аннулирования задолженности в этом случае регулируется законом №127-ФЗ.

Ликвидация долга также возможно при заключении мирового соглашения в ходе судебного рассмотрения спора. Опять же применяются нормы о прощении только в случаях, когда такое действие не нарушает прав других кредиторов.