Вроде бы компания принадлежит ее учредителю, однако по закону он не имеет права просто взять снять деньги с расчетного счета и положить себе в карман либо потратить безналично на личные нужды. Проблема заключается в том, что деньги предприятия это еще не деньги учредителя.

Возникает вопрос, какими легальными способами можно средства компании сделать личными деньгами ее владельца, и в каком случае получится заплатить меньше налогов? При этом следует понимать, что налоговая инспекция и банки не любят, когда юридические лица обналичивают свои счета.

Как в 2022 году законно выводить денежные средства с расчетного счета ООО? Именно об этом будет рассказано подробно далее.

Но, для начала, разберемся с термином «законный вывод средств». Он подразумевает под собой перевод или снятие денег с расчетного счета, который не повлечет за собой риски блокировки расчетного счета, налоговой проверки и санкций, вплоть до уголовных. Поэтому всевозможные многоходовки за рамками правового поля в этой статье рассматриваться не будут.

Дивиденды

Учредитель юридического лица вправе получать дивиденды, которые выплачиваются из чистой прибыли организации поквартально или раз в полугодие, год. Все основные положения объясняет статья 28 закона № 14-ФЗ от 08 февраля 1998 года.

Дивиденды облагаются НДФЛ по ставке 13 %, страховые взносы по ним не начисляются, что делает эту выплату более привлекательной, чем зарплата.

Однако если компания сработала в убыток, и учредитель не получит дивидендов. Кроме того из кассы их выплачивать нельзя, перевод необходимо осуществлять безналично на карту учредителя с расчетного счета организации.

Для справки! Если в компании не один учредитель, нужно будет организовать официальное собрание и подписать протокол о выплате дивидендов. Встречу по итогам предыдущего года проводят в период между 1 марта и 30 апреля, она является обязательной.

Трудовой договор

Компания и учредитель могут заключить трудовой договор. С зарплаты требуется заплатить НДФЛ и страховые взносы, поэтому этот вариант вывода денег наиболее невыгодный в плане налоговой нагрузки. Но заработная плата и страховые взносы уменьшают единый налог на УСН с объектом «доходы минус расходы» или на ОСНО налог на прибыль.

Риски могут возникнуть если учредить числится в штате компании только фиктивно или его заработная плата существенно отличается от окладов других сотрудников либо не соответствует рыночным значениям.

Для справки! Зарплата – это вознаграждение за труд (статья 129 ТК РФ). Поэтому начислять официальную зарплату учредителю разрешается только в том случае, если он состоит с компанией в трудовых отношениях.

Компенсационные выплаты

Оформление в штат учредителя может принести такую побочную выгоду как возможность предоставления ему всевозможных компенсаций. Часть из них не облагаются ни НДФЛ, ни страховыми взносами. С каких-то выплат взимается только подоходный налог 13 %.

Примеры компенсаций:

- за использование личного автомобиля;

- за пользование сотовой связью;

- расходы на проезд до места назначения и обратно;

- расходы по найму жилого помещения и многие другие.

Несмотря на то, что компенсаций для сотрудников организации действующим законодательством предусмотрено немало, миллионы таким способом вывести с расчетного счета не получится. Кроме того каждая выплата обязательно должна быть надлежащим образом подтверждена документально.

Если окажется, что трудовой договор с учредителем фиктивный, на самом деле он никак не участвует в деятельности компании, могут возникнуть вопросы и к компенсационным выплатам.

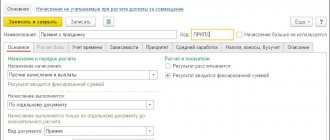

Как и кому можно выдать денежные средства под отчет

Указание Банка РФ №3210-У от 11.03.14г. в п. 6.3 предусматривает особые условия выдачи средств под отчет:

- деньги выдаются только на основании письменного заявления работника, которое утверждено руководителем. Причем, в заявлении должны быть обязательно указаны срок, на который предоставляются данные средства, размер суммы к выдаче, виза руководителя и дата визирования. Заявление должно быть составлено подотчетным лицом;

- на основании указанного заявления оформляется расходный кассовый ордер, к которому документ прикладывается, как подтверждение целевой выдачи средств;

- деньги выдаются работнику предприятия или предпринимателя. При этом в Указании №3210-У прямо сказано на каком основании данный работник признается сотрудником организации или ИП. Для такого признания предусмотрено только два варианта: наличие трудового договора с указанным лицом либо заключение гражданско-правового соглашения с ним. Оба эти варианта закреплены в пункте 5 Указания Банка России №3210-У. Поэтому можно без опасений выдавать средства под отчет сотруднику, который находится вне штата, но с которым заключен договор. В подтверждение этому есть еще и письмо самого Банка РФ №29-Р-Р-6/7859 от 02.10.14г., прямо оговаривающего признание работником для цели выдачи ему средств под отчет того лица, с которым у организации заключен договор гражданско-правового характера. Например, договор подряда. Данное утверждение распространяется также и на сотрудников предпринимателя;

- деньги признаются выданными под отчет, если их цель – это оплата расходов, связанных с деятельностью организации или предпринимателя;

- выдача средств под отчет возможна только, если нет никакой задолженности у сотрудника по ранее полученным им средствам под отчет. На основании Указания №3210-У Банка России данная задолженность должна быть погашена в полном объеме в кассу либо документально подтвержден ее расход в полном объеме – путем сдачи авансового отчета и документов, из которых проистекает целевое расходование средств (т.е. на предпринимательскую деятельность).

Если все вышеуказанные условия соблюдены единовременно, то средства из кассы можно без опасений выдавать под отчет. А можно ли выдать деньги под отчет руководителю компании?

Как вывести деньги из ООО через представительские расходы

Еще один вариант оплаты расходов учредителя, связанных с переговорами и деловой активностью предприятия – это оплата представительских расходов.

К представительским относятся в частности расходы на официальный прием и обслуживание представителей других организаций, участвующих в переговорах, оплата услуг кафе, ресторанов и даже компенсация жилья.

Для их учета в целях налогообложения предусмотрен лимит в размере 4 % от затрат на оплату труда за тот отчетный период, за который они оплачиваются (пункт 2 статьи 264 НК РФ).

- С представительских расходов не начисляется НДФЛ и страховые взносы, если они не превышают лимиты для целей налогообложения (пункт 1 статьи 217 НК РФ, подпункт 2 пункта 1 статьи 422 НК РФ, подпункт 2 пункта 1 статьи 20.2 Закона № 125-ФЗ от 24 июля 1998 года).

- Такие расходы нужно обязательно подтверждать документально (статья 9 Закона № 402-ФЗ, письмо ФНС № ГД-4-3/8852 от 08 мая 2014 года).

К выгодным разъяснениям чиновников в отношении представительских расходов можно отнести то, что ими считаются расходы на ведение переговоров не только с фактическими контрагентами организации, но и с потенциальными, то есть при желании с кем угодно. Здесь полезно изучить письма Минфина № 03-03-06/1/49848 от 05 июля 2022 года и № 03-03-06/2/32859 от 05 июня 2015 года.

Аренда имущества или иные договоры оказания услуг

Если у учредителя организации есть в личной собственности активы (земля, недвижимость, транспортные средства, оборудование и т. д.), которые могут быть использованы в коммерческой деятельности предприятия, он вправе сдавать их в аренду компании.

Вывод денег будет осуществляться с расчетного счет на счет учредителя в рамках действия договора аренды. Если учредитель не имеет статуса ИП, то организация обязана как налоговый агент удерживать 13 % из каждого перевода на счет учредителя.

Однако в такой ситуации выгоднее и безопаснее оформить ИП на спецрежимах УСН или ПСН. Иначе высока вероятность признания деятельности учредителя предпринимательской.

Внимание! При аренде имущества, оформленный индивидуальный предприниматель заплатит за вывод средств от 1 до 6 %, в зависимости от региона регистрации физлица и ставки налога в субъекте РФ.

При этом компания на УСН с объектом «доходы минус расходы» или на общем режиме может получить дополнительную налоговую выгоду в виде затрат, уменьшающих единый налог или налог на прибыль.

Главное чтобы в таких сделках применялись рыночные цены и операции были реальными, а не фиктивными. Аналогично компания может оплачивать другие услуги учредителю-ИП.

А вот заключение с собственником компании договора на управление ООО (использование управляющего ИП) считается на данный момент сделкой с высокими налоговыми рисками, в подавляющем большинстве судебных споров арбитры становятся на сторону контролеров, в результате участники такой схемы получают доначисления налогов и санкции.

Солидные суммы, которые получает управляющий в качестве вознаграждения, должны быть обоснованы реальными экономическими достижениями организации. Если прибыль отсутствует, потому что большая часть дохода ООО уходит на оплату услуг управляющего, это вызовет много вопросов. Налицо схема ухода от налогов, считают инспекторы.

Договор займа как способ законного вывода денежных средств

Часто для вывода денег учредителю используется предоставление ему займа. Исключить негативные налоговые последствия поможет заключение процентного займа. Это избавит учредителя от обязанности платить 35 % НДФЛ с материальной выгоды. Материальную выгоду считают исходя из 2/3 ставки рефинансирования ЦБ РФ.

Также не стоит делать невозвратные займы, контролеры на проверке могут переквалифицировать их в зарплату или дарение. В первом случае компании и учредителю грозит доначисление страховых взносов и НДФЛ, во втором только НДФЛ.

Обратите внимание! Если учредитель компании оформил на себя ИП, то заключение займа между ООО и им как ИП может стать проблемной сделкой.

Суд переквалифицировал процентный займ, который ИП учредитель получил от собственной компании в дивиденды и обязал заплатить НДФЛ со всей суммы займа (определение Верховного суда по делу № А26-3394/2018 № 307-ЭС19-5113 от 09 апреля 2022 года). Поэтому заключать договор займа нужно с учредителем как с физлицом, а не с ИП.

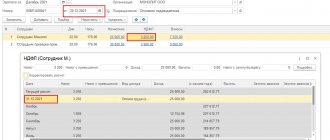

Судебный вердикт: когда подотчетные суммы облагаются НДФЛ

Арбитражный суд Северо-Западного округа в постановлении от 15.10.2020 № А66-6506/2019 признал, что налоговая инспекция обоснованно доначислила НДФЛ на суммы денежных средств, выданных организацией в качестве подотчетных средств своему генеральному директору.

Предмет спора

: на протяжении двух лет организация ежедневно выдавала своему гендиректору денежные суммы под отчет. Всего гендиректор получил от организации свыше 35 млн рублей. При этом надлежащих авансовых отчетов и первичных документов по этим суммам не представлялось. По итогам проведенной проверки ИФНС пришла к выводу, что эти средства являются доходом гендиректора. Инспекция обязала организацию удержать и перечислить с доходов гендиректора ранее неуплаченный НДФЛ, а также уплатить штраф за несвоевременную уплату налога. Не согласившись с решением ИФНС, организация обратилась в суд.

За что спорили

: 6 114 632 рубля.

Кто выиграл

: налоговики.

Оспаривая в суде действия налоговиков, организация указывала на то, что денежные средства, выданные своему работнику под отчет, не являются доходом этого работника, который подлежит обложению НДФЛ.

То обстоятельство, что работник не отчитался в установленный срок по выданным средствам, свидетельствует лишь о нарушении порядка ведения кассовых операций, но не подтверждает, что подотчетные средства стали собственностью сотрудника.

Следовательно, по мнению организации, оснований для доначисления НДФЛ и штрафа по данному налогу у ИФНС не имелось.

Суд кассационной инстанции признал доводы организации несостоятельными и встал на сторону налоговиков. Судьи пояснили, что при отсутствии доказательств, подтверждающих расходование подотчетных денежных средств, а также оприходование организацией товарно-материальных ценностей, указанные средства считаются доходом подотчетного лица. Соответственно, эти средства подлежат включению в налоговую базу по НДФЛ (ст. 210 НК РФ).

По действующим правилам подотчетное лицо не позднее 3 рабочих дней после дня истечения срока, на который ему выдавались наличные деньги, предъявить главному бухгалтеру авансовый отчет с прилагаемыми подтверждающими документами (п. 6.3 Указания Банка России от 11.03.2014 № 3210-У).

Документами, подтверждающими материальные затраты подотчетного физического лица, могут служить товарные чеки, накладные с приложением кассовых чеков или квитанции к приходным ордерам, подтверждающие оплату какого-либо товара (работы, услуги).

В спорном случае денежные суммы выдавались без оформления приказов и заявлений на их выдачу под отчет. Документы, подтверждающие приобретение и оплату товарно-материальных ценностей за счет подотчетных сумм и их оприходование, организация представить не смогла.

К авансовым отчетам не были приложены командировочные удостоверения и приказы о направлении работников в командировку. Надлежащих доказательств о расходовании спорных средств на производственные нужды также представлено не было. Более того, по ряду авансовых отчетов организацией были представлены одни и те же первичные документы.

В связи с этим суд сделал вывод, что неизрасходованные на нужды организации и в действительности невозвращенные подотчетные средства, оставшиеся в распоряжении гендиректора, являются его личным доходом.

Следовательно, эти деньги подлежат включению в налоговую базу по НДФЛ, а также являются объектом обложения страховыми взносами и подлежат включению в базу для их начисления.

Поэтому, заключил суд, ИФНС обоснованно потребовала от организации удержания и внесения в бюджет ранее неуплаченных сумм НДФЛ.

Выдача денег под отчет

Данный способ – не самая удачная идея для вывода средств в пользу учредителя с расчетного счета. Хотя многие до сих пор выдают большие суммы под отчет учредителю компании, если одновременно он числится в ней директором.

Не закрытый подотчет налоговики могут посчитать опять же дивидендами, зарплатой или дарением денег, с соответствующими налоговыми последствиями.

Правомерность такого подхода подтвердили судьи в определении Верховного суда № 310-ЭС19-28047 от 03 февраля 2022 года.

Подотчет можно рассматривать скорее как возможность оплатить не очень существенные расходы учредителей деньгами фирмы, если есть возможность обосновать такие расходы деловыми целями.

Для справки! Никаких ограничений для выдачи подотчетных средств учредителю нет. Но придется соблюдать общие правила выдачи и отчета по деньгам, в данном случае они будут такими же, как и для рядовых сотрудников.

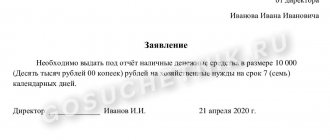

Можно ли выдать деньги под отчет

Директору

Стоит напомнить, что п.6.3 и п.5 Указания Банка России №3210-У оговаривают возможность выдачи средств только работникам юридического лица, которые оформлены по трудовому договору либо работают по гражданско-правовому соглашению. При этом нет никакого указания на должностные ограничения.

Что касается директора (генерального директора), т.е. главного руководителя организации, то он, как правило, работает только на основании трудового договора (причем, это может быть даже работа по совместительству) и состоит в штате компании. Поэтому он также подпадает под категорию «работник организации». А значит, он также вправе получить деньги под отчет.

Видео — расчеты с подотчетными лицами:

Вот только как быть с оформлением заявления? В этом случае рекомендуется написать обезличенное заявление, в котором содержится не запрос на выдачу средств, а утверждение о необходимости их получения. Например, так: «Заявляю о необходимости получения под отчет 10000 (десяти тысяч) рублей для оплаты…». Кроме того, на директора компании распространяется также требование и о составлении авансового отчета.

А можно ли так оформить заявление, если средства под отчет получает учредитель организации?

Учредителю

Если учредитель юридического лица (т.е. его собственник) выступает в качестве руководителя компании или занимает в ней иную должность (например, простого менеджера или бухгалтера), то с ним организация обязательно заключает трудовой договор и принимает его в штат.

Фактически для целей Указания №3210-У Банка России такой учредитель становится обычным работником с должностными обязанностями и с трудовым договором. А значит, выдать ему средства под отчет можно!

Если же учредитель остается только в статусе собственника, то он не вправе получать деньги из кассы под отчет. Почему? Потому что указанное лицо не является штатным и даже внештатным сотрудником компании, а лишь ее собственником.

Поэтому средства, выданные указанному лицу из кассы, могут расцениваться, как предоставление займа. Такая трактовка выдачи средств не противоречит закону, но в этом случае:

- придется оформить с учредителем договор займа (не кредита!);

- снять средства с расчетного счета, поскольку запрещено расходование наличной выручки для выдачи займов (Указание Банка РФ №3073-У от 07.10.13г.);

- кроме того, даже если учредитель потратит указанные средства на нужды предприятия, то подотчетными они все равно не будут являться. В этом случае тогда следует оформить, например, договор купли-продажи, чтобы получить от учредителя приобретенные им активы для компании.

А если деньги из кассы на нужды своей фирмы возьмет предприниматель?

Предпринимателю

Действительно, если следовать норме п.6.3 и п.5 Указания №3210-У, то индивидуальный предприниматель не вправе получить средства под отчет, поскольку у него не заключен договор с самим собой ни трудовой, ни гражданско-правовой.

Однако Указание №3210-У регламентирует лишь порядок выдачи средств под отчет сотрудникам организации и предпринимателя, устанавливая для них следующее ограничение: получить деньги из кассы под отчет могут только те сотрудники, которые работают по трудовому или гражданско-правовому соглашению.

И при этом в Указании №3210-У нет никакого запрета на получение средств самим предпринимателем для целей своей деятельности. Более того, в п.1 статьи 861 Гражданского Кодекса РФ прямо говорится, что в случае расчетов с участием граждан, которые не связаны с их предпринимательской деятельностью, указанные расчеты могут осуществляться наличными средствами без ограничений в сумме.

Из этого положения вытекает обратное: при реализации гражданами наличных расчетов, которые связаны с их предпринимательской деятельностью, возникают ограничения по сумме расходования.

Иными словами, гражданское законодательство РФ разрешает предпринимателям расход наличных средств на свою предпринимательскую деятельность, но в определенных пределах.

Это же поддерживает и п.2 Указания Банка России №3073-У от 07.10.13г.: предпринимателю запрещается тратить наличную выручку, кроме оплаты им товаров, работ и услуг.

Но, чтобы осуществить такую оплату, потребуется соблюсти ряд условий:

- деньги на цели предпринимательской деятельности должны быть оплачены за счет средств, которые получены предпринимателем при реализации данной деятельности;

- расходы должны иметь документальное подтверждение, из которых вытекает их связь с предпринимательской деятельностью;

- платежи должны быть осуществлены в пределах установленного для наличных расчетов лимита, т.е. не более 100 тыс.рублей в рамках одного договора.

Т.е. выдавая предпринимателю деньги на оплату им расходов, в расходном кассовом ордере следует указать целевой характер выдачи средств. Например, так: «Для оплаты товаров по договору №1 от 16.11.15 г. через ИП Иванова В.В.».

В случае если предприниматель уже израсходовал свои собственные средства, то рекомендуется выдать ему из кассы потраченные им средства в качестве компенсации, чтобы подтвердить наличную оплату указанных расходов. В расходном ордере нужно будет указать, например: «погашение долга по оплате через ИП Иванова В.В. за …. по накладной №…. от …».

Стоит отметить, что предприниматель не обязан составлять авансовый отчет.

Вывод денег на депозит

Этот способ не сделает деньги компании деньгами ее учредителя, но может сберечь его средства в случае блокировки счета по Закону 115-ФЗ.

Для этого с разными банками оформляются договоры на размещение депозита от юридического лица с открытой датой. Подобная хитрость иногда спасает деньги путем перевода на депозитный счет денег с заблокированного счета в другом банке.

Когда по 115-ФЗ блокируется расчетный счет, кредитное учреждение предлагает клиенту закрыть его и перевести деньги в другой банк или забрать их с уплатой высокой комиссии (10-30 % от суммы).

Платить комиссию дорого, а перевод денег на обычный счет в другом банке может привести к новой блокировке, поэтому альтернативным решением может стать переброска на депозит, но важно, чтобы он был открыт заранее. В дальнейшем после переброски денег по счетам компании их можно вывести на учредителя одним из вышеперечисленных в статье способов.

Таким образом, получается, что существует по меньшей мере восемь законных способов обналичить часть денежных средств ООО для нужд учредителя. Их можно использовать совместно, и тогда общая сумма получится вполне приличной. Законно выводить денежные средства с расчетного счета ООО в 2022 году конечно сложнее, а контроль со стороны ФНС заметно усилился. Но грамотные учредители все еще могут использовать некоторые методы.

А можно ли выдать деньги в безналичном порядке?

Конечно, можно. В этом случае можно воспользоваться либо корпоративной картой, которая оформлена на организацию или на предпринимателя. Либо можно просто перевести средства с расчетного счета на зарплатную карту подотчетного лица или на личную карту самого предпринимателя.

Однако во избежание неприятностей вроде начисления на подотчетную сумму страховых взносов и причисления ее к доходу работника, следует при переводе средств на карту в платежном поручении обязательно указать, что данные средства перечисляются под отчет.

Кстати, использование зарплатных карт для перевода на них подотчетных сумм подтверждено совместным письмом Минфина РФ и Федерального Казначейства РФ №№02-03-10/37209, 42-7.4-05/5.2-554 от 10.09.2013г.

Но для подстраховки следует все-таки, например, в Положении о подотчетных средствах или в коллективном договоре предусмотреть возможность выдачи средств под отчет на зарплатную карту сотрудника.

Кроме того, после расходования средств, выданных под отчет, сотрудник должен отчитаться о произведенных им тратах. Сделать это он должен в авансовом отчете и в течение не позднее 3х дневного срока по окончании срока, на который выданы средства под отчет.

Несмотря на то, что авансовый отчет и 3-х дневный срок относятся только к наличным подотчетным суммам, во избежание разногласий с контролирующими органами следует и при безналичном расходовании подотчетных средств соблюсти указанные требования.