Понятие «реклама»

Вначале определимся с терминами и понятиями.

Под рекламой понимается информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и продвижение на рынке (п. 1 ст. 3 Закона № 38‑ФЗ).

| Обратите внимание Как отмечено вПостановлении АС УО от 18.03.2020 № Ф09-1053/20 по делу № А47-14439/2018, понятие «неопределенный круг лиц» подразумевает под собой круг лиц, которых невозможно индивидуализировать (определить) заранее. Поэтому, исходя из понятия «реклама» для целей налогообложения, затраты на распространение рекламных материалов можно учесть в расходах на рекламу только при условии, что данные материалы предназначены для неопределенного круга лиц. |

Учет основных операций турфирмы: проводки

Порядок отражения операций турагентства зависит от того, какая схема используется при выплате вознаграждения агенту: (нажмите для раскрытия)

- агентство самостоятельно удерживает сумму дохода из выручки;

- доход поступает от оператора после перечисления ему средств от клиентов.

Ниже мы рассмотрим учет по каждой их вышеперечисленных схем на примерах.

Пример №1. 12.02.16 между турагентством «Лабиринт» и туроператором «Перфект» заключен договор по реализации турпродукта «Венецианская весна». Стоимость продукта – 102.450 руб., вознаграждение «Лабиринту» составляет 12.580 руб. По условиям соглашения, «Лабиринт» перечисляет «Перфекту» сумму, поступившую от туриста, за вычетом собственного дохода.

15.03.16 клиент приобрел тур «Венецианская весна» в агентстве «Лабиринт» по цене 115.030 руб. (102.450 руб. + 12.580 руб.).

18.03.16 «Лабиринт» перечислил «Перфекту» сумму дохода за вычетом собственной комиссии. Бухгалтер «Лабиринта» сделал в учете такие записи:

| Дата | Дебет | Кредит | Описание | Сумма |

| 12.02.16 | 004 | «Лабиринт» учел на забалансе стоимость тура «Венецианская весна», полученного от «Перфекта» для реализации | 102.450 руб. | |

| 15.03.16 | 50 | 76 | Клиент приобрел тур «Венецианская весна», оплатив сумму в кассу «Лабиринта» | 115.030 руб. |

| 15.03.16 | 76 | 90 Выручка | Учтена комиссия от продажи тура «Венецианская весна» | 12.580 руб. |

| 15.03.16 | 004 | Списана стоимость реализованного тура «Венецианская весна» | 102.450 руб. | |

| 18.03.16 | 76 | 51 | «Перфекту» перечислена сумма от продажи тура «Венецианская весна» за вычетом комиссии «Лабиринта» | 102.450 руб. |

Пример №2. 20.08.16 между турагентством «Минотавр» и туроператором «Вокруг света» заключен договор по реализации турпродукта «Осень в Греции». Стоимость продукта – 122.040 руб., вознаграждение «Минотавру» составляет 14.710 руб.

По условиям соглашения, «Минотавр» перечисляет «Вокруг света» полную сумму, поступившую от туриста, после чего оператор выплачивает «Минотавру» комиссию.

02.10.16 клиент приобрел тур «Осень в Греции» в агентстве «Минотавр» по цене 136.750 руб. (122.040 руб. + 14.710 руб.).

05.10.16 «Минотавр» перечислил «Вокруг света» всю сумму за тур (136.750 руб.). «Минотавр» получил вознаграждение от «Вокруг света» 11.10.16. Бухгалтер «Минотавра» сделал в учете такие записи:

| Дата | Дебет | Кредит | Описание | Сумма |

| 20.08.16 | 004 | «Минотавр» учел на забалансе стоимость тура «Осень в Греции», полученного от «Вокруг света» для реализации | 122.040 руб. | |

| 02.10.16 | 50 | 76 | Клиент приобрел тур «Осень в Греции», оплатив сумму в кассу «Минотавра» | 136.750 руб. |

| 02.10.16 | 004 | Списана стоимость реализованного тура «Осень в Греции» | 122.040 руб. | |

| 05.10.16 | 76 | 51 | В пользу туроператора «Вокруг света» перечислена вся сумма выручки от продажи тура «Осень в Греции» | 136.750 руб. |

| 11.10.16 | 51 | 76 | От «Вокруг света» поступила сумма комиссии | 14.710 руб. |

| 11.10.16. | 76 | 90 Выручка | Доход от продажи тура «Осень в Греции» учтен в составе выручки | 14.710 руб. |

Правила налогового учета

«Упрощенцы» вправе учесть в расходах затраты на рекламу производимых (приобретенных) и (или) реализуемых товаров (работ, услуг), товарного знака и знака обслуживания (пп. 20 п. 1 ст. 346.16 НК РФ). Рекламные расходы признаются в расходах в порядке, предусмотренном ст. 264 НК РФ (см. также Письмо Минфина России от 17.12.2019 № 03‑11‑11/98698).

Как упоминалось ранее, особенностью признания рекламных расходов при применении УСН является нормирование некоторых из них. Иными словами, часть рекламных расходов принимается к налоговому учету в полном объеме, а остальные — в размере, не превышающем 1 % выручки от реализации (п. 4 ст. 264, пп. 20 п. 1, п. 2 ст. 346.16 НК РФ).

Итоги

Признать рекламные расходы при исчислении единого налога могут только плательщики единого налога с объектом налогообложения «доходы и расходы». Ненормируемые расходы можно учесть при расчете единого налога в полном объеме оплаченных затрат на рекламу, а нормируемые – только в пределах 1% от полученной выручки и полученных авансов в отчетном периоде.

О нюансах отражения расходов и требованиях, которые предъявляются к расходам, читайте в статье «Учет расходов при УСН с объектом ”доходы минус расходы”».

Источники:

- Налоговый кодекс РФ

- закон «О рекламе» от 13.03.2006 № 38-ФЗ

- ПБУ 10/99, утв. приказом Минфина России от 06.05.1999 N 33н

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

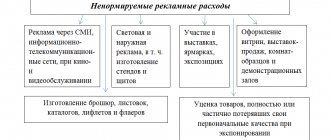

Какие расходы нормируются, а какие — нет?

В пункте 4 ст. 264 НК РФ расходы на рекламу поделены на два вида — на нормируемые и не являющиеся таковыми.

Для удобства восприятия содержание данного пункта представлено в таблице.

Рекламные расходы (п. 4 ст. 264 НК РФ)

| Ненормируемые расходы (абз. 2 — 4) | Нормируемые расходы (абз. 5) |

| На рекламные мероприятия через средства массовой информации (в том числе объявления в печати, передача по радио и телевидению), Интернет, при кино- и видеообслуживании | На приобретение (изготовление) призов, вручаемых победителям розыгрышей таких призов во время проведения массовых рекламных кампаний |

| На световую и иную наружную рекламу, включая изготовление рекламных стендов и рекламных щитов | На иные виды рекламы, которые не приведены в перечне ненормируемых расходов |

| На участие в выставках (ярмарках, экспозициях), оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов, изготовление рекламных брошюр (каталогов), содержащих информацию о реализуемых товарах (работах, услугах), товарных знаках и знаках обслуживания и (или) о самой организации, уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании |

| Обратите внимание Перечень ненормируемых для целей налогообложения рекламных расходов является закрытым (см. Постановление АС ПО от 09.03.2016 № Ф06-6351/2016 по делу № А06-3246/2015). Перечень нормируемых рекламных расходов, напротив, открыт. Минфин в Письме от 24.01.2018 № 03‑11‑11/3772 подчеркнул: расходы налогоплательщика на приобретение (изготовление) призов, вручаемых победителям розыгрышей таких призов во время проведения массовых рекламных кампаний, а также расходы на иные виды рекламы, не указанные в абз. 2 — 4 п. 4 ст. 264 НК РФ, осуществленные им в течение отчетного (налогового) периода, для целей налогообложения признаются в размере, не превышающем 1 % выручки от реализации, определяемой в соответствии со ст. 249 НК РФ. |

Финансисты считают, что к нормируемым расходам на рекламу следует отнести, например, затраты:

- на оплату услуг по размещению в каталогах торговых сетей информации о реализованных компанией товарах (работах, услугах);

- на рассылку СМС-сообщений рекламного характера;

- на размещение рекламных щитов в метро.

| К сведению Ввиду того что расходы на проведение рекламных праздников, акций, программ лояльности прямо не поименованы в п. 4 ст. 264 НК РФ и не указаны в п. 1 ст. 346.16 НК РФ, налогоплательщики, применяющие УСН, не вправе учитывать названные расходы в целях налогообложения. Между тем в Постановлении ФАС МО от 24.09.2009 № КА-А40/9145‑09 по делу № А40-62621/08‑4‑304 сказано, что проведение культурно-массовых мероприятий, в частности с целью увеличения лояльности клиентов, является рекламной акцией. Помимо этого, судьи указали, что налоговое законодательство не ставит возможность признания расходов в зависимость от вида рекламы или способов рекламирования. В соответствии с п. 4 ст. 264 НК РФ допускается включение в затраты стоимости иных видов рекламы, не указанных в абз. 2 — 4 п. 4 ст. 264. |

Подтверждайте расход

Необходимо тщательно хранить документы, содержащие информацию о выплаченных денежных средствах на рекламу. Возможно, налоговые органы потребуют доказать траты. В случае неспособности компании сделать это, налог будет доначислен Также выставят штраф. Если средства на рекламу значительны, то документы должны быть оформлены особенно внимательно.

По каждой операции должен быть сформирован комплект:

- Контракт. В нём указывается, вид покупаемой рекламы. Подробно. Этот документ не является обязательным, но информация в нем четко обозначит, какую рекламу вы оплатили.

- Акт выполненных работ, в котором подтверждается факт выполнения работ. Подробно перечислите оказанные услуги. В случае непредставления акта подрядчиком, сохраняйте электронную переписку, особенно те письма, в которых имеется подтверждение. Лучше его распечатать и нотариально заверить.

- Доказательство совершения оплаты: кассовый чек и банковская выписка.

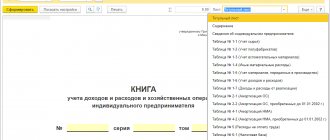

Порядок признания нормируемых расходов на рекламу

Ненормируемые расходы полностью учитываются при расчете «упрощенного» налога.

Нормируемые учитываются в размере, не превышающем 1 % выручки от реализации, исчисляемой согласно ст. 249 НК РФ. Норматив расходов на рекламу считается по выручке нарастающим итогом с начала года.

| Пример 1 |

| ) в I квартале 2022 года уплатила за размещение на общественном транспорте рекламы 50 000 руб. Выручка от реализации компании за этот период составила 2 211 749 руб. Предельная величина рекламных расходов в I квартале равна 22 117,49 руб. (2 211 749 руб. х 1 %). Следовательно, компания может включить в состав фактически произведенных расходов по итогам I квартала нормируемые рекламные расходы на сумму 22 117,49 руб. |

При УСН все доходы согласно ст. 346.17 НК РФ учитываются кассовым методом, и для целей нормирования рекламных расходов это положение сохраняется. То есть выручка должна рассчитываться с учетом поступивших авансовых платежей.

Если нормируемые расходы на рекламу превысили 1 % выручки в одном отчетном периоде, то сверхнормативные расходы можно учесть в следующем отчетном периоде, и так до конца года. Ведь при УСН доходы и расходы рассчитываются нарастающим итогом (п. 5 ст. 346.18 НК РФ). Однако перенести на следующий год расходы, которые превысили этот лимит по итогам года, нельзя.

| Пример 2 | ||||||

| Воспользуемся данными из предыдущего примера. В июне 2022 года компания провела рекламную акцию с подарками для ее участников. На покупку подарков было потрачено 27 000 руб. А в сентябре были напечатаны рекламные проспекты. Сумма расходов по ним составила 32 500 руб. | ||||||

| Предельная величина рекламных расходов в I квартале равна 22 117,49 руб. (2 211 749 руб. х 1 %). Следовательно, компания может включить в состав фактически произведенных расходов по итогам I квартала нормируемые рекламные расходы на сумму 22 117,49 руб. Период | Выручка, руб. | Расходы на рекламу, руб. | Норматив по рекламе нарастающим итогом, руб. | Признано расходов на рекламу в конце квартала, руб. | ||

| За период | Нарастающим итогом | Нормируемых | Ненормируемых | |||

| I квартал | 2 211 749 | 2 211 749 | 50 000 | 22 117,49 | 22 117,49 | — |

| II квартал | 2 253 526 | 4 465 275 | 27 000 | 44 652,75 | 22 535,26 | — |

| III квартал | 3 032 634 | 7 497 909 | 32 500 | 74 979,09 | 30 326,34 | 32 500 |

| IV квартал | 2 891 416 | 10 389 325 | — | 103 893,25 | 2 020,91 | — |

| Итого | 10 389 325 | 109 500 | 103 893,25 | 77 000 | 32 500 | |

Таким образом, компания вправе учесть в налоговой базе все понесенные расходы на рекламу.

Бухгалтерский учет туристического агентства

Туристическая путевка является обязательной неотъемлемой частью Договора о реализации туристического продукта. Это Бланк Строгой Отчетности (БСО). Заполняется в 2-х экземплярах, по одному для туриста и Турагентства. В каких случаях обязательно применение ККТ. В случае выдачи БСО можно не применять контрольно-кассовую технику (ККТ).

Это положение не действует в тех случаях, когда клиент внес предоплату (аванс) за путевку. В случае получения аванса за путевку клиенту необходимо выдать чек ККТ. Если же Турагент реализует клиентам другие, не туристические продукты, например, бронирование авиа-билетов, без применения ККТ работать нельзя.

Обязательное составление Отчета Агента о продаже путевок. Турагент обязан представить Туроператору Отчет Агента о продаже путевки.В Отчете производиться расчет вознаграждения. Этот документ подписывается руководителем Туроператора.

Возможные условия вознаграждения турагенту

При заключении договора возмездного оказания услуг доход турагента, попадающий под налогообложение, формируется в обычном порядке как разница между ценой продажи туристу и ценой покупки услуги у туроператора с учетом иных расходов по продаже (при УСН 15%) или как вся стоимость продажи (при УСН 6%).

Для агентского договора, заключенного между конечным покупателем и турагентом, доходом турагента (его агентским вознаграждением) станет разница между суммой, полученной от покупателя, и суммой, уплаченной туроператору. В зависимости от выбранной базы налогообложения под налог попадет вся сумма вознаграждения (УСН 6%) или уменьшенная на расходы по продаже (УСН 15%). Обязательным требованием к такому договору будет оформление отчета агента, отражающего величину его вознаграждения, который должен быть подписан конечным покупателем.

Образец такого отчета см. в материале «Образец отчета агента по агентскому договору».

При агентском договоре, согласно которому турагент действует по заданию туроператора, величина вознаграждения турагента, от которой по правилам выбранной базы налогообложения будет начислен налог, в значительной степени зависит от условий, включенных в договор. Вариантами этого вознаграждения могут быть такие:

- Туроператор выплачивает фиксированную сумму вознаграждения за каждый проданный турпродукт вне зависимости от его фактической стоимости.

- Размер вознаграждения турагента определяется в процентах от стоимости турпродукта. Тут необходимо будет уточнить, от какой именно, т. к. реальная стоимость турпродукта может быть изменена за счет скидки, дополнительного увеличения цены или курсовой разницы (если стоимость указывается в у. е.).

- Вознаграждение рассчитывают по особому алгоритму, который приведен в договоре.

Особых оговорок в договоре требуют ситуации, когда допускается продажа со скидкой или по цене более высокой, чем предложена туроператором. Право на такую продажу должно присутствовать в договоре. Может оговариваться минимально допустимая цена продажи. Но в любом случае надо установить, за чей счет делают скидку, и кто будет получателем дополнительного дохода.

Скидка может быть осуществлена за счет:

- дохода туроператора;

- вознаграждения турагента;

- дохода их обоих, что требует определения в договоре порядка распределения скидки между ними.

При продаже по цене более высокой дополнительный доход может стать доходом:

- туроператора,

- турагента,

- их обоих.

В последнем случае в договоре должен быть прописан принцип распределения дополнительного дохода. Если такая оговорка отсутствует, то он должен делиться поровну между сторонами агентского договора (ст. 992 ГК РФ).

Таким образом, конечный размер вознаграждения турагента по агентскому договору зависит от его условий и складывается из собственно агентского вознаграждения (письмо МФ РФ от 30.03.2012 № 03-11-06/2/50) и дополнительного дохода (письмо МФ РФ от 18.11.2009 № 03-11-06/2/244). Иные суммы, связанные с выполнением турагентом возложенного на него туроператором поручения, в доход турагента не входят (письмо МФ РФ от 04.09.2013 № 03-11-11/36394).

Все расчеты, касающиеся итогового размера вознаграждения по агентскому договору, заключенному между турагентом и туроператором, должны присутствовать в ежемесячном отчете турагента, предоставляемом туроператору. В соответствии с ними обе стороны определяют фактическую величину своего дохода. Для туроператора она будет равна всей сумме поступлений от конечного покупателя. При этом туроператор в отчете увидит еще и величину своего расхода по этому доходу. Расход будет равен сумме вознаграждения, причитающегося турагенту. Для турагента, находящегося на УСН, доходом, попадающим под налог 15 или 6%, станет его агентское вознаграждение.

В договор также необходимо включить условие о том, каким путем турагент будет получать вознаграждение от туроператора:

- удерживая его сумму из стоимости турпродукта, поступившей от конечного покупателя;

- непосредственно от туроператора после перечисления ему всей величины стоимости турпродукта, поступившей от конечного покупателя.

При УСН, предполагающей учет доходов и расходов кассовым методом, от этого условия зависит дата определения дохода, с которого будет начислен налог.