Выплата дивидендов

После уплаты всех налогов в конце периода (полгода, год или квартал) предприятие имеет право распределить чистую прибыль между участниками ООО. Если у компании только один учредитель, то он получает всю прибыль единолично.

Такой способ вывода денег абсолютно легален, но не очень выгоден — с перечисленных дивидендов нужно будет выплатить НДФЛ 13%, несмотря на то что предприятие уже уплатило налог на прибыль в соответствии со своей системой налогообложения. К тому же, если ООО было убыточным в прошедший период, то и распределение прибыли становится невозможным.

Пример

Компания на ОСНО получила прибыль в размере 500 000 рублей. Из этой суммы был уплачен налог на прибыль 20%, после чего осталось 400 000 рублей. После перечисления этих средств учредителю был удержан НДФЛ 13%, в итоге из 500 000 рублей собственник бизнеса получил всего 348 000 рублей, а 152 000 рублей ушли в бюджет.

Доход от капитала

Лица, вложившие деньги в бизнес, имеют право на получение дохода, если их компания приносит прибыль. Прибыли фирмы, которая осталась после налогообложения, может быть распределена между участниками (акционерами).

ООО и АО

Действительно возможность выплаты дивидендов наличными зависит от организационно-правовой формы организации, планирующей производить расчеты с учредителями. Начнем с ООО. Законодательство не предусматривает никаких ограничений по выплате дивидендов из кассы общества с ограниченной ответственностью. Можно ли выдавать дивиденды учредителю ООО через кассу? Можно, если речь идет именно об ООО.

Допустим, что вы получили хороший доход в течение квартала и с чистой прибыли выплатили дивиденды. Затем, по итогам года прибыль оказалась меньше. Выплата дивидендов будет переквалифицирована как вознаграждение физ.лицу, а вам придется доплатить все страховые взносы и пересдать связанную с ними отчетность в Фонды.

В идеальном мире, где цена акций роста стабильно растет год от года без просадок, а цена дивидендных акций статична на протяжении всех 20 лет, результат был бы одинаковым. Инвестированные 10000 долларов США превратились бы в 61 159$ в обоих случаях.

Выплата дивидендов учредителям ООО в 2022 году

Квартальные и полугодовое распределения при этом будут считаться промежуточными. Соответствующим образом расценивается и выплата таких дивидендов. Если по итогам налогового периода (года) окажется, что дивиденды по нему могут быть распределены в меньшей сумме, чем это уже сделано, это повлечет за собой отнесение излишка выплат к обычным доходам и необходимость доначисления на них страховых взносов в фонды, которые на дивиденды не начисляют.

Расчеты наличными между юридическими лицами в 2022 году ограничен лимитом. Это предельный размер денежной суммы, в размере которой могут исполняться наличные расчеты между юридическими лицами и индивидуальными предпринимателями. На что нельзя потратить наличную выручку, посмотрите в статье >>>

Периодичность выплаты дивидендов выбирается собственниками предприятия. Выплаты могут осуществляться ежеквартально, один раз в полугодие или год. Конкретные даты определяются на собрании всех акционеров.

Выплата из кассы организации

- компания выдает сотрудникам заработную плату, пособия по временной нетрудоспособности и иные подобные выплаты;

- компания осуществляет расчеты с гражданами;

- компания выдает наличные своему сотруднику, собирающемуся в командировку, или по авансовому отчету.

Правильно ли мы понимаем, что теперь из наличной выручки нельзя выдать пособия по временной нетрудоспособности, по беременности и родам, по уходу за ребенком? Раньше они подпадали под иные выплаты работникам, на которые можно было тратить выручку из кассып. 2 Указания ЦБ от 20.06.2007 № 1843-У (далее — Указание № 1843-У). А теперь иных выплат в списке разрешенных расходов нетп. 2 Указания. Неужели при наличии денег в кассе нужные для выдачи пособий суммы придется снимать с расчетного счета?

Но это не так. Обратите внимание, что ограничение установлено для участников наличных расчетов. К ним относятся юрлица и ИП. Обычное физлицо к участникам наличных расчетов не относится. Расчеты с физлицом не имеют предпринимательской направленности.

Выплата дивидендов из кассы организации чем грозит

Уставом ООО «Торговая » предусмотрено, что организация выплачивает дивиденды ежеквартально. За II квартал чистая прибыль организации составила 50 000 руб. На общем собрании участников, которое состоялось в июле, было решено направить всю эту сумму на выплату дивидендов. Решение было принято единогласно. Был составлен протокол общего собрания участников.

Если день X выпадает на выходной, то з/п выдается в предшествующий день. К тому же продолжительность выдачи зарплаты строго ограничена все тем же Центробанком: 5 дней зарплата может храниться в кассе, потом остаток сдается в банк.

Вам может понравиться => Как узнать задолженность по жкх в сбербанке если нет лицевого счета

Особенность части предложения в том, что после каждого перечисления с каким-либо предложением проставляется количество участников, которые высказались «за», «против» и воздержались при голосовании. Окончательное решение собрания (которое фиксируется в постановлении) может приниматься только при единодушном принятии предложений.

Дивиденды через кассу можно ли выплатить учредителям 2020

Это и есть распределение чистой прибыли. Распределять можно не только прибыль текущего года, но и прошлых лет, если ранее ее не направляли на дивиденды или иные цели. Для распределения прибыли необходимо соответствующее решение общего собрания акционеров или участников.

Тогда, если учредители решат производить выплату дивидендов, необходимо будет учесть суммы, полученные ими промежуточно в течение года.Не считаются дивидендами следующие выплаты, производимые собственниками:

Оплата услуг ИП за управление компанией

Еще один способ вывести деньги на личный счет учредителя — получить их в качестве оплаты услуг по управлению своей же компанией. По закону, ООО может нанять для управленческих функций физлицо, ИП или другую компанию. Самый выгодный вариант — заключить договор на оказание , тогда можно не только избежать переплат по налогам (6% с дохода вместо НДФЛ 13%), но и хорошо сэкономить. Очень важно, чтобы ИП не был аффилирован с собственниками бизнеса (примечание редакции).

Пример

Организация на ОСНО оплатила ИП-управляющему на УСН «Доходы» 200 000 рублей за его услуги согласно договору. Из этой суммы управляющий оплатил налог 200 000 рублей х 6% = 12 000 рублей. «Чистыми» осталось 188 000 рублей.

Далее эти 200 000 организация включила в расходы и таким образом уменьшила налогооблагаемую базу на 200 000 рублей х 20% = 40 000 рублей. При других комбинациях налоговых систем предпринимателя-управляющего и компании этот способ также очень выгоден.

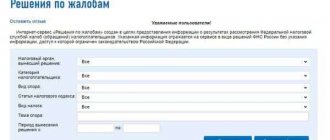

В законе нет запрета на применение данного вывода средств, но по причине часто фиктивных услуг учредителя ФНС внимательно следит за такими договорными отношениями. Чтобы сотрудничество ООО с ИП налоговиками не было признано обычными трудовыми отношениями, а компания не попала под штрафные санкции, следует:

- указывать в договоре с ИП конкретные функции управляющего — количество проведенных совещаний, участие в переговорах, отстаивание интересов ООО в государственных структурах, обязанности управления персоналом и т. д. Также нужно проверить, чтобы в трудовом договоре у других руководящих сотрудников не было дублирующих функций;

- прописывать в соглашении цель привлечения управляющего-ИП, указывать его квалификацию и опыт — почему именно эта кандидатура подходит для организации.

- детально описывать вознаграждение и способы его расчета. К каждой оплате услуг управляющего должен быть приложен отчет о выполненной работе с суммами за каждый пункт.

- не выводить всю полученную прибыль организации на оплату услуг ИП.

Договор с ИП можно заключить не только на управленческие функции, но и на передачу интеллектуальных прав, аренду имущества и др. Важно чтобы любой вывод средств был документально обоснован, а у организации наблюдался рост финансовых показателей. Тогда ФНС не заподозрит руководство ООО в уклонении от уплаты налогов.

Что нужно сделать перед тем, как получить дивиденды

- Подготовить бухгалтерскую отчётность На её основании вы рассчитываете прибыль. Для дивидендов по итогам года подойдёт бухотчётность, которую вы подготовили для налоговой. По итогам квартала или года отчётность придётся готовить специально для выплаты дивидендов — её называют промежуточной бухотчётностью.

- Определить сумму дивидендов Найдите сумму в строке бухбаланса «Капитал и резервы» и вычтите из неё уставный капитал. Вы можете распределить всю прибыль или её часть.

- Принять решение о выплате дивидендов. Если вы — единственный учредитель ООО, распечатайте и подпишите решение. Для компаний с несколькими учредителями процедура сложнее.

Шаблон решения о распределении прибыли