Двойная запись в бухгалтерском учете

В первую очередь дадим определение понятия. Двойная запись — это способ отражения хозяйственных операций и фактов хоздеятельности в бухгалтерском учете, позволяющий систематизировать и сгруппировывать факты хозяйственной жизнедеятельности субъекта по отдельным признакам.

Иными словами, метод двойной записи в бухгалтерском учете означает отражение фактов хоздеятельности предприятия на взаимосвязанных счетах бухучета, которые регламентированы в рабочем плане счетов организации. Следовательно, одна операция должна быть отражена по дебету одного бухсчета и в то же время по кредиту другого, причем в одном суммовом выражении.

Отклонения от данного правила нарушают ключевые принципы ведения бухучета.

Двойная запись: ее сущность и значение

Сущность двойной записи состоит в отражении любой финансово-хозяйственной операции предприятия на двух счетах одновременно. При этом по одному счету происходит формирование проводки по дебету, по второму – по кредиту. В зависимости от вида счета (пассивный, активно-пассивный или активный) денежное значение отражается путем увеличения одной части и уменьшения другой.

Этот принцип двойной записи в бухгалтерском учете является основополагающим правилом контроля баланса организации. Если равенства по дебету/кредиту (включая остатки и обороты) нет, значит, допущена ошибка. Дополнительно система двойной записи позволяет отслеживать изменения как в имуществе (активах) компании, так и его источниках (пассивах). Таким образом осуществляется корреспонденция счетов на основе первичной документации.

Раздел «Активы» и «Пассивы»:

- К «Активам» баланса относятся – основные фонды предприятия, денежные средства (наличные и безналичные), нематериальны активы, МПЗ, все виды дебиторской задолженности, долгосрочные финансовые вложения.

- К «Пассивам» баланса относятся – уставной капитал предприятия, все виды образованных резервов, кредиторская задолженность (включая перед бюджетом и внебюджетными фондами), прибыли/убытки.

Двойная запись хозяйственных операций подтверждается первичными документами или регистрами учета. Контировка счетов заверяется ответственным бухгалтером. Суть двойной записи состоит в формировании значения – откуда поступили средства/имущество, куда выбыли, за счет чего образовались, к какому результату (убытку или прибыли) привели в деятельности организации.

Важно! Отсутствие подтверждающих первичных документов может привести к проблемам с налоговыми проверяющими органами, поставив под сомнение проведенную операцию. Ведь понятие двойной записи – это основной инструмент формирования информации о финансовом положении предприятия, способ отражения хозяйственных операций по доходам и расходам деятельности.

Сущность понятия

В соответствии с нормами закона № 402-ФЗ, принцип двойной записи в бухгалтерском учете должен применяться повсеместно. Исключений для данного правила не предусмотрено. То есть все экономические субъекты при организации и ведении бухгалтерского учета обязаны использовать данный принцип.

Сущность двойной записи заключается в том, что каждая операция должна быть отражена по дебету и по кредиту одновременно на двух счетах бухучета. Причем внесение проводок осуществляется с учетом признака счета (активный, пассивный, активно-пассивный). То есть по дебету счета может отражаться не только увеличение, но и уменьшение, и по кредиту — наоборот.

Кто эти убежденные

Прежде всего, великий поэт и мыслитель Вольфган Гете (1749-1832), считавший двойную запись величайшим изобретением человеческого разума. Потом — Освальд Шпенглер (1880-1936), автор пророческой книги «Закат Европы». Он считал, что только три человека по-настоящему изменили мир: Колумб, Коперник и Пачоли, создатель двойной бухгалтерии. И, наконец, знаменитый социолог и экономист Вернер Зомбарт (1863-1941) искренне считал и доказывал «с фактами в руках», что только благодаря двойной бухгалтерии стал возможен капитализм. И это верно, ибо подсчитать прибыль, не прибегая к громоздкой инвентаризации, без двойной записи нельзя.

Так и живет система «дебет-кредит» — и в лучшие времена, и во времена далеко не лучшие. Всегда с нами.

Примеры

Рассмотрим ключевую сущность данного принципа на конкретных примерах.

Операция: «Денежные средства организации сняты с расчетного счета и внесены в кассу для осуществления наличных расчетов».

Дебет 50 Кредит 51.

Сч. 50 «Касса» и 51 «Расчетный счет» являются активными. То есть по дебету активных бухсчетов отражается увеличение, а по кредиту, соответственно, уменьшение. Следовательно, на расчетном счете средств стало меньше — отражаем движение по кредиту, а увеличение наличности в кассе — по дебету. Однако общая величина активов предприятия не изменилась, скорректирована структура активов (увеличение наличных, уменьшение безналичных средств).

Как видим, двойная запись обеспечивает взаимосвязь между синтетическими счетами бухгалтерского учета. А по сути, данный принцип показывает прямую связь между имуществом, активами, обязательствами учреждения и источниками их формирования.

Операция: «Приобретение материальных запасов для производства».

Дебет 10 Кредит 60.

Сч. 10 «Материалы» является активным, а сч. 60 «Расчеты с поставщиками и подрядчиками» — активно-пассивным. Следовательно, по сч. 10 увеличение отражается по дебету, а для сч. 70 — по кредиту отражается увеличение кредиторки перед поставщиком материалов.

Одновременное изменение оборотов по дебету и кредиту бухсчетов выравнивает сальдо. Иными словами, ДЗ выравнивает показатели актива и пассива.

Т-счет

Полезно начать изучение системы двойной записи с рассмотрения Т-счета. Простейшая модель счета включает три элемента: (1) название, характеризующее счет актива, обязательства или компонента собственного капитала акционеров; (2) левая сторона, которая называется дебетом; (3) правая сторона, которая называется кредитом. Т-счет называется так, потому что напоминает по форме букву Т. Модель используется для анализа операций и выглядит следующим образом:

| Название счета | |

| Дебет | Кредит |

| (левая) сторона | (правая) сторона |

Любая запись, сделанная в левой части, является дебетованием счета или дебетовой записью, а любая запись, сделанная в правой части, является кредитованием счета или кредитовой записью. Слова «дебет» (сокращенная форма в английском — Dr. — от лат. «debere») и «кредит» (сокращенная форма в английском — Сг. — от лат. «credere») являются просто бухгалтерскими терминами для обозначения правой и левой частей счета, но не для обозначения увеличения или уменьшения. Более формальный вариант Т-счета мы представим далее, когда будем рассматривать счета главной книги.

Двойная запись в отчетности

Ключевой особенностью принципа ДЗ, как мы отметили выше, является выравнивание актива и пассива учреждения по бухсчетам, используемым для отражения операций в отчетном периоде. То есть при ведении бухучета по установленным правилам показатели актива должны быть равны показателям пассива за отчетный период или на конкретную дату.

При нарушении данного принципа сформировать достоверную и полноценную отчетность невозможно. Данные расхождения будут выявлены во всех формах бухотчетности без исключения.

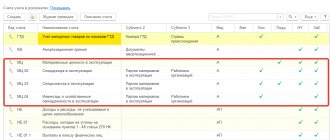

Например, при нарушении принципа ДЗ показатели бухгалтерского баланса (форма № 1) по активам и пассивам не будут равны. Рассмотрим форму бухгалтерского баланса некоммерческой организации:

Как мы видим, показатели актива и пассива отчетной формы равны.

Налоговый учет методом двойной записи

С.А. Машков,

Аудиторско-консалтинговая группа «Что делать Консалт»

Опубликовано: Вcе для бухгалтера љ 19 (91) 2002

Закончился третий отчетный период по налогу на прибыль. Начиная с 2002 года по окончании первого и второго отчетных периодов налогооблагаемую прибыль организациям следовало рассчитывать из данных налогового учета. Можно попытаться подвести некоторые предварительные итоги.

В период с 06.08.2001, когда была провозглашена необходимость введения налогового учета, и до конца февраля 2002 года бухгалтеры, занятые текущей работой по ведению бухгалтерского учета, по подготовке к переходу на новый план счетов, по подготовке годовой отчетности за 2001 год, не оченьљ спешили выполнять требования, сформулированные в гл. 25 Налогового кодекса РФ (далее — НК РФ), полагая, что в скором времени будут опубликованы инструкции и методические указания, посвященные вопросу о том, как организовать, как вести налоговый учет и как из данных налогового учета получать величину налогооблагаемой прибыли. Существовали же подробные инструкции (с числовыми примерами) о порядке исчисления и уплаты НДС, налога на прибыль предприятий и организаций,љ налога на имущество предприятий, налогов, поступающих в дорожные фонды, подоходного налога и т.д. Обычно, вслед за опубликованием официальных нормативных материалов, в различных бухгалтерских изданиях печатались методические статьи, в которых подробно обсуждались эти вопросы применительно к каждой сфере деятельности предприятий, к каждому возможному более или менее типичному случаю.

К сожалению, к январю 2002 года, к дате, с которой организации должны были начать вести налоговый учет, никаких официальных инструкций или методических материалов для бухгалтеров так и не появилось. Наоборот, к середине декабряљ 2001 года выявилось столько недоработок и упущений в формулировках статей гл. 25 НК РФ, что уже был разработан и принят в первом чтении закон о вводе поправок в еще не вступившую в действие гл. 25љ НК РФ. К концу декабря 2001 года были опубликованы разработанные специалистами МНС РФ так называемые регистры налогового учета. Так называемые потому, что это были не привычные для бухгалтеров табличные формы для регистрации фактов хозяйственной деятельности, а только перечисление реквизитов, которые должны входить в тот или иной налоговый регистр, без указания, в каком порядке их нужно заполнять, без примеров их заполнения и без обЪяснения того, как из данных, занесенных в эти регистры, получать налогооблагаемую базу по налогу на прибыль.љ

На основе приведенных описаний регистров налогового учета автор настоящей статьи составил регистры налогового учета в виде табличных форм, представляющих собой учетные ведомости или разработочные таблицы, графы которых представляют приведенные в описаниях реквизиты, а в строках которых должна помещаться информация об обЪектах учета1. Все это хотя и являлось некоторым подспорьем для бухгалтеров при организации ведения налогового учета на своем предприятии, но, скажем прямо, не сильно облегчало им эту работу.

____________________________________

1 Машков С.А. Регистры налогового учета // «Бухгалтерский учет в издательстве и полиграфии». 2002. N 4 (40).

_____________________________________

В ст. 314 НК РФ «Аналитические регистры налогового учета» сформулировано требование, чтобы аналитические регистры налогового учета — сводные формы систематизации данных налогового учета за отчетный (налоговый) период велись бы без распределения (отражения) по счетам бухгалтерского учета. Это означает, по нашему мнению, что налоговый учет нужно вести параллельно бухгалтерскому, не смешивая их. Однако многие, в том числе и разработчики бухгалтерских учетных программ, поняли эту статью НК РФ как требование вести налоговый учет, не используя принцип двойной записи.љ Во многих широко распространенных бухгалтерских программах (1С, БЭСТ, ИНФИН и т.д.) для ведения налогового учета выделены специальные забалансовые счета, на которых должны отражаться показатели налогового учета без использования метода двойной записи.

В принципе, бухгалтерский учет можно вести, не используя метод двойной записи. В некоторых арабских странах, в частности, в ОбЪединенных Арабских Эмиратах и в настоящее время бухгалтерский учет ведется без использования метода двойной записи. Метод двойной записи изобретен более 500 лет назад итальянским монахом — математиком Лукой Пачиоли (в 1494 году опубликован его «Трактат о счетах и записях») и широко распространился и утвердился во всех европейских странах, в том числе и в России.

Так как европейские бухгалтера более, чем за 500 лет привыкли к методу двойной записи, а многие из бухгалтеров и не представляют, что можно вести бухгалтерский учет без использования метода двойной записи, а главное, так как налоговый учет «отпочковывается» от бухгалтерского, то представляется естественным, чтобы налоговый учет велся, как и бухгалтерский, с использованием привычного для российских бухгалтеров метода двойной записи. Тем более, что налоговый учет должен вестись на основе первичных учетных документов, данные из которых в бухгалтерском учете отражаются методом двойной записи.

Ведение бухгалтерского учета с использованием, а налогового учета без использования метода двойной записи создает для бухгалтеров дополнительные трудности и служит источником дополнительных ошибок.

К концу марта 2002 года, к моменту окончания первого отчетного периода по налогу на прибыль, бухгалтеры осознали, что, во-первых, никаких официальных методических материалов и инструкций по организации налогового учета все еще нет; во-вторых, что в тексте гл. 25 НК РФ обнаружено большое количество недоработок, упущений и неточностей, не позволяющих организовать, правильно вести налоговый учет и получать из данных налогового учета налогооблагаемую прибыль; в-третьих, что в деле ведения налогового учета и расчета налога на прибыль полагаться на доработанные учетные бухгалтерские программы нельзя, так как они дорабатывались в спешке, чуть ли не каждую неделю заменялись новыми версиями, в которых устранялись ошибки и недочеты, обнаруженные в предыдущих версиях, и что они (программы), возможно, все еще содержат ошибки, а ошибки в определении налога на прибыль могут привести в лучшем случае к штрафным санкциям, а в худшем случае — к банкротству предприятия. И, наконец, в-четвертых, и это самое главное для бухгалтеров, что никаких штрафных санкций за «неведение» налогового учета, за отсутствие налоговых регистров не предусмотрено, если только правильно рассчитан налог на прибыль и правильно заполнена декларация по налогу на прибыль организаций, введенная приказом МНС РФ от 07.12.2001 за N БГ-3-02/542.

љВвиду всех вышеперечисленных причин большинство бухгалтеров в отчетности за первый квартал 2002 года налог на прибыль рассчитывало по старинке, в процессе заполнения упомянутой Декларации, вводя поправки в налогооблагаемую прибыль, полученную в бухгалтерском учете. Следовательно, проблема организации на предприятиях налогового учета осталась, только сроки передвинулись, по крайней мере, на один квартал. А после организации налогового учета вести его нужно будет задним числом, начиная с 01.01.2002.

В одной из предыдущих статей, мы сформулировали требования, которым должна удовлетворять компьютерная программа, при помощи которой можно было бы вести и бухгалтерский и налоговый учет методом двойной записи2. К сожалению, как мы отметили выше, разработчики наиболее распространенных бухгалтерских программ не пошли по этому пути.

_______________________________

2 Машков С.А. Что такое налоговый учет, и как он воюет против организаций. // «Все для бухгалтера». 2002.љ N 1 (73).

___________________________________

Ниже мы опишем, как можно вести налоговый учет методом двойной записи с использованием обычной не модифицированной бухгалтерской программы, программы, при помощи которой велся бухгалтерский учет в 2001-м и более ранних годах, а пока исследуем вопрос соотнесения бухгалтерского и налогового учета.

Многие результаты вычислений различных показателей бухгалтерского учета, таких, например, как расчет зарплаты (а также вычисленные при этом налоги и взносы), НДС, налог с продаж, налог на имущество, рассчитанные в системе бухгалтерского учета,љљ разумно вводить в налоговый учет из бухгалтерского, а не вычислять еще раз в рамках налогового учета. И, наоборот, налог на прибыль, рассчитанный в рамках налогового учета, должен фигурировать в бухгалтерском учете именно в той сумме, какой она была рассчитана в налоговом учете, а не в той сумме, как ее можно было бы рассчитать в рамках бухгалтерского учета.

До введения в действие гл. 25 НК РФ учет в организациях был построен по такой схеме:

Первичные документы ==> Регистры бухгалтерского учета ==> Бухгалтерская отчетность ==> Корректировка данных бухгалтерского учета ==> Налоговая отчетность.

После введения в действие гл. 25 НК РФ и организации на предприятиях налогового учета наряду с бухгалтерским из тех же самых первичных документов, авторы гл. 25 НК РФ, по-видимому, предполагали, что на предприятиях учет будет осуществляться по таким схемам:

Первичные документы ==> Регистры бухгалтерского учета ==> Бухгалтерская отчетностьљ и

љПервичные документы ==> Регистры налогового учета ==> Налоговая отчетность.

То есть налоговый учет предполагалось вести независимо от бухгалтерского с тех же самых первичных документов, а налогооблагаемую базу по налогу на прибыль — рассчитывать непосредственно из показателей, содержащихся в регистрах налогового учета, минуя как этапы разработки бухгалтерской отчетности, так и ввода корректирующей информации по окончании отчетного периода из показателей бухгалтерского учета.љ Таковы, по-видимому, были замыслы авторов введения налогового учета. Реальность же такова, что, во-первых,љ на протяжении налогового периода будет осуществляться постоянно «переброска» данных из бухгалтерского учета в налоговый и обратно. Как мы уже упоминали выше, расчет расходов на оплату труда и на уплату связанных с этим налогов и сборов осуществляется в бухгалтерском учете, а результаты этих расчетов должны использоваться в налоговом учете. Поэтому должны быть разработаны процедуры «переброски» отдельных показателей бухгалтерского учета в налоговый учетљ и обратно.

Во-вторых, после окончания отчетного периода по налогу на прибыль и перед тем как приступить к определению налогооблагаемой прибыли, необходим этап корректировок. Например, в регистре налогового учета «Регистр-расчет резерва сомнительных долгов текущего отчетного (налогового) периода» есть реквизит «Выручка от реализации отчетного (налогового) периода». Величина выручки от реализации в отчетном периоде будет известна только после окончания налогового периода, так как последняя партия товара может быть реализована в последний рабочий день. Но сомнительный долг может образоваться или, вернее, обнаружиться в начале отчетного периода. Резерв сомнительных долгов следует формировать по мере обнаружения этих сомнительных долгов, то есть возможно, в начале налогового периода, когда еще не известна величина выручки от реализации в отчетном (налоговом) периоде. Единственное, что можно в данном случае предложить бухгалтерам, это ввести в регистр налогового учета ожидаемое, предполагаемое значение величины выручки от реализации в отчетном (налоговом) периоде и произвести расчет резерва сомнительных долгов. Затем, по окончании налогового периода, ввести корректировку, то есть произвести перерасчет на основе фактической, реальной величины выручки от реализации, величина которой определена из данных бухгалтерского учета.љ

Другой пример. В регистре налогового учета «Регистр-расчет учета расходов текущего периода по добровольному страхованию работников» предельные размеры сумм платежей (взносов) по различным видам добровольного страхования определяются как 3% и 12% от суммы расхода на оплату труда текущего периода. Но суммы расхода на оплату труда текущего периода неизвестны до окончания налогового периода, так как последние начисления заработной платы будут производиться в конце отчетного периода или даже в начале следующего, после закрытия нарядов на выполненные работы, сдачи в бухгалтерию табелей, предЪявления листков нетрудоспособности (больничных листов) и т.д. Опять, единственное, что можно в данном случае предложить бухгалтерам, это ввести в регистр налогового учета ожидаемое, предполагаемое значение суммы расхода на оплату труда текущего периода и произвести расчет предельных размеров сумм платежей (взносов) по различным видам добровольного страхования, исходя из этого ожидаемого значения. Затем, по окончании налогового периода, ввести корректировку, то есть произвести перерасчет на основе фактической, реальной величины суммы расхода на оплату труда текущего периода.љ

И таких примеров много. Например, такие нормируемые затраты, как представительские расходы, командировочные расходы или расходы на рекламу и т.д. могут осуществляться в начале налогового периода, когда еще не известны ни величина расходов на оплату труда, ниљ величина выручки. Так как в этот момент еще нельзя определить, какую часть этих расходов можно отнести на затраты текущего периода, а какую часть — на прибыль или на затраты будущих периодов, то опять же нужно использовать ожидаемые, предполагаемые значения величин расходов на оплату труда или величины выручки от реализации, а затем, по окончании налогового периода, ввести корректировки. В программе, при помощи которой ведется налоговый учет, нужно каким-то образом помечать данные, которые нужно корректировать по данным бухгалтерского учета после окончания налогового периода.

Таким образом, реально налоговый учет невозможно вести отдельно от бухгалтерского, они очень тесно связаны друг с другом и будут совместно вестись в организациях по таким схемам:

Первичные документы ==> Регистры бухгалтерского учета ==> Показатели из регистров налогового учета ==> Бухгалтерская отчетностьљ и

Первичные документы ==> Регистры налогового учета ==> Показатели из бухгалтерского учета ==> Корректировки по окончании налогового периода данными из бухгалтерского учета ==> Налоговая отчетность.

Эти этапы переброски показателей из бухгалтерского учета в налоговый и из налогового учета в бухгалтерский и этап ввода корректировок в налоговый учет по окончании налогового периода из бухгалтерского учета сводят на нет вроде бы стройную логическую картину организации и ведения налогового учета параллельно бухгалтерскому и независимо от бухгалтерского учета из тех же самых первичных документов с целью определения налогооблагаемой базы по налогу на прибыль.

То есть отделение налогового учета от бухгалтерского является мнимым. На самом деле в организации ведется единый учет фактов хозяйственной деятельности, а налоговый учет представляет способ определения налогооблагаемой базы по налогу на прибыль, только чрезмерно, неоправданно усложненный.

Именно из-за того, что не только данные первичных документов, но и различные промежуточные и итоговые показатели время от времени нужно из бухгалтерского учета «перебрасывать» в налоговый и обратно, разумно налоговый учет вести методом двойной записи, как и бухгалтерский.

Для ведения налогового учета методом двойной записи сначала следует разработать план счетов налогового учета. В упоминавшейся работе2 подробно обосновывалось, что в качестве плана счетов налогового учета целесообразно использовать рабочий план счетов бухгалтерского учета.

Если же для каких-либо показателей налогового учета не будет соответствующих счетов бухгалтерского учета, то по мере необходимости, к некоторым из счетов налогового учета открывать субсчета с необходимыми свойствами. Налогооблагаемая прибыль должна при этом автоматически формироваться на счете 99 «Прибыли и убытки» плана счетов налогового учета.

По определению, налоговый учет не совпадает с бухгалтерским учетом. Если бы он совпадал, не было бы необходимости введения налогового учета наряду с бухгалтерским. Это означает, что в принципе возможны и всегда будут такие хозяйственные операции, для которых счет дебета и счет кредита счетов бухгалтерского учета, на которых отражаются суммы, характеризующие эту хозяйственную операцию, не совпадают по содержанию, наименованию и кодам со счетами дебета и/или кредита счетов налогового учета, на которых должны отражаться эти же суммы, характеризующие эту же хозяйственную операцию. Другими словами, всегда будут такие хозяйственные операции, что в бухгалтерском учете и в налоговом учете этой хозяйственной операции будут соответствовать разные проводки, даже если план счетов налогового учета полностью совпадает с планом счетов бухгалтерского учета по содержанию, наименованиям и кодам счетов. В силу этого и бухгалтерский и налоговый учет нельзя одновременно вести в одной и той же базе данных на одной и той же (не модифицированной) программе, той, в которой осуществлялся бухгалтерский учет в 2001-м и в предыдущие годы.

Если эта бухгалтерская программа, при помощи которой осуществлялся бухгалтерский учет в 2001 году, такова, что она (программа) предоставляла пользователю средства и возможность вносить изменения, как в план счетов, так и в печатные аналитические ведомости, а также формировать новые печатные формы, то такую программу можно использовать для ведения налогового учета предлагаемым методом двойной записи.

Допустим, в такого рода программе налоговый учет ведется, как и бухгалтерский, методом двойной записи, но по правилам, сформулированным в гл. 25 НК РФ. Сравнивая набор проводок за один и тот же отчетный период в журнале учета хозяйственных операций бухгалтерского учета и в журнале учета хозяйственных операций налогового учета, мы увидим, что, во-первых, существуют такие хозяйственные операции, для которых проводки в журнале учета хозяйственных операций налогового учета полностью совпадают с проводками в журнале учета хозяйственных операций бухгалтерского учета. Как правило, это такие операции, которые не формируют ни доходов, ни расходов, ни в бухгалтерском, ни в налоговом учете, и поэтому соответствующие проводки без изменений переходят из бухгалтерского учета в налоговый учет. Или наоборот, это такие операции, которые формируют доход или расход одинаковым образом как в бухгалтерском, так и в налоговом учете, и поэтому соответствующие проводки без изменений переходят из бухгалтерского учета в налоговый. Назовем такие хозяйственные операции операциями первого типа. Таких операций для организаций, занятых обычными видами деятельности, — подавляющее большинство. Например, согласно подп. 1 п. 1 ст. 251 НК РФ не является доходом имущество и (или) имущественные права, работы и (или) услуги, полученные от других лиц в порядке предварительной оплаты (авансы) товаров (работ, услуг) налогоплательщиками, определяющими доходы и расходы по методу начисления. Такого типа операции не формируют доходов ни в бухгалтерском, ни в налоговом учете, и поэтому соответствующие проводки без изменений переходят из бухгалтерского учета в налоговый:

Дебет сч. 50-1,љ Кредит сч. 62-2љ 2 000 руб. — получена предоплата в размере 2 000 руб. за товар.

Во-вторых, могут существовать такие хозяйственные операции, для которых проводки в журнале учета хозяйственных операций налогового учета совпадают с проводками в журнале учета хозяйственных операций бухгалтерского учета по суммам, кодам счетов дебета и кредита, но отличаются по датам. Это возможно, если в бухгалтерском и в налоговом учете по-разному определены методы признания доходов и расходов. Отнесем такие хозяйственные операции ко второму типу. Конечно, с точки зрения сближения налогового и бухгалтерского учета и уменьшения трудоемкости ведения налогового учета лучше было бы в учетной политике для целей бухгалтерского и для целей налогового учета определить одинаковый способ признания доходов и расходов. Но бухгалтер должен думать не столько об уменьшении трудоемкости своей работы, сколько об увеличении прибыли предприятия, рассчитанной в бухгалтерском учете, пусть и за счет уменьшения налогооблагаемой прибыли, а стало быть, и налога на прибыль, рассчитанного в налоговом учете. И если эта цель достигается путем определения разных методов признания доходов и расходов в бухгалтерском и в налоговом учете, то нужно идти на это.

В-третьих, могут существовать такие хозяйственные операции, для которых в журнале учета хозяйственных операций налогового учета нет проводок, соответствующих проводкам в журнале учета хозяйственных операций бухгалтерского учета. Отнесем такие хозяйственные операции к третьему типу. Так, некоторые виды поступлений денежных средств и других активов являются доходами в бухгалтерском учете, но не являются доходами в налоговом учете. В ст. 251 НК РФ «Доходы, не учитываемые при определении налоговой базы» перечислены все такие случаи. И наоборот, некоторые виды убытия активов являются расходами в бухгалтерском учете, но не признаются расходами в налоговом учете. В ст. 270 «Расходы, не учитываемые в целях налогообложения» НК РФ перечислены все подобные операции.

Например, согласно подп.22 п.1 ст. 251 НК РФ «не являются доходом суммы кредиторской задолженности налогоплательщика перед бюджетами разных уровней, списанные и (или) уменьшенные иным образом в соответствии с законодательством Российской Федерации и (или) по решению Правительства Российской Федерации».

В бухгалтерском учете списание такой кредиторской задолженности перед бюджетом является «прочим доходом», и эта операция описывается следующей проводкой:

Дебет сч.љ68,љ Кредит сч.љљ 91-1, 20 000 руб. — списана задолженность по налогу в соответствии с законодательством и (или) по решению Правительства РФ. В налоговом учете для этой операции нет соответствующей проводки.

В-четвертых, могут существовать такие хозяйственные операции, для которых проводки в журнале учета хозяйственных операций налогового учета не совпадают с проводками в журнале учета хозяйственных операций бухгалтерского учета, отличаясь от них по суммам или по кодам счетов дебета и/или кредита, или и то и другое одновременно. Как правило, это — операции нормируемых расходов, например, на рекламу, на командировочные и представительские расходы и т.д., а также начисление амортизации, для тех обЪектов учета, для которыхљ не совпадают методы начисленияљ амортизации в бухгалтерском и налогом учете. Назовем такие хозяйственные операции операциями четвертого типа.љ

Пример. Пусть руководство предприятия выдало сотруднику в подотчет 1 260 руб., на которые последний купил для организации в розничной продаже краску, заплатив 1 260 руб. Из этих 1 260 руб. 1 000 руб. — стоимость краски, 200 руб. — НДС и 60 руб. — налог с продаж. Так как краска куплена в розничной торговле, то счет-фактуру сотруднику не выдали, поэтому предЪявить к возмещению НДС организация не может. В соответствии с правилами бухгалтерского учета и НДС и налог с продаж включаются в данном случае в стоимость материально — производственных запасов, а по нормам налогового учета НДС и налог с продаж относятся в состав прочих расходов. Поэтому в бухгалтерском учете эта хозяйственная операция будет описываться проводками:

Дебет сч.љ71, Кредит сч.љљ 50,љ 1 260 руб. — выдано в подотчетљ 1 260 руб.;

Дебет сч.10, Кредит сч.љљ 71, 1 260 руб. — утвержден авансовый отчет и оприходована краска по покупной стоимости.

В налоговом учете эта хозяйственная операция будет описываться проводками:

Дебет сч. 71, Кредит сч.љљ 50, 1 260 руб. — выдано в подотчетљ 1260 руб.;

Дебет сч. 10, Кредит сч. 71, 1 000 руб. — утвержден авансовый отчет и оприходована краска по покупной стоимости без НДС и налога с продаж;

Дебет сч. 26, Кредит сч.љљ 71,љ 260 руб. — утвержден авансовый отчет и НДС и налог с продаж отнесены в состав прочих расходов.

Первая проводка из бухгалтерского учета перешла в налоговый учет без изменения, а вторая разделилась на две.

Различных типов хозяйственных операций, для которых проводки в журнале учета хозяйственных операций налогового учета не совпадают с проводками в журнале учета хозяйственных операций бухгалтерского учета, достаточно много, только их перечисление может занять несколько десятков страниц, (ст. 249 — 270 НК РФ). Но для каждой данной конкретной организации, осуществляющей хозяйственную деятельность в одной — двух сферах деятельности (производство товаров, торговля, строительство, оказание услуг), различныхљ типов хозяйственных операций, для которых проводки в журнале учета хозяйственных операций налогового учета не совпадают с проводками в журнале учета хозяйственных операций бухгалтерского учета, совсем немного. Разработка правил преобразования проводок изљ журнала учета хозяйственных операций бухгалтерского учета в проводки в журнале учета хозяйственных операций налогового учета и является, по сути, организацией налогового учета на предприятии.

Таким образом, способ ведения налогового учета с использованием метода двойной записи предлагается следующий. После окончания отчетного периода, когда уже известна и общая сумма выручки, и общая сумма фонда оплаты труда и начисленыљ все остальные налоги, кроме налога на прибыль, директория (или «папка» в терминах Windows), в которой находится база данных бухгалтерского учета, копируется в другую директорию, в которой будет формироваться база данных налогового учета. Затем в этой директории анализируется журнал хозяйственных операций (журнал проводок) и относительно каждой хозяйственной операции определяется, преобразовываются ли проводки, характеризующие эту хозяйственную операцию. При этом следует руководствоваться следующими правилами. Оставить проводки как есть, если хозяйственная операция относится к первому типу. Изменить дату проводки, если хозяйственная операция относится ко второму типу. Если она относится к третьему типу, то удалить проводку, или лучше не удалять, а сторнировать, чтобы было легче ее восстановить, если потом, при проверке, окажется, что она была отнесена к третьему типу ошибочно. Если же операция относится к четвертому типу, то изменить в ней код дебета или кредита или сумму. Опять же лучше первоначальную проводку не изменять, а полностью сторнировать, а затем рядом ввести на основе данной проводки другую, с измененными кодом дебета или кредита или суммы. В этом случае будут оставаться «следы» от деятельности по преобразованию проводок бухгалтерского учета в проводки налогового учета, что позволит вернуться к первоначальному варианту и внести исправления в случае обнаружения ошибок или ввода дополнительных поправок в гл. 25 НК РФ.

Все это необходимо делать в случае, если бухгалтерский учет ведется с использованием какой-либо бухгалтерской программы. Если же бухгалтерский учет ведется «вручную», то нужно на ксероксе изготовить копию журнала учета хозяйственных операций бухгалтерского учета, обЪявить эту копию журналом учета хозяйственных операций налогового учета и по отношению к каждой хозяйственной операции проделать вышеописанные действия вручную.

Что же касается регистров налогового учета, то журнал учета хозяйственных операций, ведущийся на основе налогового плана счетов, сам является одним единственным налоговым регистром, поскольку в нем регистрируются все хозяйственные операции, на основе которых на счете 99 формируется налогооблагаемая прибыль. В гл. 25 НК РФ не регламентировано, сколько именно должно быть регистров, а это значит, что достаточно иметь один единственный налоговый регистр. Если кого-то не устраивает такое решение, то, пожалуйста, сформируйте оборотно-сальдовые ведомости для каждого из счетов (а возможно и субсчетов) налогового плана счетов. Любая современная бухгалтерская программа предоставляет возможность формировать оборотно-сальдовые ведомости по счетам. Каждую такую оборотно-сальдовую ведомость по каждому из счетов налогового плана назовите соответствующим регистром налогового учета. Ни один налоговый инспектор не сможет придраться к Вам в этом случае за то, что Вы, якобы, не ведете регистры налогового учета.

Кроме преобразования проводок, нужно как-то преобразовать остатки на счетах бухгалтерского учета по состоянию на 31.12.2001 в начальные остатки на счетах налогового учета по состоянию на 01.01.2002, или, что, то же самое, преобразовать остатки на регистрах бухгалтерского учета по состоянию на 31.12.2001 в начальные остатки на регистрах налогового учета по состоянию на 01.01.2002. В следующие отчетные (или налоговые) периоды этой проблемы уже не будет. Остатки на счетах налогового учета (на регистрах налогового учета) по состоянию на начало любого следующего отчетного периода будут равны остаткам на счетах налогового учета (на регистрах налогового учета) по состоянию на конец предыдущего отчетного периода.

К сожалению, НК РФ (с поправками, принятыми Федеральным законом от 29.05.2002љ N 57-ФЗ) не регламентирует, как следует получать начальные остатки на регистрах налогового учета (которые налогоплательщики должны разработать самостоятельно).љ А это — принципиальный вопрос.

Проблемой определения начальных остатков на регистрах налогового учета специалисты МНС РФ должны были бы заняться и попытаться решить ее еще до представления в Государственную Думу РФ первого варианта текста гл. 25 НК РФ, и уж тем более, сейчас, когда и без этой проблемы в тексте этой главы НК РФ обнаружено достаточно много огрехов.

Проблему начальных остатков мы уже подробно исследовали в упоминавшейся работе2,љ в которойљ мы пришли в выводу, что для функционирующих в течение некоторого времени хозяйствующих субЪектов налоговый учет либо ошибочен, так как нет способа правильно вычислить начальные остатки на регистрах налогового учета из данных бухгалтерского учета, либо налоговый учет излишен, если все же существует для данной организации способ вычисления начальных остатков на регистрах налогового учета из данных бухгалтерского учета. Налоговый учет возможно начать вести заново (как и бухгалтерский учет) только для вновь созданных организаций.

Для иллюстрации этого положения рассмотрим следующий пример. Предположим, по состоянию на 31.12.2001 оказалась уничтоженной вся бухгалтерская документация у всех хозяйствующих субЪектов страны на всех материальных носителях. И поступил приказ организовать и с 1 января 2002 г. вести бухгалтерский учет на основе Закона и положений по бухгалтерскому учету. Для вновь созданных организаций проблем с организацией бухгалтерского учета не будет, а для всех остальных организаций возникнут серьезные проблемы. Не составит труда провести инвентаризацию материальных активов по количественным (физическим) показателям. Но с определением стоимостных показателей, а также с инвентаризацией кредиторской и дебиторской задолженности уже будут трудности. Еще большие трудности возникнут при попытках определить начальные остатки на остальных счетах плана счетов бухгалтерского учета. В итоге бухгалтерский учет в большинстве организаций будет восстановлен с ошибками.

К этой проблеме добавилась проблема определения налогооблагаемой базы переходного периода. При внимательном изучении нормативных документов оказывается, что переходным периодом является «миг» между 31.12.2001 и 01.01.2002. И для этого переходного периода, для этого мига должна быть определена налогооблагаемая база,љ должен быть вычислен и уплачен налог на прибыль. Если этот налог на прибыль переходного периода окажется достаточно большим, сравнимым с налогом на прибыль по итогам 2001 г., то его разрешается уплачивать по частям, в течение нескольких отчетных периодов. Если же для этого переходного периода получается убыток, то этот убыток «прощается», нигде не фиксируется, и очередной отчетный (и налоговый) период начинается так, как будто бы никакого переходного периода и в помине не было.

По сути все это означает, что результаты деятельности организаций за 2001 год обложили «задним числом» еще одним налогом, ставка которого и способ вычисления налогооблагаемой базы которого не были доведены подобающим образом до сведения организаций к началу налогового периода, то есть к 30.11.2000.

Но вернемся к определению начальных остатков на счетах налогового плана счетов. Мы можем предложить следующее компромиссноељ решение. Начальные остатки на счетах налогового плана счетов положить равными конечным остаткам на счетах бухгалтерского плана счетов, а затем, воспользовавшись тем, что налогооблагаемая база по налогу на прибыль по результатам первого и второго отчетных периодов 2002 года уже вычислялась (декларации по налогу на прибыль за первый квартал и за полугодие 2002 года уже сданы) уточнить эти остатки, подобрать их величины так, чтобы на счете 99 («Прибыли и убытки») налогового плана счетов получились бы те же величины, что фигурировали в сданных декларациях по налогу на прибыль.

Машков Сергей Алексеевич

Привет Гость! Предложение от «Клерка»

Онлайн профпереподготовка «Бухгалтер на УСН» с дипломом на 250 ак.часов. Научитесь всему новому, чтобы не допускать ошибок. Обучение онлайн 2 месяца, поток стартует 1 марта.

Записаться