Режим труда и выплаты при несении вахты

Условия работы вахтовым методом отдельно выделяются в рамках трудовых отношений, осуществляемых в отдаленных местах или районах с особыми природными условиями (ст. 297 ТК РФ). Передвижной тип работ применяется для покрытия недостатка в трудовых ресурсах. Отдаленный характер признается при значительном расстоянии нахождения работы от места жительства сотрудников либо расположения предприятия.

Выплаты вознаграждений работникам при трудоустройстве в режиме вахты отличаются от оплаты труда традиционных рабочих смен. Особенности компенсирования особых условий:

- Режим труда является постоянным, согласованный сторонами в договоре. Вахта не признается временем нахождения в командировке, оформляемой в связи с выполнением разового поручения руководителя.

- Работникам, несущим вахту вне места проживания, суточные выплаты не положены.

- Сотрудникам не выплачивают полевое довольствие или доплаты за подвижной характер работ.

Вместо сумм, компенсирующих особый режим труда, лица получают от работодателей надбавку за работу в условиях вахты. Надбавка выплачивается взамен суточных за каждый календарный день работы, простоев, междусменных перерывов и периоды нахождения в пути.

Вахтовый метод работы. НДФЛ, налог на прибыль организаций

(Письмо Минфина РФ от 02.09.2011 г. № 03-04-06/0-197)

Минфин РФ разъяснил вопросы обложения НДФЛ и налогом на прибыль организаций доходов работников организации, работающих вахтовым методом

.

В соответствии со ст. 297 Трудового кодекса РФ

вахтовый методпредставляет собой особую форму осуществления трудового процесса вне места постоянного проживания работников, когда не может быть обеспечено ежедневное их возвращение к месту постоянного проживания.

НДФЛ

ТК РФ не установлена обязанность работодателя

оплачивать проезд работников к месту работы и обратно.

Вместе с тем абз. 10 п. 3 ст. 217 НК РФ

предусмотрено освобождение от обложения НДФЛ сумм возмещения организацией отдельных расходов работников, находящихся в командировке.

При этом установлено, что аналогичный порядок налогообложения сумм возмещения указанных расходов применяется также к выплатам, производимым лицам, находящимся во властном или административном подчинении организации

.

Таким образом, если по прибытии к месту сбора работники находятся в административном подчинении организации, возмещение работникам стоимости проезда от места сбора до места выполнения работ и обратно освобождается от обложения НДФЛ

в соответствии с

п. 3 ст. 217 НК РФ

.

Ст. 297 ТК РФ

предусмотрено, что работники, привлекаемые к работам

вахтовым методом

, в период нахождения на объекте производства работ

проживают

в специально создаваемых работодателем вахтовых поселках, представляющих собой комплекс зданий и сооружений, предназначенных для обеспечения жизнедеятельности указанных работников во время выполнения ими работ и междусменного отдыха, либо в приспособленных для этих целей и оплачиваемых за счет работодателя общежитиях, иных жилых помещениях.

П. 3 ст. 217 НК РФ

предусмотрено

освобождение от налогообложения сумм возмещения

организацией расходов работников, находящихся в командировке,

по найму жилья

.

Оплата работодателем проживания работников

, привлекаемых к работе

вахтовым методом

, предусмотренная

ст. 297 ТК РФ

, по своему характеру

аналогична

возмещению расходов работников по найму жилого помещения, связанных со служебными командировками, а также служебными поездками работников, постоянная работа которых носит разъездной характер.

Таким образом, суммы оплаты организацией проживания

работников, выполняющих работу вахтовым методом в случаях, предусмотренных

ст. 297 ТК РФ

,

не подлежат обложению НДФЛ

на основании

п. 3 ст. 217 НК РФ

.

Согласно ст. 302 ТК РФ

работникам, выполняющим работы вахтовым методом, выплачивается

надбавка за вахтовый метод работы взамен суточных

за каждый календарный день пребывания в местах производства работ в период вахты, а также за фактические дни нахождения в пути от места нахождения работодателя (пункта сбора) до места выполнения работы и обратно.

Работникам организаций, не относящихся к бюджетной сфере, надбавка за вахтовый метод работы выплачивается в размере и порядке, устанавливаемых

коллективным договором, локальным нормативным актом, принимаемым с учетом мнения выборного органа первичной профсоюзной организации,

трудовым договором

.

В соответствии с п. 3 ст. 217 НК РФ не подлежат обложению НДФЛ

все виды установленных законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления

компенсационных выплат

(в пределах норм, установленных в соответствии с законодательством РФ), в частности, связанных с выполнением физическим лицом трудовых обязанностей.

Учитывая изложенное, компенсационные выплаты

, предусмотренные

ст. 302 ТК РФ

, произведенные лицам, выполняющим работы

вахтовым методом

, в размере, установленном локальным нормативным актом организации,

не подлежат обложению НДФЛ

на основании

п. 3 ст. 217 НК РФ

.

Налог на прибыль организаций

В соответствии с п.п. 12.1 п. 1 ст. 264 НК РФ к прочим расходам

, связанным с производством и реализацией, относятся расходы налогоплательщика на доставку от места жительства (сбора) до места работы и обратно работников, занятых в организациях, которые осуществляют свою деятельность

вахтовым способом

или в полевых (экспедиционных) условиях. Указанные расходы должны быть предусмотрены коллективными договорами.

Таким образом, расходы

организации, осуществляющей работы вахтовым методом,

на проезд работников

от места сбора (места нахождения работодателя) до места выполнения работ могут быть учтены при формировании налоговой базы по налогу на прибыль,

если оплата проезда работника предусмотрена коллективным договором

.

Арендная плата

за пользование зданиями и сооружениями, предназначенными для обеспечения жизнедеятельности работников, привлекаемых к работам

вахтовым методом, в период нахождения на объекте

производства работ,

учитывается

в целях налогообложения прибыли на основании

п.п. 10 п. 1 ст. 264 НК РФ

.

В соответствии со ст. 255 НК РФ

в расходы налогоплательщика на оплату труда

для целей налогообложения прибыли включаются любые начисления работникам в денежной и (или) натуральной форме, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства РФ, трудовыми договорами (контрактами) и (или) коллективными договорами.

Следовательно, если

коллективным договором, локальным нормативным актом, принятым с учетом мнения выборного органа первичной профсоюзной организации, трудовым договором

предусмотрена выплата надбавки за вахтовый метод работы

за каждый день пребывания в местах производства работ в период вахты, то в соответствии с

п. 3 ст. 255 НК РФ такие затраты могут относиться к расходам на оплату труда

и уменьшать налоговую базу по налогу на прибыль.

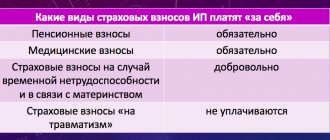

Страховые взносы

Минфин РФ не уполномочен давать разъяснения по вопросам уплаты страховых взносов в государственные внебюджетные фонды.

Поэтому обратимся к Федеральному закону РФ от 24.07.2009 г. № 212-ФЗ.

Согласно п.п. «и» п. 2 части 1 ст. 9 Закона № 212-ФЗ не подлежат обложению страховыми взносами

все виды установленных законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления

компенсационных выплат

(в пределах норм, установленных в соответствии с законодательством РФ), связанных, в частности, с выполнением физическим лицом трудовых обязанностей, в том числе в связи с переездом на работу в другую местность.

Минздравсоцразвития РФ в письме от 27.02.2010 г. № 406-19 разъяснило, что компенсационные выплаты, произведенные лицам, выполняющим работы вахтовым методом

(

надбавка

взамен суточных), в силу п.п. «и» п. 2 ч. 1 ст. 9 Закона № 212-ФЗ

не подлежат обложению страховыми взносами

.

Надбавка за особый режим труда

Под вахтой понимают период, охватывающий время исполнения удаленных работ и перерыва между сменами. Длительность периода вахты не должна превышать более месяца, либо, реже, иметь длительность не более 3 месяцев (ст. 299 ТК РФ).

Работникам начисляют специальную надбавку за каждый из дней периодов:

- Перемещения от места сбора к пункту несения вахты.

- Выполнения работ на удаленном объекте, включая перерывы в соответствии с графиком.

- Нахождения в пути от места несения вахты к территориальному образованию проживания или расположения работодателя.

- Времени простоя в работе или пути в связи с погодными условиями или по вине перевозчика.

Размер надбавки зависит от категории сложности или ответственности исполнения работ. В одном трудовом коллективе могут присутствовать должности с различными величинами надбавок. По должностям с одинаковыми обязанностями доплаты имеют равные величины.

| Категория вахтового метода | Регулирование величины надбавки |

| Федеральный уровень | Федеральные нормы |

| Субъекты федерации | Региональные законы и подзаконные акты |

| Местный уровень | Муниципальные распоряжения и акты |

| Юридическое лицо | Внутренние документы компании – колдоговор (принятый по согласованию с представителями рабочего коллектива или профсоюзного органа), трудовой договор и иные акты |

Минимальный или максимальный размер надбавки, выплачиваемой коммерческими структурами, нормами не ограничиваются. При определении размера работодатели ориентируются на экономическую обоснованность затрат.

Итоги

Надбавка за вахтовую работу гарантируется нормами ТК РФ тем работникам, которые выполняют свои должностные функции, находясь далеко от места своего постоянного проживания. Эту надбавку следует считать выплатой компенсационного характера, на которую согласно действующему законодательству не начисляются районный коэффициент и специальные процентные надбавки. Кроме того, на нее также не начисляются страховые взносы, а сама надбавка уменьшает налогооблагаемую базу по налогу на прибыль на условиях, перечисленных в ст. 255, 264 НК РФ.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Величина надбавки за условия несения вахты

В документах коллективном и трудовом договорах устанавливаются размер и условия предоставления надбавки (ст. 302 ТК РФ). Обязательное условие об установлении размера доплаты касается предприятий коммерческой сферы деятельности. При определении величины учитывается мнение представительного органа наемных работников предприятия. Размер надбавки для предприятий бюджетного финансирования определяется законодательными актами.

Компенсация расходов при несении вахты в форме надбавки выплачивается только лицам, допущенным законодательством к особому режиму труда. Ограничения действуют по отношению к несовершеннолетним, беременным, матерям-одиночкам с малолетними детьми и лицам, которым по состоянию здоровья противопоказан климат местности. Выплаты надбавки лицам с ограничениями несения вахты незаконны. Установлены некоторые особенности начисления надбавки.

| Условия начисления | Особенности |

| Базовая величина для определения величины надбавки | Доплата предоставляется преимущественно в размере процентной ставки к заработной плате или окладу. Начисления в фиксированной величине производятся реже в связи со сложностью ведения учета |

| Дни месяца, учитываемые для начисления суммы | Расчет общей суммы выплаты ведется не в рабочих, а в календарных днях |

| Требование к исполнению обязанностей | На размер выплаты не отражается факт осуществления работы или ее отсутствие при вынужденном простое |

Пример исчисления суммы надбавки. Предприятие имеет в штате вахтовых работников. Внутренними документами определена величина надбавки в размере 50% от оклада. Сотрудник М. с окладом по штату в размере 25 000 рублей в апреле месяце отработал 20 дней вахтовым способом, включая время нахождения в пути. При начислении вознаграждения была рассчитана надбавка за вахту в апреле: Н = 25 000 / 30 х 20 х 50% = 8 333,3 рубля.

Порядок расчета надбавки

Надбавку за вахтовый метод работы выплачивают за каждый календарный день пребывания в местах производства работ в период вахты.

Также надбавку выдают за фактические дни нахождения в пути от места расположения организации-работодателя (пункта сбора) до места выполнения работы и обратно.

Порядок расчета данной надбавки зависит от системы оплаты труда, которая установлена в организации.

Труд работников фирмы может оплачиваться исходя из установленных штатным расписанием:

- из часовых ставок;

- из дневных ставок;

- из месячного оклада (месячной ставки).

Если сотруднику организации установлена часовая ставка заработной платы, то месячную тарифную ставку, необходимую для определения суммы надбавки за работу вахтовым методом, рассчитывают так.

Формула расчета месячной тарифной ставки

В этом случае сумму надбавки определяют по формуле.

Формула расчета суммы надбавки

ПРИМЕР. КАК РАССЧИТАТЬ НАДБАВКУ ЗА РАБОТУ ВАХТОВЫМ МЕТОДОМ ИСХОДЯ ИЗ ЧАСОВОЙ СТАВКИ

Работник ООО «Пассив» Петров работает вахтовым методом. В августе Петров отработал 272 часа (22 дня). Часовая ставка Петрова – 30 руб./ч.За работу вахтовым методом Петрову начисляют надбавку в размере 30% от его месячной тарифной ставки.В августе 176 рабочих часов (при 40-часовой рабочей неделе).Месячная тарифная ставка Петрова составит:176 ч × 30 руб./ч = 5280 руб.Сумма надбавки составит:5280 руб. × 30% = 1584 руб.Основная заработная плата Петрова за август составит:272 ч × 30 руб./ч = 8160 руб.Общая сумма заработной платы и надбавки за вахтовый метод работы Петрову составит:8160 руб. + 1584 руб. = 9744 руб.Бухгалтер «Пассива» должен сделать проводки:

ДЕБЕТ 20 КРЕДИТ 70

— 9744 руб. (8160 + 1584) – начислены Петрову заработная плата и надбавка за вахтовый метод работы;

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по налогу на доходы физических лиц»

— 1061 руб. (8160 × 13%) – удержан налог на доходы физических лиц с основной заработной платы;

ДЕБЕТ 70 КРЕДИТ 50-1 — 8683 руб. (8160 – 1061 + 1584) – выданы Петрову из кассы заработная плата и надбавка за вахтовый метод работы.

Расходы, покрываемые надбавкой

Перечень компенсируемых расходов оговаривается во внутренних документах предприятий. О понесенных затратах лица не должны предоставлять руководителю отчетные документы. К затратам, связанным с исполнением вахтовых обязанностей, относятся:

- Стоимость проезда к месту исполнения обязанностей и обратно, к населенному пункту проживания, плата за провоз багажа.

- Целевые, комиссионные сборы, расходы на проезд к вокзалу или аэропорту.

- Суммы, уплачиваемые за получение загранпаспорта, визы, таможенные сборы.

- Расходы по найму номера в гостинице, общежитии. Работодатель обязан создать вахтовые городки для проживания сотрудников. При наличии специально оборудованных мест стоимость расходов по найму жилья не компенсируется.

- Прочие аналогичные расходы, связанные с особым режимом труда.

Важно! Надбавка не считается частью заработной платы, признается компенсационной выплатой в соответствии с условиями ст. 164 ТК РФ.

Удержание НДФЛ из сумм полученной надбавки

О порядке налогообложения выплат вахтовым работникам представлены разъяснения Минфина в письме от 09.02.2022 № 03-04-05/7999.

Согласно пояснениям специалистов Минфина, выплаты надбавки вахтовым работникам признаются компенсационными, предоставляемыми за особые условия труда. Суммы освобождены от уплаты налога с доходов на основании положений п. 3 ст. 217 НК РФ. Для применения освобождения необходимо иметь основания:

- Необлагаемые суммы для коммерческих предприятий должны быть установлены нормативами или внутренними документами предприятия. Суммы подтверждаются представительным или профсоюзным органом работников.

- Выплаты вахтовым работникам из средств государственного финансирования устанавливаются нормами бюджета соответствующего уровня.

Работодатели используют надбавку для покрытия расходов, но не должны осуществлять выплаты без ограничения предельной величины. По мнению специалистов Минфина, величина надбавки должна быть сопоставима с расходами работников в период вахты

Заместитель директора Департамента В.А.Прокаев (письмо от 13.07.2022 № 03-04-06/49149).

Значительное превышение суммы над затратами может привести к дополнительному вниманию к учету предприятия и принятию решения инспекторов ИФНС о доначислении налога с доходов.

Гарантии для вахтовых работников

Граждане, трудоустроенные в организациях для работы вахтовым методом, полагаются социальные гарантии и материальные компенсации: надбавка к зарплате, применение районных коэффициентов, льготное питание, обеспечение жильем. Рассмотрим каждую из них более подробно.

Обеспечение жильем на время работы

Предоставлять место для проживания вахтовых сотрудников на период осуществления трудовой деятельности ими – прямая обязанность работодателя. Для этого могут выделяться комнаты в общежитиях, организовываться специальные поселки, включающие комплекс зданий, расположенных на территории с развитой инфраструктурой. За жилье сотрудники вносить плату не должны.

Если у руководителя не получается обеспечить персонал жильем и им приходится снимать квартиры, это должно возмещаться организацией в полном объеме. Бывают ситуации, когда организованные поселки есть, но сами сотрудники не хотят в них жить, предпочитая арендовать квартиры. В данном случае работодатель выплачивать компенсацию не обязан, если это не предусмотрено внутренними документами предприятия.

Надбавки

Надбавки вахтовым сотрудникам предоставляются вместо суточных. Размер и порядок исчисления регламентируются нормативными актами субъектов РФ или организаций по месту трудоустройства. Здесь возможно несколько вариантов:

- Оплата фиксированной суммы за каждый день работы;

- Доплата в процентах от размера оплаты труда.

Чаще всего применяется последний способ исчисления: устанавливается зарплата за отработанный период, и к ней выплачивается доплата. Размер зависит от региона, но обычно используются следующие показатели:

- 75% от оклада для сотрудников, трудящихся на территории Крайнего Севера и приравненных к нему местностях;

- 50% для работающих в Сибири и на территории Дальнего Востока;

- 30% для работников на остальных территориях.

Пример №2: расчет надбавки для вахтовых работников

За месяц работы вахтой гражданину Сибирякову О.Е. начислено 100 000 руб. вместе с окладом и другими выплатами. Он трудился в Санкт-Петербурге.

Размер надбавки будет составлять:

100 000 х 30% = 30 000 руб.

Итого на руки выплатят 130 000 руб.

Если бы при аналогичных условиях работник трудился на Крайнем Севере, дополнительно применялся бы районный коэффициент, и надбавка рассчитывалась бы только после его начисления.

Рассмотрим на примере коэффициента 1,2:

100 000 х 1,2 = 120 000 руб.

120 000 х 75% = 90 000 руб. – надбавка.

120 000 + 90 000 = 210 000 руб. – итого к уплате.

«Уровень зарплат при работе вахтовым методом более интересен людям, чем оплата труда в своих регионах при стандартных формах трудоустройства. Именно поэтому данное направление пользуется высоким спросом, ведь здесь зарплаты превышают 100 000 руб.»

А. Ветерков, руководитель сервиса для поиска работы rabota.ru.

Районный коэффициент

Если сотрудники трудятся на территории Крайнего Севера, зарплата начисляется с учетом районного коэффициента, устанавливаемого для каждого региона индивидуально. Также им полагаются процентные надбавки за вахтовый метод работы.

Какие факторы учитываются при начислении доплат:

| Доплата по истечении первого года работы на Севере | 10% |

| Увеличение доплаты за каждый последующий год | Ежегодно на 10%, до достижения 50% |

| Доплата гражданам до 30 лет, проживающим на Севере не менее одного года | 10% за каждые полгода трудовой деятельности до достижения 50% |

Оплата дней при пребывании в пути

Согласно ст. 302 ТК РФ, дни пребывания пути подлежат оплате и включаются в оклад или тарифную ставку. Сюда входит время поездки от места проживания до пункта общего сбора, и от пункта сбора до фактического места работы. Средства выделяются из бюджета организации-работодателя.

Питание вахтовых сотрудников

Трудовое законодательство не содержит норм, обязывающих работодателей обеспечивать бесплатным питанием вахтовиков, но данная обязанность есть в Постановлении Госкомтруда СССР №794/33-82. Здесь возможны два варианта:

- Возмещение работодателем затрат на питание;

- Обеспечение бесплатным питанием путем заключения договора с организациями общепита.

В последнем случае работникам достаточно приходить в заведение и получать еду, а деньги на это будут выделяться работодателем.

Налогообложение надбавки страховыми взносами

Вознаграждения, выплачиваемые сотрудникам, подлежат обложению страховыми взносами. Исключение составляют суммы компенсаций в форме надбавки, предоставляемых вахтовым работникам. Освобожденные от обложения выплаты осуществляются при возмещении затрат, возникающих в связи с исполнением трудовых обязанностей (п. 2 ст. 422 НК РФ).

Освобождению подлежат суммы, предоставленные лицам в счет компенсации расходов и перечисленные в п. 3 ст. 217 НК РФ. Условием освобождения от налогообложения является определение размера выплаты в договорах или иных внутренних документах предприятия.

УСН

Надбавки за вахтовый метод учитываются в расходах, если организация платит единый налог с разницы между доходами и расходами (подп. 6 п. 1 ст. 346.16 НК РФ). Надбавки можно учесть в момент их выплаты (подп. 1 п. 2 ст. 346.17 НК РФ).

Если организация выбрала объектом налогообложения доходы, выплата надбавок на расчет единого налога не повлияет. Такие организации не учитывают расходы, в том числе расходы по зарплате (и надбавки к ней) (п. 1 ст. 346.14 НК РФ). А вот уплаченные страховые взносы можно учесть в составе вычета.

Ошибки, допускаемые при налогообложении надбавки

Ошибка № 1. Сумма надбавки составляет значительную часть выплат вахтовых работников. Ошибочной является позиция о причислении надбавок к заработной плате с включением сумм в состав среднего заработка. Компенсация расходов за условия несения вахты является компенсацией и не учитывается при исчислении бюллетеней, отпускных и других выплат на основании среднего заработка.

Ошибка № 2. Работодатели имеют право нанимать в штат лиц с иностранным подданством. При заключении договора на ведение работ в условиях вахты необходимо учитывать требования к местонахождению лиц. Временно пребывающие, проживающие иностранцы имеют право на труд в регионе выдачи патента, разрешения или другого документа. Ограничение не распространяется на исполнение служебного задания в рамках командировки иностранного подданного.

Исключения составляют высококвалифицированные специалисты, имеющие право на труд в нескольких обозначенных документально регионах, и граждане ЕАЭС, работающие законно без оформления разрешения.

Ответы на распространенные вопросы

Вопрос № 1. Учитываются ли северные коэффициенты при начислении надбавки?

На величину надбавки за несение вахты северный коэффициент не начисляется. Повышающий коэффициент применяется отдельно от суммы дополнительной компенсации.

Вопрос № 2. Может ли работодатель применять вахтовый метод труда к группе лиц, бригаде или имеет право оформить договор с одним лицом?

Законодательством не установлено требование о создании бригады для применения вахтового метода труда. Направление на работу одного специалиста в режиме вахты не считается командировкой. Договор об отдаленной работе может заключаться с одним работником.

Почему вахтовый метод интересен с точки зрения налогообложения?

Оплата труда при вахтовом методе делится на две части:

- оклад;

- компенсация.

НДФЛ и страховые взносы платятся только с оклада. С компенсаций они не платятся. При этом компенсации учитываются в затратах при исчислении налога на прибыль.

Такая система работы выгоднее работодателю, чем обычные оклад + премия, т.к. НДФЛ и страховые с премии платятся.

У бизнеса, который думает о вахтовом методе, появляется вопрос: насколько можно «наглеть»? Каким должно быть соотношение оклада и компенсации, чтобы инспекция не придралась?

Нормативов нет. Иногда применяется схема пополам: например, 50 тыс руб оклад и 50 тыс руб компенсация. Но никто не запрещает сделать оклад в размере МРОТ, а компенсацию 80 тыс руб, например. Повторимся, норм «оклад должен быть таким-то, а компенсация такой-то» нет. Это подтверждается судебной практикой.

Пенсионный фонд потребовал у суда признать, что компенсация не может быть значительно больше оклада, но суд не согласился:

«Довод фонда о значительной величине надбавки за вахтовый метод в подтверждение вывода о создании заявителем фиктивного документооборота отклоняется судебной коллегией, как несостоятельный.

Размер надбавки за вахтовый метод установлен правовыми актами заявителя, трудовыми договорами, указанный вопрос целиком и полностью относится к компетенции работодателя, государство не вправе вмешиваться в данный процесс и регулировать его. Размер такой надбавки не свидетельствует ни о необоснованности применения вахтового метода, ни о том, что надбавка за вахтовый метод не является компенсационной выплатой и подлежит обложению страховыми взносами и не свидетельствует о недобросовестности заявителя».

Постановление Арбитражного суда Поволжского округа от 30.09.2019 № Ф06-35268/2018 по делу N А65-28204/2017.