Вы – работодатель, имеющий наемных сотрудников? В таком случае, вам приходится ежемесячно сотрудничать с Пенсионным Фондом. Не миновать тесного общения также, если сотрудники были у вас в том году, за который вы отчитываетесь в государственные органы. ПФР аккумулирует специфические сведения обо всех трудоустроенных гражданах, а обязанность обновлять учетные данные лежит на работодателе.

- В какой форме подавать эти сведения

- Как часто это необходимо делать?

- В какой орган предоставлять информацию?

В новом году в законодательстве вступят в силу серьезные перемены, которые потребуют от предпринимателей и бухгалтеров менять устоявшиеся привычки. Что именно ждет их относительно персонифицированного учета, разбираемся в этом материале.

Часть обязательной отчетности

Все наемные работники должны получить регистрацию в ПФР – стать застрахованным лицом. Оформить и проконтролировать этот процесс – обозначенная в законе обязанность работодателя.

Индивидуальный, он же персонифицированный учет – это система регистрации информации, производимой в Пенсионном Фонде РФ, касающейся страховой и накопительной долей будущей пенсии всех работников.

Он регламентируется Федеральным законом «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования», а также некоторыми другими нормативными актами.

Порядок ведения и предоставления сведений персонифицированного учета

В настоящее время порядок ведения персонифицированного учета сведений о застрахованных лицах установлен Федеральным законом №27-ФЗ и Инструкцией, утвержденной Приказом Минтруда и социальной защиты РФ от 21.12.2016 г. №766н

Инструкция устанавливает:

· порядок регистрации в системе обязательного пенсионного страхования;

· порядок предоставления в территориальные органы Пенсионного фонда РФ сведений и застрахованных лицах и порядок приема данных сведений ответственными должностными лицами Фонда;

· порядок проверки и контроля достоверности сведений, предоставляемых в Фонд;

· правила ведения документооборота, хранения и уничтожения документов, содержащих сведения персонифицированного учета.

Регистрация в ПФР осуществляется гражданином (его представителем) лично или через страхователя путем заполнения анкеты застрахованного лица. После проверки анкетных данных застрахованному лицу оформляется страховое свидетельство обязательного пенсионного страхования.

Страхователи обязаны предоставлять в территориальные органы Пенсионного фонда сведения о работниках (застрахованных лицах), необходимые для ведения персонифицированного учета. В соответствии с Федеральным законом № 27-ФЗ, страхователями являются все юридические лица (в т.ч. иностранные), их обособленные подразделения, а также индивидуальные предприниматели и граждане, осуществляющие свою деятельность на территории РФ и осуществляющие прием на работу по трудовым договорам или заключающие гражданско-правовые договоры, на вознаграждение по которым в соответствии с законодательством РФ начисляются страховые взносы.

Согласно ст.11 Закона страхователь обязан предоставлять в органы ПФР сведения в отношении каждого работающего у него застрахованного лица (в т.ч. получающего вознаграждение по договорам гражданско-правового характера). В состав этих сведений включаются:

- суммы заработной платы (дохода), на которые начислялись взносы на обязательное пенсионное страхование;

- суммы начисленных страховых взносов.

Сведения предоставляются на бумажном носителе (страхователем лично или по почте) или в форме электронного документа.

Правлением ПФР принят ряд нормативно-правовых актов, утверждающих формы документов для регистрации и ведения персонифицированного учета, а также установлен порядок их заполнения и направления в органы Фонда.

Форма предоставления сведений о застрахованных лицах утверждена Постановлением Правления Пенсионного фонда РФ от 01.02.2016 г. № 83п (Форма СЗВ-М).

Форма СЗВ-М включает:

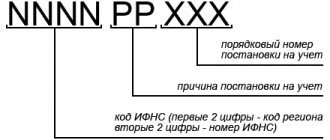

- сведения о страхователе (реквизиты, регистрационный номер в ПФР, наименование, ИНН, КПП, отчетный период, тип формы);

- сведения застрахованных лицах – фамилия, имя, отчество, страховой номер, ИНН (при наличии).

Постановлением Правления ПФР от 11.01.2017 г. № 2п утверждены формы документов для регистрации граждан системе обязательного пенсионного страхования и Инструкция по их заполнению.

В частности, Постановлением утверждены:

· Анкета застрахованного лица (АДВ-1);

· Страховое свидетельство государственного пенсионного (АДИ-1) и обязательного пенсионного страхования (АДИ-7);

· Опись документов, передаваемых страхователем в ПФР (АДВ-6-1);

· Сведения о трудовом стаже застрахованного лица за период до регистрации в системе обязательного пенсионного страхования (СЗВ-К) и другие.

Инструкция по заполнению форм документов персонифицированного учета устанавливает подробный порядок заполнения и передачи данных в территориальные органы ПФР и содержит более 80 различных таблиц.

Для чего нужен этот тип учета

Все работники организации, получившие страхование в ПФР, обладают в ней индивидуальным лицевым счетом, номер которого (СНИЛС) является постоянным. В общей части этого счета указываются анкетные данные и информация, касающаяся трудового стаж.

В этих данных возможны периодические изменения: человек переезжает, повышает квалификацию, а соответственно, и оклад, иногда меняет личные данные. Поэтому информацию нужно постоянно контролировать и, при необходимости, обновлять.

Поэтому работодатель обязан с оговоренной в законодательных актах периодичностью подавать соответствующую информацию обо всех своих сотрудниках в органы надзора и контроля.

С чего всё началось

С начала 2022 года все регионы Российской Федерации перешли на прямые выплаты ФСС. К эксперименту, в котором на протяжении нескольких лет участвовали некоторые регионы, присоединилась вся Россия. С каждым годом список экспериментальных регионов постепенно расширялся, и в 2022 году в него включены абсолютно все территории РФ.

Прямые выплаты ФСС изменили способ перечисления пособий по временной нетрудоспособности, по БиР и некоторых других. Ранее денежные средства выплачивал работодатель работнику, а потом подавал пакет документов в Фонд социального страхования для возмещения произведенных расходов. Фонд проверял документы и при условии их корректности возвращал на расчетный счет работодателя выплаченные работнику деньги.

Суть прямых выплат заключается в том, что теперь работодатель ничего не выплачивает работнику. Он аккумулирует у себя документы, подтверждающие право на получение застрахованным лицом пособия, и передает их в ФСС. А выплату работнику производит фонд. При этом для некоторых пособий правила остались прежними. В рамках данной статьи мы не будет останавливаться подробно на прямых выплатах.

Подробно о порядке прямых выплат ФСС в 2022 году мы писали в статье «Прямые выплаты пособий в 2021 году: памятка для бухгалтера».

Перемены-2017

В 2022 году ФНС берет под свою юрисдикцию все моменты, имеющие отношение к страховым взносам, естественно, и к пенсионным. Эта смена ответственности инициировала существенные изменения в сроках подачи и форме отражения персонифицированного учета для работодателей. Законодательная основа – вступление в силу с 1 января Федерального закона от 03.07.2016 № 250-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации и признании утратившими силу отдельных законодательных актов (положений законодательных актов) Российской Федерации».

Бланки для подачи отчетности по индивидуальному учету

Информация, касающаяся персонифицированного учета, отражается в специальном расчете страховых взносов. Раньше для этого предусматривался отдельный бланк по форме РСВ-1. В этом бланке отмечаются взносы в ПФР, выполненные работодателем для каждого наемного работника с каждой зарплаты.

Кроме данного бланка, нужно было подготовить следующие документы:

- перепись информации, поданной в ПФР — форма АДВ-6-2;

- перечисление документов, переданный в ПФР — форма АДВ-6-3;

- данные о страховых взносах в течение страхового стажа — форма СЗВ-6-1;

- реестр взносов и сведения о стаже застрахованных — форма СЗВ-6-2.

С 2022 года, согласно Приказа ФНС от 10 октября 2016 года № ММВ-7-11/551, введена единая форма для всех страховых взносов, объединяющая в себе 4 своих раздельных предшественницы – РСВ-1, 4-ФСС, РСВ-2, РВ-3.

Что писать в отчете

Бланк для единого расчета предусматривает отражение в нем следующих данных:

- информация об обязанностях плательщика взносов;

- соответствующие суммы начислений по взносам;

- выплаты по соцстраху в связи с больничными, материнством и другими обозначенными в законе поводами;

- подробный расчет выплат за счет средств федерального бюджета;

- личные данные застрахованных (ФИО, СНИЛС, ИНН).

ВАЖНО! Если в фирме за отчетный период по спискам числилось менее 25 наемных сотрудников, за которых производились страховые отчисления в ПФР, то допустима сдача этого отчета в бумажном варианте. Если персонал более многочислен, подавать отчет о нем необходимо в электронной форме.

Формы СЗВ-6-1, СЗВ-6-2, СЗВ-6-3

В общем случае сведения о застрахованных лицах подаются по форме СЗВ-6-2 «Реестр сведений о начисленных и уплаченных страховых взносах на обязательное пенсионное страхование и страховом стаже застрахованных лиц». При этом реестр не может содержать больше 200 строк. Если число застрахованных лиц превышает данную величину, необходимо сформировать второй реестр.

В случае, если в 2012 году тот или иной работник находился в отпуске за свой счет или был на больничном, а также если сотрудник работал в особых (в особых территориальных) условиях труда или имеет право на назначение досрочной пенсии, то на каждого из таких застрахованных лиц следует сформировать форму СЗВ-6-1.

Индивидуальные сведения, представляемые по разным типам форм (СЗВ-6-1 или СЗВ-6-2) и на различные категории застрахованных лиц (НР или СХ), формируются отдельными пачками.

Суммы начисленных и уплаченных страховых взносов в данных формах указываются в рублях и копейках. При этом суммы переплаты не отражаются. В то же время законодательство умалчивает о том, как следует поступать, если взносы перечислены страхователем не в полном объеме. Ведь уплата взносов производится в целом по организации, а в формах персонифицированного учета отражаются по каждому застрахованному лицу отдельно. Выйти из ситуации можно, определив коэффициент уплаты взносов в целом по организации (отношение перечисленной суммы к начисленной) и с его помощью рассчитав суммы, уплаченные в отношении конкретного работника (сумму начисленных взносов умножить на коэффициент).

Адреса застрахованных лиц для направления информации о состоянии индивидуального лицевого счета в каждой из форм следует заполнять только в случае первого их представления или при изменении данного реквизита.

Кроме того, по итогам года необходимо представить сведения по форме СЗВ-6-3. В этих сведениях указываются выплаты и иные вознаграждения для каждого застрахованного лица, начисленные за весь отчетный календарный год с помесячной разбивкой в рублях и копейках. Сведения формируются в разрезе категорий застрахованных лиц и типов договоров, заключенных с сотрудниками (отдельно по трудовым и гражданско-правовым договорам). Для каждой категории и типа договора формируется отдельная пачка сведений, которая сопровождается также отдельной описью по форме АДВ-6-4.

Как часто сдавать

Отчетность по данному виду учета до сих пор сдавалась в ПФР каждые три месяца. В год необходимо было подать 4 таких отчета, каждый не позже середины следующего за кварталом месяца.

Так было до сих пор, однако, в грядущем году ожидаются перемены. Последний годовой отчет должен быть сдан, как положено, до 20 февраля следующего года, а дальше следует учитывать законодательные изменения в сроках. Ежеквартальный отчетный период остается в силе, а для сдачи отчетности предпринимателям дается время до 30 числа следующего за отчетным периодом месяца.

- Первый расчет по 2022 году нужно будет сдать по итогам первого квартала – до 2 мая 2022 года, так как расчетное 30 апреля приходится на воскресенье, а следующий день – 1 мая – государственный выходной.

- За полугодие нужно отчитаться не позднее 1 июля, поскольку 30 июня – воскресенье.

- За 3 квартал отчет потребуется до 30 октября.

- Для годового отчета потребуется подготовить документы к 30 января 2022 года.

Если данные о физлице заполнены неверно

Пунктом 7 статьи 431 НК РФ предусмотрено, что если в представляемом расчете указаны недостоверные персональные данные, идентифицирующие застрахованных физических лиц, такой расчет считается непредставленным.

Об этом плательщику не позднее дня, следующего за днем получения расчета в электронной форме (10 дней, следующих за днем получения расчета на бумажном носителе), направляется соответствующее уведомление.

Однако ранее ФНС России в письме от 16.01.2018 № ГД-4-11/574 сообщала, что указание в представляемом расчете по страховым взносам неактуальных персональных данных не препятствует его приему налоговым органом. У ФНС есть возможность провести идентификацию физического лица по сведениям, потерявшим свою актуальность на дату представления расчета.

Кому сдавать

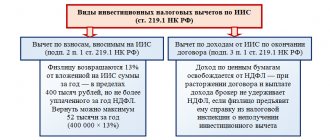

Если раньше персонифицированный учет предоставлялся исключительно в ПФР, то с 2022 года часть функций контроля и администрирования взяла на себя ФНС. Поэтому теперь нужно будет подавать расчеты в оба этих органа:

- в ПФР – ежеквартально форму СЗВ-М (сведения о застрахованных) – до середины следующего за отчетным месяца;

- в ИНФС – ежеквартально Единый расчет (новая единая форма) – до 30 числа после каждого квартала.

ОБРАТИТЕ ВНИМАНИЕ! С 2022 года потребуется ежегодный переучет сведений персонифицированного учета, впервые его нужно будет сдать за целый 2022 год. Сроки для сдачи ограничивают предпринимателя 1 марта следующего года, так что первый такой отчет поступит в ПФР только в 2022 году. Форма для него еще не разработана.

Особенности персонифицированной отчетности в 2021 году

С 2022 года отчетность в отношении начисления страховых взносов (в т. ч. предназначенных для ПФР) сдается в налоговые органы. Расчет по взносам, объединяющий в себе сведения по всем их видам, переданным под контроль ФНС, содержит раздел, посвященный персонифицированным данным. Однако эти данные включают в себя только информацию о начисленных за период доходах и относящихся к ним взносах. Сведений о стаже в них нет.

Об отчетности по взносам читайте в статье «ЕРСВ — расчет по страховым взносам за 2022 год в 2022 году».

Отчетность по стажу подается по завершении года непосредственно в ПФР в срок до 1 марта (п. 2 ст. 11 закона от 01.04.1996 № 27-ФЗ). Для нее постановлением Правления ПФР от 06.12.2018 № 507п утверждена новая форма СЗВ-СТАЖ, в которой для сведений о стаже предусмотрена таблица, аналогичная входившей в утратившую силу форму РСВ-1.

Кстати, до окончания года сдавать СЗВ-СТАЖ должны ликвидирующаяся организация и снимающийся с регистрации ИП.

Нужно ли сдавать СЗВ-СТАЖ при увольнении и как ее заполнить, узнайте в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Типовую ситуацию.

Постановлением №507п утверждены правила заполнения отчетности и форматы ее подачи в ПФР. В тексте правил присутствует отсылка к шифрам тех же кодов, которые использовались при заполнении персонифицированных сведений в РСВ-1.