В каких случаях можно вернуть НДС из бюджета

НДС к уплате — это разница между входящим и исходящим налогом. То есть между НДС, который вы начислили на свои товары и услуги, и НДС, который сами заплатили своим поставщикам. Более подробно почитать о механизме работы НДС можно здесь.

В большинстве случаев начисленный налог будет больше, чем входящий. Но в некоторых случаях может быть и наоборот.

- Вы купили дорогое основное средство или большую партию товаров. При этом вы можете сразу взять к вычету НДС со всей суммы покупки. А если в этом квартале продаж было мало, то начисленный НДС окажется меньше, чем вычеты.

- Вы работаете по льготным ставкам 0% или 10%. При этом если поставщики предъявляют вам входной НДС по обычной ставке 20%, вычеты могут оказаться больше.

В таких ситуациях вы заплатите поставщикам больше НДС, чем получите от покупателей. Это значит, что вы можете вернуть из бюджета разницу между входящим и начисленным НДС.

Возврат НДС: что это такое и в чем его особенности

Вопрос о возврате НДС возникает в том случае, если по итогам налогового периода сумма вычетов по НДС оказывается больше, чем сумма налога, исчисленного к уплате в бюджет с осуществленной за этот период реализации и иных операций, требующих начисления налога. Отражается эта картина в декларации. Причем возврат НДС для юридических лиц и возврат НДС для ИП базируются на одних и тех же правилах.

В самой сути ситуации возникновения возврата заложены 2 основных момента, требующих одновременного наличия у лица, формирующего декларацию:

- статуса плательщика НДС;

- права на применение вычетов по налогу.

Подробнее о плательщиках и неплательщиках НДС, а также о том, кто может воспользоваться правом на вычет, читайте в статье «Кто является плательщиком НДС?».

Статус плательщика НДС — это удел тех, кто работает на ОСНО. Они обязаны начислять НДС с реализации и иных операций, подлежащих обложению этим налогом, оформлять счета-фактуры, вести книги покупок-продаж, сдавать НДС-декларации. И они вправе применять вычеты в объеме налога, предъявляемого поставщиками и возникающего при некоторых иных операциях (например, по капвложениям, осуществленным собственными силами).

У неплательщиков НДС в определенных случаях возникает обязанность по начислению НДС к уплате и сдаче декларации в отношении начисленного налога, однако право на вычет у них не появляется никогда.

О том, когда у неплательщика НДС возникает обязанность начислить этот налог, читайте в этом материале.

Возврат НДС подразумевает последовательное осуществление ряда определенных действий, по завершении цепочки которых налогоплательщик получает на свой расчетный счет сумму налога из бюджета.

Что сделать, чтобы вернуть НДС

В первую очередь заполните декларацию и сдайте ее в ИФНС.

Если вычеты получились больше, чем начисления, то направьте вместе с декларацией заявление на возврат НДС. Заявление можно отправить и позже, но тогда и деньги вы получите позже. Бланк заявления на возврат можно скачать на портале ФНС.

Прежде чем налоговики примут решение о возврате, они проведут камеральную проверку декларации. И будьте готовы к тому, что декларацию с налогом к возмещению будут проверять особенно тщательно.

Камеральная проверка декларации по НДС в общем случае длится до 2 месяцев, но инспекторы имеют право продлить срок до 3 месяцев (п. 2 ст. 88 НК РФ).

Если в это время вы сдадите уточнённую декларацию, срок начнёт идти заново. Уточнёнку обязательно сдавать только если в ней нет необходимых сведений, или ошибки привели к занижению суммы налога. Поэтому при незначительных нарушениях, например, опечатке в номере счёта-фактуры, лучше просто предоставьте пояснения.

Обычно камеральные проверки проводят в помещении инспекции, но если в отчёте заявлена сумма к возмещению, или в ходе проверки выявлены несоответствия, проверяющие имеют право провести осмотр ваших помещений (п. 1 ст. 92 НК РФ).

Скорее всего, во время проверки у инспекторов возникнут вопросы и они запросят у вас пояснения и дополнительные документы. Весь обмен информацией при проверке декларации по НДС нужно вести в электронном виде. Если вы направите ответ налоговикам на бумаге, он будет считаться непредставленным.

При получении запроса от ИФНС в течение 6 дней направьте квитанцию о приеме документов, и в течение 5 дней ответьте на сам запрос.

Если нарушите сроки, будут штрафы:

- при нарушении срока отправки квитанции более, чем на 10 дней, налоговики могут заблокировать ваши счета (пп. 1.1 п. 3 ст. 76 НК РФ);

- если нарушите срок ответа на запрос, то вас оштрафуют на 5 000 рублей (п. 1 ст. 129.1 НК РФ).

И самое главное: если налоговики не получат пояснения, которые их устроят, они откажут в возмещении НДС.

Во время камеральной проверки вас могут вызвать на так называемую «комиссию по легализации налоговой базы». Общая цель таких мероприятий — убедить налогоплательщика увеличить выплаты в бюджет, а применительно к нашему случаю — отказаться от возмещения НДС.

Помните, что если декларация заполнена без ошибок и все подтверждающие документы в порядке, у налоговиков нет законных оснований для отказа в возмещении НДС. Но руководитель или сотрудник компании, который пойдет на комиссию, должен обладать психологической устойчивостью, чтобы противостоять давлению.

Если вы не хотите излишнего внимания налоговиков, можете изменить декларацию так, чтобы суммы к возмещению в ней не было. Для этого перенесите крупный вычет на следующие периоды или разбейте его на части. У вас есть право использовать вычет в течение трёх лет после принятия на учёт материальных ценностей или услуг (п. 1.1 ст. 172 НК РФ).

Но переносить или дробить вычеты можно не всегда. Если вы купили основное средство или нематериальный актив, то вычет нужно в полном объеме заявить в том периоде, когда вы поставили объект на учёт. Также нельзя переносить вычеты по выданным авансам или по суммам, уплаченным в качестве налогового агента. На это указывает Минфин РФ в своих письмах от 09.04.2015 № 03-07-11/20290 и 03-07-11/20293.

Что может дать гарантию возврата НДС

Чаще всего с ситуацией возврата НДС сталкиваются экспортеры, применяющие по отгрузкам на экспорт ставку 0% (п. 1 ст. 164, ст. 165 НК РФ) и имеющие право на вычет налога, уплаченного поставщикам, при приобретении у них товаров, работ, услуг, относящихся к продажам за рубеж. Для них вопрос о возврате НДС при экспорте из России в зависимости от доли продаж на экспорт в общем объеме реализации может возникать ежеквартально.

Как применить нулевую ставку НДС при экспорте, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно. Кроме того налогоплательщик вправе отказаться от применения 0% ставки. Переходите в это готовое решение и узнайте все нюансы процедуры.

О возврате НДС при экспорте подробно можно узнать, ознакомившись с нашей рубрикой «НДС при экспорте товаров в 2022 — 2021 годах (возмещение)».

Сразу отметим, что само по себе превышение суммы вычетов над суммой начисленного НДС за налоговый период — это еще не гарантия возврата НДС. Для возвращения НДС необходимо пройти установленную на законодательном уровне процедуру.

Ключевое место в ней занимает камеральная проверка, проводимая ИФНС после подачи декларации с суммой налога к возмещению. Для этой проверки у налогоплательщика запрашивается достаточно объемный пакет документов, которые для экспортера делятся на 2 группы:

- подтверждающие право на применение ставки 0% по реализации;

- обосновывающие сумму вычета.

ВНИМАНИЕ! С октября 2022 года ФНС запустила пилотный проет, в рамках которого срок проверки НДС декларации (не в заявительном порядке) сократился до 1 месяца с даты представления декларации или уточненки. Подробнее о пилотном проекте читайте в публикации «ФНС ускоряет проверки и возмещение НДС».

В чем выгода и риски для бизнеса, который решит возместить НДС в рамках пилотного проекта, подробно разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в обзорный материал, чтобы узнать все подробности нововведений.

См. также: «Какой порядок возмещения НДС из бюджета?».

В какие сроки вернут НДС

Если налоговики не найдут нарушений, камеральная проверка будет длиться не более 2 месяцев. Затем в течение 7 дней руководитель ИФНС должен принять решение о возмещении налога. Еще 5 дней закон даёт казначейству на перечисление средств.

Чтобы получить деньги в эти сроки, вы должны заранее, лучше всего вместе с декларацией, сдать заявление на возврат НДС. Если в день принятия решения о возмещении такого заявления у налоговиков не будет, то вы получите деньги через месяц после того, как сдадите заявление (п. 11.1 ст. 176 НК РФ).

Если у вас есть недоимка по НДС или другим федеральным налогам, то инспекторы сначала погасят этот долг. На расчётный счет вы получите сумму, оставшуюся после закрытия задолженности (п. 4 ст. 176 НК РФ).

Если проверяющие найдут нарушения при заполнении декларации, срок возврата НДС удлинится более, чем в два раза. В таблице ниже указаны максимальные сроки, предусмотренные НК РФ. Теоретически каждый этап может проходить и быстрее. Но обычно при возврате средств из бюджета налоговики полностью используют все установленные законом лимиты времени.

в какие сроки вернут НДС

Если у вас найдут нарушения и сумма к возмещению изменится, не забудьте написать новое заявление на возврат. Его удобно сдать вместе с возражениями по акту.

Право на возмещение НДС — у кого оно есть?

Всем известно, что у плательщиков НДС есть не только обязанность исчислять налог и платить его в бюджет, но и право на уменьшение исчисленной суммы за счет НДС, уплаченного продавцам в составе стоимости приобретенных ресурсов, так называемого входного НДС (п. 1 ст. 171 НК РФ).

Подробнее — Входящий и исходящий НДС: что это такое и в чем разница?».

Напомним, что применить вычет по НДС можно только при соблюдении условий, установленных ст. 171–172 НК РФ.

Об основных условиях читайте в материале Что такое налоговые вычеты по НДС?».

Сумма принятых за налоговый период вычетов может превысить сумму исчисленного налога. В этом случае и возникает право на возмещение НДС из бюджета, то есть возможность вернуть себе разницу между вычетами и налогом к уплате (п. 2 ст. 173, п. 1 ст. 176 НК РФ).

Особенности возмещения НДС для экспортёров

Для многих экспортёров процедура возврата НДС будет ещё сложнее. Речь идет о тех, кто продает за границу сырьевые товары, перечень которых утверждён постановлением Правительства от 18.04.2018 № 466. Это нефть и нефтепродукты, металлы, древесина и т.п.

Экспортёры сырьевых товаров не могут включить в декларацию входной налог на основании одних счетов-фактур, как все остальные плательщики НДС. Они должны приложить к декларации по НДС документы, подтверждающие экспорт: контракты, таможенные декларации, накладные и т.п. (ст. 165 НК РФ). Поэтому для них срок возврата НДС увеличится на время, необходимое для сбора всех документов.

Итоги

Сумма к возмещению из бюджета в НДС-декларации возникает тогда, когда сумма примененных вычетов превышает величину налога, исчисляемого к уплате. Камеральная проверка ИФНС такой декларации, как правило, производится с запросом первичных документов, подтверждающих правильность цифр, показанных в отчете.

Само возмещение может происходить 2 способами:

- заявительным (воспользоваться им можно только при определенных условиях), когда налог возмещают до начала камеральной проверки;

- общим, при котором возврат налога осуществляется после камеральной проверки.

За счет возмещаемой суммы ИФНС до ее возврата самостоятельно погасит имеющиеся у налогоплательщика долги по платежам в бюджет различного уровня.

Источники: Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Кто и как может вернуть НДС в ускоренном порядке

Некоторые бизнесмены могут вернуть НДС из бюджета намного быстрее, чем описано выше (ст. 176.1 НК РФ). Право на ускоренный возврат имеют следующие налогоплательщики.

- Крупные налогоплательщики-организации. Речь идет о юридических лицах, которые за три предыдущих года заплатили налог на прибыль, акцизы, НДС и НДПИ на общую сумму не менее 2 млрд руб.

- Резиденты территории опережающего социально-экономического развития или свободного порта Владивосток. За бизнесмена должна поручиться управляющая компания территории или порта.

- Любые налогоплательщики, которые предоставили поручительство или банковскую гарантию, если соблюдены требований закона к поручителю или гаранту. Поручитель, в частности, должен перечислить в бюджет не менее 2 млрд налогов за последние три года, а банк-гарант — иметь уставный капитал в размере не менее 1 млрд руб.

Вернуть НДС из бюджета в ускоренном порядке можно за 15 дней, то есть не нужно ждать результатов камеральной проверки. Процесс выглядит так.

- В течение пяти дней после сдачи декларации налогоплательщик направляет заявление об ускоренном возврате.

- За пять дней налоговики принимают решение.

- В течение пяти дней казначейство перечисляет деньги.

Но декларацию проверять все равно будут. Если выяснят, что налог был возмещён необоснованно, его придется вернуть в бюджет. За время пользования бюджетными средствами нужно будет заплатить пени по двойной ставке рефинансирования ЦБ РФ (п. 17 ст. 176.1 НК РФ).

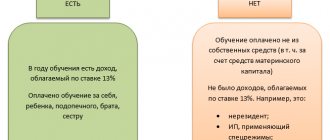

Какие налоги вправе вернуть физлицо в России

Правила прописаны в НК РФ. Из них следует, что схемы, как вернуть НДС на свою карту за 15 минут, не существует. Для тех, кто не зарегистрирован в качестве ИП, законный способ вернуть часть уплаченных в бюджет денег только один — возврат НДФЛ. Налогоплательщику предоставляются налоговые вычеты:

- на самого гражданина;

- на детей;

- на обучение;

- на лечение;

- на покупку жилья;

- на оплату процентов по ипотеке.

Подробности о правилах получения возврата НДФЛ — в статье «Налоговый вычет: способы вернуть часть уплаченных налогов».

Что делать, если налоговики нарушают сроки возврата

Если всё сделали как надо, а денег все нет, обратитесь к инспектору, который вёл проверку. Возможно, что была техническая ошибка и деньги поступят в ближайшее время.

Если решить вопрос с инспектором не удалось, направьте письмо руководителю ИФНС. Ну а если и это не помогло, напишите в вышестоящий налоговый орган. Если же не удалось договориться с налоговиками на всех уровнях — остаётся только обратиться в суд.

Если срок возврата НДС был нарушен необоснованно, вы имеете право получить не только основную сумму, но и проценты за время задержки, исходя из ставки рефинансирования ЦБ (п. 10 ст. 176 НК РФ).

Образец заявления о возмещении НДС путем перечисления на расчетный счет

Приказом ФНС РФ от 14.02.2017 № ММВ-7-8/[email protected] утверждена форма заявления на возврат налогов, сборов, страховых взносов, пеней и штрафов. С 23.10.2021 эта форма используется в редакции приказа ФНС от 17.08.2021 № ЕД-7-8/[email protected]

этого заявления можно бесплатно, кликнув по картинке ниже.

Образцы заполнения с 23.10.2021 заявлений на возврат НДС в зависимости от ситуации вы можете скачать в КонсультантПлюс. Пробный онлайн-доступ к К+ вы можете получить бесплатно, кликнув ниже по нужной ссылке.

| Вид возврата | Ссылка на пробный онлайн доступ к К+. Бесплатно |

| Возврат возмещаемого НДС | Образец заявления от К+ |

| Возврат излишне уплаченного НДС | Образец заявления от К+ |

| Возврат излишне взысканного НДС | Образец заявления от К+ |

В течение какого времени можно заявить НДС к возмещению?

В соответствии с п. 1.1 ст. 172 НК РФ, правом на вычет можно воспользоваться в течение 3 лет после принятия товаров (работ, услуг) на учет. Данная норма в НК РФ появилась с 1 января 2015 года, до этого только некоторые разъяснения Минфина позволяли воспользоваться этим правом (письма от 04.03.13 № 03-07-11/6418 и 01.03.13 № 03-07-11/6112), а также судебная практика (постановления ФАС Московского округа от 07.12.2012 № А40-135284/11-20-556, Президиума ВАС РФ от 15.06.2010 № 2217/10 и 11.03.2008 № 14309/07). Однако Минфин и некоторые арбитры иногда были противниками такого переноса (письма Минфина от 15.01.13 № 03-07-14/02 и 31.10.12 № 03-07-05/55, судебные постановления ФАС ВВО от 07.06.2010 № А79-5798/2009 и 26.02.2010 № А82-4790/2009-37, ФАС СЗО от 14.11.2008 № А21-6798/2007).

Таким образом, заявить возмещение, как в связи с экспортной отгрузкой, так и по причине превышения вычетов над начисленным НДС, налогоплательщик может в течение 3-летнего срока.

См. также наш материал «Каков порядок и особенности возмещения «входного» НДС?»

Как возместить НДС, если 3-летний срок истек

Вопрос в отношении сроков возврата НДС всегда являлся неоднозначным. 3-летний срок, установленный ст. 78 НК РФ, не регулирует четкий промежуток между началом и концом указанного периода. Для того чтобы точно определиться, с какого момента начинать отсчет указанного срока — с даты, установленной для представления в налоговый орган декларации по НДС, или со дня окончания налогового периода, — предлагаем вам ознакомиться с материалом, в котором представлена позиция арбитражных судов — «Можно ли продлить трехлетний срок для возмещения НДС на 25 дней (до 31.12.2014 — до 20-го числа)?».

А вопрос исчисления сроков по экспортному возмещению НДС подробно раскрыт в материале «С какой даты начинается исчисление трехлетнего срока для возмещения НДС по экспортным товарам?».

Как видим, процесс возмещения налога является очень непростым действием во взаимоотношениях налогоплательщиков и налогового органа. Соблюдение всех его особенностей, рассматриваемых в нашей рубрике «Возмещение НДС», поможет осуществить возврат налога грамотно и без лишних нареканий со стороны контролирующих органов.

Итак, что же это за налог такой и как можно получить деньги на расчетный счет?

Это налог на добавленную стоимость — самый нелюбимый многими бухгалтерами налог. Но, как говорится, любые неприятности компенсируются количеством денежных знаков.

Механизм уплаты НДС в бюджет следующий: если сумма исчисленного с реализации налога больше, чем получили от поставщиков, то разницу надо уплатить в бюджет. Соответственно, если начисленного налога будет меньше, чем «входящего», то настал ваш звездный час — разницу можно вернуть из бюджета. И если поставщики «добрые дяди и тети» и дали вам отсрочку по оплате приобретенных у них товаров, работ, услуг, то чудо свершилось: государство вернет вам налог, а вы еще не потратили ни рубля!

Такие замечательные мгновения в жизни может испытать каждый налогоплательщик НДС в следующих случаях:

- купили дорогостоящее оборудование, основное средство или большую партию товаров. НДС по ним можно сразу взять к налоговым вычетам. И если в налоговом периоде всю партию товаров не удалось продать, то сумма налогового вычета превысит сумму начисленного НДС.

- изготавливает продукцию, которая облагается по ставке НДС 10%, а сырье и материалы для этой продукции приобретает по 20%. В такой ситуации начисленный НДС также может оказаться меньше полученного.

- реализует товар на экспорт и применяет ставку НДС в размере 0%. А поставщики предъявляют НДС по ставкам 20 % и (или) 10%. Здесь вообще каждый квартал можно получать кайф — начисленного НДС никогда нет, а есть только вычеты.

Для пополнения расчетного счета за счет государства путем возмещения НДС есть два пути:

- Долгий. Это обычный (общий) путь — возмещение НДС осуществляется по итогам камеральной проверки (ст. 176 НК РФ);

- Быстрый. Возмещение налога можно получить в заявительном порядке при определенных обстоятельствах до завершения камеральной проверки (ст. 176.1 НК РФ).

Но, как говорится, скоро сказка сказывается, но не скоро дело делается. Быстрым путем не все могут пойти, так как нужны «определенные обстоятельства». Поэтому в основном налогоплательщики идут по первому пути Соответственно, дорога по первому пути широкая и прямая, а по второму пути — маленькая и извилистая.

Вести бухгалтерский и налоговый учет удобнее в облачной 1С. Арендуйте 1С: Бухгалтерия 8 от 760 рублей в месяц и пользуйтесь сервисом не выходя из дома. Ведите сразу несколько организаций, формируйте книги покупок и продаж, отправляйте декларации прямо из программы с помощью 1С-Отчетность.

Что такое НДС к возмещению для обычного налогоплательщика?

На основании ст. 171 НК РФ налогоплательщик имеет право на уменьшение налоговой базы по следующим операциям:

- приобретению товаров, работ, услуг;

- ввозу товара на территорию РФ;

- выполнению функций налогового агента;

- возврату товаров (работ, услуг) продавцу;

- командировочным и представительским расходам;

- предоплате за товары (работы, услуги) — как у продавца, так и у покупателя;

- выполнению строительно-монтажных работ;

- экспорту в случае отсутствия подтверждающих документов;

- изменению стоимости товаров (работ, услуг) в сторону увеличения — у покупателя, уменьшения — у продавца.

Порядок и условия применения вычета предусмотрены ст. 172 НК РФ. Основными критериями, согласно ей, являются:

- наличие счета-фактуры, оформленного в соответствии с действующим законодательством;

- принятие на учет товаров (работ, услуг);

- уплата НДС (по вычетам, применяемым налоговыми агентами, и по таможенному НДС);

- использование товаров (работ, услуг) в облагаемой НДС деятельности.

Следует обратить внимание, что основным документом для принятия НДС к вычету является счет-фактура. Порядок оформления счетов-фактур по тем или иным операциям регламентируется постановлением Правительства РФ от 26.12.2011 № 1137. При этом п. 7 ст. 168 НК РФ при расчетах в розницу предусматривает замену счета-фактуры на контрольно-кассовый чек. Однако Минфин России в письмах от 03.08.2010 № 03-07-11/335 и 09.03.2010 № 03-07-11/51 настаивает на том, что документом, подтверждающим вычет, должна являться именно счет-фактура.

В судебной же практике распространено мнение, что контрольно-кассовый чек при наличии выделенной в нем суммы НДС все же может быть обосновывающим документом (постановления Президиума ВАС РФ от 13.05.2008 № 17718/07, ФАС Западно-Сибирского округа от 20.07.2009 № Ф04-4134/2009, ФАС Московского округа от 23.08.2011 № Ф05-6832/11, Конституционного Суда РФ от 03.06.2014 № 17-П). Между тем, если налог в чеке ККТ не будет отдельно выделен, в вычете будет отказано (постановление ФАС Северо-Западного округа от 03.09.2013 по делу № А56-4764/2013 (определением ВАС РФ от 26.12.2013 № ВАС-18613/13 отказано в передаче данного дела в Президиум ВАС РФ)).

Для каждой операции, связанной с применением налогового вычета по НДС, перечень документов, обосновывающих его применение, может меняться. Например, применяя раздельный учет, в случае наличия у организации операций по НДС (как облагаемых, так и необлагаемых) налогоплательщик для подтверждения данных вычетов должен представить помимо стандартного пакета документов (счета-фактуры, книги покупок/продаж, первичные документы, регистры бухгалтерского учета) следующее:

- учетную политику, в которой предусмотрен порядок ведения раздельного учета (письмо Минфина РФ от 27.06.2012 № 03-07-08/163, постановление ФАС Московского округа от 18.07.2006);

- справки-расчеты НДС, принятого к вычету, и включенному в стоимость (постановление ФАС Северо-Западного округа от 19.01.2007 № А56-41230/2005);

- пояснительные записки по ведению раздельного учета НДС (постановления ФАС Московского округа от 30.01.2006 № КА-А40/62-06 и 30.03.2006 № КА-А40/2399-06);

- карточки бухгалтерского учета и журнал проводок по счету 19 (постановление ФАС Московского округа 04.10.2006 № КА-А40/9529-06).

Однако есть арбитры, которые не придерживаются такого перечня документов в связи с тем, что данные документы не указаны в статьях 165 и 172 НК РФ (постановления ФАС Московского округа от 24.11.2005 № КА-А40/11609-05, ФАС Московского округа от 23.03.2005 № КА-А40/2015-05).

Безопасный вычет по НДС по вашему региону: где посмотреть

Вся необходимая информация публикуется на веб-сайтах налоговых служб регионов. Мы настоятельно рекомендуем сверять значение доли вычетов в налоге, начисленном вашей организацией, со средним значением этого параметра по вашему региону (о том, почему это важно, читайте далее).

На 01.11.2021 ФНС обновила региональную статистику по вычетам. Актуальные данные по безопасной доле вычетов по НДС приведены в таблице ниже:

| Регион | Безопасная доля вычетов на 01.11.2021 | Безопасная доля вычетов на 01.08.2021 | Безопасная доля вычетов на 01.05.2021 | Безопасная доля вычетов на 01.02.2021 | Безопасная доля вычетов на 01.01.2021 | Безопасная доля вычетов на 01.11.2020 | Безопасная доля вычетов на 01.08.2020 |

| Республика Адыгея | 84,4 | 85,3 | 85,5 | 87,4 | 84,5 | 84,6 | 85,3 |

| Республика Алтай | 89,2 | 88,0 | 88,9 | 90,0 | 88,8 | 88,9 | 90,9 |

| Республика Башкортостан | 92,4 | 92,5 | 93,3 | 93,1 | 91.4 | 91,4 | 92,2 |

| Республика Бурятия | 95,1 | 95,7 | 92,6 | 93,1 | 97,0 | 97,3 | 97,5 |

| Республика Дагестан | 85,6 | 84,1 | 84,4 | 85,4 | 83,4 | 82,9 | 83,6 |

| Республика Ингушетия | 94,7 | 93,9 | 93,6 | 95,7 | 93,0 | 92,9 | 92,3 |

| Кабардино-Балкарская Республика | 91,7 | 92,0 | 91,5 | 90,8 | 90,4 | 90,7 | 89,6 |

| Республика Калмыкия | 71,7 | 77,3 | 87,0 | 116,3 | 79,5 | 79,5 | 84,5 |

| Карачаево-Черкесская Республика | 90,1 | 89,7 | 88,6 | 91,0 | 89,9 | 90,1 | 91,3 |

| Республика Карелия | 70,6 | 70,4 | 70,2 | 71,3 | 78,8 | 79,0 | 79,9 |

| Республика Коми | 73,3 | 75,3 | 77,0 | 80,0 | 78,5 | 78,4 | 79,4 |

| Республика Марий Эл | 89,3 | 89,4 | 90,4 | 89,6 | 88,5 | 88,4 | 87,9 |

| Республика Мордовия | 89,5 | 90,6 | 90,4 | 89,3 | 89,0 | 89,1 | 89,7 |

| Республика Саха (Якутия) | 85,0 | 90,2 | 87,2 | 86,9 | 94,3 | 94,4 | 93,4 |

| Республика Северная Осетия – Алания | 88,3 | 88,3 | 87,9 | 86,6 | 86,2 | 86,7 | 86,6 |

| Республика Татарстан | 90,7 | 90,9 | 91,3 | 92,0 | 90,8 | 90,8 | 90,8 |

| Республика Тыва | 86,6 | 86,7 | 88,9 | 81,3 | 81,0 | 81,5 | 80,7 |

| Удмуртская Республика | 79,4 | 80,6 | 79,4 | 82,3 | 80,7 | 80,7 | 80,1 |

| Республика Хакасия | 84,8 | 84,4 | 84,5 | 85,6 | 87,0 | 87,0 | 88,0 |

| Чеченская Республика | 96,2 | 95,0 | 95,1 | 96,8 | 96,9 | 96,5 | 97,7 |

| Чувашская Республика | 85,1 | 84,6 | 84,6 | 82,4 | 83,5 | 83,6 | 83,2 |

| Алтайский край | 89,0 | 88,3 | 88,1 | 89,0 | 89,5 | 89,6 | 90,5 |

| Забайкальский край | 100,3 | 99,6 | 99,3 | 98,0 | 91,3 | 91,4 | 91,0 |

| Камчатский край | 94,1 | 96,6 | 95,9 | 91,3 | 92,7 | 92,7 | 94,0 |

| Краснодарский край | 91,6 | 91,8 | 91,8 | 91,6 | 90,7 | 90,7 | 90,9 |

| Красноярский край | 83,0 | 83,9 | 81,6 | 83,4 | 76,5 | 76,5 | 74,2 |

| Пермский край | 78,3 | 79,5 | 81,5 | 86,3 | 86,9 | 86,9 | 87,1 |

| Приморский край | 96,2 | 96,0 | 96,3 | 97,7 | 94,2 | 94,2 | 94,1 |

| Ставропольский край | 90,6 | 91,0 | 91,7 | 93,5 | 90,0 | 90,0 | 89,6 |

| Хабаровский край | 91,4 | 89,5 | 89,1 | 90,8 | 90,4 | 90,4 | 90,0 |

| Еврейская автономная область | 87,8 | 86,5 | 83,3 | 86,2 | 82,9 | 82,7 | 82,5 |

| Ненецкий АО | 152,3 | -* | 108,0 | 110,8 | 148,9 | 149,2 | 142,6 |

| Ханты-Мансийский АО – Югра | 56,0 | 56,8 | 60,4 | 66,8 | 67,0 | 67,0 | 67,7 |

| Чукотский АО | 161,2 | 158,8 | 149,4 | 124,11 | 132,8 | 136,5 | 137,2 |

| Ямало-Hенецкий АО | 66,6 | 67,9 | 69,7 | 75,9 | 72,6 | 72,4 | 72,4 |

| Тверская область | 90,3 | 89,8 | 87,8 | 87,2 | 88,8 | 88,7 | 87,7 |

| Томская область | 75,8 | 75,0 | 74,5 | 73,6 | 80,7 | 80,6 | 79,8 |

| Тульская область | 97,7 | 97,1 | 96,3 | 96,8 | 95,9 | 95,8 | 96,0 |

| Тюменская область | 79,5 | 81,8 | 82,2 | 84,2 | 84,8 | 84,6 | 85,3 |

| Ульяновская область | 89,4 | 89,4 | 90,0 | 88,0 | 88,4 | 88,5 | 88,5 |

| Челябинская область | 89,5 | 89,0 | 89,8 | 89,9 | 90,0 | 90,0 | 90,5 |

| Ярославская область | 89,0 | 89,2 | 89,3 | 86,5 | 86,6 | 86,7 | 90,1 |

| Москва | 89,6 | 89,5 | 89,4 | 88,8 | 89,0 | 88,9 | 89,1 |

| Санкт-Петербург | 90,4 | 89,6 | 88,4 | 88,4 | 87,8 | 87,9 | 88,1 |

| Амурская область | 133,9 | 133,3 | 137,1 | 143,9 | 130,7 | 131,2 | 131,7 |

| Архангельская область | 89,9 | 88,1 | 91,2 | 85,4 | 85,0 | 85,0 | 91,1 |

| Астраханская область | 73,7 | 74,7 | 76,6 | 78,5 | 76,0 | 76,5 | 74,3 |

| Белгородская область | 86,2 | 87,4 | 88,6 | 90,0 | 92,0 | 92,0 | 92,6 |

| Брянская область | 88,8 | 88,9 | 90,1 | 89,3 | 93,7 | 93,8 | 94,5 |

| Владимирская область | 85,9 | 84,7 | 83,6 | 86,1 | 84,9 | 84,9 | 84,4 |

| Волгоградская область | 84,8 | 85,9 | 87,7 | 93,6 | 91,6 | 91,6 | 92,9 |

| Вологодская область | 100,2 | 100,8 | 102,2 | 99,7 | 98,7 | 98,7 | 100,0 |

| Воронежская область | 92,1 | 92,1 | 91,7 | 91,2 | 92,8 | 92,9 | 93,0 |

| Ивановская область | 91,6 | 91,5 | 91,6 | 91,5 | 91,3 | 91,3 | 91,3 |

| Иркутская область | 79,5 | 79,0 | 79,7 | 78,9 | 78,4 | 78,4 | 78,1 |

| Калининградская область | 67,0 | 64,8 | 64,3 | 63,9 | 64,4 | 64,3 | 64,3 |

| Калужская область | 89,8 | 90,0 | 89,3 | 88,3 | 87,3 | 87,3 | 88,0 |

| Кемеровская область — Кузбасс | 91,5 | 92,5 | 92,6 | 93,9 | 94,1 | 94,1 | 94,3 |

| Кировская область | 87,0 | 86,5 | 85,4 | 84,8 | 88,3 | 88,3 | 89,3 |

| Костромская область | 88,3 | 87,9 | 87,7 | 87,7 | 85,0 | 85,2 | 85,8 |

| Курганская область | 84,7 | 84,6 | 85,1 | 85,2 | 85,1 | 85,2 | 85,1 |

| Курская область | 90,1 | 91,8 | 91,7 | 94,5 | 93,4 | 93,5 | 94,0 |

| Ленинградская область | 92,2 | 91,9 | 91,8 | 90,2 | 88,9 | 88,4 | 88,9 |

| Липецкая область | 103,5 | 103,1 | 104,2 | 104,3 | 104,3 | 104,2 | 104,8 |

| Магаданская область | 102,2 | 104,0 | 103,4 | 100,5 | 102,5 | 103,0 | 104,3 |

| Московская область | 89,8 | 89,5 | 88,9 | 88,3 | 88,5 | 88,5 | 88,5 |

| Мурманская область | 148,3 | 147,7 | 161,9 | 185,7 | 188,8 | 188,8 | 193,3 |

| Нижегородская область | 88,4 | 89,0 | 90,2 | 92,5 | 90,4 | 90,4 | 91,2 |

| Новгородская область | 97,8 | 97,7 | 97,8 | 96,2 | 96,6 | 96,6 | 96,0 |

| Новосибирская область | 89,3 | 89,3 | 89,1 | 88,6 | 88,9 | 88,9 | 88,9 |

| Омская область | 83,1 | 83,3 | 84,1 | 88,2 | 84,9 | 84,9 | 84,6 |

| Оренбургская область | 70,4 | 71,3 | 72,1 | 75,4 | 74,3 | 74,3 | 74,1 |

| Орловская область | 91,4 | 90,5 | 89,4 | 88,1 | 91,6 | 91,6 | 91,8 |

| Пензенская область | 87,5 | 87,0 | 86,9 | 87,6 | 88,7 | 88,8 | 89,2 |

| Псковская область | 92,0 | 91,6 | 91,5 | 92,1 | 89,6 | 89,7 | 90,3 |

| Ростовская область | 94,9 | 94,5 | 95,2 | 95,0 | 92,5 | 92,7 | 92,0 |

| Рязанская область | 88,5 | 88,4 | 88,4 | 88,3 | 82,0 | 82,0 | 81,8 |

| Самарская область | 81,3 | 82,0 | 82,9 | 84,3 | 84,2 | 84,0 | 82,4 |

| Саратовская область | 85,9 | 86,5 | 86,8 | 86,8 | 68,4 | 84,6 | 85,2 |

| Сахалинская область | 96,5 | 96,2 | 92,8 | 91,9 | 95,2 | 95,0 | 94,9 |

| Свердловская область | 91,6 | 91,3 | 91,6 | 91,6 | 90,9 | 91,0 | 91,2 |

| Смоленская область | 93,8 | 93,6 | 92,7 | 91,1 | 92,6 | 92,8 | 92,7 |

| Тамбовская область | 94,4 | 94,0 | 93,6 | 95,2 | 95,5 | 94,9 | 95,3 |

| Республика Крым | 85,8 | 86,9 | 86,4 | 87,8 | 86,1 | 86,5 | 86,8 |

| Город Севастополь | 81,9 | 82,3 | 81,9 | 83,1 | 81,0 | 81,2 | 81,4 |

| Город Байконур | -* | -* | 72,5 | 75,2 | 65,1 | 62,1 | 71,7 |

*Отчеты ФНС содержат нулевые показатели в отношении Ненецкого автономного округа и Байконура.

Как подсчитать свою долю вычетов? Об этом вы можете узнать в «КонсультантПлюс». Эксперты не только дали формулу и комментарии к ней, но и привели пример расчета. Получите пробный доступ к К+ бесплатно и переходите в Готовое решение.