Роль турагента в туристской деятельности

Турагент — лицо, осуществляющее продвижение и продажу турпродукта (ст. 1 закона «О туристической деятельности в РФ» от 24.11.1996 № 132-ФЗ). От туроператора турагента отличает то, что:

- Он может быть как фирмой, так и ИП. Туроператор — это только организация.

- Он занимается только продажей турпродукта, в то время как туроператор прежде всего лицо, формирующее этот турпродукт, а уже потом — его продающее.

- К нему не предъявляется ряд требований, обязательных для туроператора (ст. 4.1 закона № 132-ФЗ).

Таким образом, турагент — это продавец турпродукта, создаваемого туроператором. Отличительные черты этого продукта:

- является услугой (ст. 1 закона № 132-ФЗ);

- фактически исполняется только туроператором, и ссылка на него как на исполнителя обязательна в договоре, заключенном с конечным покупателем турпродукта от имени турагента (ст. 10.1 закона № 132-ФЗ).

Существует практика заключения между туроператором и турагентом договора купли-продажи турпродукта с целью перепродажи его турагентом конечному потребителю. Представляется, что схема взаимодействия по такой цепочке не отвечает самому существу договора купли-продажи, в соответствии с которым покупателю должна передаваться вещь (ст. 454, 455 ГК РФ), а не услуга. По смыслу п. 5 ст. 38 НК РФ услуга не может быть перепродана, поскольку реализуется и потребляется в процессе ее оказания. Не считают услугу товаром МФ и ФНС (письма МФ РФ от 20.07.2005 № 03-11-04/2/28, от 27.01.2006 № 03-11-04/2/20, УФНС по Московской области от 08.04.2005 № 22-19/4554), и суды их поддерживают (постановление ФАС Северо-Западного округа от 06.04.2006 № А52-4772/2005/2).

Между тем есть схемы взаимодействия между тремя участниками процесса, которые не вызывают вопросов и вполне отвечают не только целям деятельности турагента, но и всем требованиям, предъявляемым к турпродукту:

- Агентский договор между туроператором и турагентом, при котором турагент по заданию туроператора продает турпродукт, ему не принадлежащий, стороннему покупателю и имеет вознаграждение от туроператора за свои услуги. Поскольку обычно продается уже сформированный пакет услуг, этот вид договоров является наиболее распространенным.

- Агентский договор между конечным покупателем и турагентом, при котором турагент по заданию покупателя приобретает для него турпродукт у туроператора (не отражая его в своем учете) и имеет вознаграждение за свои услуги от покупателя.

- Договор возмездного оказания услуг между конечным покупателем и турагентом, применение которого возможно для туристической деятельности (п. 2 ст. 779 ГК РФ) при наличии оговорки в нем, что к оказанию услуги может быть привлечено третье лицо (туроператор). В этом случае затратами турагента по оказанию услуги станут расходы на услуги туроператора (подп. 5 п. 1 ст. 346.16 и подп. 6 п. 1 ст. 254 НК РФ).

С конечным покупателем турпродукта турагент вправе заключать договор реализации как от своего имени, так и от имени туроператора с соблюдением обязательных требований к такому договору (ст. 10 и 10.1 закона № 132-ФЗ). В любом случае за качество оказания услуг ответственность возлагается на туроператора (ст. 9 закона № 132-ФЗ).

Таким образом, при агентском договоре турагент с одной из сторон заключает посреднический договор, а со второй, соответственно, — договор продажи или покупки от своего имени или от имени поручителя. А в случае возмездного оказания услуг договор оформляется с покупателем от имени турагента с указанием в нем туроператора в качестве соисполнителя.

Обязательным атрибутом турпродукта при любом из видов договоров является турпутевка, представляющая собой бланк строгой отчетности.

Подробнее см.: «БСО туристская путевка — форма и образец».

Особенности бухучета в туризме

Выписанная туристская путевка — это письменное согласие на предложение заключить договор на продажу туристского продукта туроператора или турагента. Она является неотъемлемой частью договора на реализацию туристических услуг и документом первичного учета у туроператора или турагента.

В путевке, которая выдается туристу, указываются конкретные условия путешествия и розничная цена тура. Составлением путевки занимается непосредственно туроператор. Для формирования тура оператор заключает договоры с организациями и предпринимателями, оказывающими те или иные услуги.

Туроператор, реализующий путевки с применением кассовой техники, может использовать для оформления любой бланк, в том числе разработанный самостоятельно. Это разрешено Письмом Минфина России от 19 февраля 2003 г.

Особенности учета в туристической деятельности

В статье рассматриваются экономическое содержание туризма и отдельные аспекты бухгалтерского учета туристической деятельности, в частности, формирование финансового результата как основания для исчисления налога на прибыль. Авторы статьи акцентируют внимание на дифференцированном подходе к обложению налогом на добавленную стоимость, в зависимости от места реализации туристических услуг.

Важно

Ключевые слова: туризм, бухгалтерский учет, налог на прибыль, налог на добавленную стоимость. Туризм — важная составляющая экономики многих государств, которая обеспечивает занятость местного населения, загрузку гостиниц, отелей, ресторанов, посещаемость зрелищных мероприятий, поступление иностранной валюты.

Туризм как товар реализуется в форме услуг.

Особенности учета в туризме

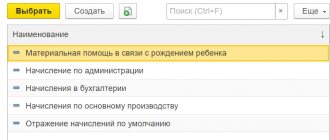

Д-т сч. 006 – отражена стоимость полученных авиабилетов для Петрова С.С; К-т сч. 006 – авиабилеты переданы Петрову С. С; Д-т сч. 76 К-т сч. 90 – сумма агентского вознаграждения отражена в составе выручки; Д-т сч. 90 К-т сч.

68 – с суммы агентского вознаграждения начислен НДС. За время существования индустрии туризма в рыночных условиях РФ накоплен определенный опыт развития туристического бизнеса, но, тем не менее, этот вид бизнеса сталкивается со множеством проблем.

Это: недостаточный объем притока инвестиций, слабая нормативно – правовая база, отсутствие конкретных планов развития этой отрасли экономики.

Не мало важной проблемой развития российского туризма и причиной его отставания от мировых стандартов является отсутствие необходимых учебных заведений для подготовки высококвалифицированных кадров.

Особенности бухгалтерского учета и налогообложения в сфере туризма

ЗАМЕТЬТЕ! Если переданные турагенту путевки оказались невостребованными и были возвращены оператору, их стоимость должна быть отнесена в сумму прочих затрат. Нюансы отражения в учете нестандартных ситуаций:

- Приобретенный для клиента электронный авиабилет сдается. В этом случае авиакомпания возмещает часть потраченных средств, оставляя себе оговоренную правилами сумму штрафа. Величина этого компенсационного удержания списывается на внереализационные расходы. В бухучете операция должна быть отражена в день осуществления возврата билета.

- Если компания занималась оформлением визы для работника, но документ не пригодился из-за отмены служебной поездки, понесенные расходы нельзя признавать в составе расходов, которые уменьшают налогооблагаемую базу.

Особенности бухгалтерского учета в туристических компаниях

Договор составляется от имени агента с привлечением оператора.

Фактически тройной договор, в котором каждая из сторон имеет свои условия прав и обязанностей Агентский договор Заключается между туроператором и агентом на право совершать сделки от имени оператора В дополнение к агентскому соглашению между агентом и клиентом составляется отдельный договор на продажу готового турпродукта Каждый из договорных соглашений составляется в письменной форме с указанием обязательных реквизитов:

- Полные реквизиты туроператора и турагента – наименование, регистрационные номера, данные банка, местонахождения, контактные номера.

- Стоимость турпродукта – путевки с указанием порядка оплаты.

- Права, обязанности сторон.

- Условия реализации турпродукта.

- Порядок урегулирования спорных вопросов и прочие условия.

Предметом всех договоров является путевка.

Особенности организации бухгалтерского учета в сферре туризма

Если бухгалтер решит учесть рекламный тур как прочие или как материальные расходы, необходимо грамотно оформить документы и тем самым подтвердить производственный характер расходов на рекламный тур. Аргументы Турагента могут быть, например, такими:

- Деятельность Турагента направлена на продвижение туристических продуктов.

- Продвижение турпродуктов — это комплекс мер, направленных на реализацию туристических продуктов.

- Реклама, включая участие в выставках, посещение рекламных мероприятий, направлена именно на реализацию туристических продуктов.

- Менеждер, обслуживающий туристов, должен обладать обширной и надежной информацией для качественного обслуживания туристов.

Рекомендуем оформить Приказ о проведении мероприятия, План проведения мероприятия, Смету на его проведение, Отчет о проведении мероприятия.

Особенности бухгалтерского учета в туристическом бизнесе

Такая формулировка предполагает, что моментом определения выручки от продажи турпродукта является дата передачи его туристу.

Поэтому пока существуют такие противоречия в законодательстве, турфирмам рекомендуется закрепить в учетной политике выбранный ими вид договора, по которому будет продаваться турпродукт.

От этого документа и будет зависеть момент отражения в бухгалтерском учете выручки от реализации туристского продукта. У туроператоров, которые занимаются турами по России, начисляют НДС по ставке 18 процентов на стоимость реализованной путевки.

А суммы НДС, предъявленные поставщиками услуг, учитывают на счете 19 и на основании полученного счета-фактуры возмещают из бюджета. В России не облагаются налогом лишь услуги санаторно-курортных, оздоровительных организаций и организаций отдыха, которые расположены на территории РФ.

Источник: https://law-uradres.ru/osobennosti-buhucheta-v-turizme/

Возможные условия вознаграждения турагенту

При заключении договора возмездного оказания услуг доход турагента, попадающий под налогообложение, формируется в обычном порядке как разница между ценой продажи туристу и ценой покупки услуги у туроператора с учетом иных расходов по продаже (при УСН 15%) или как вся стоимость продажи (при УСН 6%).

Для агентского договора, заключенного между конечным покупателем и турагентом, доходом турагента (его агентским вознаграждением) станет разница между суммой, полученной от покупателя, и суммой, уплаченной туроператору. В зависимости от выбранной базы налогообложения под налог попадет вся сумма вознаграждения (УСН 6%) или уменьшенная на расходы по продаже (УСН 15%). Обязательным требованием к такому договору будет оформление отчета агента, отражающего величину его вознаграждения, который должен быть подписан конечным покупателем.

Образец такого отчета см. в материале «Образец отчета агента по агентскому договору».

При агентском договоре, согласно которому турагент действует по заданию туроператора, величина вознаграждения турагента, от которой по правилам выбранной базы налогообложения будет начислен налог, в значительной степени зависит от условий, включенных в договор. Вариантами этого вознаграждения могут быть такие:

- Туроператор выплачивает фиксированную сумму вознаграждения за каждый проданный турпродукт вне зависимости от его фактической стоимости.

- Размер вознаграждения турагента определяется в процентах от стоимости турпродукта. Тут необходимо будет уточнить, от какой именно, т. к. реальная стоимость турпродукта может быть изменена за счет скидки, дополнительного увеличения цены или курсовой разницы (если стоимость указывается в у. е.).

- Вознаграждение рассчитывают по особому алгоритму, который приведен в договоре.

Особых оговорок в договоре требуют ситуации, когда допускается продажа со скидкой или по цене более высокой, чем предложена туроператором. Право на такую продажу должно присутствовать в договоре. Может оговариваться минимально допустимая цена продажи. Но в любом случае надо установить, за чей счет делают скидку, и кто будет получателем дополнительного дохода.

Скидка может быть осуществлена за счет:

- дохода туроператора;

- вознаграждения турагента;

- дохода их обоих, что требует определения в договоре порядка распределения скидки между ними.

При продаже по цене более высокой дополнительный доход может стать доходом:

- туроператора,

- турагента,

- их обоих.

В последнем случае в договоре должен быть прописан принцип распределения дополнительного дохода. Если такая оговорка отсутствует, то он должен делиться поровну между сторонами агентского договора (ст. 992 ГК РФ).

Таким образом, конечный размер вознаграждения турагента по агентскому договору зависит от его условий и складывается из собственно агентского вознаграждения (письмо МФ РФ от 30.03.2012 № 03-11-06/2/50) и дополнительного дохода (письмо МФ РФ от 18.11.2009 № 03-11-06/2/244). Иные суммы, связанные с выполнением турагентом возложенного на него туроператором поручения, в доход турагента не входят (письмо МФ РФ от 04.09.2013 № 03-11-11/36394).

Все расчеты, касающиеся итогового размера вознаграждения по агентскому договору, заключенному между турагентом и туроператором, должны присутствовать в ежемесячном отчете турагента, предоставляемом туроператору. В соответствии с ними обе стороны определяют фактическую величину своего дохода. Для туроператора она будет равна всей сумме поступлений от конечного покупателя. При этом туроператор в отчете увидит еще и величину своего расхода по этому доходу. Расход будет равен сумме вознаграждения, причитающегося турагенту. Для турагента, находящегося на УСН, доходом, попадающим под налог 15 или 6%, станет его агентское вознаграждение.

В договор также необходимо включить условие о том, каким путем турагент будет получать вознаграждение от туроператора:

- удерживая его сумму из стоимости турпродукта, поступившей от конечного покупателя;

- непосредственно от туроператора после перечисления ему всей величины стоимости турпродукта, поступившей от конечного покупателя.

При УСН, предполагающей учет доходов и расходов кассовым методом, от этого условия зависит дата определения дохода, с которого будет начислен налог.

Распространенные ошибки в учете

Компании туристического бизнеса иногда допускают ошибки при ведении учета данных.

| Положение | Ошибочная позиция | Пояснения |

| Договор об оказании услуг между агентом и клиентом | Отсутствует указание оператора | Собственником путевок является оператор, что обязывает включать в условия договора данные о лице |

| Отчет агента | Отсутствуют в документообороте | Наличие отчета позволяет учесть вознаграждения и расходы от оказания услуги |

| Доверенность агента на представление интересов оператора | Отсутствует | Ведение деятельности агента осуществляется только на основании доверенности. В практике используются разовые и долгосрочные формы доверенностей, заключаемые на срок до 3 лет. |

Выбор базы налогообложения при УСН: 15 или 6%

Вопрос выбора базы налогообложения для договора возмездного оказания услуг очевиден. При УСН 6% («доходы») налогом нужно будет облагать всю сумму поступлений от покупателя и, скорее всего, налог при этом даже с учетом прямого уменьшения его на платежи в фонды получится больше, чем при УСН 15%. Применяя УСН 15% («доходы минус расходы»), сумму дохода, полученного от продажи, возможно уменьшить на стоимость приобретенной услуги по формированию турпродукта, а также на величину расходов, связанных с ее реализацией (содержание помещения, зарплата сотрудников и начисления на нее, расходы на рекламу, услуги связи).

Для дохода, поступающего в виде агентского вознаграждения по любому из двух видов агентских договоров, вопрос выбора базы будет зависеть от величины расходов на продажу, имеющихся у турагента. Если они превысят 60% дохода, то, возможно, более выгодным окажется применение УСН 15%. При дальнейшем сравнении сыграет роль величина платежей в фонды, которые по-разному будут уменьшать сумму начисляемого налога при УСН 6% (напрямую) и при УСН 15% (включаясь в расходы).

О том, что следует отразить в учетной политике для УСН 15%, читайте в статье «Учетная политика при УСН «доходы минус расходы» (2020)».

В любом случае обязательно ведение книги учета доходов и расходов, служащей налоговым регистром при расчете налога УСН. В качестве дохода, являющегося следствием договора возмездного оказания услуг, в ней будут отражены все поступления от покупателей в полном объеме. А при агентских договорах как доходы в книгу попадут только суммы агентского вознаграждения.

Документы туристических фирм

Расчеты между юридическими лицами наличными деньгами обязаны производится с использованием ККМ. Компании, оказывающие услуги населению, имеют право использовать БСО в качестве подтверждающего оплату документа. В отношении порядка применения БСО введены изменения, внесенные ФЗ от 03.07.2016 № 290-ФЗ. Законодательными нормами установлены обязательные реквизиты БСО и порядок их печати.

Согласно требований закона № 290-ФЗ в составе реквизитов бланка указывают:

- Наименование и нумерация документа.

- Время, день, место совершения операции.

- Сведения об организации или ИП.

- Информация о проводимой операции – вид расчетов, предмет, количественное или качественное измерение.

- Форма расчета.

- Данные ответственного лица, осуществляющего операцию.

В обороте допускается применение БСО, изданное в типографиях или предприятиями с использованием автоматизированных систем. Под автоматизированными системами понимают кассовую технику, не требующую регистрации в ИФНС. Начиная с февраля 2022 года, бланки должны дополнительно формироваться в электронной форме.

Пример учета БСО у турагента

Предприятие «Агент» заказало в типографии бланки БСО для расчета с клиентами на сумму 25 000 (в том числе НДС 3 813,56) рублей. В учете предприятия «Агент» производятся записи:

- Отражена оплата за БСО: Дт 60 Кт 51 на сумму 25 000 рублей.

- Учтено поступление бланков: Дт 10 Кт 60 на сумму 21 186,44 рубля.

- Учтен НДС по приобретенным бланкам: Дт 19 Кт 60 на сумму 3 813,56 рублей.

- Отражен прием бланков на учет за балансом: Дт 006 на сумму 21 186,44 рубля.

- Включена стоимость бланков в состав расходов при передаче в пользование: Дт 20 (26) Кт 10 на сумму 21 186,44 рубля.

- Произведено списание БСО: Кт 006 на сумму 21 186,44 рубля.

Информация о поступлении, выдаче бланков должна производится в книге учета БСО.

Варианты бухгалтерских проводок у турагента

Для фирм, в т. ч. находящихся на УСН, ведение бухучета обязательно. Вне зависимости от выбранной базы налогообложения (15 или 6%) бухгалтерский учет в фирме, применяющей УСН, должен вестись в соответствии с установленными правилами бухучета. Однако турагент — фирма, как правило, является небольшой организацией (СМП) и поэтому бухучет может осуществлять в упрощенной форме, в т. ч. допускающей отсутствие бухгалтерских проводок. Поэтому приведенные ниже схемы отражения бухгалтерских операций будут справедливы для фирм, применяющих варианты бухучета с использованием двойной записи.

Об организации бухучета при применении УСН читайте в материале «Порядок ведения бухгалтерского учета при УСН».

Указанные в проводках рядом с номером счета буквенные сокращения означают наличие на нем расчетов:

- с пк — покупателем;

- то — туроператором.

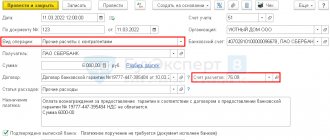

Когда между покупателем и турагентом действует договор возмездного оказания услуг, то проводки, связанные с операциями по этому продукту, будут такими:

Дт 50 (51) Кт 62 — получены деньги за турпродукт от покупателя;

Дт 62 Кт 90 — начислен доход от реализации;

Дт 60 Кт 51 — услуга по формированию турпродукта оплачена туроператору;

Дт 26 Кт 60 — получена услуга по формированию турпродукта от туроператора;

Дт 90 Кт 26 — учтена в расходах себестоимость услуги по формированию турпродукта.

Для агентского договора между покупателем и турагентом:

Дт 50 (51) Кт 76пк — получены деньги за турпродукт от покупателя;

Дт 76пк Кт 76то — начислена сумма, подлежащая оплате туроператору за сформированный турпродукт;

Дт 62пк Кт 90 — начислен доход от реализации на разницу в стоимости;

Дт 76то Кт 51 — услуга по формированию турпродукта оплачена туроператору.

При агентском договоре между турагентом и туроператором, предусматривающем удержание турагентом вознаграждения из суммы, причитающейся туроператору, проводки окажутся следующими:

Дт 50 (51) Кт 76пк — получены деньги за турпродукт от покупателя;

Дт 76пк Кт 76то — поступления от покупателя переучтены как задолженность туроператору;

Дт 62то Кт 90 — начислен доход в виде агентского вознаграждения, удерживаемого из суммы, перечисляемой туроператору;

Дт 76то Кт 62то — сумма агентского вознаграждения удержана из суммы, подлежащей перечислению туроператору;

Дт 76то Кт 51 — туроператору перечислены деньги, полученные от покупателя, за вычетом агентского вознаграждения.

Если в агентском договоре между турагентом и туроператором имеется условие о том, что вознаграждение турагент получает от туроператора, а не удерживает его сам, то после проводки по переучету поступлений от покупателя как задолженности туроператору (Дт 76пк Кт 76то) сразу появится проводка по перечислению всей суммы долга туроператору (Дт 76то Кт 51). Проводка по начислению вознаграждения (Дт 62то Кт 90) возникнет после получения вознаграждения от туроператора (Дт 51 Кт 62то).

Соответственно, налогооблагаемый доход у турагента появится либо на дату получения денег от покупателя (при удержании его из суммы, причитающейся туроператору), либо на дату поступления вознаграждения от туроператора.

Если по условиям договора стоимость турпродукта указывается в у. е. и в суммах поступлений от покупателя и перечисления туроператору возникает разница за счет курса, то она будет внереализационным доходом или расходом турагента, образовавшимся за счет курсовой разницы. Т. е. сумма, подлежащая перечислению туроператору, у турагента будет скорректирована до нужной величины одной из проводок: Дт 76то Кт 91 или Дт 91 Кт 76то.

В системе КонсультантПлюс вы можете увидеть подробные разъяснения, включая примеры, для ситуации, когда туристская фирма оказывает услуги по оформлению визы. Получите бесплатно пробный доступ к К+ и смотрите рекомендации и проводки.

Бухучет в туризме УСН

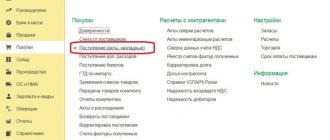

Для обеспечения раздельного учета операций с покупателями и поставщиками турпродуктов открывают два дополнительных субсчета: 76/Туроператоры и 76/Покупатели. Корреспонденции будут такими:

- Д50 (или 51) – К76/Покупатели – запись показывает факт получения денег от клиента за турпродукт;

- Д76/Покупатели – К76/Туроператоры – деньги, которые надо заплатить туроператору за его путевку за счет вырученных средств, начислены и приняты к учету;

- Д62 – К90 – показано доходное поступление в результате реализации турпродукта клиенту;

- Д76/Туроператоры – К51 – произведена оплата владельцу турпродукта.

КСТАТИ, при оплате путевок одной из сторон в иностранной валюте у турагента в учете будут появляться курсовые разницы. Их надо относить на внереализационные доходы или расходы.

Особенности бухучета в туризме

ИнфоТуристические фирмы, функционирующие на территории России подразделяются на 2 группы, которые выполняют абсолютно разные функции.

- 1 группа это Туроператоры, которые занимаются оформление тура, билетов, гостиниц, подбор экскурсионной программы, питания и т.д.

- 2 группа это Турагенты, которые заключают агентские договора с Туроператором и реализуют программу туроператора.

Наиболее сложная часть работы турагентства это ведение бухучета для турагентства. Рассмотрим наиболее частые вопросы, связанные с ведением бухучета. Документальное оформление работы турагентства Для того, чтобы турагентству осуществлять продажу тура туроператора, ему необходимо заключить агентский договор (соглашение), в котором прописывается агентское вознаграждение.

Итоги

Бухучет в турагенстве подчиняется всем существующим правилам бухучета и в отражении учетных операций каких-либо отклонений от них не имеет. Нюансы учета у турагента зависят от положений договоров, заключенных им при осуществлении своей основной деятельности.

Источники:

- Федеральный закон от 24.11.1996 N 132-ФЗ «Об основах туристской деятельности в Российской Федерации»

- Налоговый кодекс РФ

- Гражданский кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Бухгалтерский и налоговый учет в турагентстве — 2 примера учета, проводки

Внимание Списана стоимость реализованного тура «Парижский уик-энд» 98.030 руб. 22.05.16 76 51 В пользу туроператора «Купидон» перечислена сумма выручки за вычетом комиссии сферы (98.030 руб. – 9.140 руб.) 88.890 руб. 22.05.16 76 90 Выручка Комиссия от продажи тура «Парижский уик-энд» учтена в составе доходов 9.140 руб. 22.05.16 91 62 Учтены расходы на предоставленную скидку (98.030 руб. * 10%) 9.803 руб. Вопросы по прибыли и услугам Вопрос №1. Турагентство «Галатея» оказывает клиентам дополнительные услуги по бронированию номеров в гостиницах Москвы. Необходимо ли «Галатее» использовать ККТ или можно обойтись выпиской путевки? «Галатея» не может выписывать путевки, так как данный вид услуг не является туристическим продуктом. В данном случае обязательно использование кассовой техники. Читайте также статью: → «Заявление о регистрации ККТ (контрольно-кассовой техники).

Туризм как отдых, учеба, работа, бизнес

Выбор режима налогообложения Прежде чем турагентство начнет работать, необходимо выбрать режим налогообложения – общий (ОСН) или упрощенный (УСН). Их отличие состоит не только в размере налоговой нагрузки, но и в режиме определения доходов и расходов. Большинство турагентств при регистрации предприятия сразу выбирают упрощенный режим, но при этом следует учитывать ограничения, установленные Налоговым кодексом РФ в ст.

346.12.

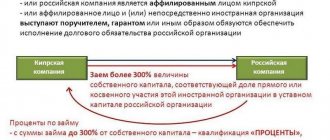

В частности, упрощенную систему налогообложения не могут применять налогоплательщики, чей доход составит 20 000 000 руб. (в 2008 г.) в год. Если доход превысит эту сумму, вы потеряете право на применение УСН. Не могут применять упрощенный режим и те компании, в чьем составе более 25 % учредителей составляют другие организации – юридические лица.

«Упрощенец» не может иметь филиалы, а его штатная численность не может превышать 100 человек.

Подлежащая выплате страховая сумма определяется по соглашению туроператора и страховщика, при этом она не может быть менее размера финансового обеспечения (ст. 17.6 Закона N 132-ФЗ). Согласно ст. 17.2 Закона N 132-ФЗ минимальная сумма обеспечения зависит от сферы туристской деятельности и от доходов, получаемых в результате реализации турпродукта. Условия договора обязательного страхования, указанные в ст. 936 ГК РФ, предусмотрены гл. VII.1 Закона N 132-ФЗ. Следовательно, если туроператор в качестве финансового обеспечения выбирает договор страхования ответственности, то для него такое страхование является обязательным и при применении УСН с объектом «доходы минус расходы» он вправе включить соответствующие затраты в состав расходов. Однако проверяющие органы, скорее всего, будут руководствоваться разъяснениями финансового ведомства и в признании таких расходов откажут. При этом может быть проверен период, не превышающий три календарных года, предшествующих тому, в котором вынесено решение о проведении проверки. Основание – пункт 4 статьи 89 Налогового кодекса РФ. Какие доходы турфирме могут доначислитьСогласно статье 346.15 Налогового кодекса РФ, тур, при определении объекта налогообложения учитывают доходы от реализации (в соответствии со статьей 249 Налогового кодекса РФ) и внереализационные (в соответствии со статьей 250 Налогового кодекса РФ). Многие турфирмы реализуют турпродукт по агентским договорам Тогда их доходом является посредническое вознаграждение (подп. 9 п. 1 ст. 251 Налогового кодекса РФ). Рассмотрим, какие ошибки допускают турфирмы в учете доходов. Необходимоналичие приказа на командировку, наличие билетов, служебного задания,авансового отчета командируемого. ·затраты турагентства на рекламные туры можноучесть на материальные расходы. Для этого необходимо составить Планмероприятий, приказ о проведении тура, а также составить смету на проведениетура. Налоговики разъяснили вопрос применениястатьи 145 НК РФ Согласно правовой позиции, изложенной вПостановлении ВАС РФ от 27.11.2012 N 10252/12, по смыслу указанной нормыКодекса институт освобождения от исполнения обязанностей налогоплательщиканаправлен на снижение налогового бремени в отношении налогоплательщиков,имеющих незначительные обороты по реализации товаров (работ, услуг), облагаемыеНДС.

Момент и особенности признания расходов при «упрощенке»

Так как заниматься туроператорской деятельностью в России можно либо при наличии страхового договора, либо при наличии банковской гарантии по мнению Минфина России, ни одну из форм финансового обеспечения нельзя признать обязательной. Поэтому расходы по страховому договору не уменьшают налоговую базу по единому налогу (письмо Минфина России от 20 мая 2009 г. № 03-11-09/179). Покупка туристского продуктаПутевка – это документ, содержащий условия путешествия, подтверждающий факт оплаты туристского продукта и являющийся бланком строгой отчетности (ст. 1 Закона о туризме). Поэтому, по мнению арбитров, туристский продукт представляет собой особый вид товара. Причем природа туристского продукта такова, что он одновременно сочетает в себе свойства вещи и обязательства.