У любого предприятия есть активы. Это материальные ценности и инвестиции, деньги, которые позволяют фирме заниматься основной и вспомогательной деятельностью. Счет 58. Финансовые вложения — это статья, которая нужна для отражения в бухучете финансовых вложений предприятия в ценные бумаги разного типа, вносить вклады в УК компании, выдавать процентные займы и производить другие операции.

Подробнее о проводках с использование счета 58 будет рассказано в статье. Для начинающих бухгалтеров будет приведен реальных пример.

Сфера применения

Для отображения информации о том, какие средства стоит расценивать в качестве финансовых вложений, используется в плане счетов 58 счет.

Структура статьи 58

Посредством этой статьи ПБУ можно отобразить:

- государственные ценные бумаги;

- муниципальные ЦБ;

- векселя, облигации других компания;

- вложения в уставные капиталы иных компаний;

- процентные займы, предоставленные другим компаниям;

- депозитные вложения;

- задолженность дебиторского порядка, полученная на основе уступки прав требования.

Финансовые вложения счет 58, используются субсчета и другие статьи, корреспондирующие с указанной статьей.

Важно! К фин.вложениям нельзя отнести вклады в собственные ценные бумаги компании. Сюда же не относятся векселя, оформляемые за произведенную продукцию, приобретенную «ювелирку», предметы искусства.

Характеристика бухсчета

Финансовые вложения, счет 58 — это активный бухсчет. То есть при увеличении объема показателя операция оформляется дебетовым оборотом, а выбытие — оборотом по кредиту. Например, если организация приобрела долговые облигации, то бухгалтер должен отразить стоимость покупки по дебету бухсчета 58, а при погашении процентного займа или реализации облигаций — по кредиту.

Приказом Минфина № 94н предусмотрено открытие дополнительных субсчетов к счету 58:

- 58-1 — для аккумуляции сведений по приобретенным паям и акциям.

- 58-2 — для отражения информации о долговых ценных бумагах, как государственных, так и частных.

- 58-3 — для формирования сведений о предоставленных процентных займах.

- 58-4 — для сбора данных о вкладах по договорам простого товарищества.

Как мы отметили ранее, все финвложения компании можно разделить на два типа: долгосрочные, срок оборачиваемости которых более 12 месяцев, и краткосрочные, срок действия которых менее одного года.

Если в деятельности компании применяются и краткосрочные, и долгосрочные финансовые вложения, какой счет использовать в такой ситуации? В таком случае в учетной политике компании, а затем и в самом бухучете следует предусмотреть аналитическую детализацию по бухсчету 58. То есть фирма должна самостоятельно разделять финвложения по срокам их оборачиваемости и отражать данную информацию в учете.

Для чего это нужно? При составлении годовой и промежуточной бухотчетности данные о краткосрочных и долгосрочных вложениях финансов отражаются в разных строках бухгалтерского баланса. Так, вклады сроком до 12 месяцев следует включать в строку 1240, а вложения средств со сроком действия более года — в строке 1170.

Какие есть субсчета?

Счет 58 в бухгалтерском учете не используется в «чистом» виде. Эта статья выступает в качестве основной, на которой учитываются данные со всех действующих субсчетов.

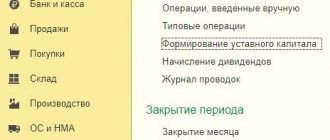

Картинка 4. Субсчета

Для отдельного учета сумм, поступивших в разных валютных единицах, бухгалтер предприятия может открыть субсчета:

- 58 1 — уставные вклады, взносы в акционерные общества;

- 58 2 — инвестирование в ценные бумаги;

- счет 58 3 — займы предоставленные гражданам компаниям в любой форме. Именно 58 субсчет 03 часто используется в бухучете;

- 58 4 — вклады в общее имущество по соглашению простого товарищества.

На заметку! Число субсчетов не ограничивается указанными, поскольку по каждой группе объектов необходимо вести аналитический учет. Бухгалтер может открывать и дополнительные субсчета, если это прописано в учетной политике фирмы. Чаще всего используется счет 58 03.

Примеры учета финансовых вложений по 58 счету с проводками

Пример 1

Рассмотрим пример по оплате доли в уставном капитале путем передачи объекта основных средств, бывшего в эксплуатации. Если рыночная цена определена с учетом НДС.

Предположим, организация единственный учредитель ООО оплатила свою долю в уставном капитале ООО оборудованием, бывшим в эксплуатации. Рыночная цена оборудования проведена независимым оценщиком и утверждена участниками ООО.

В таблице приведены исходные данные примера:

| Наименование объекта ОС | Первоначальная стоимость, руб. | Сумма амортизации, руб. | Рыночная цена с учетом НДС, руб. |

| Токарно-винторезный станок по металлу | 375000 | 41 250 | 318 000 |

| Вертикально-фрезерный станок по металлу | 296000 | 32 560 | 251 000 |

| Итого | 671000 | 73 810 | 569 000 |

Важно знать, что передача имущества, в том числе объекта ОС, в оплату доли в уставном капитале реализацией не признается, поэтому объекта налогообложения по НДС при такой передаче не возникает.

Сформированы следующие проводки по 58 счету:

| Дт | Кт | Сумма, руб. | Описание проводки | Документ |

| 58-1 | 76 | 569000 | Стоимость финансового вложения с учетом НДС | Договор об учреждении ООО, Решение участников об оценке неденежного вклада, Свидетельство о гос.регистрации ООО |

| 02 | 01 | 73810 | Списана начисленная амортизация по оборудованию | Акт о приеме-передаче ОС |

| 76 | 01 | 597190 | Списана остаточная стоимость оборудования (671 000-73 810) | Акт о приеме-передаче ОС |

| 19 | 68 | 107512 | Восстановлен НДС пропорционально остаточной стоимости оборудования ((671000-73810)*18%) | Бухгалтерская справка расчет; Восстановленная сумма НДС указывается отдельной строчкой в Акте о приеме-передаче ОС; При передаче имущества в уставный капитал НК РФ не предусматривает обязанности по составлению передающей стороной счета-фактуры на сумму восстановленного НДС |

| 76 | 19 | 107512 | Сумма восстановленного НДС отнесена на расчеты по передаче имущества, так как рыночная цена определена с учетом НДС | Бухгалтерская справка расчет |

| 91 | 76 | 135702 | Признан прочий расход в виде разницы между остаточной стоимостью ОС+ восстановленного НДС и стоимостью ОС, установленной независимым оценщиком (671000-73810+107512)-569000=135 702 | Бухгалтерская справка расчет |

Пример 2

Рассмотрим пример по оплате доли в уставном капитале путем передачи объекта основных средств, бывшего в эксплуатации. Если рыночная цена определена без НДС.

Предположим, организация единственный учредитель ООО оплатила свою долю в уставном капитале ООО оборудованием, бывшим в эксплуатации. Рыночная цена оборудования проведена независимым оценщиком и утверждена участниками ООО.

В таблице приведены данные по примеру:

| Наименование объекта ОС | Первоначальная стоимость, руб. | Сумма амортизации, руб. | Рыночная цена без НДС, руб. |

| Токарно-винторезный станок по металлу | 375 000 | 41 250 | 269 492 |

| Вертикально-фрезерный станок по металлу | 296 000 | 32 560 | 212 712 |

| Итого | 671 000 | 73 810 | 482 204 |

Сформированы следующие проводки по 58 счету:

| Дт | Кт | Сумма, руб. | Описание проводки | Документ |

| 58-1 | 76 | 482204 | Стоимость финансового вложения определена независимым оценщиком без НДС | Договор об учреждении ООО, Решение участников об оценке неденежного вклада, Свидетельство о гос.регистрации ООО |

| 02 | 01 | 73810 | Списана начисленная амортизация | Акт о приеме-передаче ОС |

| 76 | 01 | 597190 | Списана остаточная стоимость оборудования (671000-73810) | Акт о приеме-передачеОС |

| 19 | 68 | 107512 | Восстановлен НДС пропорционально остаточной стоимости оборудования ((671000-73810)*18%) | Бухгалтерская справка расчет; Восстановленная сумма НДС указывается отдельной строчкой в Акт о приеме-передаче ОС При передаче имущества в уставный капитал НК РФ не предусматривает обязанности по составлению передающей стороной счета-фактуры на сумму восстановленного НДС. |

| 58 | 19 | 107512 | Восстановленный НДС отнесен на увеличение первоначальной стоимости финансового вложения, так как рыночная стоимость определена без учета НДС | Бухгалтерская справка расчет |

| 91 | 76 | 114986 | Признан прочий расход в виде разницы между остаточной стоимостью ОС и стоимостью ОС, установленной независимым оценщиком (671000-73810)-482204=114986 | Бухгалтерская справка расчет |

Пример 3

Рассмотрим проводки по 58 счету при реализации акций.

Предположим, у организации на счете 58-1 числятся инвестиции в именные бездокументарные акции банка «Адреналин» на сумму 2 200 000 руб. в количестве 600 000 штук номиналом 1 рубль. Организация продала указанные акции на сумму 3 100 000 руб.

В бухгалтерском учете организации следует отразить следующие проводки по 58 счету при продаже акций:

| Дт | Кт | Сумма, руб. | Описание проводки | Документ |

| 76 | 91.01 | 3 100 000 | Признан прочий доход от продажи акций | Договор купли-продажи акций |

| 91.02 | 58.01 | 2 200 000 | Списана стоимость проданных акций | Данные регистра бух.учета по счету 58.01 |

| 51 | 76 | 3 100 000 | Поступление денежных средств за проданные акции | Выписка банка |

Как статья 58 корреспондирует с другими счетами?

Помимо основных характеристик статьи, стоит иметь представление и о том, с какими счетами бухучета она корреспондирует.

Есть несколько счетов, которые вступают во «взаимоотношения» с 58 счетом по дебету и по кредиту. Речь идет о следующих статьях.

| Дебет | Кредит |

| 50, 51, 52, 75, 76, 80, 91, 98 | 51, 52, 76, 80, 90, 91,99 |

Основное назначение счета 58 — это сбор и обобщение данных о вложенных денежных средствах и об иных активах компании в доходные мероприятия.

Определение и классификация документов, дающих право на долю в капитале

Под обозначенной категорией специалисты подразумевают денежные документы, которые подтверждают право владения капиталом либо указывают на характер взаимоотношений между собственником документа и его эмитентом.

Функции таких денежных документов, как объекта рыночных отношений заключаются в следующем:

- мобилизация сбережений физических лиц и свободных ресурсов предприятий для покрытия расходов;

- регулирование денежного обращения;

- выполнение роли источника инвестиций, призванных создавать новые компании либо развивать уже существующие;

- выполнение роли кредитно – расчетного инструмента;

- перераспределение денежных средств между отраслями и сферами экономики;

- предоставление права на капитал;

- передача прав на управление компанией;

- выполнение роли источника дохода.

В мировой практике все существующие финансовые инструменты подразделяются на основные и производные финансовые инструменты или деривативы. В первом случае речь идет о документах, в основе которых лежит имущественное право на определенный актив.

Если же речь идет о деривативах, то в этом случае мы говорим о бездокументарной форме права на имущество, появляющейся по причине изменения стоимости финансового инструмента, который лежит в ее основе.

Если за основу взять форму выпуска, то тут можно выделить эмиссионные ценные бумаги, например, акции и неэмисионные, например, чеки и векселя.

Если классифицировать документы по порядку владения, то тут следует выделить именные, ордерные и бумаги на предъявителя.

На практике существует масса других критериев, по которым можно классифицировать обозначенные денежно – расчетные документы.

Проводки счета 58 в бухгалтерском учете

В ПУБ также приведены проводки, используемые для отображения всех операций с использованием счета 58. Рассмотрим проводки по 58 счету подробнее в таблице:

| Описание операции | Дебет | Кредит |

| Ценные бумаги были приобретены за валюту. | 58-1 | 52 |

| Облигации были оплачены с расчетного, рублевого счета. | 58-2 | 51 |

| Займ был выдан другой фирме материалами. | 58-3 | 10 |

| По договору простого товарищества основное средство было передано в качестве вклада в УК. | 58-4 | 1 |

| На финансовые результаты была отнесена разница между начальной стоимостью облигации и текущей рыночной ценой. | 58-2 | 91 |

| Переоценка акций по рыночной стоимости на текущую дату. | 91 | 58-1 |

| Оплата по векселю. | 51 | 58-2 |

| Ранее выданный займ был возвращен по безналу. | 51 | 58-3 |

| Объект НМА, переданный по договору простого товарищества, был возвращен. | 4 | 58-4 |

Представленные проводки составлены с использованием не основного счета фин.вложения, а открытых в бухучете предприятия, субсчетов. В представленной таблице дебет 58 счета показывает, что активы предприятия были переданы другой организации, а пассивное положение субсчетов отражает активы, поступившие в компанию.

На заметку! Каждый бухгалтер обязан знать, что 58 счет в балансе указывается по строкам 1170 и 1240.

Тема 8. УЧЕТ ДЕНЕЖНЫХ СРЕДСТВ И ФИНАНСОВЫХ ВЛОЖЕНИЙ

8.5. Учет финансовых вложений

К финансовым вложениям относятся:

1) инвестиции предприятия в уставные капиталы других организаций;

2) государственные и муниципальные ценные бумаги, ценные бумаги других предприятий (облигации, векселя);

3) предоставленные другим предприятиям займы на территории РФ и за ее пределами;

4) депозитные вклады;

5) дебиторская задолженность, приобретенная на основании уступки права требования;

6) вклады организации-товарища по договору простого товарищества.

Учет регулируется ПБУ 19/02 от 27.12.2002 г. «Учет финансовых вложений».

Для принятия к бухгалтерскому учету активов в качестве финансовых вложений необходимо единовременное выполнение следующих условий:

§ наличие надлежаще оформленных документов, подтверждающих существование права у организации на финансовые вложения и на получение денежных средств или других активов;

§ переход к организации финансовых рисков, связанных с финансовыми вложениями (риск изменения цены, риск неплатежеспособности должника, риск ликвидности и др.);

§ способность приносить организации экономические выгоды в будущем в форме процентов, дивидендов, либо прироста их стоимости (в виде разницы между ценой продажи финансового вложения его покупной стоимостью, в результате его обмена, использования при погашении обязательств, увеличения текущей рыночной стоимости).

Финансовые вложения подразделяются на долгосрочные

(на срок более одного года) и

краткосрочные

(на срок менее одного года). Финансовые вложения принимаются к учету по первоначальной стоимости (в сумме фактических затрат для инвестора).

Для синтетического учета используется активный счет 58 «Финансовые вложения».

Могут быть открыты субсчета: 58-1 «Паи и акции», 58-2 «Долговые ценные бумаги», 58-3 «Предоставленные займы», 58-4 «Вклады по договору простого товарищества» и др.

Аналитический учет финансовых вложений ведется таким образом, чтобы обеспечить информацию по единицам учета финансовых вложений и организациям, в которые осуществлены эти вложения (эмитентам ценных бумаг, другим организациям, участником которых является предприятие, организациям-заемщикам и т.п.).

По принятым к бухгалтерскому учету ценным бумагам

других организаций в аналитическом учете должна быть сформирована как минимум следующая информация:

— наименование эмитента и название ценной бумаги, номер, серия и т.д.,

— номинальная цена, цена покупки, расходы, связанные с их приобретением,

— дата покупки, дата продажи или иного выбытия, место хранения.

Для целей последующей оценки финансовые вложения подразделяются на две группы:

1) финансовые вложения, по которым можно определить текущую рыночную стоимость, отражаются в бухгалтерской отчетности на конец отчетного года по текущей рыночной стоимости путем корректировки их оценки на предыдущую отчетную дату. Указанную корректировку можно производить ежемесячно или ежеквартально. Разница между оценкой финансовых вложений по текущей рыночной стоимости на отчетную дату и предыдущей оценкой финансовых вложений относится на финансовые результаты (в составе операционных доходов или расходов).

2) финансовые вложения, по которым не определяется текущая рыночная стоимость, подлежат отражению в учете и в отчетности на отчетную дату по первоначальной стоимости.

По долговым ценным бумагам, по которым не определяется текущая рыночная стоимость, организации разрешается разницу между первоначальной стоимостью и номинальной стоимостью в течение срока их обращения равномерно по мере причитающегося по ним в соответствии с условиями выпуска дохода относить на финансовые результаты.

К фактическим затратам на приобретение ценных бумаг

относятся:

— суммы, уплачиваемые в соответствии с договором продавцу;

— суммы, уплачиваемые специализированным организациям за информационные и консультационные услуги, связанные с приобретением ценных бумаг;

— вознаграждения, уплачиваемые посредническим организациям, с участием которых приобретены ценные бумаги (кредитные организации, брокеры) и иные расходы.

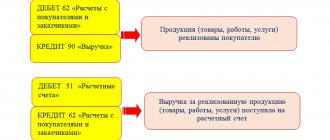

В учете на сумму произведенных затрат делаются следующие записи:

Д 58 К 60, 76 – на сумму задолженности по оплате фактических затрат по приобретению ценных бумаг;

Д 60, 76 К 51, 50, 52 – при оплате стоимости ценных бумаг денежными средствами;

Д 60, 76 К 62 – при оплате приобретаемых ценных бумаг готовой продукцией или товарами, материалами;

Д 76 К 50, 51 – при оплате за информационные и консультационные услуги, связанные с приобретением ценных бумаг, вознаграждения посредническим организациям и т.п.

Ценные бумаги могут быть получены:

o в качестве вклада в уставный капитал по стоимости, оговоренной в учредительных документах: Д 58 К 75;

o могут поступить безвозмездно: Д 58 К 91.

Погашение (выкуп) и продажа ценных бумаг отражаются записью:

Д 91 К 58 (кроме организаций, которые отражают эти операции на счете 90).

По своей форме вклады

разделяются на вклады денежными средствами и вклады имуществом, передаваемым участником (учредителем) в счет погашения своих обязательств по вкладу. При осуществлении операций по вкладам в уставный (складочный) капитал других организаций в учете инвестора производятся следующие записи:

Д 58 субсчет «Паи и акции» К 50, 51, 52 – при передаче в уставный (складочный) капитал организации денежных средств в сумме согласно учредительным документам;

Д 58-1 К 01, 04, 10, 20, 23, 41, 43 – при передаче в счет вклада в уставный (складочный) капитал имущества организации.

При этом разница между оценкой вклада, отраженной по счету 58, и стоимостью переданного имущества отражается по кредиту 91 (как операционный доход) или дебету 91 (как операционный расход);

Примеры проводок

В заключительном пункте приведен конкретный пример использования проводок с субсчетами 58 счета для начинающих. Предприятие «Кактус» занимается продажей экзотических растений.

Пример оборотно-сальдовой ведомости по счету 58

За первый квартал текущего года фирма купила акции на 10 тыс. долларов и выдала займ другой компании, поставляющей им дерн, на развитие инфраструктуры, в размере 200 тыс. рублей. В конце отчетного периода, займ был возвращен на расчетный счет. Бухгалтер произвел переоценку акций, с повышением на 10% по рыночному курсу. Сформируем проводки, которые должен сделать бухгалтер фирмы Кактус.

- Дт. 58-1 — Кт.52— 10000 долларов — куплены акции за валюту.

- Дт. 58-3 — Кт.51— 200000 рублей — займ другой компании, занимающейся поставками дерна.

- Дт. 91— Кт. 58-1 — 1000 долларов — переоценка стоимости акций с повышением в 10%.

- Дт. 51— Кт. 58-3 — 220000 рублей — возврат займа с процентами.

В заключение следует сказать, что статья 58 используется в основном компаниями, плотно сотрудничающими со сторонними фирмами, и нередко делают различные финансовые вложения. В бухгалтерии ведется учет по открытым субсчетам, а итоговые показатели формируются на основном — 58 счете.

https://www.youtube.com/watch?v=eRVeCaNt6hs

Нельзя делать проводку: Д 60 К 58

Финансовые вложения»

58.1 — «Паи и акции»;

58.2 — «Долговые ценные бумаги»;

58.3 — «Предоставленные займы»;

58.4 — «Вклады по договору простого товарищества» и др.

ПАЙ — доля капитала компании, которая дает право на участие в общих собраниях пайщиков, на получение дивиденда и части имущества компании при ее ликвидации. П. выражается в определенном документе — свидетельстве, к которому приложены купоны на получение дивидендов.

АКЦИИ — ценные бумаги, выпускаемые акционерным обществом, обладателям которых предоставляются все имущественные и личные права, связанные с обладанием акцией: а) право на получение дивидендов, в зависимости от размера прибыли корпорации; б) право на участие в управлении корпорацией путем голосования на собраниях; в) право на получение части имущества после ликвидации корпорации. Права реализуются в размере пропорциональном величине акций.

Д 58 К 51 –отражено возникновение объекта финансовых вложений (при перечислении или оплате этого объекта с расчетного счета);

Д 58 К 76 –отражено возникновение задолженности перед контрагентами (в случае если оплата объектов финансовых вложений будет произведена позже получения на них права собственности, например, в случае с ценными бумагами).

Д 76 К 91 —

Д 91 К 58 – отражена отрицательная разница между покупной и номинальной стоимостью (или между номинальной и покупной стоимостью) приобретенных ценных долговых бумаг.

На 58 счете вложения учитываются по фактической себестоимости (в размере произведенных на их приобретение затрат).

Финансовые вложения являются вторыми по ликвидности после денежных средств в кассе и на расчетных счетах.

Счет 59 «Резервы под обесценение финансовых вложений» предназначен для обобщения информации о наличии и движении резервов под обесценение финансовых вложений организации.

Резерв образуется за счет финансовых результатов (в составе операционных расходов), что отражается бухгалтерской записью по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 59 «Резервы под обесценение финансовых вложений». Аналогичная запись делается при увеличении резервов в случае дальнейшего снижения расчетной стоимости финансовых вложений.

Резерв уменьшается (используется) в следующих случаях: если расчетная стоимость соответствующих активов в отчетном периоде повысилась, если их стоимость больше не подвергается устойчивому существенному снижению, а также при выбытии данных активов. При этом делается запись по дебету счета 59 «Резервы под обесценение финансовых вложений» в корреспонденции с кредитом счета 91 «Прочие доходы и расходы».

В бухгалтерской отчетности финансовые вложения, по которым создан резерв под обесценение, отражаются по учетной стоимости за вычетом суммы резерва. В бухгалтерском балансе-нетто при отражении в активе отражается разница между 58 и 59 счетом. Т.е. в пассиве баланса 59 счета нет!

Резерв под обесценение финансовых вложений» (пассивный, контрактивный к счету 58).

Если у нас есть большое количество акций одной компании, а ее акции резко снизились в цене, мы не можем отразить эти изменения на 58 счете, т.к. это приведет к искажению финансовой отчетности.

Резерв под обесценение финансовых вложений создается следующей проводкой:

Д 91.2 К 59

Д 59 К 91.2 –восстановлена сумма резерва

Как только финансовые вложения выбывают, соответствующие суммы резерва списываются на прочие доходы предприятия (91.1).

Нормативное регулирование учета векселей производится «Положением о простом и переводном векселе» от 7 августа 1937 года.

При приобретении векселей они учитываются по фактической себестоимости на 58 счету, выбытие отражают через 91 счет.

Д 60 К 91 – расплачиваемся векселем с поставщиком.

Если мы приобрели вексель номиналом 1000 руб., а с дисконтом он нам перешел фактически за 900 руб., то мы отразим в учете цену приобретения — 900 руб.

При выбытии этого векселя сделаем проводки:

Д 60, 76 К 91.1 1000

Д91.2 К 58 900

Образуется кредитовое сальдо на 100 руб., с них платится налог на прибыль.

Если мы предоставляем займ, то делаем проводку:

Д 58 К 51

Если наша основная деятельность состоит в покупке и продаже финансовых вложений, то доходы и расходы относятся на 90 счет, в противном случае – на 91 счет.

При передаче акций, векселей, т.е. выбытии их и реализации делается проводка:

Д 90.1, 91.2 К 58

Нельзя делать проводку: Д 60 К 58

Д 76 К 91.1 – отражаются проценты, начисленные по займам;

Если займ предоставлен работнику, то проценты будут начислены на 73 счет.

Д 73 К 91.1

Если нам по объектам каких-либо финансовых вложений начислили дивиденды, то их получение мы отразим проводкой:

Д 51 К 91.1

58.4 — «Вклады по договору простого товарищества»(совместная деятельность предприятий, которая ведется на бухгалтерском учете одного из предприятий);

При внесении активов используется 58 счет.

По договору простого товарищества внесены денежные средства с расчетного счета:

Счет 58 бухгалтерского учета — это активный счет «Финансовые вложения». На синтетическом счёте 58 организован учет инвестиций организации. С помощью типовых проводок и практических примеров изучим специфику использования счета 58 и особенности отражения операций по учету финансовых вложений.

Возникли налоговые обязательства — отразите их в учете

«Наша организация согласно учетной политике отражает выручку по методу начисления. В практике возникают хозяйственные операции, связанные с выдачей займов другим организациям.

Полученные при этом проценты вызывают вопросы как по порядку отражения в бухгалтерском учете, так и по моменту признания дохода в налоговом учете. Полагаю, эти вопросы интересны многим, тем более что связаны они с применением нового типового плана счетов…» Итак, Ваша организация предоставила на возмездной основе заем другой организации. В бухгалтерском учете такую хозяйственную операцию в зависимости от срока предоставления займа следует отразить записью: Справочно: на счете 06 следует отражать предоставленные другим организациям займы (на срок более 12 месяцев), на счете 58 – предоставленные займы организациям на срок менее 12 месяцев.

Активные и пассивные счета бухгалтерского учета — таблица и пояснения

Список активных и пассивных счетов установлен Планом счетов бухгалтерского учета, утвержденным Минфином РФ в 2000 году.

Бухгалтерские счета учета делятся на 3 группы:

Полный план счетов без разделения на виды можно увидеть на странице План счетов бухгалтерского учета.

Виды счетов в балансе

В годовом балансе итоги по счетам отражаются в активе и пассиве, в зависимости от их вида.

Активные счета

К таким счетам относят те, у которых начальное и конечное сальдо — обязательно дебетовое, увеличение оборотов тоже происходит по Дт. Если это правило не выполняется, значит, в учете ошибка. Стоит заметить, что во всех бухгалтерских программах можно настроить ограничение, не позволяющее списывать больше, чем поступило в суммовом выражении.

К группе активных относятся счета, на которых отражаются активы предприятия, то есть имущество организации и внешние долги.

Активы организации подразделяются по видам:

- материальные (инвентарь, имущество и т.д.);

- денежные;

- затратные;

- распределительные;

- расчетные счета.

Для активных счетов приход (поступление) всегда учитывается по Дт, а выбытие, уменьшение — по Кт.

В качестве самого простого примера можно рассмотреть бухгалтерский счет 50 «Касса».

В пансионате «Синие сосны» за услуги предоставления теннисного корта и автомобильной парковки получена выручка наличными 38000 рублей. В этот же самый день клиенту была возвращена сумма переплаты за аренду номера в жилом корпусе, так как клиент уехал на сутки раньше — в сумме 4000 рублей.

И в конце дня остаток средств, за исключением утвержденного лимита остатка кассы, был передан из кассы на расчетный счет.

| Дт | Кт | Описание операции | Сумма | Документ |

| 51 | 80 | Перечислен взнос в уставный капитал | 10000 | Платежное поручение вх. |

Список пассивных счетов

Активно-пассивные счета

Счета, сочетающие в себе признаки активных и пассивных, называются активно-пассивными. В счетах такого вида остаток может быть как дебетовым, так и кредитовым. На таких счетах отражаются операции по расчетам с контрагентами (поставщиками и покупателями, подотчетными лицами), бюджетом (по налогам и сборам) и т.д.

Как пример, можно взять операции по 60 счету. Контрагенты — поставщики — могут быть как должниками, так и кредиторами по отношению к организации.

Допустим, ООО «Авеста» заказало у торговой партию оборудования на сумму 118000 (включая НДС — 18000). В договоре прописано условие поставки товара только после 50-процентной предоплаты.

После перечисления «Авестой» аванса товар был отгружен полностью.

| АКТИВНЫЕ СЧЕТА ПЛАНА СЧЕТОВ БУХГАЛТЕРСКОГО УЧЕТА | ||

| КОД | НАИМЕНОВАНИЕ СЧЕТА БУХГАЛТЕРСКОГО УЧЕТА | ТИП СЧЕТА |

| 01 | Счет 01 “Основные средства” | АКТИВНЫЙ |

| 03 | Счет 03 “Доходные вложения в материальные ценности” | АКТИВНЫЙ |

| 04 | Счет 04 “Нематериальные активы” | АКТИВНЫЙ |

| 08 | Счет 08 “Вложения во внеоборотные активы” | АКТИВНЫЙ |

| 09 | Счет 09 “Отложенные налоговые активы” | АКТИВНЫЙ |

| 10 | Счет 10 “Материалы” | АКТИВНЫЙ |

| 19 | Счет 19 “НДС по приобретенным ценностям” | АКТИВНЫЙ |

| 20 | Счет 20 “Основное производство” | АКТИВНЫЙ |

| 23 | Счет 23 “Вспомогательные производства” | АКТИВНЫЙ |

| 25 | Счет 25 “Общепроизводственные расходы” | АКТИВНЫЙ |

| 26 | Счет 26 “Общехозяйственные расходы” | АКТИВНЫЙ |

| 29 | Счет 29 “Обслуживающие производства и хозяйства” | АКТИВНЫЙ |

| 41 | Счет 41 “Товары” | АКТИВНЫЙ |

| 43 | Счет 43 “Готовая продукция” | АКТИВНЫЙ |

| 44 | Счет 44 “Расходы на продажу” | АКТИВНЫЙ |

| 45 | Счет 45 “Товары отгруженные” | АКТИВНЫЙ |

| 50 | Счет 50 “Касса” | АКТИВНЫЙ |

| 51 | Счет 51 “Расчетные счета” | АКТИВНЫЙ |

| 52 | Счет 52 “Валютные счета” | АКТИВНЫЙ |

| 58 | Счет 58 “Финансовые вложения” | АКТИВНЫЙ |

| 97 | Счет 97 “Расходы будущих периодов” | АКТИВНЫЙ |

Структура активных счетов

Активные счета бухгалтерского учета имеют остаток (сальдо) на начало периода или его конец только по дебету.

По кредиту активного счета отражаются операции, связанные с расходом материальных (оборотных) запасов предприятия, денежных средств или уменьшением стоимости внеоборотных активов.

По дебету активного счета происходит их увеличение.

Сальдо активных счетов может быть только дебетовым.

Оно рассчитывается по формуле:

Остаток на конец периода = Остаток на начало + Оборот по дебету – Оборот по кредиту.

Сальдо отражается в балансе, в активной его части, и обозначает фактическое наличие материального ресурса в денежном выражении.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

Беспроцентный займ в 1С 8.3

Беспроцентный займ следует рассмотреть отдельно, потому что его проведение в 1С 8.3 существенно отличается от проведения процентного займа. Отличительными особенностями выданного беспроцентного займа в сравнении с процентным являются:

- Выданный беспроцентный займ не является финансовым вложением

- При получении беспроцентного займа у получателя возникает материальная выгода от экономии на процентах

Беспроцентный займ не является финансовым вложением для выдающей стороны, потому что не соблюдается одно из обязательных условий признания финансового вложения, а именно, условие получения дохода от такой инвестиции (согласно пп. 2 п. 1 Приказа Минфина России от 10.12.2002 N 126н «Об утверждении Положения по бухгалтерскому учету «Учет финансовых вложений» ПБУ 19/02″, см. КонсультантПлюс).

Материальная выгода от экономии на процентах от полученного займа возникает в соответствии с ). Если организация (или предприниматель) выдает беспроцентный займ физическому лицу, то у нее возникают обязанности налогового агента по налогу на доходы физического лица (НДФЛ) применительно к материальной выгоде физического лица.

Давайте рассмотрим, как эти два условия отразятся на проведении беспроцентного займа в 1С Бухгалтерия 8.3

Выдан беспроцентный заем — как это отразить в проводках

Однако выдаваемый денежными средствами заем может оказаться и беспроцентным (ст. 809, 810 ГК РФ). В такой ситуации он теряет основной признак (способность приносить доход), позволяющий ему числиться в составе финвложений. Как в таком случае показать долг заемщика? Его следует отразить как обычную задолженность контрагента по расчетам, не связанным с реализацией в его адрес, т. е. с применением счета 76.

В зависимости от того, в рублях или в валюте будет сделано перечисление средств, выдаваемых в долг, проводка — выдан заем другой организации — без процентов приобретет вид Дт 76 Кт 51 либо Дт 76 Кт 52.

Поскольку начисления дохода не предусматривается, то не появятся записи операций по отражению в учете процентов и по их оплате. То есть до момента возврата долга его сумма будет числиться по дебету счета 76. Возврат же отобразится проводкой, обратной той, которой долг принимался на учет: Дт 51 (52) Кт 76.

Таким образом, в ситуации, когда другой организации выдан беспроцентный заем — проводки по нему будут отображать только его возникновение в учете и списание при возврате средств.