Что обозначает оплата задолженности компании третьим лицом? Это значит, что долг предприятия погашает другая фирма. Как правило, она сама является дебитором предприятия, а потому выплаченные ей средства идут в счет погашения ее задолженности.

В каких случаях актуальна оплата долга третьим лицом? Практически каждая компания, функционирующая в течение кого-то времени, является и кредитором, и дебитором. То есть она как дает средства взаймы, так и отдает их сторонним фирмам. Все это делает возможным погасить свой долг перед одной организацией средствами другой. Актуально это будет в том случае, если у компании на данный момент отсутствует нужная сумма средств. Это может стать удобным способом погашения своей задолженности для сторонней организации, оплачивающей чужие займы.

Как учитывать оплату товаров (работ, услуг) третьим лицом?

Основные особенности операции

В ГК РФ ничего не сказано о порядке оформления выплаты задолженности третьим лицом. Применяемый алгоритм был сформирован практикой. Заключается он в следующих этапах:

- Предприятие направляет своему дебитору письмо с просьбой выплатить его задолженность.

- Дебитор перечисляет свои средства основному кредитору. В поручении прописывается соответствующее назначение выплат – плата за должника.

Как при УСН учесть оплату третьими лицами или за третье лицо?

Письмо-просьба и поручение с соответствующей пометкой – все это подтверждение того, что компания оплатила долг за другую организацию. Наличие этих документов важно, так как без них компания, погасившая задолженность, может начать взыскание уплаченных средств с получателя. Основание – обогащение кредитора, возникшее вследствие ошибочного платежа. Без подтверждающих документов риски несет и основной дебитор, и его кредитор. Если компания начнет взыскание средств, дебитору придется выплачивать задолженность перед кредитором самому.

Как снизить риск взыскания долгов клиента по налогам с банка как третьего лица?

ВАЖНО! Предприниматель не может проконтролировать, что указывает в своем платежном поручении третье лицо. Поэтому вдвойне важно составить письмо-просьбу и взять подтверждение его получения. Бумага будет являться доказательством проводимой операции. Правильное документальное оформление – это способ снижения всех возможных рисков.

Налоговый заем

Одним из вариантов оформления погашения налогов за третье лицо может стать выдача займа на сумму налогов. В тексте договора займа должно быть прямо предусмотрено, что заем выдается путем перечисления средств в оговоренном размере на счет соответствующей ФНС.

В таком случае у налогоплательщика не возникает никаких налоговых последствий до уплаты третьим лицом процентов по займу. Проценты, если они предусмотрены контрактом, будут считаться доходом налогоплательщика. У самого третьего лица налоговых последствий также не возникает до уплаты процентов, которые будут считаться его расходами. Подобный вариант оплаты подходит бизнесу из-за отсутствия налоговых последствий при оформлении отношений договором беспроцентного займа.

Правила составления письма-просьбы о погашении задолженности

В письме-просьбе нужно обязательно указать следующую информацию:

- Наименование ЮЛ, которому поручается покрытие долга. Это так важно потому, что даже если ЮЛ не поставит нужной отметки в платежном поручении, по реквизитам можно будет доказать цель платежа.

- Обязательство, которое передается третьему лицу. В частности, нужно раскрыть его детали: реквизиты договора, на основании которого возникла задолженность, ее сумма.

- Если третье лицо – дебитор предприятия (как это бывает в большинстве случаев) и средства, выплачиваемые им, идут в счет его долга, рекомендуется также указать это в письме. Выгодно это и первой, и второй стороне. Предприятие получает больше шансов, что контрагент согласится на подобную сделку. Дебитор же сможет быть уверен, что платеж действительно пойдет в счет обязательств и кредитор не обяжет его повторно погашать долг.

- Дебитор, которому направляется письмо, может не знать всех тонкостей составления платежного поручения. Желательно также упомянуть о них. В частности, прописать необходимость указания цели платежа – погашение долга другой компании.

ВНИМАНИЕ! Письмо-просьба должно быть подписано руководителем предприятия или лицом с соответствующими полномочиями. Наличие подписи – интерес дебитора, так как это доказывает, что поручение действительно было.

ВАЖНО! Платеж производится третьей стороной, а потому предприятие не имеет непосредственного доступа к документам, подтверждающим сделанные выплаты. Однако их наличие необходимо для доказательства погашения всей суммы задолженности. Поэтому от дебитора имеет смысл запросить копию платежного поручения. На бумаге должна быть поставлена отметка финансового учреждения об исполнении.

Пример письма о погашении обязательств

Гендиректору ООО «Продвижение» И.П. Уфимцеву г. Челябинск, ул. Кирова 1, д. 1 От гендиректора ООО «Олива» В.В. Рипак г. Челябинск, ул. Воровского, д. 6

Исх. от 20 июня 2016 г. №363

ПИСЬМО о перечислении денег в счет долга

У есть задолженность перед ООО «Олива» в размере 200 000 рублей. Просим вас оплатить в счет своего долга задолженность ООО «Олива» в размере 200 000 рублей. Реквизиты для выплат: ИНН 11133355443 КПП 7657488956 ОГРН 10754754785 Р/с 407657776544878558654 В Челябинском филиале Сбербанка России К/с 66559996665557700088 БИК 066468886

Перечисление платежа по этим реквизитам будет значить прекращение действия долга ООО «Продвижение» перед ООО «Олива» в размере 200 000 рублей.

В поручении просим вас упомянуть предназначение средств: «Внесение платы за аренду помещения для ООО «Олива» по соглашению №10 от 10 июля 2016 года в сумме 200 000 рублей НДС не облагается». Также настоятельно просим направить нам копию платежного поручения. На документе должна стоять отметка банковского учреждения об исполнении.

Гендиректор ООО «Олива» Рипак /В.В.Рипак/

Безвозмездная передача

Заметим, что подобное мнение финансовое ведомство выражало уже не один раз. Ранее Минфин озвучил схожую позицию, но по иному вопросу. В письме от 28 июня 2022 года № 03-03-06/1/40668 финансисты рассматривают ситуацию, когда налоги уплачены за третье лицо безвозмездно при отсутствии встречной задолженности перед контрагентом. На практике не рекомендуется осуществлять уплату налогов за другое лицо, оформляя ее как безвозмездное перечисление, ведь кроме того, что суммы уплаченных налогов нельзя будет включить в расходы, у третьего лица возникнет внереализационный доход, с которого также необходимо уплатить налог.

Таким образом, безвозмездная оплата налогов за третье лицо не является оптимальным вариантом как для компании, которая готова помочь деловому партнеру, так и для предприятия, за которое другое юридическое лицо готово произвести погашение налоговых обязательств.

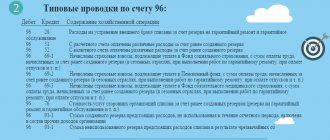

Бухгалтерский учет

Рассмотрим используемые проводки на примере из приведенного письма-просьбы. «Олива» арендует помещение за 200 тысяч рублей без НДС. Она отгрузила продукцию ООО «Продвижение» на сумму 200 000 рублей. Себестоимость товара составила 160 000 рублей. Было направлено письмо-просьба об уплате долга «Оливы». Платеж был совершен. Обе стороны выбрали УСН, а потому они не уплачивают НДС. Рассмотрим записи в бухгалтерской книге ООО «Олива»:

- ДТ62 КТ90-1. Сумма: 200 000 рублей. Пояснение: общая задолженность «Продвижения».

- ДТ90-2 КТ41. Сумма: 160 000 рублей. Списание себестоимости товара, переданного «Продвижению».

- ДТ44 КТ60. Сумма: 200 000 рублей. Отражение долга перед арендодателем «Оливы».

- ДТ60 КТ62. Сумма: 200 000 рублей. Погашение долга .

ВНИМАНИЕ! Последняя запись вносится только после получения первичного документа, то есть копии платежного поручения. В записях нужно упомянуть о первичной документации, подтверждающей выполняемые операции.

Порядок оформления

Процесс погашения долга за третье лицо делится на последовательные этапы:

- первоначально компания, выступающая в качестве должника, направляет письмо партнеру или контрагенту, причем в текст включается просьба погасить долг в счет собственной задолженности или на других условиях;

- организация, получившая письмо, принимает решение исполнить обязательства другого предприятия;

- после перечисления средств направляется письмо об оплате вместе с платежкой.

Фирма, которая погасила чужую задолженность, обязана хранить не меньше 5 лет документацию, подтверждающую данную операцию, так как она может быть запрошена в любой момент времени представителями ФНС. К ним относятся письма, пересылаемые между компаниями, а также платежка, в которой ставится отметка о назначении платежа.

Внимание! Должник обязан сохранить бумаги, доказывающие, что его задолженность была погашена третьим лицом, так как отсутствие документации приводит к негативным налоговым последствиям, так как фирма может потребовать возврата средств, если сможет доказать ошибочность денежного перевода.

Возможные риски

Подобное почти круговое погашение задолженности отличается немалым количеством рисков:

- Основной дебитор, направляющий письмо, откажется признавать свою просьбу и то, что дебитор совершал платеж в счет своего долга. Контрагенту придется еще раз покрывать задолженность.

- Контрагент сделает платеж, однако, после того как кредитор спишет его долг, вернет средства на основании ошибочно совершенной выплаты. Придется вносить сумму долга снова.

- Кредитор направляет претензию основному дебитору о том, что выплаты не были произведены, хотя платеж был сделан третьим лицом.

Ото всех этих неприятностей можно легко себя обезопасить. Для этого нужно грамотное документальное оформление. На основании имеющихся бумаг можно подтвердить все детали проведенной операции, которые отрицает другая сторона. Главные документы, которые потребуются: письмо-просьба со всеми реквизитами и платежное поручение.

Возврат долгов

Есть и еще один вариант выплатить налоги за другую компанию с минимальными для бизнеса рисками. Этот алгоритм действий является зеркальным по отношению к третьему и предполагает уплату налогов за третье лицо в счет оплаты задолженности по договору займа, выданного третьим лицом. Налоговый учет в таком случае зависит от того, погашается тело займа или проценты по нему. При оплате налогов в счет суммы основного долга налоговых последствий не возникает исходя из пункта 12 статьи 270 Налогового кодекса. Если оплата идет в счет процентов, то ее можно включить в расходы, в то время как третье лицо должно отразить доходы на сумму оплаченных налогов.

Таким образом, беспроцентный заем позволяет выгодно оформить отношения по оплате налогов за третье лицо вне зависимости от того, кто является заимодавцем, а кто заемщиком.

Правовая основа

Право должника передать обязанности по уплате за него третьему лицу предусмотрено Гражданским кодексом. Об этом сказано в статье 313. Тут же сделана оговорка, что это правомерно в том случае, если какие-либо иные законы или же условия оплачиваемого обязательства не требуют, чтобы должник исполнил их строго самостоятельно. Такие условия, например, могут быть включены в договор. Но чаще всего никаких препятствий для привлечения к оплате стороннего лица нет.

Насколько это безопасно в плане проверок организации-плательщика? Не будет ли у инспекторов ИФНС претензий к тому, что компания произвела оплату за другое юридическое лицо? Практика показывает, что при грамотном оформлении операции вопросов у проверяющих обычно не бывает. А если они и возникают, что очень быстро «закрываются» подтверждающими документами.

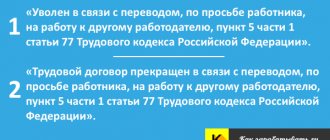

Правила заполнения платежки

Для погашения долга другой компании составляется платежка, при заполнении которой учитываются нюансы:

- в поле, предназначенном для указания плательщика, вносятся сведения об организации или частном лице, которое фактически погашает задолженность;

- приводятся реквизиты предприятия-должника, представленные ИНН, КПП и другими данными из учредительной документации;

при заполнении поля, в котором указывается назначение платежа, приводятся первоначальные данные плательщика, а после ставится две черточки //, после которых приводятся данные должника, за которого производится оплата;- вносятся данные о назначении платежа, его наименовании, типе и периоде, за который вносятся деньги;

- если плательщиком выступает фирма, то ставится код «01».

Внимание! От правильности заполнения платежки зависят возможные вопросы и притязания со стороны ФНС.

Когда возможна оплата за другую организацию

Погашение долга одной компании третьим юридическим лицом возможно в определенных случаях по просьбе руководителя «должника». К таким случаям относят:

- трудности, связанные с пополнение расчетного счета, либо отсутствие денежных средств у задолжавшей компании;

- задолженность третьего лица перед компанией должником.

Любой хозяйствующий субъект имеет право просить своего должника осуществить платеж в счет погашения долга перед третьей компанией. Но при этом необходимо выполнение следующего условия: наступил срок уплаты долга задолжавшей компании.

Важно! Поступление на расчетный счет денежных средств будет означать надлежащее исполнение обязательств по оплате долга. Причем получение согласия другой компании не требуется.

Законодательная база

Порядок погашения долга третьим юрлицом осуществляется в соответствии с гражданским законодательством (313 ГК РФ):

- Кредитор принимает от третьей компании денежные средства как исполнение обязательств должника. Исключением являются случаи, когда в договоре указано условие о том, что исполнение обязательств осуществляется непосредственно компанией-должником.

- Должник вправе привлечь третью организацию для покрытия своей задолженности. Правовым основанием в этом случае выступает договор должника и этого третьего лица.

- Право кредитора переходит к этому третьему лицу, которым погашена задолженность кредитора. Причем данное право не может использоваться в ущерб кредитору.

- Если обязанность носила не денежный характер, то третье лицо будет нести ответственность перед кредитором за возможные недостатки при исполнении.

Важно! ГК РФ не предусматривает конкретный порядок погашения обязательств другой компанией, как и перечень документов, которые для этого требуются. Однако, в на практике компании используют письмо об оплате за другую организацию.