(function (w, d, n, s, t) { w[n] = w[n] || []; w[n].push(function () { Ya.Context.AdvManager.render({ blockId: «R-79460-13», renderTo: «yandex_ad_R-79460-13», async: true, onRender: function() { $(window).trigger(‘yandexBannerLoaded’, this); } }); }); t = d.getElementsByTagName(«script»)[0]; s = d.createElement(«script»); s.type = «text/javascript»; s.src = «//an.yandex.ru/system/context.js»; s.async = true; t.parentNode.insertBefore(s, t); })(this, this.document, «yandexContextAsyncCallbacks»); » contentScore=»14683″>

Если компания не успела вовремя собрать и представить в ИФНС «экспортные» документы, то ей придется заплатить НДС и пени. Помимо этого ей придется представить уточненную декларацию. О том, как ее заполнить и о других связанных с этим моментах, мы расскажем в этой статье.

Пошаговая инструкция

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

Организация заключила экспортный контракт с иностранным покупателем Hotseason sp. z.o.o.(Польша) на поставку несырьевых товаров на сумму 10 000 USD.

15 марта покупателю Hotseason sp. z.o.o. отгружены на экспорт товары Вентиляторы (1 000 шт.) стоимостью 10 000 USD.

Организация не собрала в срок (в течение 180 дней) пакет документов для подтверждения ставки НДС 0% по экспортной отгрузке.

11 сентября на 181 день с даты помещения товаров под таможенную процедуру экспорта, Организация начислила НДС по ставке 18% и представила в ИФНС уточненную декларацию по НДС за 1 квартал.

Пени и налог исчислены и доплачены в бюджет до момента представления уточненной декларации.

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Экспорт несырьевых товаров не подтвержден в течение 180 дней | |||||||

| Начисление НДС с экспортной выручки | |||||||

| 11 сентября | 68.22 | 68.02 | 111 600 | Начисление НДС с экспортной выручки | Подтверждение нулевой ставки НДС — Не подтверждена ставка 0% | ||

| 91.02 | 68.22 | 111 600 | 111 600 | Учет начисленного НДС с экспортной выручки в составе расходов | |||

| — | — | 731 600 | Выставление СФ на отгрузку (ставка НДС 18%) | Счет фактура выданный на реализацию | |||

| — | — | 111 600 | Отражение НДС в Доп. листе книги продаж за I квартал | Отчет Книга продаж — Доп. лист | |||

| Начисление и уплата пеней по НДС в бюджет | |||||||

| 11 сентября | 91.02 | 68.02 | 6 894,40 | Начисление пеней по НДС | Операция, введенная вручную — Операция | ||

| 11 сентября | 68.02 | 51 | 6 894,40 | Уплата в бюджет пеней по НДС | Списание с расчетного счета — Уплата налога | ||

| Уплата задолженности по НДС в бюджет | |||||||

| 11 сентября | 68.02 | 51 | 111 600 | Уплата НДС в бюджет за I квартал по сроку платежа 25 апреля, 25 мая, 25 июня | Списание с расчетного счета — Уплата налога | ||

| Представление уточненной Декларации по НДС за 1 кв. в ИФНС | |||||||

| 11 сентября | — | — | 111 600 | Отражение начисленного НДС по неподтвержденной экспортной реализации | Регламентированный отчет Декларация по НДС — Раздел 6 стр. 030 | ||

Как провести в бухгалтерии неподтвержденный НДС

В учете отразить экспорт на дату фактической отгрузки, если документы не были собраны, нужно проводками:

| Дебет | Кредит | Комментарии к операции |

| 90.3 | 68.2 | Начислен НДС к уплате (ставка 18 или 10%) |

| 99.1.1 | 68.2 | Начислены к уплате пени за просроченный НДС |

Проводки, которые отразят экспорт в учете, при полном пакете необходимых документов:

| Дебет | Кредит | Комментарии к операции |

| 41.1 | 60.1 | Поступили товары для продажи |

| 19.3 | 60.1 | Отражена сумма входного налога |

| 52 | 62.1 | Поступили деньги от покупателя |

| 62.1 | 90.1.1 | Сформирована отгрузка экспортной продукции |

| 90.3 | 68.2 | Отражен налог по ставке 0% |

| 90.2.1 | 41.1 | Сформирована себестоимость проданного товара |

| 68.2 | 19.3 | Принята к вычету сумма входного НДС |

Заметим, что в российском учете экспортные операции отражаются в рублях по действующему курсу валюты, которой рассчитывается покупатель. Пересчет осуществляется на дату платежа. Валютные остатки следует переоценить на отчетную дату. Результаты операции отражаются по счету 91 (положительная или отрицательная).

Экспортер, который с опозданием подготовил документы по нулевой ставке, а именно на 181 день должен поступить так:

- счет-фактура по неподтвержденному экспорту регистрируется в дополнительном листе книги покупок;

- отразить восстановленный НДС проводкой: Дт 68.2 Кт 68.Экспорт;

- включить сумму вычета в 6 раздел декларации по строке 040.

Следует помнить, что после подачи отчета возникнет переплата по налогу. Ее организация имеет право возместить из бюджета.

Начисление НДС с экспортной выручки

Нормативное регулирование

Если пакет документов для подтверждения экспорта товаров, которые были приобретены начиная с 01.07.2016 г. (ст. 165 НК РФ), не собран и не предоставлен в ИФНС в течение 180 дней, то экспортная реализация облагается НДС по ставке 18 (10)% (пп. 1 п. 1 ст. 164 НК РФ). Право на ставку НДС 0% налогоплательщик в таком случае теряет.

При этом налоговая база для доначисления НДС определяется на день экспортной реализации,т.е. на дату отгрузки (абз. 2 п. 9 ст. 167 НК РФ).

Необходимо «вернуться» в период отгрузки и доначислить НДС по обычной ставке. Уплата НДС по этой реализации просрочена. Поэтому, следует рассчитать и уплатить пени по НДС, а также доплатить налог в бюджет (ст. 75 НК РФ). Только после этого сдать уточненную декларацию по НДС, тогда можно избежать штрафа за неполную уплату налога (ст. 122 НК РФ).

Учет в 1С

Если реализация на экспорт не подтверждена в срок 180 дней, то необходимо зарегистрировать это событие документом Подтверждение нулевой ставки НДС в разделе Операции – Закрытие периода – Регламентные операции НДС – кнопка Создать.

Рассмотрим особенности заполнения документа Подтверждение нулевой ставки НДС по примеру.

Шапка документа

- от – дата, на которую истекает срок подтверждения нулевой ставки НДС;

- Статья прочих расходов – Списание НДС на прочие расходы. Статья расходов, по которой учитывается начисленный НДС, выбирается из справочника Прочие доходы и расходы. Вид статьи в НУ – Налоги и сборы (пп. 1 п. 1 ст. 264 НК РФ.). Вид статьи в НУ следует поменять у предопределенной статьи в ручном режиме или создать новую статью с таким видом в НУ.

Табличная часть документа

Табличную часть можно заполнить автоматически экспортными отгрузками по кнопке Заполнить.

Событие – Не подтверждена ставка 0%.

Документ по умолчанию заполняется всеми отгрузками на экспорт, по которым ставка НДС 0% еще не подтверждена. Поэтому лишние данные надо удалить и оставить только те, по которым не собран в срок пакет подтверждающих документов на дату документа.

Если экспорт не подтвержден в срок 180 дней необходимо:

- доначислить НДС по ставке 18 (10)%;

- выставить новый счет-фактуру с НДС в одном экземпляре (п. 22.1 Правил ведения книги продаж, утв. Постановлением Правительства РФ от 26.12.2011 N 1137). Покупателю такой СФ не передается.

При проведении документа Подтверждение нулевой ставки НДС с событием Не подтверждена ставка 0% автоматически создается документ Счет-фактура выданный с кодом операции «01» и с суммой доначисленного НДС.

Проводки по документу

Порядок начисления НДС по неподтвержденным экспортным операциям четко не регламентирован. В 1С реализована позиция Минфина РФ.

Согласно Письму Минфина РФ от 27.05.2003 N 16-00-14/177:

- начисление НДС на неподтвержденную экспортную реализацию осуществляется проводкой Дт 68.22 «НДС по экспорту к возмещению» Кт 68.02 «Налог на добавленную стоимость»;

- начисленный НДС относится на прочие расходы – Дт 91.02 «Прочие расходы» Кт 68.22 «НДС по экспорту к возмещению».

В случае, когда экспорт не подтвержден в срок 180 дней, в дальнейшем возможны две ситуации:

- неподтвержденный ранее экспорт не будет подтвержден позднее 180 дней;

- неподтвержденный ранее экспорт будет подтвержден позднее 180 дней.

Рассмотрим каждый случай подробнее.

Вариант № 1. Экспорт не будет подтвержден позднее 180

Документ формирует проводки:

- Дт 68.22 Кт 68.02 – начислен НДС с экспортной выручки;

- Дт 91.02 Кт 68.22 – начисленный с экспортной выручки НДС учтен в составе расходов.

Данные проводки формируются автоматически при проведении документа.

Если нулевая ставка НДС не подтверждена в срок 180 дней и не будет подтверждена позднее, то НДС начисленный по неподтвержденной реализации на экспорт отражается в декларации по налогу на прибыль составе косвенных расходов. PDF

Лист 02 Приложение N 2:

- стр. 040 «Косвенные расходы – всего»; стр. 041 в т.ч. «суммы налогов и сборов…».

Вариант № 2. Экспорт будет подтвержден позднее 180 дней

Если у налогоплательщика есть уверенность, что подтверждающие документы будут собраны позднее, то проводку Дт 91.02 Кт 68.22 необходимо удалить из движений документа, установив флажок Ручная корректировка.

А также необходимо удалить движения из регистра НДС по реализации 0%.

Это выполняется для того, чтобы в последствии при подтверждении ставки НДС 0% позднее 180 дней автоматически заполнился документ Подтверждение нулевой ставки НДС.

Для редактирования следует:

- по кнопке Дт Кт перейти в движения документа Подтверждение нулевой ставки НДС;

- включить режим Ручная корректировка;

- на вкладке Бухгалтерский и налоговый учет удалить проводку Дт 91.02 Кт 68.22.

После этого перейти на вкладку НДС по реализации 0% и удалить движение в регистре.

Дополнительный лист в книге продаж

Неподтвержденная экспортная реализация отражается в дополнительном листе Книги продаж в периоде экспортной отгрузки. В нашем примере — в 1 квартале.

Отчет Книга продаж можно сформировать из раздела Отчеты – НДС – Книга продаж. PDF

Для того чтобы отразить данные из дополнительного листа книги продаж, необходимо выполнить настройки отчета по кнопке Показать настройки.

Рассмотрим формирование дополнительного листа книги продаж из периода корректировки.

В нашем примере экспортная реализация была в 1 квартале, срок подтверждения 180 дней истек в 3 квартале. Формируем дополнительный лист книги продаж из периода корректировки, т.е. из 3 квартала.

- Период – 3 квартал, т.е. период, в котором выполнена корректировка;

- Настройки: флажок Формировать дополнительные листы и из выпадающего списка выбрать аналитику за корректируемый период;

- для удобства можно поставить также флажок Выводить только дополнительные листы.

По несырьевым товарам, приобретенным и реализованным начиная с 01.07.2016 г.,восстанавливать вычет входящего НДС в случае, если реализация на экспорт не подтверждена, не требуется (п. 3 ст. 172 НК РФ).

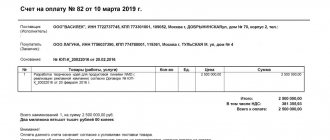

Документальное оформление

Если экспорт не подтвержден в срок 180 дней, то счет-фактура с исчисленной суммой НДС выставляется в одном экземпляре только для себя. Покупателю документ передавать не надо.

Бланк Счета-фактуры утвержден Постановлением Правительства РФ от 26.12.2011 N 1137.

Данный бланк можно распечатать по кнопке Счета-фактуры из документа Подтверждение нулевой ставки НДС. PDF

Что делать, если экспорт товара не подтвержден документально?

Если вывоз товаров по данным ФТС РФ не будет подтвержден, то только тогда применение налоговой ставки 0% НДС будет считаться неподтвержденным. Разбираем вопрос подробнее с экспертом службы Правового консалтинга ГАРАНТ Натальей Вахромовой.

Организация в апреле 2022 года экспортировала несырьевой товар в Монголию. Копия СМР и декларации на товар были отправлены в таможенный пункт, через который товар должен был быть вывезен, чтобы получить отметку о вывозе товара, но пришло сообщение, что информация о вывозе отсутствует. Организация обычно представляет реестры таможенных деклараций в электронной форме для подтверждения нулевой ставки НДС.

Какими документами подтвердить экспорт несырьевого товара в Монголию? Что делать, если экспорт не подтвержден? Кого указывать в счете-фактуре в качестве покупателя? Как получить от покупателя возмещение уплаченного НДС (20%) и пени?

В данном случае существуют предпосылки для признания экспорта товаров неподтвержденным.

В этом случае организации необходимо исчислить НДС по ставке 20% на дату отгрузки товаров, составить в одном экземпляре счет-фактуру и зарегистрировать его в книге продаж за тот налоговый период, в котором произведена отгрузка товаров на экспорт путем заполнения дополнительного листа к книге продаж, уплатить исчисленный НДС и соответствующие пени, представить уточненную декларацию.

В качестве покупателя в счете-фактуре необходимо указать монгольского покупателя.

Обоснование позиции:

При отгрузке товаров на экспорт с территории РФ у организации-продавца возникнет объект налогообложения НДС (пп. 1 п. 1 ст. 146, пп. 2 п. 1 ст. 147 НК РФ). При вывозе товаров с территории РФ в таможенной процедуре экспорта НДС не уплачивается (пп. 1 п. 2 ст. 151 НК РФ), поскольку пп. 1 п. 1 ст. 164 НК РФ предусмотрено, что для товаров, вывезенных в таможенном режиме экспорта, применяется налоговая ставка 0% при условии представления в налоговые органы документов, предусмотренных ст. 165 НК РФ.

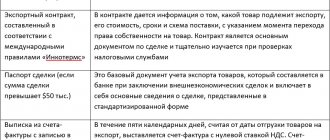

Для подтверждения обоснованности применения налоговой ставки НДС 0% в налоговые органы представляются (п. 1 ст. 165 НК РФ):

1) контракт (копия контракта) налогоплательщика с иностранным лицом на поставку товаров за пределы таможенной территории ЕАЭС (пп. 1 п. 1 ст. 165 НК РФ);

2) таможенная декларация (ее копия) с отметками российского таможенного органа, осуществившего выпуск товаров в процедуре экспорта, и российского таможенного органа места убытия, через который товар был вывезен с территории РФ и иных территорий, находящихся под ее юрисдикцией (пп. 3 п. 1 ст. 165 НК РФ). При вывозе товаров в таможенной процедуре экспорта через границу РФ с государством — членом ЕАЭС (например, Казахстан, Киргизия, Беларусь), на которой таможенное оформление отменено, в третьи страны представляется таможенная декларация (ее копия) с отметками таможенного органа РФ, производившего таможенное оформление указанного вывоза товаров (абзац 3 пп. 3 п. 1 ст. 165 НК РФ, письмо Минфина России от 19.07.2017 N 03-07-13/1/45813).

Кроме того, предусмотрена и возможность представления реестров указанных таможенных деклараций (полных таможенных деклараций) в электронной форме с указанием в них регистрационных номеров соответствующих деклараций вместо копий деклараций (п.п. 15, 16 ст. 165 НК РФ, письмо Минфина России от 21.12.2018 N 03-07-08/93433). В данном случае может быть использован реестр, утвержденный Приложением N 1 к приказу ФНС России от 30.09.2015 N ММВ-7-15/[email protected] В разделах I и II Приложения N 15 к указанному Приказу установлен Порядок заполнения реестра.

Налоговый орган, проводящий камеральную налоговую проверку, вправе истребовать у организации документы, сведения из которых включены в реестры. В этом случае копии документов необходимо представить в течение 30 календарных дней с даты получения соответствующего требования. Причем копии истребуемых таможенных деклараций, сведения из которых включены в представленные в электронной форме в налоговый орган реестры, могут представляться в налоговые органы без соответствующих отметок российских таможенных органов места убытия (абзацы 15, 17 п. 15 ст. 165 НК РФ, письма ФНС России от 26.10.2018 N ЕД-4-2/20995, Минфина России от 05.11.2019 N 03-07-08/84885).

В рассматриваемом случае организация представляет в налоговый орган реестры таможенных деклараций. Поэтому по требованию налогового органа копии таможенных деклараций могут быть представлены без отметки российского таможенного органа места убытия, через который товар был вывезен (п. 2 письма ФНС России от 01.08.2019 N АС-4-15/15211).

Заметим, что реестр контрактов не упомянут в п. 15 ст. 165 НК РФ, а его форма не утверждена. Поэтому внешнеэкономические договоры (контракты) представляются в обычном порядке (в бумажном виде или в виде скан-образа по формату, утвержденному приказом ФНС России от 18.01.2017 N ММВ-7-6/[email protected]).

С 01.10.2018 для подтверждения обоснованности применения налоговой ставки 0% при реализации товаров, не являющихся припасами (пп. 8 п. 1 ст. 164 НК РФ), представлять копии транспортных и товарно-сопроводительных документов и (или) иных документов с отметками пограничных таможенных органов, подтверждающих вывоз товаров за пределы территории РФ, не требуется (письмо Минфина России от 09.08.2018 N 03-07-14/56316).

Однако налоговый орган может истребовать копии транспортных, товаросопроводительных и (или) иных документов, подтверждающих вывоз экспортируемых товаров за пределы таможенной территории ЕАЭС. В этом случае указанные документы необходимо представить в течение 30 календарных дней с даты получения соответствующего требования с учетом особенностей, установленных п. 1.2 ст. 165 НК РФ.

Особенностей по оформлению копий транспортных и товаросопроводительных и (или) иных документов при вывозе экспортируемых товаров автомобильным транспортом п. 1.2 ст. 165 НК РФ не содержит, равно как и не содержит требования о наличии на документах отметки таможенного органа места убытия, через который товар был вывезен с территории РФ. Как следует из прямого прочтения п. 1.2 ст. 165 НК РФ, единственным требованием является то, что представляемые документы должны подтвердить факт вывоза товаров за пределы таможенной территории ЕАЭС.

Разъяснений уполномоченных органов о том, в каком виде после 01.10.2018 должны быть представлены транспортные и товаросопроводительные документы при вывозе экспортируемых товаров автомобильным транспортом, нам не встретилось.

Во исполнение положений ст. 93 ТК ЕАЭС Решением Коллегии Евразийской экономической комиссии от 07.02.2018 N 25 утвержден Порядок подтверждения таможенными органами государств — членов ЕАЭС фактического вывоза товаров с таможенной территории Союза (далее — Порядок, применяется с 01.02.2019).

Из положений п.п. 14-20 Порядка следует, что подтверждение фактического вывоза товаров с таможенной территории ЕАЭС (далее — Подтверждение) формируется таможенным органом места убытия в электронном виде, и это Подтверждение хранится в информационной системе центрального таможенного органа государства-члена, таможенный орган которого осуществил выпуск товаров.

При этом декларант или его уполномоченное лицо (таможенный брокер) может запросить Подтверждение. Для чего следует обратиться в таможенный орган, осуществивший выпуск товаров, с мотивированным обращением, поданным в виде электронного документа или документа на бумажном носителе в произвольной форме. Из п.п. 35-42 Порядка можно сделать вывод, что Подтверждение декларанту или его уполномоченному лицу направляется в письменном или электронном виде.

Учитывая изложенное, полагаем, что организация в рассматриваемой ситуации может представить в налоговый орган копии международных товарно-транспортных накладных (CMR), в которых в качестве пункта назначения (прибытия) товаров указано место, находящееся за пределами таможенной территории ЕАЭС, без отметок таможенного органа места убытия. Подтвердить вывоз товаров, по нашему мнению, может в том числе распечатанное на бумажном носителе электронное Подтверждение, что не противоречит п. 1.2 ст. 165 НК РФ (дополнительно смотрите определение ВС РФ от 19.05.2016 N 304-КГ16-1137).

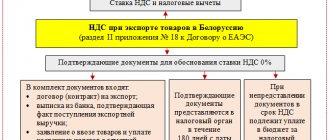

Документы (их копии), реестры, необходимые для подтверждения правомерности применения нулевой ставки НДС, должны быть представлены в налоговый орган одновременно с налоговой декларацией в срок не позднее 180 календарных дней, считая с даты помещения товаров под таможенную процедуру экспорта (п.п. 9, 10 ст. 165 НК РФ).

В случае, когда налогоплательщик вместе декларацией по НДС представляет реестры таможенных деклараций, необходимо учитывать следующее.

Согласно абзацу 21 п. 15 ст. 165 НК РФ, если вывоз товаров в таможенной процедуре экспорта за пределы ЕАЭС по документам, представленным налогоплательщиком (копия контракта и реестр), не подтверждается сведениями, полученными от ФТС РФ в порядке, установленном п. 17 ст. 165 НК РФ, об этом сообщается налогоплательщику. Налогоплательщик вправе в течение 15 календарных дней со дня получения сообщения налогового органа представить необходимые пояснения и любые имеющиеся у него документы, подтверждающие вывоз указанного товара.

Ели вывоз товаров в таможенной процедуре экспорта за пределы территории ЕАЭС не подтверждается сведениями (информацией), полученными от ФТС РФ, по запросу налогового органа, то обоснованность применения ставки НДС 0% в отношении операций по реализации товаров в соответствующей части считается неподтвержденной. Причем такой запрос ФНС РФ в ФТС РФ должен включать пояснения и документы, если они были представлены налогоплательщиком в налоговый орган в соответствии с абзацем 21 п. 15 ст. 165 НК РФ (абзац 22 п. 15 ст. 165 НК РФ).

То есть при обнаружении несоответствий налоговый орган сначала запрашивает организацию о представлении пояснений и документов и только потом направляет запрос в ФТС РФ и сопоставляет данные. И если вывоз товаров по данным ФТС РФ не будет подтвержден, то только тогда применение налоговой ставки 0% в соответствующей части будет считаться неподтвержденным.

Из вышеизложенного следует, что в рассматриваемой ситуации до истечения 180 календарных дней, считая с даты помещения товаров под таможенную процедуру экспорта, вместе с декларацией по НДС организации следует представить в налоговый орган только копию контракта с монгольским покупателем и реестр таможенных деклараций в электронной форме. При этом необходимо иметь при себе в наличии либо Подтверждение, либо отметки таможенных органов на CMR о фактическом вывозе товаров (п. 15 Порядка N 1327, смотрите также письмо Минфина России от 05.11.2019 N 03-07-08/84885).

Как следует из вопроса, по запросу организации ФТС РФ не подтверждает фактический вывоз товаров за пределы ЕАЭС. Полагаем, что аналогичные данные получил (или получит) налоговый орган в соответствии с п. 17, абзацем 22 п. 15 ст. 165 НК РФ. То есть можно говорить о том, что правомерность применения налоговой ставки 0% при экспорте рассматриваемых товаров не подтверждается.

Если по истечении 180 календарных дней, считая с даты помещения товаров под таможенную процедуру экспорта, необходимый пакет документов не собран, момент определения налоговой базы определяется на дату отгрузки товара (абзац 2 п. 9 ст. 167, пп. 1 п. 1 ст. 167 НК РФ). В этом случае НДС исчисляется по ставкам, предусмотренным п.п. 2 и 3 ст. 164 НК РФ (10% или 20%) (абзац 2 п. 9 ст. 165 НК РФ), и подлежит уплате в бюджет за налоговый период, на который приходится дата отгрузки товаров.

Также организации следует составить в одном экземпляре счет-фактуру, содержащий сумму НДС (по ставке 20%), подлежащую уплате в бюджет, зарегистрировать его в книге продаж за тот налоговый период, в котором произведена отгрузка товара на экспорт путем заполнения дополнительного листа к книге продаж (п.п. 22.1, 3 Правил ведения книги продаж), представить уточенную декларацию (письмо Минфина России от 02.09.2016 N 03-07-13/1/51480), уплатить исчисленный НДС и соответствующие пени (письмо Минфина России от 28.07.2006 N 03-04-15/140).

Особенностей для составления таких счетов-фактур не установлено. В качестве покупателя в нем необходимо указать монгольского покупателя (пп. «и» п. 1 Правил заполнения счета-фактуры). При этом по строке 6б «ИНН/КПП покупателя» счета-фактуры допустимо поставить прочерк (дополнительно смотрите письма Минфина России от 01.04.2014 N 03-07-09/14382, от 25.05.2011 N 03-07-09/14).

Если организация в дальнейшем подтвердит правомерность применения ставки 0% (подтвердит вывоз за пределы ЕАЭС), то сможет принять к вычету сумму налога, исчисленную ранее по неподтвержденному экспорту по ставке 20% в течение 3-х лет после окончания налогового периода, на который приходится день отгрузки товаров (абзац 2 п. 9 ст. 165, п. 10 ст. 171, абзац 2 п. 3 ст. 172 НК РФ, письмо Минфина России от 03.02.2015 N 03-07-08/4181). О порядке отражения операций в декларации по НДС смотрите письма ФНС России от 30.07.2018 N СД-4-3/14652, от 29.12.2018 N СД-4-3/[email protected]

При этом если есть опасения, что вывоз товаров за пределы ЕАЭС так и не будет подтвержден, то уплаченную за свой счет сумму НДС можно учесть в целях налогообложения прибыли в составе прочих расходов, связанных с производством и реализацией на основании пп. 1 п. 1 ст. 264 НК РФ в периоде начисления налога (когда истек 180-дневный срок с даты помещения товаров под таможенную процедуру экспорта) (пп. 1 п. 7 ст. 272 НК РФ, письмо Минфина России от 27.07.2015 N 03-03-06/1/42961, постановление Президиума ВАС РФ от 09.04.2013 N 15047/12).

Уплата НДС по неподтвержденному экспорту за счет покупателя нормами НК РФ не предусмотрена.

Уплаченные пени не учитывают в целях налогообложения прибыли (п. 2 ст. 270 НК РФ).

Привет, Гость! Предложение от «Клерка»

Онлайн-профпереподготовка «Главный бухгалтер на УСН» с дипломом на 250 ак.часов. Научитесь всему новому, чтобы не допускать ошибок. Обучение онлайн 2 месяца, поток стартует 1 марта.

Записаться

Начисление и уплата пеней по НДС в бюджет

Организация самостоятельно устанавливает в учетной политике порядок отражения в учете сумм начисленных пеней.

В нашем примере мы будет придерживаться позиции Минфина РФ и относить начисленные пени по НДС на прочие расходы проводкой Дт 91.02 Кт 68.02 (Письмо Минфина РФ от 28.12.2016 N 07-04-09/78875).

Пени рассчитываются организациями относительно периода просрочки:

До 30 дней:

Начиная с 31 дня:

Актуальную ставку рефинансирования можно посмотреть на сайте ЦБ РФ.

См. также Калькулятор расчета пеней

Расчет пеней по примеру

Срок уплаты НДС — не позднее 25-го числа каждого из трех месяцев, следующего за истекшим налоговым периодом (п. 1 ст. 174 НК РФ). Поэтому пени по НДС рассчитываются на каждое 25-е число по сроку уплаты. В нашем примере пени за 1 квартал и срок уплаты налога 25 апреля, 25 мая, 25 июня.

Налогоплательщик самостоятельно решает, с какого дня начислять пени за просрочку уплаты НДС по неподтвержденной экспортной реализации. Существует две позиции — пени начисляются:

- с 26 числа месяца, следующего за кварталом, в котором была неподтвержденная реализация на экспорт, – позиция ИФНС (Письмо Минфина РФ от 28.07.2006 N 03-04-15/140);

- с 181 дня с даты реализации – судебная практика (Постановление Президиума ВАС РФ от 16.05.2006 N 15326/05, Постановления ФАС Волго-Вятского округа от 07.10.2010 N А43-40137/2009).

Если экспорт будет подтвержден позднее 180 дней, то уплаченные пени возврату не подлежат. Вернуть или зачесть в счет будущих платежей можно только сумму НДС, уплаченную по неподтвержденному экспорту (абз. 2 п. 9 ст. 165 НК РФ, п. 2 ст. 173 НК РФ).

Начисление пеней оформляется документом Операция в разделе Операции – Бухгалтерский учет – Операции, введенные вручную.

Табличная часть заполняется проводкой:

Дебет – счет 91.02 «Прочие расходы»;

- Субконто 1 – статья расходов Пени, штрафы, санкции, перечисляемые в бюджет: вид статьи Прочие внереализационные доходы (расходы);

- флажок Принимается к налоговому учету не ставится;

Кредит — счет 68.02 «Налог на добавленную стоимость»;

- Субконто 1 – вид платежа в бюджет Пени: доначислено / уплачено (самостоятельно); Сумма – сумма пеней согласно расчета.

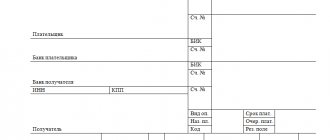

Уплата пеней по НДС в бюджет отражается документом Списание с расчетного счета вид операции Уплата налога в разделе Банк и касса – Банк — Банковские выписки — кнопка Списание.

Рассмотрим особенности заполнения документа Списание с расчетного счета по примеру.

Документ необходимо заполнить следующим образом:

- Вид операции – Уплата налога;

- Вид обязательства — Пени;

- ссылка Отражение в бухгалтерском учете: Счет дебета — 68.02 «Налог на добавленную стоимость»;

- Виды платежей в бюджет (фонды) — Пени: доначислено / уплачено (самостоятельно).

Проводки по документу

Налоговые последствия экспортного НДС

Налог с выручки по экспортным операциям исчисляется в обычном порядке. Организация включает его в налогооблагаемую базу и уменьшает на сумму входного НДС, используя право п. 1 статьи 171 НК РФ.

При определении налоговой базы экспортных операций требуется следовать регламенту, установленному статьей 167 НК РФ. А именно, момент признания выручки не позднее последнего дня квартала, в котором собраны документы для подтверждения льготной ставки НДС.

Если организация опоздала, то потребуется:

- начислить налог и пени;

- оплатить недоимку в бюджет;

- составить декларацию и включить в нее 6 Раздел.

В этом случае дата отгрузки продукции служит моментом определения налоговой базы.

Обратите внимание! Для организаций, которые работают на упрощенной системе, не требуется подтверждать нулевую ставку. Освобождение от обязанности декларировать экспортную сделку подтверждает письмо Минфина № 03-11-11/2022 от 19.01.2017 года.

Уплата задолженности по НДС в бюджет

Доплата НДС в бюджет отражается документом Списание с расчетного счета вид операции Уплата налога в разделе Банк и касса – Банк — Банковские выписки — кнопка Списание.

Рассмотрим особенности заполнения документа Списание с расчетного счета по примеру.

Документ необходимо заполнить следующим образом:

- Вид операции – Уплата налога;

- Налог – НДС;

- Вид обязательства — Налог;

- Ссылка Отражение в бухгалтерском учете: Счет дебета— 68.02 «Налог на добавленную стоимость»;

- Виды платежей в бюджет (фонды) — Налог (взносы): начислено / уплачено.

Проводки по документу

Ситуация, когда возникает НДС к возврату

НДС к уплате в бюджет — это разница между исчисленным и «входящим» НДС. Ставки по налогу бывают разные: 0, 10 и 20 %. Большая часть операций облагается налогом по самой крупной ставке.

При реализации товаров на территории России НДС к возврату обычно не возникает, так как НДС с цены продажи всегда превышает «входящий» НДС.

Например, ООО «Альфа» занимается продажей пластиковых труб. Цена — 120 рублей, в том числе НДС — 20 рублей. Для производства «Альфа» закупает гранулированный пластик по цене 60 рублей, в том числе НДС — 10 рублей. Налог к уплате составит:

20 — 10 = 10 рублей — сумма НДС к уплате.

К тому же ситуации с возвратом НДС из бюджета привлекают внимание налоговой. Про это читайте подробнее в нашей статье про безопасную долю вычетов по НДС.

Но в случае с экспортом ситуация меняется. В нашем примере ООО «Альфа», продавая трубы за рубеж, начисляла бы НДС по ставке 0 %, то есть 0 рублей. А вот «входящий» НДС за сырье сохраняется в том же размере. Значит «Альфа» может вернуть из бюджета 10 рублей налога.

Если вы хотите узнать больше про экспортный НДС, читайте нашу статью «НДС при экспорте».

Право на возврат НДС регулирует ст. 176 НК РФ. Возмещение проходит по стандартным правилам, о которых мы рассказали в статье «Возврат НДС для юридических лиц». Придерживайтесь следующего порядка.

Представление уточненной Декларации по НДС за 1кв. в ИФНС

НДС, доначисленный по неподтвержденной экспортной реализации, отражается в уточненной декларации за период отгрузки. В нашем примере в 1 квартале.

При пересчете выручки из валюты в рубли для расчета налоговой базы по НДС используется только курс ЦБ РФ на дату отгрузки товаров (п. 3 ст. 153 НК РФ).

Декларация по НДС должна быть предоставлена в ИФНС не позднее 25 числа месяца, следующего за кварталом, в котором истек срок сбора подтверждающих документов.

Отчетность

При неподтверждении нулевой ставки необходимо предоставить уточненную декларацию по НДС за период отгрузки.

В Разделе 6 «Расчет суммы налога…обоснованность применения налоговой ставки 0 процентов по которым документально не подтверждена»: PDF

- стр. 010 – код операции 1011410 «Реализация товаров, вывезенных в таможенной процедуре экспорта…»;

- стр. 020 – налоговая база по НДС;

- стр. 030 – сумма начисленного НДС.

В Разделе 9 Приложение N 1 «Сведения из доп. листов книги продаж»:

- регистрация счета-фактуры, выставленного при начислении НДС на неподтвержденную экспортную реализацию, код вида операции «01».

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оформление поступления и продажи товара

После включения флажков в документах Поступление товаров и услуг появляется колонка «Способ учета НДС». В нашем случае выбираем вариант «Блокируется до подтверждения 0%» (рис.2). Выбор такого способа – главная особенность при оформлении поступлении товаров, предназначенных для перепродажи на экспорт.

Рис.2

Не забываем зарегистрировать счет-фактуру поставщика и проверяем проводки приходной накладной (Рис.3).

Рис.3

Приобретая товар у поставщика, мы платим не только за сам товар, но и уплачиваем налог (НДС), который имеем право предъявить к вычету в дальнейшем (т.е. уменьшить сумму НДС с реализаций, которую платим в бюджет). В нашем случае «в дальнейшем» означает «при подтверждении нулевой ставки».

Рис.4

Во всех регистрах НДС пока заблокирован (рис.4).

Оформляем в 1С реализацию товара с нулевой ставкой (рис.5).

Рис.5

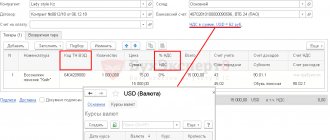

В договоре необходимо выбрать валюту. В данном примере расчеты ведутся в USD(рис.6), цена в расходной накладной также указана валютная.

Рис.6

Формирование записей книги покупок НДС по нулевой ставке НДС

Именно по движениям регистров программа проводит анализ состояния учета НДС. Если теперь сформировать книгу покупок, то в ней автоматически появится нужная запись (рис.11).

Рис.11

Проводки, сформированные в 1С документом «Формирование записей книги покупок (0%)», показывают, что НДС, уплаченный нами при покупке товара, предназначенного на экспорт, успешно принят к вычету.

Рис.12