Учет экспортных операций в 1С 8.3 Бухгалтерия — пошаговая инструкция

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

Организация заключила экспортный контракт с иностранным покупателем LadystyleKz (Казахстан) на поставку несырьевой продукции на сумму 15 000 USD.

15 февраля покупателю LadystyleKz отгружена на экспорт продукция Босоножки женские «Кейт» (1 000 пар.) стоимостью 15 000 USD.

В соответствии с контрактом переход права собственности на товары происходит в момент передачи товаров перевозчиком на складе покупателя. Базис поставки — DAP Алматы.

18 февраля продукция доставлена на склад покупателю.

20 февраля покупатель Ladystyle Kz перечислил 100% постоплату за товары в сумме 15 000 USD.

Условные курсы для оформления примера:

- 15 февраля курс ЦБ РФ 62,00 руб./USD;

- 18 февраля курс ЦБ РФ 63,00 руб./USD;

- 20 февраля курс ЦБ РФ 69,00 руб./USD.

Рассмотрим пошаговую инструкцию оформления экспортных операций в 1С 8.3. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Реализация готовой продукции на экспорт (ЕАЭС) | |||||||

| Отгрузка готовой продукции на экспорт | |||||||

| 15 февраля | 45.02 | 43 | 258 356,16 | 258 356,16 | 258 356,16 | Отгрузка готовой продукции | Реализация (акт, накладная) — Отгрузка без перехода права собственности |

| Выставление экспортного СФ в валюте (ставка НДС 0%) | |||||||

| 15 февраля | — | — | 15 000 | Выставление СФ на отгрузку в валюте (ставка НДС 0%) | Счет-фактура выданный на реализацию | ||

| Реализация отгруженной продукции | |||||||

| 18 февраля | 62.21 | 90.01.1 | 945 000 | 945 000 | 945 000 | Выручка от реализации продукции | Реализация отгруженных товаров |

| 90.02.1 | 45.02 | 258 356,16 | 258 356,16 | 258 356,16 | Списание себестоимости продукции | ||

| Поступление оплаты от иностранного покупателя | |||||||

| 20 февраля | 52 | 62.21 | 1 035 000 | 1 035 000 | Поступление оплаты от иностранного покупателя на транзитный счет | Поступление на расчетный счет — Оплата от покупателя | |

| 62.21 | 91.01 | 90 000 | 90 000 | 90 000 | Переоценка дебиторской задолженности в валюте | ||

| Представление статистического отчета в ФТС в электронном виде | |||||||

| 28 февраля | — | — | 15 000 | Представление статистического отчета в ФТС в эл.виде | Регламентированный отчет — Статистическая форма учета перемещения товаров | ||

Начало примера смотрите в публикации:

- Приобретение материалов для производства продукции

Узнать про Выпуск продукции со списанием материалов по спецификации (без субконто Продукция)

Список документов, необходимых для экспортного оформления

- Контракт со всеми приложениями, дополнениями и спецификациями

- Счет-фактуры (Invoice), проформа инвойса (6-12 шт)

- Упаковочный лист (packing list, 6-12 шт)

- Транспортные документы (CMR, TTH, 6-12 шт.)

- Сведения о контракте (Уникальный номер, присвоенный банком контракту суммой свыше 6 000 000 руб, ранее предоставлялся паспорт сделки)

- Техническое описание на товар, тех. Паспорт

- Сертификат происхождения (СТ-1/СТ-2 или Form А)

- Разрешительные документы: ветеринарный или фитосанитарный сертификат (при необходимости)

- В случае предоплаты по контракту – документы, подтверждающие предоплату за товар (платежное поручение, выписка из банка)

- Документы, подтверждающие оплату таможенного сбора (платежное поручение).

Нормативное регулирование

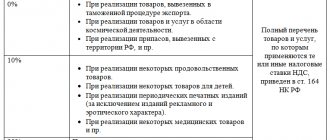

При экспорте применяется ставка НДС 0%, которую необходимо подтвердить. Для этого следует собрать пакет документов и сдать его одновременно с декларацией по НДС в ИФНС.

Отметим, что экспорт в страны ЕАЭС (Россия, Беларусь, Казахстан, Армения, Киргизия) отличается от отгрузок в дальнее зарубежье. Основным нормативным документом при работе с партнерами из ЕАЭС является Договор о Евразийском экономическом союзе от 29.05.2014 (Договор ЕАЭС).

Налогообложение экспортных операций регулируется:

- Приложением N 18 к Договору ЕАЭС — Протоколом о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (Протокол ЕАЭС).

- НК РФ в той части, что не урегулирована Протоколом ЕАЭС, а также в случаях, когда в Протоколе идет ссылка на локальное законодательство.

Не следует путать момент перехода рисков от продавца к покупателю по Incoterms (Инкотермс) и момент перехода права собственности на товары.

В контракте обязательно надо указать момент перехода права собственности, ведь по этой дате:

- актив ставится на учет у покупателя;

- появляется задолженность покупателя перед поставщиком по оплате;

- выручка в валюте пересчитывается в рубли, если не было предоплаты.

При экспорте несырьевых товаров действует различный порядок применения вычетов по входящему НДС в зависимости от того, когда они были приобретены:

- до 01.07.2016 — вычет НДС в момент подтверждения ставки 0% или не подтверждения ее, если прошли 180 дней для сбора документов, раздельный учет НДС ведется;

- с 01.07.2016 — вычет НДС осуществляется в общем порядке, раздельный учет НДС не ведется (Федеральный закон от 30.05.2016 N 150-ФЗ).

Мы рассмотрим экспорт несырьевых товаров, которые были приобретены и реализованы после 01.07.2016.

Услуги и место реализации.

При обложении НДС услуг существенное значение имеет место реализации – от этого зависит применение нулевой ставки в отношениях хозяйствующих субъектов из разных стран. Разумеется, правила, установленные организаторами Таможенного союза, содержат в этом смысле определенные нюансы.

Так, например, обложение данным налогом услуг по проведению выставок зависит от цели данных выставок. Если они проводятся как рекламные, то надо учитывать ст. 1 и 3 Протокола от 11.12.2009 «О порядке взимания косвенных налогов при выполнении работ, оказании услуг в Таможенном союзе» (далее – Протокол об услугах). Согласно им к рекламным услугам относятся услуги по созданию, распространению и размещению информации, предназначенной для неопределенного круга лиц и призванной формировать или поддерживать интерес к физическому или юридическому лицу, товарам, товарным знакам, работам, услугам, с помощью любых средств и в любой форме. Местом реализации рекламных услуг, оказываемых налогоплательщику государства – члена ТС, всегда признается территория этого государства.

В результате НДС при оказании таких услуг взимается в государстве – члене Таможенного союза, территория которого признается местом реализации услуг, в соответствии с налоговым законодательством данного государства (Письмо Минфина России от 26.06.2012 № 03 07 15/68 [2] ).

А вот место реализации услуг по организации выставок в сфере культуры и искусства определяется по месту фактического проведения этих выставок (пп. 3 п. 1 ст. 3 Протокола об услугах). В статье 3 Протокола об услугах перечислены и другие виды работ и услуг, в отношении которых местом реализации признается территория государства – члена ТС.

Например, местом реализации опытно-конструкторских работ, выполняемых белорусской организацией для российской организации, признается территория РФ, и налогообложение этих работ осуществляется в соответствии с НК РФ. Согласно ст. 161 НК РФ в этом случае российская организация является налоговым агентом, обязанным исчислить и уплатить НДС в бюджет РФ (Письмо Минфина России от 05.07.2013 № 03 07 13/1/26068).

Если услуги не приведены в пп. 1 – 4 п. 1 ст. 3 Протокола об услугах, то в соответствии с пп. 5 п. 1 данной статьи местом реализации работ (услуг) признается территория государства – члена Таможенного союза, налогоплательщиком которого выполняются работы (оказываются услуги) [3]. В этом случае услуги объектом обложения НДС в РФ не являются (Письмо ФНС России от 31.05.2012 № ЕД-3-3/[email protected] [4] ).

Экспорт готовой продукции в 1С 8.3

В нашем примере переход права собственности на готовую продукцию происходит не в момент отгрузки, а в момент доставки продукции на склад покупателя. Такая отгрузка оформляется документом Реализация (акт, накладная) вид операции Отгрузка без перехода права собственности в разделе Продажи – Продажи – Реализация (акты, накладные) – кнопка Реализация – Отгрузка без перехода права собственности).

Рассмотрим особенности заполнения документа Реализация (акт, накладная) по примеру.

Шапка документа

- Контрагент — иностранный покупатель, с которым заключен контракт. Выбирается из справочника Контрагенты.

При вводе в справочник Контрагенты покупателя из Евразийского экономического союза необходимо указать следующие данные: PDF

- Страна регистрации — выбрать аналитику КАЗАХСТАН из выпадающего списка. Важно для автозаполнения табличной части документа Реализация (акт, накладная);

- Налоговый номер;

- Рег. номер;

- ИНН заполняется только для иностранной компании, которая встала на налоговый учет в РФ. Это не наш случай.

- Договор — контракт, по которому осуществляются взаиморасчеты с иностранным покупателем.

Договор с покупателем в валюте должен быть заполнен следующим образом:

- Вид договора — С покупателем;

- Цена в — USD, т. е. валюта, в которой заключен договор;

- Оплата в — переключатель USD, т. е. валюта платежа.

В форме Цены в документе устанавливается курс из справочника Валюты на дату документа Реализация (акт, накладная).

Табличная часть документа

На вкладке Товары указывается информация об отгружаемой продукции (название, количество, цена, ставка НДС, а также счета учета, код ТН ВЭД, номенклатурная группа в графе Субконто):

- Номенклатура — продукция, отгружаемая иностранному покупателю, выбирается из справочника Номенклатура.

По товарам (продукции), предназначенным для реализации на экспорт,в карточке номенклатуры обязательно заполните поле:

- ТН ВЭД, согласно Решению Совета Евразийской экономической комиссии от 16.07.2012 N 54 — если товар (продукция) сырьевой, то в карточке с кодом ТН ВЭД должен стоять флажок Сырьевой товар.

Единица измерения номенклатуры должна соответствовать той, что установлена законодательством для данного кода ТН ВЭД. В нашем примере Единица — пар.

Это важно для заполнения отчета Статистическая форма учета перемещения товаров (утв. Постановлением Правительства РФ от 19.06.2020 N 891). Файл выгрузки проверяется в том числе и на корректность единицы измерения номенклатуры по коду ТН ВЭД.

- Код ТН ВЭД — код товара можно внести вручную через выбор из Классификатора ТН ВЭД или предварительно заполнить его в карточке номенклатуры. Тогда значение будет подставляться в документы автоматически.

- Цена и Сумма — графы заполняются в валюте, т. к. договор заключен в USD.

- % НДС — 0%, ставка НДС, применяемая при реализации товаров на экспорт.

- Счет передачи — счет 45.02 «Готовая продукция отгруженная» используется для отражения движений отгруженной готовой продукции, когда выручка от ее продажи не сразу признается в БУ. В нашем примере это связано с тем, что право собственности на товары не переходит от продавца к покупателю в момент отгрузки.

Если в карточке контрагента в поле Страна регистрации выбрана страна-участница ЕАЭС, то в документе Реализация (акт, накладная) автоматически будут заполняться графы:

- % НДС значением 0%;

- Код ТН ВЭД кодом из карточки номенклатуры.

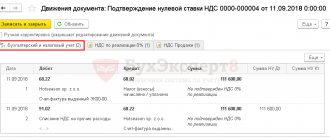

Проводки по документу

Документ формирует проводку:

- Дт 45.02 Кт — отгрузка готовой продукции без перехода права собственности по фактической себестоимости.

Документ заполняется в валюте на основании контракта. В проводках суммы отражены в рублях. Это связано с тем, что учет в РФ ведется в рублях. Стоимость активов или обязательств в иностранной валюте подлежит пересчету в рубли (п. 4 ПБУ 3/2006).

Выручка в БУ и НУ еще не признана, т. к. нет перехода права собственности на продукцию от продавца к покупателю (п. 12 ПБУ 9/99, п. 3 ст. 271 НК РФ).

Налоговая база по НДС в валюте пересчитывается в рубли по курсу ЦБ РФ на дату отгрузки, т. е. составления первого первичного документа в адрес покупателя (п. 3 ст. 153 НК РФ, п. 5 Протокола ЕАЭС).

Контроль

Расчет налоговой базы по НДС

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа на реализацию товаров. В 1С для внутреннего документооборот используется Товарная накладная по форме ТОРГ-12.

Бланк можно распечатать по кнопке Печать – Товарная накладная (ТОРГ-12) документа Реализация (акт, накладная). PDF

Иностранному покупателю, как правило, выдаются:

- счет-проформа (invoice-proforma);

- счет (invoice);

- счет-фактура (VAT-invoice) и т.д.

Документы оформляются с переводом на иностранный язык. Такие формы в 1С не реализованы и могут быть доработаны самостоятельно.

Реализовал – уплатил налог.

Товар был первоначально ввезен из государства – члена ТС на территорию РФ для участия в выставке или на склад хранения, но с целью дальнейшей реализации. В момент последующей реализации таких товаров надо учитывать, что согласно п. 1.4 ст. 2 Протокола о товарах если налогоплательщик одного государства – члена ТС приобретает товары, ранее импортированные на территорию этого государства – члена ТС налогоплательщиком другого государства – члена ТС, косвенные налоги по которым не были уплачены, то уплата НДС осуществляется налогоплательщиком государства – члена ТС, на территорию которого импортированы товары, – собственником товаров.

При этом НДС взимается налоговым органом государства – члена ТС, на территорию которого импортированы товары, по месту постановки на учет налогоплательщика – собственника товаров. Под собственником понимается лицо, которое обладает правом собственности на товары или к которому переход права собственности на товары предусматривается договором (контрактом) (п. 2 Протокола об услугах).

Таким образом, в указанной ситуации косвенные налоги уплачиваются налоговому органу российским налогоплательщиком, приобретающим такие товары на основании договора (контракта), в том числе заключенного после даты ввоза товаров с территории другого государства – члена ТС.

В соответствии со ст. 147 НК РФ местом реализации товара считается территория РФ, в случае если в момент начала отгрузки или транспортировки товар находится на ее территории. То есть в общем случае местом реализации товаров, отгружаемых с территории другого государства – члена ТС и предназначенных для реализации российским хозяйствующим субъектам, территория РФ не признается, а ст. 161 НК РФ в части установления обязанности для российских налогоплательщиков уплачивать НДС в качестве налогового агента не применяется.

Если товар был предварительно вывезен для участия в выставке или размещен на складе хранения, то местом реализации таких товаров является территория РФ и операции по их реализации признаются объектом обложения НДС в РФ. По данным операциям применяется нулевая ставка налога при условии представления в налоговые органы документов, предусмотренных п. 2 ст. 1 Протокола о товарах (Письмо ФНС России от 10.04.2012 № ЕД-4-3/[email protected] [6]).

Выставление экспортного СФ в валюте (ставка НДС 0%)

Несмотря на то, что российский счет-фактура не требуется иностранному покупателю и право собственности на продукцию еще не перешло, организация обязана составить СФ на экспортную реализацию по общим правилам не позднее 5-ти дней с даты отгрузки (п. 3 ст. 168 НК РФ, п. 17 Правил ведения книги продаж, утв. Постановлением Правительства РФ от 26.12.2011 N 1137).

Допускается оформлять не только СФ, но и УПД (Письмо ФНС РФ от 06.07.2016 N ЕД-4-15/12070).

Счет-фактура на отгруженные экспортные товары выписывается по кнопке Выписать счет-фактуру в нижней части документа Реализация (акт, накладная).

Документ Счет-фактура выданный автоматически заполняется данными из документа Реализация (акт, накладная). Код вида операции – «01» Реализация товаров, работ, услуг…».

Счет-фактура выставлен в валюте, т. к. сделка выражена в иностранной валюте (п. 7 ст. 169 НК РФ):

Если СФ не передается иностранному покупателю, то флажок Выставлен (передан контрагенту) можно не ставить. Наличие флажка — это справочная информация, на движение документа и на заполнение книги покупок и книги продаж он влияния не оказывает.

СФ со ставкой НДС 0% не попадает по умолчанию в книгу продаж одновременно с реализацией, как это происходит при отгрузке на внутреннем рынке. А только в момент определения налоговой базы по НДС при экспорте, если (п. 9 ст. 167 НК РФ):

- экспорт подтвержден в течение / позднее 180 дней — в последний день квартала, в котором собраны подтверждающие документы;

- экспорт не подтвержден в течение 180 дней — в последний день квартала, в котором была реализация.

Момент определения налоговой базы по НДС не уточнен в Протоколе ЕАЭС, поэтому по данному вопросу следует руководствоваться НК РФ (п. 5 Протокола ЕАЭС, п. 9 ст. 167 НК РФ).

В СФ на отгрузку в ЕАЭС обязательно надо указать код ТН ВЭД в графе 1а «Код вида товара» (пп. 15 п. 5 ст. 169 НК РФ, Письмо Минфина РФ от 07.10.2016 N 03-07-11/58589). PDF Данные будут заполнены автоматически, если ранее код ТН ВЭД указан в карточке номенклатуры и в табличной части документа Реализация (акт, накладная) в графе Код ТН ВЭД.

Документ проводки по БУ и НУ не формирует.

Документальное оформление

Бланк Счета-фактуры утвержден Постановлением Правительства РФ от 26.12.2011 N 1137. Его можно распечатать по кнопке Печать документа Счет-фактура или Реализация (акт, накладная). PDF

Какими документами подтвердить нулевую ставку НДС

Чтобы подтвердить право на нулевую ставку НДС российский поставщик на ОСНО должен собрать и представить в налоговую инспекцию по месту своего учета пакет документов, перечень которых приведен в п. 4 Протокола. В этот пакет традиционно входит договор (контракт), являющийся основанием для отгрузки. При этом покупателем по этому договору может выступать и лицо, не являющееся налогоплательщиком страны, входящей в ЕАЭС. Главное, чтобы грузополучатель находился в стране-участнице ЕАЭС.

Кроме того, в состав подтверждающих документов включаются транспортные, товаросопроводительные или иные документы, подтверждающие перемещение товаров с территории РФ на территорию другого государства ЕАЭС. Здесь надо учитывать, что если для отдельных видов перемещения товаров, в том числе перемещения товаров без использования транспортных средств, оформление этих документов не предусмотрено законодательством государства — члена ЕАЭС, то подтверждения права на нулевую ставку такие документы представлять не нужно.

Как видим, тот факт, что при перемещении товаров и транспортных средств между странами ЕАЭС таможенный досмотр может не производиться, вроде бы учтен. Однако на практике все равно возникают проблемы. Так, налоговые органы, зачастую требуют представить для подтверждения права на нулевую ставку талоны о прохождении пограничного контроля в автомобильных пунктах пропуска через границу. Является ли такое требование правомерным? В п. 4 Протокола, как мы помним, речь идет не только о товаросопроводительных и транспортных, но и об иных документах, подтверждающих перемещение товаров, которые предусмотрены законодательством стран-участниц договора. При этом таможенник в месте убытия на лицевой стороне талона контроля при выезде проставляет дату и время окончания таможенного контроля, подписывает, заверяет запись оттиском ЛНП и передает талон контроля перевозчику для прохождения пограничного контроля (п. 59 инструкции о действиях должностных лиц таможенных органов, утв. Приказом ФТС России от 26.05.11 № 1067). Получается, что талон о прохождении пограничного контроля действительно может быть использован для подтверждения ставки НДС 0 процентов при экспорте в страны ЕАЭС и его истребование не противоречит п. 4 Протокола.

Трудности с документами, которые подтверждают пересечение границы, также могут возникать у налогоплательщиков, отправляющих товар через службу доставки (DHL, Fedex, UPS и т.п.), либо обычной почтой. В этой ситуации для ответа на вопрос о необходимых документах придется обратиться к достаточно старому, но сохраняющему силу постановлению Президиума ВАС РФ от 06.07.04 № 1200/04. В нем сделан вывод о том, что под «иными документами» для целей применения нулевой ставки НДС имеются в виду те, которые равнозначны транспортным и товаросопроводительным документам по своему содержанию и включают сведения о способе доставки и маршруте следования товара с учетом вида перевозки или особенностей груза (например, багажные и почтовые квитанции, ведомость перевозимых по одной накладной вагонов, документы к перевозке отправлений службой спецсвязи и т.п.).

На наш взгляд, это означает следующее. Если перевозка осуществляется службой доставки (перевозчиком), то для подтверждения ставки НДС 0 процентов при экспорте товаров из России в страны ЕАЭС необходимо представить товаросопроводительные документы, составленные перевозчиком, и содержащие сведения о способе доставки и маршруте следования, из которых было бы ясно, что товары перемещены с территории РФ на территорию другой страны — члена Договора. А если товары отправляются почтой, то таким документом может быть также квитанция, содержащая реквизиты отправителя и получателя.

Идем дальше. Третьим документом, который Протокол требует представить для подтверждения нулевой ставки, является заявление о ввозе товаров и уплате косвенных налогов с отметкой налогового органа государства — члена ЕАЭС, на территорию которого ввезены товары, об уплате косвенных налогов (освобождении или ином порядке исполнения налоговых обязательств). Форму этого заявления можно найти в другом международном документе — Протоколе от 11.12.09 «Об обмене информацией в электронном виде между налоговыми органами государств — членов ЕАЭС об уплаченных суммах косвенных налогов».

Наконец, в Протоколе в качестве документа, который необходим для подтверждения «права на ноль» указана выписка банка. Но при этом сделана оговорка, что она требуется, если иное не предусмотрено законодательством государства — члена ЕАЭС. Т.е. в данном случае российские экспортеры получают возможность воспользоваться правилами п. 1 ст. 165 НК РФ, который такой выписки как раз не требует.

Подведем итог. В комплект подтверждающих документов при экспорте в страны ЕАЭС в обязательном порядке входят всего два документа: заявление и договор (контракт). Если же перемещение товаров через границу фиксируется каким-либо документом, этот документ также включается в «подтверждающий пакет».

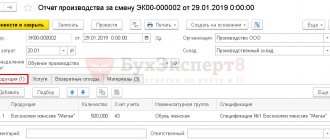

Реализация отгруженной продукции

Реализация отгруженной продукции на экспорт в 1С 8.3 Бухгалтерия оформляется документом Реализация отгруженных товаров в разделе Продажи – Продажи – Реализация отгруженных товаров – кнопка Создать.

Документ отражает переход права собственности на товары по ранее состоявшейся отгрузке. Его удобно вводить на основании документа Реализация (акт, накладная) вид операции Отгрузка без перехода права собственности.

Рассмотрим особенности заполнения документа Реализация отгруженных товаров по примеру.

- Номер — порядковый номер документа в 1С, присваивается автоматически при сохранении документа;

- от — дата перехода права собственности на продукцию от продавца к покупателю по контракту. В нашем примере дата передачи перевозчиком товаров на складе покупателя;

- Документ отгрузки — документ Реализация (акт, накладная), который ранее был оформлен на отгрузку продукции без перехода права собственности.

Проводки по документу

Документ формирует проводки:

- Дт 90.02.1 Кт 45.02 — списание себестоимости продукции;

- Дт 62.21 Кт 90.01.1 — выручка от реализации продукции, где: неоплаченная часть оценивается по курсу на дату реализации из справочника Валюты.

Контроль

Расчет рублевой суммы выручки от реализации готовой продукции на экспорт.

Обратите внимание, что выручка в валюте пересчитывается в рубли по курсу ЦБ РФ на дату признания дохода, т. е. реализации, но курс также зависит от порядка оплаты.

В нашем примере предоплаты не было. Выручка в БУ и НУ рассчитывается по курсу на дату реализации (п. 9 ПБУ 3/2006; п. 8 ст. 271 НК РФ).

Налоговая база по НДС

По законодательству налоговая база по НДС в валюте пересчитывается в рубли по курсу ЦБ РФ на дату отгрузки (п. 5 Протокола ЕАЭС), курс на дату перехода права собственности не учитывается. Поэтому выручка в БУ и НУ может отличаться от налоговой базы по НДС.

При пересчете выручки из валюты в рубли для:

- БУ и НУ применяется курс ЦБ РФ на дату аванса и на дату реализации (перехода права собственности) (п. 9 ПБУ 3/2006, п. 8 ст. 271 НК РФ);

- расчета налоговой базы по НДС используется только курс ЦБ РФ на дату отгрузки (передачи) товаров (п. 3 ст. 153 НК РФ).

Налоговая база по НДС определяется по курсу ЦБ РФ на дату отгрузки, поэтому она будет отличаться от суммы реализации в БУ и НУ в рублевом эквиваленте, если:

- была предоплата;

- дата перехода права собственности не совпадает с датой отгрузки.

В нашем примере предоплаты не было, а выручка в БУ и НУ не совпадает с налоговой базой по НДС потому что курс USD разный на дату:

- отгрузки — 62 руб.;

- реализации (перехода права собственности на продукцию) — 63 руб.

Декларация по налогу на прибыль

В декларации по налогу на прибыль:

Выручка от реализации готовой продукции на экспорт отражается в составе доходов от реализации:

Лист 02 Приложение N 1:

- стр. 010 «Выручка от реализации – всего», в т. ч.: стр. 011 «выручка от реализации товаров (работ, услуг) собственного производства». PDF

Изучить подробнее Настройка Учетной политики в НУ

Себестоимость реализованной готовой продукции отражается в составе прямых расходов:

Лист 02 Приложение N 2:

- стр. 010 «Прямые расходы, относящиеся к реализованным товарам…». PDF

Как подтвердить нулевую ставку

Следующий момент, на котором нужно остановиться, — процедурный. Как именно и когда собранные подтверждающие документы надо передать в налоговую инспекцию?

Срок предусмотрен в п. 5 Протокола. На сбор документов экспортерам отводится 180 календарных дней с даты отгрузки товара. Если в этот срок документы не собраны, операция будет облагаться НДС в обычном порядке, т.е. по ставке 20 (10) процентов по итогам того налогового периода, в котором произошла отгрузка. При этом налог уплачивается с пенями, которые начисляются начиная со 181-го дня после отгрузки (постановления Президиума ВАС РФ от 16.05.06 № 15326/05 и от 11.03.08 № 15079/07 по делу № А56-7714/2006).

Если в дальнейшем подтверждающие документы все же будут собраны и представлены в инспекцию, уплаченный налог можно будет зачесть или вернуть в обычном порядке (т.е. по правилам ст. НК РФ), о чем также прямо сказано в п. 5 Протокола. Ну а если документы собрать не получается, то уплаченный НДС можно учесть в составе расходов при налогообложении прибыли. Дело в том, что такой НДС не подпадает под запрет, установленный поп. 19 ст. 270 НК РФ, поскольку покупателям налог не предъявлялся, а был уплачен продавцом за счет собственных средств. (письма ФНС России от 24.12.13 № СА-4-7/23263 и Минфина России от 20.10.15 № 03-03-06/1/60045, от 27.07.15 № 03-03-06/1/42961). Что касается правил представления документов, то они урегулированы в Порядке заполнения налоговой декларации по налогу на добавленную стоимость (утв. Приказом ФНС России от 29.10.2014 № ММВ-7-3/[email protected]). В данном документе говорится, что при реализации товаров, в страны ЕАЭС в налоговой декларации заполняется раздел 4. Обратите внимание: по операциям, в отношении которых документы за 180 дней собрать не удалось, придется подать уточненную декларацию за период отгрузки. А к заполненной таким образом декларации в качестве приложения идут рассмотренные нами выше подтверждающие документы.

Поступление оплаты от иностранного покупателя

В нашем примере производится постоплата. В момент реализации образовалась дебиторская задолженность иностранного покупателя по Дт 62.21, рассчитанная на дату перехода права собственности.

В момент погашения задолженности покупателем по договору в валюте происходит переоценка дебиторской задолженности по курсу ЦБ РФ на день оплаты (п. 7 ПБУ 3/2006, п. 8 ст. 271 НК РФ). В результате этого возникают курсовые разницы.

Поступление оплаты от иностранного покупателя регистрируется документом Поступление на расчетный счет вид операции Оплата от покупателя в разделе Банк и касса – Банк — Банковские выписки – кнопка Поступление.

Рассмотрим особенности заполнения документа Поступление на расчетный счет по нашему примеру.

Предварительно должен быть заполнен справочник Банковские счета: внесена информация о валютном счете Организации, на который поступает оплата от покупателя.

Оплата в валюте зачисляется на транзитный валютный счет.

В нашем примере расчеты по договору ведутся в валюте. PDF В результате выбора такого договора в документе Поступление на расчетный счет автоматически устанавливаются счета расчетов с покупателем в поле:

- Счет расчетов — 62.21 «Расчеты с покупателями и заказчиками (в валюте)»;

- Счет авансов — 62.22 «Расчеты по авансам полученным (в валюте)».

Так как оплата покупателем производится в валюте, то в документе устанавливается:

- Банковский счет — транзитный валютный счет в USD, на который поступают денежные средства от покупателя;

- Счет учета — «Валютные счета», устанавливается автоматически при выборе валютного банковского счета;

- Сумма — сумма оплаты в валюте согласно выписке банка;

- Ставка НДС — 0%.

Проводки по документу

Документ формирует проводки:

- Дт Кт 62.21 — поступление постоплаты от покупателя на транзитный валютный счет;

- Дт 62.21 Кт 91.01 — переоценка дебиторской задолженности в валюте.

Контроль

Расчет курсовых разниц при переоценке дебиторской задолженности

Декларация по налогу на прибыль

В декларации по налогу на прибыль:

Положительная курсовая разница отражается в составе внереализационных доходов: PDF

- Лист 02 Приложение N 1 стр. 100 «Внереализационные доходы».

Условия экспортной сделки

Чем подробнее вы пропишите условия сделки в контракте, тем меньше сложностей возникнет при экспорте. Даже самые незначительные мелочи стоит обговорить и зафиксировать заранее.

Стороны сделки

Сторонами сделки являются: продавец товара и покупатель. В некоторых случаях в этой цепочке присутствует посредник. К примеру, вы продаете товар не напрямую, а в грузовой терминал или логисту.

Предмет сделки

Это то, что вы продаете. В контракте необходимо указать и описать товар и его характеристики.

- наименование товара;

- вид товара;

- материал изготовления и характеристики;

- назначение товара.

Описать товар необходимо, как можно подробнее. Это позволит присвоить ему корректный код ТН ВЭД, а также убережет от проблем с потенциальным покупателем и таможней.

Количество товара и упаковка

В контракте должно быть прописано количество товара, его вес или объем. Также укажите, каким образом будет упакован товар.

Информация, указанная в контракте должна соответствовать реальному размеру поставки. Не стоит делать сюрпризов покупателю, лишняя единица товара в партии может обернуться проблемой с таможней.

Сумма сделки и стоимость товара

Укажите стоимость одной единицы товара и всей партии целиком. В контракте важно прописать детали оплаты сделки:

- валюта по контракту;

- валюта, в которой будет оплачиваться товар;

- способ расчета платежа, при конвертации валюты.

Валютный контроль

Валютный контроль – это комплекс мер, которые принимает государство для обеспечения соблюдения валютного законодательства, а также легитимности совершения валютных операций.

Валютный контроль в России обеспечивают: Правительство РФ и Центральный банк РФ. Также агентами валютного контроля выступают другие уполномоченные российские банки.

Прохождение валютного контроля является обязательным для всех участников ВЭД. Он регулируется Федеральным законом «О валютном регулировании и валютном контроле».

Условия оплаты

В контракте необходимо расписать следующие условия оплаты:

- порядок вноса платежей;

- этапы оплаты;

- наличие предоплаты или отсроченного платежа;

- порядок возврата авансовых платежей в случае срыва сделки;

- каким образом выставляется платеж.

Условия поставки

Согласовать условия поставки Инкотермс стоит еще до составления контракта.

International commerce terms (Incoterms) – это одиннадцать общепринятых терминов, сокращенных по первым трем буквам, которые регулируют международную поставку товаров. Применение этих правил:

- закрепляет права и обязанности продавца и покупателя во внешней торговле;

- разграничивает ответственности между ними;

- разграничивает риски, связанные с поставкой груза.

Сроки

Обозначьте момент отгрузки и сроки доставки товара до покупателя.

Лучше всего привязывать сроки поставки к времени получения предоплаты. Это наиболее безопасный вариант для экспортера.

Сроки действия контракта обычно составляют год, но всегда необходимо сделать пометку «до полного исполнения сторонами своих обязательств».

Условия приемки товара

Если вы работаете без предоплаты, то эти условия стоит прописать отдельно. Например, укажите процент вероятного брака в партии и другие возможные форс-мажоры. Так покупатель не сможет уклониться от оплаты товара.

Ответственность сторон и решение споров

Обязательно прописывайте в контракте пути решения споров. К примеру, вам будет сложно судиться с покупателем по нормам зарубежных законов и в иностранном суде. Лучше всего подстраховаться в качестве места заключения контракта указать Россию.

Отдельным пунктом пропишите перечень обстоятельств, которые можно считать форс-мажорами. Форс-мажоры – освобождают стороны сделки от ответственности, поэтому важно указать по каким правилам определяются эти ситуации.

Рекомендуется прописать определенный процент от стоимости груза, который будет начисляться, как пени за каждый день простоя партии.

Реквизиты

Подробно распишите данные и контакты сторон сделки:

- страна и город;

- название компании, должность, ФИО;

- номер телефона, адрес электронной почты;

- название банков с его контактами.

Всю деловую переписку нужно сохранять, это может стать подспорьем при решении возможных споров.

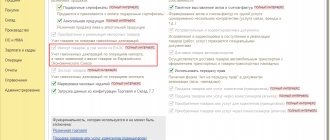

Представление статистического отчета в ФТС в электронном виде

При экспорте в ЕАЭС Организация обязана представить в ФТС (Федеральная таможенная служба) Статистическую форму учета перемещения товаров (утв. Постановлением Правительства РФ от 19.06.2020 N 891).

Статистическая форма в ФТС оформляется с помощью регламентированного отчета Статистическая форма учета перемещения товаров в разделе Отчеты – 1С-Отчетность – Регламентированные отчеты – кнопка Создать – вкладка Все – папка По получателям – папка ФТС.

Отчет заполняется экспортерами в ручном режиме. PDF

Период отчета надо выбрать до того, как отчет записан. Если выбран некорректный период, то необходимо закрыть отчет, не сохраняя его и затем создать новый.

Ячейки желтого цвета заполняются вручную. Данные в ячейках зеленого цвета рассчитываются автоматически на основании информации, которая введена в отчет.

После заполнения Статистическую форму учета перемещения товаров следует Записать, затем воспользовавшись соответствующими кнопками, отчет можно:

- выгрузить,

- проверить выгрузку,

- напечатать,

- отправить в ФТС.

Статистическая форма представляется в таможенные органы до 10-го числа месяца, следующего за месяцем отгрузки или получения товаров. Ее можно выгрузить из 1С и отправить из личного кабинета на портале ФТС

За непредставление или несвоевременное представление статформы учета перемещения товаров в ФТС взимается штраф (КоАП РФ ст. 19.7.13):

- на должностных лиц — от 10 000 руб. до 15 000 руб.;

- на юридических лиц — от 20 000 руб. до 50 000 руб.

Что с импортом?

Основные положения по уплате таможенного НДС при импорте товаров остались прежними по сравнению с положениями Соглашения между Россией и Белоруссией от 15 сентября 2004 г., за исключением следующих моментов:

— введены новые правила определения налоговой базы;

— комплект документов, представляемых в налоговый орган, дополнен информационным сообщением;

— отсутствуют положения об особенностях уплаты обязательных платежей при транзите товара и освобождении от уплаты НДС при ввозе товаров для переработки с целью последующего вывоза продуктов переработки за пределы Таможенного союза.

Общим принципом обложения НДС является исчисление и уплата налога покупателем в бюджет государства, на территорию которого товары были импортированы.

Важно помнить, что если товары приобретаются на основании договора между резидентом государства — члена Таможенного союза и организацией, не имеющей отношения к тройственному союзу, но при этом товары импортируются с территории России, Беларуси или Казахстана, косвенные налоги уплачиваются тем участником сделки, на чью территорию импортированы товары.

В соответствии с Протоколом от 11 декабря 2009 г. налоговая база по НДС определяется на дату принятия на учет у налогоплательщика импортированных товаров на основе стоимости приобретенных товаров. Исчисленный НДС уплачивается не позднее 20-го числа месяца, следующего за месяцем принятия на учет импортированных товаров либо за месяцем, когда должен пройти платеж, предусмотренный договором.

При импорте Протокол от 11 декабря 2009 г. предусматривает обязанность представления вместе с налоговой декларацией комплекта документов:

— заявления на бумажном носителе (в четырех экземплярах) и в электронном виде;

— выписки банка, подтверждающей фактическую уплату косвенных налогов по импортированным товарам, или иного документа, подтверждающего исполнение налоговых обязательств по уплате косвенных налогов, если это предусмотрено законодательством государства — члена Таможенного союза;

— транспортных документов, предусмотренных законодательством государства — члена ТС, подтверждающих перемещение товаров на территорию другого государства — члена ТС. Указанные документы не представляются в случае, если для отдельных видов перемещения товаров оформление таких документов не предусмотрено законодательством государства;

— счетов-фактур, оформленных в соответствии с законодательством государства — члена ТС при отгрузке товаров, в случае если их выставление (выписка) предусмотрено законодательством государства — члена ТС;

— договоров, на основании которых приобретены или произведены импортированные товары;

— если товары были отгружены с территории одного государства, а контракт был заключен с компанией другого государства, не входящего в тройственный союз, необходимо представить информационное сообщение поставщика товаров о лице, у которого они были приобретены (пп. 6 п. 8 ст. 2 Протокола об экспорте и импорте товаров);

— договора комиссии, поручения или агентского договора в случаях их заключения.

Расчет НДС при экспорте несырьевых товаров в ЕАЭС

Далее на примере рассмотрим разные варианты расчета НДС по экспорту несырьевых товаров, которые были приобретены и реализованы начиная с 01.07.2016.

Расчет НДС по экспортным поставкам несырьевых товаров в 1С будет отличаться в зависимости от того, подтверждена ставка НДС 0% документально в срок 180 дней или не подтверждена.

Экспорт подтвержден в течение 180 дней

Экспорт не подтвержден в течение 180 дней

Неподтвержденный ранее экспорт подтвержден позднее 180 дней

НДС при УСН

С налоговой точки зрения экспорт товаров в страны-участницы ЕАЭС практически не отличается от «обычного» экспорта в другие страны. В этом случае тоже применяется ставка НДС 0 процентов. И ее также нужно подтвердить путем подачи в налоговый орган пакета документов.

Купить сервис «Контур.Декларант» для формирования и отправки таможенных деклараций

Обратите внимание: эти обязанности возникают только у организаций и предпринимателей на общей системе налогообложения (ОСНО). Ведь в списке исключений, установленных вст. 346.11 НК РФ для плательщиков УСН, «экспортного» НДС (в отличие от «ввозного») нет. Это означает, что для организации-«упрощенщика» выход на зарубежные рынки сбыта вообще каких-либо особенностей в части налогообложения не принесет: никаких дополнительных обязанностей по сбору документов, составлению «нулевых» счетов-фактур, оформлению заявлений и специальных деклараций в данном случае у них не возникает. Все как обычно, словно товар продан российскому контрагенту.