Учредители – это лица, являющиеся инициаторами создания организации. Между ними заключается учредительный договор. Именно они утверждают устав и вкладывают имущество в уставной капитал. Учредители получают дивиденды от деятельности компании. То есть с ними производятся расчеты. Их нужно обязательно фиксировать в бухучете и налоговом учете.

Вопрос: Организацией получен процентный заем от учредителя — физического лица с долей в уставном капитале более 25%. Проценты выплачиваются единоразово по истечении срока договора займа. Согласно заявлению заимодавца вся сумма перечисляется на счет банка в счет погашения кредита, который учредитель брал как физическое лицо. Правомерно ли учесть сумму процентов при расчете ЕСХН? Нужны ли документы, подтверждающие отношения между физическим лицом и банком? Посмотреть ответ

Расчеты, касающиеся формирования уставного капитала АО и ООО

Для расчетов по вкладам создается субсчет 1 к счету 75. Размер уставного капитала и долги учредителей по вкладам отражаются этой проводкой: ДТ75/1 КТ80.

Как учесть помощь от учредителя при расчете налога на прибыль?

Проводка выполняется на основании сведений из учредительных бумаг. В течение 90 суток с даты регистрации учредители должны внести не менее половины вкладов в капитал. Оставшиеся 50% вносятся в течение 12 месяцев с даты регистрации. В учредительном договоре может быть оговорен меньший срок. Если создатели организации не успели в срок, в бухучете нужно зафиксировать проводку, приведенную выше.

Когда происходит внесение вклада в форме денег в капитал, выполняется эта проводка: ДТ50, 51, 52 КТ75/1. В капитал внесены деньги.

Вопрос: Как отразить в учете организации (заемщика) получение и возврат денежного процентного займа от физического лица — учредителя (заимодавца), если условиями договора предусмотрен расчет процентов по формуле сложных процентов? Физическое лицо является налоговым резидентом РФ. Организацией получен процентный заем в размере 2 000 000 руб. Согласно договору проценты начисляются (капитализируются) ежедневно по формуле сложных процентов по ставке 18% годовых ежемесячно, исходя из количества дней действия договора в текущем месяце, со дня, следующего за днем предоставления займа, по день возврата займа включительно. Заем получен 19 февраля и возвращен 24 апреля. Проценты, начисленные за период действия договора займа (64 дня), уплачиваются в день возврата займа в безналичной форме. Заемные средства использованы на финансирование текущей деятельности. Доля участия заимодавца в организации составляет более 25%. При этом сделка между заемщиком и заимодавцем в целях применения Налогового кодекса РФ не является контролируемой. Посмотреть ответ

Если вклад выполняется в форме имущества, нужны эти проводки:

- ДТ08, 10, 41, 58 КТ75/1. В капитал внесены нематериальные или материальные активы, продукция, акции или другие объекты.

- ДТ19 КТ75/1. Фиксация НДС по внесенному вкладу.

Бухучет предполагает выполнение оценки вкладов. Это не всегда просто сделать. К примеру, сложно оценить нематериальный актив. Оценка выполняется на основании взаимного согласия создателей. Соответствующее соглашение фиксируется в учредительных бумагах. Если актив представлен не в денежной форме, оценка выполняется независимым оценщиком. Сумма, полученная в результате профессиональной оценки, может быть уменьшена учредителями. Однако она не может быть увеличена на основании пункта 2 статьи 66 ГК РФ.

Пример

Размер капитала составляет 200 тысяч рублей. Он разделен на четыре части:

- АО «Луна» владеет тремя долями. Это 75% от уставного капитала. То есть 150 тысяч рублей.

- Иван Иванов владеет одной долей. Это 25% от капитала. То есть это 50 тысяч рублей.

Для фиксации вкладов открываются эти субсчета:

- Счет 75/1/1. Расчеты по вкладам с АО «Луна».

- Счет 75/1/2. Расчеты по вкладам с Иваном Ивановым.

АО «Луна» внесла в качестве вкладов материалы на сумму 150 тысяч рублей. Сумма НДС составила 22 882 рублей. Иван Иванов внес свой вклад деньгами. Выполняются эти проводки:

- ДТ75/1/1 КТ80. Долг «Луны» на сумму 150 тысяч рублей.

- ДТ75/1/2 КТ80. Долг Иванова на сумму 50 тысяч рублей.

- ДТ08 КТ75/1/1. «Луна» внесла материалы на сумму 140 880 рублей.

- ДТ19 КТ75/1/1. Восстановленный НДС по внесенным материалам на сумму 22 992 рублей.

- ДТ50 КТ75/1/2. Иванов внес вклад на сумму 50 000 рублей.

По окончании всех расчетов сальдо открытого субсчета должно быть равно нулю. Нулевое значение говорит о том, что капитал полностью сформирован.

Способы погашения задолженности

Существует несколько вариантов для внесения средств в уставный капитал. К таковым относятся:

- деньги;

- имущество;

- ценные бумаги;

- право требования по ДЗ.

В соответствии с действующим законодательством минимальный объем УК должен храниться в денежном эквиваленте, излишки могут быть представлены любым из вышеперечисленных активов. При составлении уставного фонда необходимо учитывать, что оценку материальной базы организации должен проводить независимый эксперт.

Денежные платежи можно вносить двумя способами:

- Наличными (составляется приходный кассовый ордер по форме № КО-1).

- Переводом на расчетный счет предприятия.

Также часто используется погашение долга по вкладу в УК посредством ДЗ.

Этот способ подразумевает, что один из учредителей компании, у которого возникла неустойка, внесет ее в бухгалтерский баланс в виде дебиторки. Для этого созывается всеобщее собрание совладельцев, где определяется целесообразность и размер данного вложения в капитал.

Если общая сумма задолженности превышает 20 тысяч рублей, то по закону необходимо привлечь стороннего, независимого оценщика для расчета стоимости вклада. Основанием для перенесения ДЗ в состав УК могут служить:

- Договор цессии.

- Кредитное соглашение.

- Расписка должника.

- Исполнительный лист, если недоимку уже взыскивают через суд.

Помимо полного устранения неустойки, возможна частичная уплата обязательства.

Пополняться уставный капитал может не только деньгами, но и ценными бумагами

Расчеты по созданию уставного фонда унитарного образования

Учредителями унитарного субъекта могут стать государственные или муниципальные структуры. Для фиксации расчетов нужно открыть субсчет 1 к счету 75. Пополнение фонда фиксируется этой проводкой: ДТ75/1 КТ80. Формирование фонда унитарной структуры.

Когда создатель перевел средства на баланс унитарного субъекта, нужно выполнить эту проводку: ДТ08, 10, 50-51, 58 КТ75/1. Внесение учредителем имущества или денег.

Если ОС внесены сверх нормы, используются эти записи:

- ДТ75/1 КТ84. Стоимость ОС, подлежащих внесению сверх нормы.

- ДТ08 КТ75/1. Получение ОС, которые внесены сверх заданной суммы фонда. К примеру, размер фонда составляет 100 тысяч рублей. Учредитель внес сумму в 120 тысяч рублей. В этом случае используется рассматриваемая проводка.

- ДТ01 КТ08. Предоставленные ОС приняты к бухучету.

Если собственность изъята в рамках величины фонда, нужна эта запись:

- ДТ80 КТ75/1. Уменьшение размера фонда на начальную стоимость ОС.

- ДТ75/1 КТ01. Списание ОС по их остаточной стоимости.

- ДТ75/1 КТ91/1. Списание возникшей разницы между начальной и остаточной стоимостью ОС.

Каждый расчет с учредителями должен сопровождаться оформлением документов.

Начисление дивидендов

Учредители имеют право на получение прибыли в форме дивидендов. Условия выплат оговорены учредительными бумагами. Решение о распределении средств принимается управляющей структурой. К примеру, это может быть собрание акционеров. Учредителям выплачиваются дивиденды в размере первоначального вклада. К примеру, создатель внес 50% от уставного капитала. Следовательно, он получает право на половину прибыли организации. Для учета выплат дивидендов открывается субсчет 2 к счету 75.

Начисление средств учредителю отражается этими записями:

- ДТ84 КТ75/2. Начисление дивидендов лицам, которые не являются сотрудниками организации.

- ДТ84 КТ70. Перевод дивидендов работникам фирмы.

Средства должны выплачиваться учредителям в течение 2 месяцев с даты появления решения о распределении прибыли. Соответствующее правило дано в пункте 3 статьи 28 ФЗ «Об ООО» №14 от 8.02.1998 года. Если это указание нарушено, учредители могут взыскать с ООО процент в объеме 1/360 ставки рефинансирования на основании статьи 395 ГК РФ.

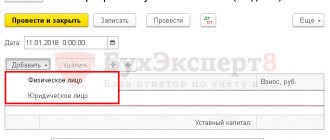

На дивиденды начисляются эти налоги:

- На доход ФЛ.

- На прибыль ЮЛ.

Налоговым агентом будет являться сама фирма. Ставка для резидентов страны составит 13%. Налоговая база с дивидендов определяется в отдельном порядке. К примеру, если лицо получает зарплату и дивиденды, нужно в отдельном порядке рассчитывать базу с этих форм дохода.

ВАЖНО! Резидентом считается лицо, находящееся в стране в течение не менее 183 суток на протяжении года. Срок должен быть непрерывным.

Ставка по налогу на прибыль составляет 0% тогда, когда один резидент получает средства от другого резидента. Однако при этом должны выполняться следующие условия:

- Вклад получателя дивидендов составляет 50% или более от уставного фонда.

- Получатель владеет вкладом на протяжении не менее года.

В остальных случаях ставки будут следующими:

- 13% в случае, если дивиденды выдаются компанией, не соответствующей условиям, приведенным выше.

- 15% в случае, если средства выплачиваются нерезидентам.

В бухучете будут фигурировать эти проводки:

- ДТ75/2 КТ68. Удержание НДФЛ с дивидендов, которые выплачиваются лицам, не являющимся работниками организации.

- ДТ70 КТ68. Удержание НДФЛ с сумм, переведенным сотрудникам субъекта.

- ДТ75/2 КТ68. Удержание налога с выплат ЮЛ.

На этом этапе средства только начисляются. Выполняется подготовка к выплате.

Общее понятие об уставном капитале

Под понятием уставного капитала подразумевается сумма средств или другие вклады на развитие предприятия на начальном этапе формирования. Уставный капитал может увеличиваться и уменьшаться путем общего собрания акционеров и принятия ими решения об этом, а далее оповещения налоговой инспекции. Состоит капитал из добавочного и резервного. Уставом общества может быть ограничен максимальный размер доли участника общества. Уставом общества может быть ограничена возможность изменения соотношения долей участников общества. Такие ограничения не могут быть установлены в отношении отдельных участников общества. Указанные положения могут быть предусмотрены уставом общества при его учреждении, а также внесены в устав общества, изменены и исключены из устава общества по решению общего собрания участников общества, принятому всеми участниками общества единогласно.

В случае, если устав общества содержит ограничения, предусмотренные настоящим пунктом, лицо, которое приобрело долю в уставном капитале общества с нарушением требований настоящего пункта и соответствующих положений устава общества, вправе голосовать на общем собрании участников общества частью доли, размер которой не превышает установленный уставом общества максимальный размер доли участника общества.

По сч.80 формируется сумма капитала по кредиту. Не забываем про двойную запись в учете. Таким образом у нас участвует еще второй счет по дебету.

Выплаты учредителям

Выплаты могут производиться в форме денег или имущества. Если учредитель получает деньги, выполняется эта проводка: ДТ75/2 (70) КТ50, 51, 52. Выплата средств с вычетом налога.

Если учредитель получает доход в форме имущества, выполняется эта проводка:

- ДТ75/2 КТ90/1. Переведены дивиденды в форме услуг, товаров, имущества.

- ДТ75/2, 70 КТ90/1. Переведены дивиденды в форме прочего имущества (материалы).

- ДТ90/2 (91/2) КТ43, 41, 20. Списание себестоимости имущества.

- ДТ90/3 КТ68. Начисление НДС.

В стоимость имущества, выплаченного учредителям в качестве дивидендов, входит сумма НДС на основании статьи 211 НК РФ. Если происходит удержание налогов на доход ФЛ, размер дивидендов не сокращается на налоговые вычеты.

Налог на прибыль

Если участником является резидент, фирме, выплачивающей дивиденды, не нужно начислять налог на прибыль. Если участником является нерезидент, налог исчисляется с разницы между реальной и номинальной стоимостью. Соответствующее правило приведено в пункте 1 статьи 309 НК РФ. Если иностранный субъект получает выплаты в размерах своего начального вклада, налог начислять не нужно на основании пункта 1 статьи 251 НК РФ.

Ставка налога на прибыль составляет 20%. Возможна и более низкая ставка в том случае, если соответствующие указания даны международными договорами (основание – пункт 1 статьи 310 НК). Налог на прибыль рассчитывается по этой формуле:

Налог на прибыль = настоящая стоимость вклада – ( номинальная стоимость * 20% )

Соответствующие указания даны в пункте 1 статьи 251 НК РФ. Порядок налогообложения оговорен в письме Минфина №03-03-06/1/519 от 3.08.2010 года.

Возникновение облагаемого дохода

Иногда у фирмы появляется налогооблагаемый доход после расчетов с участниками. Актуально это для субъектов, использующих упрощенную и общую систему налогообложения. Соответствующие положения содержатся в статье 250, пункте 1 статьи 346.15 НК РФ. Возникает налогооблагаемая база при этих обстоятельствах:

- Стоимость переданного в капитал имущества меньше, нежели реальная стоимость вклада выбывшего учредителя (письмо Минфина №03-03-04/1/355 от 15.11.2005 года).

- Стоимость активов на основании сведений налогового учета меньше реальной стоимости вклада (письмо Минфина №03-03-06/2/127 от 24.09.2008 года.

- Реальная стоимость вклада вышедшего учредителя превышает номинальную стоимость. Лицо отказалось от своих дивидендов в пользу субъекта.

ВАЖНО! Если вклад не выплачен при выходе учредителя из объединения, реальную стоимость его требуется отразить в составе доходов.

Налог на добавленную стоимость

Если участнику, выходящему из объединения, выплачиваются дивиденды в форме имущества, на разницу между реальной и номинальной стоимостью начисляется НДС. Также выставляется счет-фактура на основании пункта 2 статьи 146 НК РФ, пункта 3 статьи 39 НК РФ. Указание также содержится в письме Минфина №03-07-11/112 от 17.04.2012 года. В том случае, если субъекты используют специальные системы налогообложения, НДС выплачивать не нужно на основании статьи 346.11 НК РФ, статьи 346.26 НК РФ. Для отражения начисления НДС применяется эта проводка: ДТ91/2 КТ68. К последнему счету открывается субсчет.

ВАЖНО! Объект налогообложения появляется только при положительной разнице между реальной и номинальной стоимостью вклада. В том случае, если положительная разница будет выплачена учредителю, никакого объекта обложения не образуется.

Бухучет: денежные взносы

Поступившие от учредителей денежные взносы отразите проводкой:

Дебет 50 (51, 52) Кредит 75-1

– внесены деньги в качестве вклада в уставный капитал.

Пример, как отразить в бухучете денежный вклад учредителя в уставный капитал организации

ООО «Торговая » учреждено ООО «Альфа» и А.С. Глебовой. Уставный капитал организации составляет 400 000 руб.

«Альфе» принадлежит 60 процентов доли на сумму 240 000 руб. (400 000 руб. × 60%), Глебовой – 40 процентов доли на сумму 160 000 руб. (400 000 руб. × 40%).

«Гермес» зарегистрирован в феврале. До этой даты учредители оплатили по 50 процентов своих долей в уставном капитале. В марте учредители полностью погасили свою задолженность по вкладам в уставный капитал.

Бухгалтер организации сделал в учете такие проводки.

В феврале:

Дебет 51 Кредит 75-1 – 120 000 руб. (240 000 руб. × 50%) – погашено 50 процентов задолженности «Альфы» по вкладу в уставный капитал;

Дебет 50 Кредит 75-1 – 80 000 руб. (160 000 руб. × 50%) – погашено 50 процентов задолженности Глебовой по вкладу в уставный капитал.

В марте:

Дебет 51 Кредит 75-1 – 120 000 руб. (240 000 руб. – 120 000 руб.) – погашена задолженность «Альфы» по вкладу в уставный капитал;

Дебет 50 Кредит 75-1 – 80 000 руб. (160 000 руб. – 80 000 руб.) – погашена задолженность Глебовой по вкладу в уставный капитал.

Ситуация: как учесть разницу между курсом валюты на дату формирования и дату уплаты уставного капитала, если учредители ООО оплачивают уставный капитал валютой?

Уставный капитал российской организации фиксируется в рублях (п. 1 ст. 317 ГК РФ). На размер уставного капитала, отраженного в бухучете при госрегистрации организации, колебания курсов иностранных валют не влияют (п. 14 ПБУ 3/2006).

Если на дату оплаты вклада курс валюты повысился, то возникшую разницу между рублевой оценкой уставного капитала и задолженностью учредителя отразите так:

Дебет 75-1 Кредит 83

– отражена положительная разница между рублевой оценкой уставного капитала и задолженностью учредителя.

Об этом говорится в пункте 14 ПБУ 3/2006.

Если на дату оплаты вклада курс валют снизился, то участнику (учредителю) нужно доплатить разницу. Объясняется это тем, что стоимость вклада каждого учредителя не должна быть меньше номинальной стоимости его доли. При нарушении этого правила общество обязано объявить либо об уменьшении своего уставного капитала, либо о ликвидации (п. 3, 4 ст. 90, п. 4 ст. 99 ГК РФ).

Ситуация: нужно ли пробить кассовый чек на сумму вклада, полученного от учредителя наличными деньгами?

Нет, не нужно.

Кассовый чек надо пробить, если наличные получены в оплату за проданные товары, выполненные работы или оказанные услуги (п. 1 ст. 2 Закона от 22 мая 2003 г. № 54-ФЗ). Передача вклада в уставный капитал носит инвестиционный характер и реализацией не признается (подп. 4 п. 3 ст. 39 НК РФ).

Прочие типичные проводки

Выплата дивидендов – не единственный вид расчетов с учредителями. К примеру, участник может выдавать заем организации. Эту операцию также нужно учитывать в бухучете. Рассмотрим прочие типичные проводки:

- ДТ50, 51 КТ66, 67. Учредитель оказал финансовую помощь организации. Она оформлена в качестве займа.

- ДТ50, 51 КТ91/1. Лицо оказало безвозмездную помощь, которая отнесена к прочим доходам.

- ДТ75 КТ84. Поступление средств от учредителя на покрытие текущих убытков.

Для ведения бухучета нужны синтетические (главная книга, ведомость по сальдо) и аналитические (карточка по счету 75, анализ) регистры.

Расчеты в рамках баланса

Расчеты с учредителями отражаются на счете 75. Это активно-пассивный счет. На нем может появляться долг как по кредиту, так и дебету. Например, долг участников по взносам фиксируется на дебете счета 75, а долг компании перед учредителями – по кредиту счета 75. Дебетовое сальдо счета 75 фиксируется на строке 1230, кредитовый остаток этого же счета – на строке 1520. Соответствующие указания приводятся в Приказе Минфина №66н от 2 июля 2010 года.

Активом или пассивом являются расчеты с учредителями? Дебиторский долг отражается на строке 1230. Она включает в себя сальдо счета 75.1 по невнесенным вкладам. Расчеты полностью входят в пассив баланса по строке 1310.

Заключительное сальдо счета 75.2 отображает долг фирмы перед учредителями по дивидендам. Он входит в кредиторский долг, указываемый на строке 1450 в структуре прочих обязательств пассива.

Налоговый учет задолженности по УК

Задолженность учредителей по взносам в уставный капитал должна быть отражена не только в бухгалтерском балансе, но и в налоговой документации. Деньги и имущество, которые были вложены акционером (физ. или юр. лицом) в счет УК:

- Не облагаются налогом на добавленную стоимость.

- Не отмечаются в базе по НДФЛ или УСН.

Формирование задолженностей по взносам в уставной капитал должно отражаться в налоговом и бухучете

Однако в случае если НДС был уплачен, то при принятии вычета он должен быть восстановлен. При этом он не должен входить в расходы по показателям прибыли. Предприятие имеет полное право забрать вычет, который был восстановлен.

Если происходит перераспределение долей или увеличивается номинальная цена акций конкретного участника общества, то он не обязан высчитывать НДФЛ. При обратной ситуации, когда размер УК снижается по решению собрания акционеров, им необходимо выплатить НДФЛ в полной мере.

При внесении в капитал суммы больше той, что была оговорена в учредительном документе, он может быть увеличен:

- Вкладами, поступившими от участников акционерного общества компании.

- За счет привлечения средств извне. При этом деньги, поступившие от третьих лиц, являются своего рода резервным фондом.

Первый вариант является ключевым и самым распространенным, но есть некоторые нюансы. Решение о повышении УК должно приниматься на собрании учредителей. После проведения мероприятия участники обязаны пополнить его на ту сумму, которую приняли на общем обсуждении.

Если собрать данную сумму за это время не получилось, то те средства, которые уже были внесены, возвращаются инвесторам. При этом никто не имеет права принудительно заставить акционера вносить дополнительную сумму. При отказе даже одного участника доплачивать капитал не будет собран, а учредитель не понесет никакой ответственности.

Аудит расчетов с учредителями

В ходе аудиторской проверки специалист проверяет следующие аспекты:

- Реальное поступление средств от учредителей и его отражение на кредите в корреспонденции со счетами 50-52, 01, 10.

- Оприходование имущества и правильность его оценки.

- Верность организации учета.

- Соблюдение сроков выплат дивидендов.

- Своевременное вынесение решений о выплате дивидендов.

- Правильность исчисления налогов и прочих обязательных платежей.

- Проверка законности формы учредительной документации.

- Соответствие учредительных бумаг законам.

- Соблюдение сроков формирования капитала.

- Соответствие величины капитала учредительным бумагам и закону.

- Проверка правильности отражения формирования капитала в бухучете.

Аудитор занимается проверкой учредительных документов, бухучета, налоговых отчетностей, журналов ордеров, решений.

Типичные ошибки

В процессе аудита расчетов часто выявляются эти ошибки:

- Кредитовый остаток по счету и сведения, указанные в учредительных бумагах, различаются.

- Капитал был неправомерно увеличен за счет увеличения стоимости активов.

- Учредители не внесли вклады в полном размере в установленный срок.

- Изменения не были своевременно отражены в реестре.

- Содержание документов было изменено без достаточных на то оснований.

- Обнаружены фиктивные бумаги и операции.

- Налог неверно начислен и перечислен.

В завершение процедуры аудитор составляет заключение. В нем указываются обнаруженные недочеты, даются рекомендации по исправлению ошибок. В документе обязательно должна быть прописана информация о проверяемой организации и об аудиторе. Заключение будет законным только в том случае, если оно составлено аудитором, вступившим в СРО.

Оплата задолженности по уставному капиталу: бухгалтерский учет

При ведении бухгалтерского учета по операциям, связанным с формированием и погашением задолженностей учредителей по уставному капиталу, используются следующие проводки:

- Дт 75 Кт 80 — для отражения в учете факта формирования задолженности (при регистрации фирмы в ФНС);

- Дт 50 (либо 08, 10, 41, 51, 52 — в зависимости от способа оплаты уставного капитала) Кт 75 — для отражения факта погашения задолженности (полностью или частично);

- Дт 80 Кт 75 — отражение вынужденного уменьшения УК, когда задолженность не погашена учредителем в установленный срок и не перераспределена впоследствии.

Если уставный капитал формируется за счет дебиторки, то применяется такая последовательность проводок:

- Дт 76 Кт 75 — фирме передано право требования по задолженности в счет УК;

- Дт 51 Кт 76 — дебитор рассчитался с фирмой.

В бухгалтерском балансе уставный капитал относится к пассивам и отражается в величине, определенной учредительными документами в строке 1310 (даже при частичной оплате). Текущая задолженность учредителей — это, в свою очередь, актив, и он отражается на балансе в строке 1230.

О нюансах заполнения бухбаланса читайте в статье «Расшифровка строк бухгалтерского баланса (1230 и др.)».