Кто может оказать финансовую помощь безвозмездно

Оказать финансовую помощь организации могут любые из ее учредителей, то есть как физические, так и юридические лица. Но при этом Налоговый Кодекс РФ четко устанавливает перечень случаев, когда безвозмездно полученное имущество можно не включать в налоговую базу:

- Физическое лицо, которое вносит средства, имеет долю в уставном капитале более половины.

- Юридическое лицо, которое вносит средства, имеет долю в уставном капитале более половины.

- Юридическое лицо, которое получает безвозмездно средства, имеет долю, превышающую 50% в уставном капитале организации, которая вносит средства.

Данный перечень можно найти в пп. 11 п. 1 ст. 251 НК РФ. Во всех остальных случаях помощь, которая выражается в денежных единицах, должна быть включена в расчет налога.

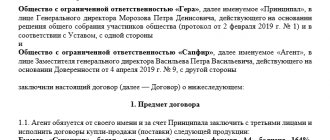

ДОГОВОР О ФИНАНСОВОЙ ПОМОЩИ НА ВОЗВРАТНОЙ ОСНОВЕ

город Алматы «___» ______________ 2016 г.

_________________________, именуемый в дальнейшем «Заимодатель», с одной стороны, и

Товарищество с ограниченной ответственностью «_________________», в лице ______________________, действующего на основании Устава, именуемое в дальнейшем «Заемщик», с другой стороны,

именуемые в дальнейшем «Стороны», а каждый по отдельности «Сторона» заключили настоящий договор о финансовой помощи на возвратной основе (далее по тексту – «Договор») о нижеследующем:

Как оформить финансовую помощь от учредителя

Федеральный закон «О бухучете» от 06.12.11 № 402-ФЗ требует, чтобы все поступления на расчетный счет и в кассу организации, в том числе и безвозмездная помощь, были документально оформлены.

Самый распространенный способ безвозмездной помощи – это заключение договора дарения или безвозмездной финансовой помощи между тем, кто вносит деньги и тем, кто их получает.

Также учредитель может направить средства на увеличение уставного капитала, но в этом случае, его доля должна быть увеличена (естественно за исключением случая, когда у компании один учредитель), а помощь уже нельзя считать безвозмездной. В этом случае оформление происходит следующим путем:

- Составляется заявка, в которой указывается сумма и условия ее внесения в уставной капитал.

- Прочие собственники выражают согласие и принимают решение о внесении дополнений в устав компании.

- Все изменения (переоформление долей) нужно произвести в течение 6 месяцев после принятия решения.

В любом случае, прежде чем оказать помощь, учредитель должен согласовать это на общем собрании (или принять решение единолично, если учредитель единственный).

Безвозмездная помощь от учредителей: бухгалтерский учет и налогообложение

Компания ГАРАНТ

ООО применяет ПБУ 18/02. Доли двух учредителей в уставном капитале ООО составляют 99% и 1%. Как следует отразить в бухгалтерском и налоговом учете безвозмездную финансовую помощь от учредителей?

Право учредителей общества на предоставление финансовой помощи обществу законодательно не ограничено.

Так, учредитель вправе оказать такую помощь путем внесения вклада в имущество общества.

Согласно п. 1 ст. 27 Федерального закона от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью» (далее — Закон N 14-ФЗ) участники общества обязаны, если это предусмотрено уставом ООО, по решению общего собрания участников вносить вклады в имущество общества. Такая обязанность может быть предусмотрена уставом общества при его учреждении или путем внесения в устав изменений по решению общего собрания, принятому всеми участниками общества единогласно.

Вклады в имущество общества вносятся деньгами, если иное не предусмотрено уставом или решением общего собрания участников общества (п. 3 ст. 27 Закона N 14-ФЗ).

Согласно п. 4 ст. 27 Закона N 14-ФЗ вклады в имущество общества не изменяют размеры и номинальную стоимость долей его участников в уставном капитале общества.

Следовательно, вклады в имущество общества могут являться способом оказания обществу его участником безвозмездной финансовой помощи. Оформляется это путем фиксации в протоколе общего собрания участников общества решения о внесении вкладов в имущество ООО.

НДС

В соответствии с пп. 1 п. 1 ст. 146 НК РФ объектом обложения НДС признаются операции по реализации товаров (работ, услуг) на территории РФ.

Согласно пп. 2 п. 1 ст. 162 НК РФ налоговая база по НДС увеличивается на суммы, полученные за реализованные товары (работы, услуги) в виде финансовой помощи, на пополнение фондов специального назначения, в счет увеличения доходов или иначе связанные с оплатой реализованных товаров (работ, услуг).

Следовательно, если денежные средства, безвозмездно полученные организацией от учредителей, не связаны с оплатой товаров (работ, услуг), реализуемых организацией, то такие денежные средства в налоговую базу по НДС не включаются (письмо Минфина России от 09.06.2009 N 03-03-06/1/380).

Налог на прибыль

В соответствии с п. 8 ст. 250 НК РФ доходы в виде безвозмездно полученного имущества независимо от того, юридическим или физическим лицом оно было передано, за исключением имущества, перечисленного в ст. 251 НК РФ, для целей налогообложения прибыли относятся к внереализационным доходам, формирующим налоговую базу отчетного (налогового) периода для исчисления налога.

Согласно пп. 11 п. 1 ст. 251 НК РФ при определении налоговой базы по налогу на прибыль организаций не учитываются доходы в виде имущества, полученного организацией безвозмездно от организации (физического лица), если уставный (складочный) капитал (фонд) получающей стороны более чем на 50% состоит из вклада (доли) передающей организации (физического лица).

В рассматриваемой ситуации доли учредителей в уставном капитале общества составляют соответственно 99% и 1%. Следовательно, денежные средства, безвозмездно полученные организацией от учредителя с долей в уставном капитале 99%, не учитываются при определении налоговой базы по налогу на прибыль. Аналогичный вывод представлен в письмах Минфина России от 20.05.2010 N 03-08-05, УФНС России по г. Москве от 10.10.2007 N 20-12/096580, от 16.04.2007 N 20-12/035982, от 06.10.2006 N 19-11/87982, от 22.03.2006 N 20-12/22187.

Денежные средства, внесенные в качестве вклада в имущество общества участником, имеющим долю в уставном капитале 1%, учитываются для целей налогообложения в составе внереализационных доходов на основании п. 8 ст. 250 НК РФ.

Бухгалтерский учет

Порядок отражения в бухгалтерском учете и отчетности операций по вкладам в имущество общества нормативными правовыми актами по бухгалтерскому учету не регламентирован.

При этом учет финансовой помощи учредителей в виде вклада участников в имущество общества в качестве прочих доходов противоречит требованиям ПБУ 9/99, так как согласно п. 2 ПБУ 9/99 доходами организации признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества).

Для целей бухгалтерского учета вклад в имущество не признаются безвозмездно полученным имуществом, потому что вклад в имущество влияет на размер чистых активов, на основе которого определяется действительная стоимость доли участников. Согласно Рекомендациям аудиторским организациям (письмо Минфина России от 29.01.2008 N 07-05-06/18) в бухгалтерском учете компании-получателя вклад участника в имущество отражается по дебету счетов учета имущества в корреспонденции с кредитом счета 83 «Добавочный капитал» (смотрите также письмо Минфина РФ от 13.04.2005 N 07-05-06/107).

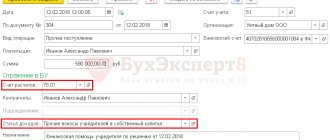

По нашему мнению, для отражения данной операции на счетах бухгалтерского учета необходимо сделать следующие записи:

Дебет 75 Кредит 83 — отражена сумма задолженности участников по вкладам в имущество общества на основании решения общего собрания участников общества;

Дебет 51 (50) Кредит 75 — получены денежные средства в качестве вклада в имущество общества.

Таким образом, финансовая помощь учредителей в виде вклада в имущество общество отражается в пассиве Бухгалтерского баланса (Форма 1) в разделе III «Капитал и резервы» по строке «Добавочный капитал» (приказ Минфина РФ от 22 июля 2003 г. N 67н «О формах бухгалтерской отчетности организаций»).

Также эта информация подлежит раскрытию в пояснительной записке к годовой бухгалтерской отчетности.

Учитывая, что в бухгалтерском учете дохода нет, а в налоговом учете в составе внереализационных доходов признается помощь участника с долей в уставном капитале 1%, в связи с этим возникает постоянная разница, приводящая к образованию постоянного налогового обязательства (п.п. 4, 7 ПБУ 18/02 «Учет расчетов по налогу на прибыль»).

При этом в учете следует сделать следующую запись:

Дебет 99, субсчет «Постоянные налоговые обязательства» Кредит 68, субсчет «Расчеты по налогу на прибыль» — начислено постоянное налоговое обязательство.

К сведению:

В случае, если организация планирует вернуть полученные от учредителей денежные средства, то данные средства можно рассматривать в качестве займа (ст. 810 ГК РФ).

В соответствии с п. 1 ст. 807 ГК РФ по договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа). Договор займа считается заключенным с момента передачи денег или других вещей.

Согласно пп. 1 п. 1 ст. 161 ГК РФ сделки юридических лиц между собой и с гражданами должны заключаться в письменной форме.

Согласно ст. 809 ГК РФ договор займа является возмездным, что выражается в уплате заемщиком процентов на сумму займа. Условие о безвозмездности договора должно быть оговорено в тексте самого договора. Поскольку целью предоставления денежных средств является оказание финансовой помощи организации, в договоре следует указать, что учредитель предоставляет беспроцентный заем. При этом на основании ст. 814 ГК РФ договор займа может быть заключен с условием использования полученных средств на определенные цели.

Планом счетов бухгалтерского учета полученные займы отражаются в зависимости от срока их погашения. Для обобщения информации о состоянии краткосрочных (на срок не более 12 месяцев) кредитов и займов, полученных организацией, в Плане счетов бухгалтерского учета предназначен Счет 66 «Расчеты по краткосрочным кредитам и займам», для долгосрочных займов (на срок более 12 месяцев) предусмотрен счет 67 «Расчеты по долгосрочным кредитам и займам». Суммы полученных организацией займов отражаются по кредиту счета 66 (67) и дебету счетов 50 «Касса», 51 «Расчетные счета», 52 «Валютные счета» и другие.

При получении и возврате беспроцентного займа от учредителя бухгалтеру необходимо сделать следующие записи:

Дебет 51 (50) Кредит 66 (67) — получен беспроцентный заем от учредителя;

Кредит 66 (67) Дебет 51 (50) — возврат беспроцентного займа.

Ответ подготовил: Эксперт службы Правового консалтинга ГАРАНТ Калашников Александр

Контроль качества ответа: Рецензент службы Правового консалтинга ГАРАНТ Монако Ольга

Вопрос от читательницы Клерк.Ру Евгении (г. Владивосток)

Наша организация находится на УСНО, учредитель имеет долю 100%.

Согласно ст.251 п.11 Не является доходом для нас доход: 11) в виде имущества, полученного российской организацией безвозмездно: от физического лица, если уставный (складочный) капитал (фонд) получающей стороны более чем на 50 процентов состоит из вклада (доли) этого физического лица.

Относятся ли к этому пункту денежные средства? Налоговики вроде бы не против не учитывать в доходах денежные средства — поступившие от учредителя на безвозмездной основе (с долей в Ук более 50%), но при этом настаивают оформить эти взносы в виде договора займа.

По нашему мнению договор займа здесь не уместен, т.к. никаких деньги учредителю не возвращаются, проценты не начисляются и материальная выгода не насчитывается.

Правомерны ли действия налоговиков? Если нет, то какими документами необходимо оформить взнос учредителя на безвозмездной и безвозвратной основе на р/с организации?

Статьей 251 Налогового кодекса РФ установлен перечень доходов, не учитываемых при определении налоговой базы по налогу на прибыль организации. В частности, не учитывается в составе доходов имущество, полученное российской организацией безвозмездно от физического лица, если уставный капитал получающей стороны более чем на 50 процентов состоит из вклада (доли) этого физического лица.

Из ст. 130 Гражданского кодекса РФ следует, что деньги признаются движимым имуществом. В рассматриваемой ситуации доля учредителя составляет 100 процентов, следовательно, безвозмездно полученные денежные средства от учредителя, не включаются в состав доходов при исчислении налогооблагаемой базы по налогу на прибыль на основании пп. 11 п. 1 ст. 251 НК РФ. К «упрощенцам» данная норма также применима (пп. 1 п. 1.1 ст. 346.15 НК РФ).

По договору займа одна сторона (займодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества (ст. 807 ГК РФ). Поскольку в данном случае не возникает обязанности по возврату денег учредителю, то требовать заключения договора займа налоговики не вправе.

Оформляется такая сделка договором дарения, причем возможна его устная форма, поскольку даритель – физическое лицо (ст. 574 ГК РФ). В платежном поручении на перечисление денег (или в кассовом ордере) можно употребить, например, такую формулировку – «Безвозмездная финансовая помощь учредителя на развитие деятельности».

Напомню, что по договору дарения одна сторона (даритель) безвозмездно передает или обязуется передать другой стороне (одаряемому) вещь в собственность либо имущественное право (требование) к себе или к третьему лицу либо освобождает или обязуется освободить ее от имущественной обязанности перед собой или перед третьим лицом (ст. 572 ГК РФ). Согласно ст. 128 ГК РФ к объектам гражданских прав относятся вещи, включая деньги.

Получить персональную консультацию Светланы Скобелевой в режиме онлайн очень просто — нужно заполнить специальную форму. Ежедневно будут выбираться несколько наиболее интересных вопросов, ответы на которые вы сможете прочесть на нашем сайте.

Договор безвозмездной финансовой помощи от учредителя: образец

Договор оформляется в письменном виде, в двух экземплярах – по одному для каждой из сторон.

Для того чтобы составленный документ можно было квалифицировать именно как договор дарения или безвозмездной помощи, в нем должны присутствовать следующие признаки:

- Предмет договора, он должен быть указан как можно точнее. Денежная сумма указывается цифрами и прописью.

- Факт безвозмездности. То есть нужно указать, что помощь оказывается только в одностороннем порядке, у принимающей стороны не должно возникать никаких обязательств.

Договор безвозмездной помощи учредителя, образец заполнения, можно посмотреть далее.

Ответственность за нецелевое использование средств.

Если в ходе разбирательств между сторонами договора целевого финансирования будет доказано, что получатель денежных средств не планировал использовать их по назначению, а только получил и присвоил данные средства, либо не отчитался за них в установленные сроки, данное деяние может быть квалифицировано по статье «Нецелевое использование бюджетных средств»

Также такой проступок может квалифицироваться по статье «Мошенничество», что влечет уже уголовную ответственность.

В судебной практике часто встречаются ситуации, когда целевое финансирование признается недействительным.

Первая и основная причина – безвозмездность (то есть по сути Дарение). Получается, что нельзя просто взять и передать деньги. Судебная практика заняла четкую позицию, не допускающую заключение безвозмездных договоров между юридическими лицами.

Договор финансовой помощи между юридическими лицами: образец

Отдельно стоит сказать о договоре, когда помощь оказывается одним юридическим лицом другому. В этом случае договор дарения делать нельзя – его могут признать ничтожным.

Это следует из положений статьи 575 Гражданского Кодекса РФ, которая запрещает договоры дарения между юридическими лицами, если предмет договора (в том числе и денежные средства) оценивается в сумму более 3000 рублей.

В этом случае можно воспользоваться следующими способами:

- Заключить договор о безвозмездном финансировании.

- Заключить договор о беспроцентном займе, а затем не истребовать его и списывать просроченные платежи (ст. 415 ГК РФ). Полученные взаймы средства налогом не облагаются, как и экономия на процентах, но под налогообложение подпадает прощенная сумма займа, которая образует внереализационный доход у заемщика. Налоговая база не образуется, когда средства получены от учредителя, владеющего не менее 50% уставного капитала заемщика.

- Внести денежные средства в увеличение уставного капитала. В этом случае организация, внесшая деньги должна увеличить долю в уставном капитале.

Учредитель имеет право оказать своей компании денежную помощь. Закон не устанавливает перечень целей, на которые можно истратить эти деньги. В соответствии с законодательством поступившие средства должны быть оформлены документально. Если учредитель, внесший помощь является физическим лицом, то с ним можно заключить договор дарения. В случае, когда помощь оказывает другая организация оформлять ее путем дарения нельзя. В отдельных случаях безвозмездно внесенная учредителем денежная сумма не облагается налогом.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Отличие договора целевого финансирования от договора дарения.

Возможность заключения договора целевого финансирования является спорным моментом, так как содержит в себе признаки договора дарения. Согласно ст. 575 ГК РФ, запрещено дарение между юридическими лицами на сумму свыше 3 тысяч рублей.

Подходить к заключению подобных договоров нужно внимательно.

Целевым финансированием является передача средств на конкретный проект. Тогда как дарение просто предусматривает безвозмездную передачу средств. Дальнейшая их судьба полностью зависит от получателя.

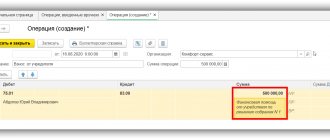

Проводки при возвратной финансовой помощи

Отдельное внимание стоит уделить вопросу отражения передачи средств в бухгалтерском учете. Рассмотрим, как организуются проводки возвратной финансовой помощи:

- Для займов, который выдаются на небольшой срок (до года) используется счет 66.

- Если деньги выдаются на больший период (от года) используется счет 67.

В зависимости от способа поступления средств упомянутые счета корреспондируются со счетами, на которых учитывается поступление финансов, а именно с 50 по 52. Таким образом, проводки при получении временной финансовой помощи от учредителя имеют следующий вид:

- Получение кредита до года — Д/К 51 (50, 52), 66.

- Получение кредита от года и более — Д/К 51 (50, 52), 67.

После возврата денег используются следующие проводки Д/К 66 (67), 51 (50,52).