Командировочные расходы на предприятии

Командировка — поездка сотрудника по распоряжению работодателя вне места постоянной работы для выполнения служебного поручения (ст. 166 ТК РФ).

В командировку можно направить только штатных сотрудников, то есть тех, с которыми заключены трудовые договоры. При этом не имеет значения, где трудится работник: в офисе или на дому. Служебные поездки внештатников не являются командировками, и расходы по ним принимаются в совершенно ином порядке.

За командированным сотрудником работодатель обязан сохранить рабочее место и средний заработок, а также возместить ему затраты, связанные со служебной поездкой:

- Проезд к месту командировки.

К таким затратам относятся билеты на все виды транспорта (кроме такси), комиссия за бронирование билетов, страховка и т. д.). Возможность возмещения расходов на такси определяется работодателем на основании внутренних документов организации.

- Проживание во время командировки.

Возмещению подлежат расходы на проживание в гостинице, частном секторе или в арендованной квартире. А вот порядок принятия к учету таких затрат зависит от наличия у сотрудника первичных документов, подтверждающих факт съема жилья.

- Суточные.

Суточные — средства, выделяемые сотруднику на текущие расходы во время командировки. За них работник не должен отчитываться, как по всем остальным расходам. Размер суточных законом не ограничивается, но существует определенный лимит, сверх которого эти выплаты подлежат обложению НДФЛ и страховыми взносами.

- Иные расходы.

Их перечень работодатель определяет самостоятельно в зависимости от типа и продолжительности командировки, должности сотрудника и иных факторов. Состав таких расходов, как правило, включает затраты на такси или аэроэкспресс, мобильную связь, VIP-зал в аэропорту, представительские расходы.

На все указанные выше затраты работодатель выдает сотруднику аванс, за который он обязан будет отчитаться по возвращении из командировки.

Если у вас остались нерешенные вопросы, ответы на них вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

«1С:Бухгалтерия 8»: счета учета затрат в авансовом отчете по командировке

В «1С:Бухгалтерии 8» редакции 3.0 процесс учета командировок оптимизирован как за счет интеграции с сервисом Smartway, так и за счет упрощения формы авансового отчета. Начиная с версии 3.0.72 в документе «Авансовый отчет по командировке» появилась возможность настраивать счета учета затрат для разных видов командировочных расходов.

Для подотчетных лиц, отчитывающихся только по командировочным расходам, в программе «1С:Бухгалтерия 8» (ред. 3.0) разработана простая форма документа Авансовый отчет, получившая название Авансовый отчет по командировке. В этом документе предусмотрен самый простой сценарий работы:

- в авансовом отчете отражаются только командировочные расходы;

- все командировочные расходы учитываются для целей налогообложения прибыли;

- подотчетному лицу компенсируются только документально подтвержденные расходы.

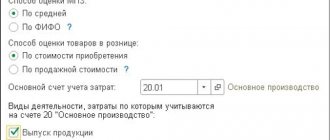

Первоначально указание счета и аналитики затрат в явном виде для учета командировочных расходов в Авансовом отчете по командировке не предусматривалось. В качестве счета затрат автоматически подставлялся счет, указанный в поле Основной счет учета затрат регистра сведений Учетная политика. А в качестве статьи затрат — статья из справочника Статьи затрат, у которой в поле Использование по умолчанию указано значение Документ «Авансовый отчет» (командировочные расходы).

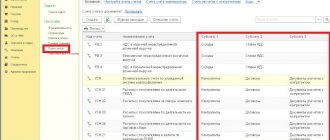

Вместе с тем в ряде организаций командировочные расходы учитываются на разных счетах затрат в зависимости от целей командировки. Например, если поездка осуществляется с целью заключения договора поставки, то используется счет 44 «Расходы на продажу». Если в командировку едет производственный рабочий для повышения своей квалификации — счет 20 «Основное производство» и т. д. Некоторые организации учитывают командировочные расходы в разрезе договоров с контрагентами, поэтому им требуется указывать разные статьи затрат.

Случается, что командированное лицо несет расходы, не учитываемые для целей налогообложения прибыли. Таким образом, несмотря на очевидные достоинства Авансового отчета по командировке, ряд пользователей были вынуждены отказаться от использования данной формы документа из-за невозможности выбора счетов учета и статей затрат в данной форме документа.

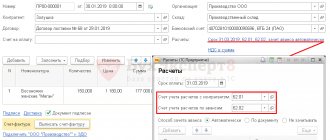

Начиная с версии 3.0.72 в Авансовом отчете по командировке добавлена возможность изменять счета учета и аналитику затрат для командировочных расходов, установленные программой по умолчанию. Для этого в форме Персональные настройки (раздел Главное) должен быть установлен флаг Показывать счета учета в документах. Тогда в табличной части Авансового отчета по командировкам появятся поля Счет затрат / Подразделение и Субконто, где пользователь может указать счет учета и аналитику затрат по своему усмотрению (рис. 1).

Рис. 1. Счет и аналитика затрат в «Авансовом отчете по командировке»

Отдельно можно указать счета учета и аналитику затрат для суточных, перейдя по соответствующей гиперссылке в поле Суточные в одноименную форму, а оттуда — по соответствующей гиперссылке в форму Счета учета: Суточные. Если данные по приобретенным билетам поставляются из сервиса Smartway, то счета учета и статьи затрат также можно указывать и для билетов.

Организации, применяющие УСН, также могут использовать Авансовый отчет по командировке для упрощения учета расходов по командировкам. Теперь все расходы, указанные в данной форме документа, регистрируются в Книге учета доходов и расходов автоматически.

Налоговый учет командировочных расходов 2020

Командировочные расходы работодатель может учесть в составе расходов по налогу на прибыль и по УСН (объект «доходы минус расходы»). Порядок учета таких затрат на УСН и на ОСНО аналогичен.

Основные особенности налогового учета командировочных затрат:

- Экономическая обоснованность и документальная подверженность затрат.

Затраты, понесенные сотрудником в командировке, принимаются к учету, только если они экономически обоснованы и подтверждены первичными документы. Исключение сделано лишь для суточных: подтверждать их и отчитываться по ним работник не обязан. При отсутствии подтверждающих документов принять к учету затраты, даже если они обоснованы, не получится.

- Дата признания расходов.

Командировочные расходы признаются на дату утверждения авансового отчета. Если в командировке сотрудник оплачивал расходы из собственных средств и компания ему их возместила, то датой признания затрат следует считать день выдачи средств из кассы. Дату признания расходов, произведенных в иностранной валюте, мы рассмотрим ниже, в разделе про загранкомандировки.

- НДС по командировочным расходам.

ИП и организации на ОСНО вправе принять к вычету НДС при условии, что командировочные затраты оплачены организацией или работником и по ним есть счет-фактура. Особенности принятия НДС к вычету по отдельным видам командировочных затрат мы рассмотрим ниже.

- НДФЛ и страховые взносы

На большинство командировочных затрат начислять НДФЛ и страховые взносы не нужно. На суточные НДФЛ и страховые взносы начисляют сверх установленного лимита.

Рассмотрим подробнее особенности налогового учета отдельных видов командировочных затрат.

Вычет НДС по командировочным расходам

Согласно п. 7 ст. 171 НК РФ вычет НДС допускается только по тем командировочным расходам, которые принимаются для целей налогообложения прибыли. И это ограничение касается не только части нормируемых расходов (данное положение отменено с 01.01.2015), а вообще любых причин, по которым те или иные расходы могут быть не приняты в налоговом учете.

При этом нет никаких норм в отношении командировочных расходов для исчисления налога на прибыль. То есть если расходы действительно осуществлены (для деятельности, направленной на получение доходов, облагаемых НДС) и подтверждены документально, то они признаются при налогообложении прибыли, а соответствующий НДС принимается к вычету в общем порядке.

Так, по расходам на проживание основанием для вычета является, как правило, счет-фактура. Но для вычета по расходам на проезд счет-фактура не нужен. Ведь билеты, маршрут-квитанции электронных авиабилетов или контрольные купоны железнодорожных электронных билетов — это бланки строгой отчетности, они сами по себе являются основанием для вычета. Это указано в п. 18 Правил ведения книги покупок (утв. Постановлением Правительства РФ от 26.12.2011 № 1137).

Если налог не выделен в билете, но выделен в отдельно выставленном счете-фактуре, то с 01.10.2014 его также можно принять к вычету. Ведь п. 18 Правил ведения книги покупок позволяет теперь зарегистрировать в книге не только бланк строгой отчетности или его копию, но и счет-фактуру. Напомним, что ранее налоговики возражали против вычета по счету-фактуре в такой ситуации (письма УФНС России по г. Москве от 31.08.2009 № 16-15/090448.1, от 10.01.2008 № 19-11/603).

Налог принимается к вычету после использования билета и утверждения авансового отчета, в котором этот билет будет отражен. До этого момента нельзя подтвердить, что услуги по перевозке действительно оказаны и приняты к учету. Ну а НДС в отношении услуг посредника принимается к вычету в общем порядке: по счету-фактуре, после принятия этих услуг к учету.

Суточные: налоговый учет

Суточные — расходы сотрудника, понесенные в командировке, связанные с проживанием вне места постоянного жительства. В большинстве случаев суточные выделяются сотруднику для питания во время командировки.

Размер суточных действующим законодательством не ограничивается, но существует лимит, сверх которого на эти расходы нужно начислить НДФЛ и страховые взносы. Это лимит составляет 700 рублей для поездок по России и 2500 руб. — для заграницы. Размер суточных работодатель устанавливает самостоятельно, и он может разниться в зависимости от:

- должности сотрудника (для руководящих работников они могут быть выше, для обычных работников — в пределах лимита);

- задач, поставленных в командировке;

- места командировки и т. д.

Подробнее с особенностями расчета, начисления и выплаты суточных вы можете ознакомиться в следующих статьях:

- Выплата суточных при командировках в 2022 году: особенности;

- Выплата суточных за день отъезда и за день прибытия;

- Оплата суточных за выходные дни;

- Суточные при командировке в место постоянной прописки.

Списать на расходы суточные можно в полном объеме, без ограничений. Что же касается однодневных командировок, то на них суточные не полагаются. Связано это с тем, что сотрудник в такой поездке не несет расходов по проживанию и возвращается домой в этот же день.

Минфин предложил такие затраты относить на иные расходы, а не на командировочные (Письмо от 17.05.18 № 03-15-06/33309). И если работник предоставил подтверждающие документы, то начислять НДФЛ и страховые взносы на всю сумму таких затрат не нужно. Если документов нет, то НДФЛ и взносы следует начислять на сумму, превышающую лимит (700 руб. для командировок по России и 2500 руб. — для загранкомандировок).

Отчитываться по суточным работник не обязан, в связи с чем требовать от сотрудника подтверждающие документы по суточным работодатель не вправе.

Порядок возмещения командировочных расходов

Правила направления работников в служебные командировки как на территории Российской Федерации, так и на территории иностранных государств, определены Положением об особенностях направления работников в служебные командировки (утв. Постановлением Правительства РФ от 13.10.2008 № 749).

Порядок и размеры возмещения работникам расходов, связанных со служебными командировками, определяются коллективным договором или локальным нормативным актом организации (п. 11 Положения о командировках, ст. 168 ТК РФ).

Согласно статье 168 ТК РФ в случае направления работника в служебную командировку работодатель обязан ему возместить:

- расходы на проезд;

- расходы по найму жилого помещения;

- дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные);

- иные расходы, произведенные работником с разрешения или ведома работодателя. Например, расходы на телефонную связь, представительские расходы, транспортные издержки и т. д.;

А при направлении в командировку на территорию иностранного государства работнику дополнительно возмещаются (п. 23 Положения о командировках):

- расходы на оформление загранпаспорта, визы и других документов;

- обязательные консульские и аэродромные сборы;

- сборы за право въезда или транзита автомобильного транспорта;

- расходы на оформление обязательной медицинской страховки;

- иные обязательные платежи и сборы.

Размер суточных устанавливается коллективным договором или локальным нормативным документом организации (ЛНД). Можно устанавливать отдельные нормы суточных для каждой страны или группы стран. Предельные суммы, которые не облагаются НДФЛ и страховыми взносами на обязательное пенсионное, медицинское и социальное страхование на случай временной нетрудоспособности и в связи с материнством, составляют 700 руб. за каждый день нахождения в служебной командировке на территории РФ и 2 500 руб. — за пределами территории РФ. Для налога на прибыль и взносов на травматизм норматив не установлен (п. 1 ст. 217, пп. 12 п. 1 ст. 264, п. 2 ст. 422 НК РФ, письмо ФСС РФ от 17.11.2011 № 14-03-11/08-13985).

Выплата суточных при командировках за пределы территории РФ регламентирована пунктами 18-20 Положения о командировках:

- при однодневной командировке суточные выплачиваются в размере 50 % от нормы для загранкомандировок;

- даты пересечения государственной границы РФ при следовании с территории РФ и на территорию РФ определяются по отметкам пограничных органов в паспорте;

- при направлении работника в командировку на территории стран, с которыми заключены межправительственные соглашения, на основании которых при пересечении границы отметки не делаются, дата пересечения государственной границы РФ определяется по проездным документам (билетам);

- при следовании работника с территории РФ дата пересечения государственной границы включается в дни, за которые суточные выплачиваются по норме для командировок за границу. При следовании работника на территорию РФ – в дни, за которые суточные выплачиваются по нормам для России. Если работник направляется в командировку на территории двух и более иностранных государств, суточные за день пересечения границы между государствами выплачиваются в иностранной валюте по нормам, установленным для государства, в которое направляется работник.

По возвращении из командировки работник в течение трех рабочих дней обязан предоставить работодателю авансовый отчет об израсходованных в связи с командировкой суммах и произвести окончательный расчет по выданному ему авансу на командировочные расходы с приложением подтверждающих расходы документов (п. 26 Положения о командировках).

Прилагающиеся к авансовому отчету оправдательные документы о расходах, связанных с командировкой, должны иметь перевод на русский язык (п. 9 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утв. приказом Минфина России от 29.07.1998 № 34н). Перевод может сделать как профессиональный переводчик, так и штатный работник организации (письмо Минфина России от 20.04.2012 № 03-03-06/1/202).

1С:ИТС

Подробнее о порядке возмещения работникам командировочных расходов, в том числе о расчете суточных, см. в «Справочнике кадровика» раздела «Консультации по законодательству».

Оплата проезда к месту командировки: особенности учета расходов

Расходы на проезд к месту командировки можно включить в состав расходов в полном объеме (подп. 12 п. 1 ст. 264 НК РФ). Начислять НДФЛ и страховые взносы на такие затраты не нужно. Для принятия к учету расходов на проезд сотрудник должен предоставить подтверждающие документы:

- при проезде на рейсовом транспорте — проездной билет с реквизитами, подписью и печатью перевозчика;

- при проезде на такси — заказ-наряд на предоставление транспортного средства для перевозки пассажиров и багажа и квитанция на оплату услуг такси;

- при авиаперелете — билет и посадочный талон. Если билет электронный, то дополнительно потребуется представить маршрут-квитанцию;

- при проезде на ж/д транспорте — железнодорожный билет, контрольный купон электронный билет, посадочный талон;

- при перемещении на личном или служебном транспорте — путевой лист, чек, квитанции на покупку ГСМ и иные учетные документы, подтверждающие нахождение работника в пути;

- при проезде на арендованном транспорте (каршеринг) — договор аренды автомобиля и документы, подтверждающие понесенные расходы и факт использования автомобиля в служебных целях.

Если проездные документы сотрудник потерял, подтвердить расходы можно:

- дубликатом документа;

- копией билета, оставшейся у транспортной компании;

- справкой из транспортной компании с указанием реквизитов, позволяющих идентифицировать лицо, совершившее поездку, его маршрут, стоимость билета и дату поездки.

Билеты: как их отразить в учете

Чтобы выполнить задание работодателя, сотрудник должен доехать до места командировки и вернуться из нее. Расходы на проезд работодатель должен либо компенсировать сотруднику, либо оплатить сам.

Для бухгалтера проще всего, когда работник приобретает билеты самостоятельно. Тогда они указываются в авансовом отчете, а их стоимость после утверждения авансового отчета относится на командировочные расходы. В бухгалтерском учете в этом случае отражаются лишь расходы на основании авансового отчета.

Однако если работники ездят в командировки регулярно, для компании дешевле приобретать билеты от своего имени. Порядок учета в этой ситуации меняется. Приобретенный билет — это денежный документ, который уже в момент получения необходимо отразить в учете организации. При этом сразу отнести его стоимость на расходы нельзя: оплата билета — это фактически предоплата перевозчику за поездку в будущем.

Для осуществления поездки билет выдается сотруднику. В учете в этот момент стоимость билета нужно отнести на расчеты с сотрудником как с подотчетным лицом, так как билет также выдается работнику под отчет, а после возвращения из командировки включается в авансовый отчет. Расходы в этом случае признаются на дату утверждения авансового учета (в том числе в налоговом учете).

Данная схема применима и в отношении электронных билетов. Ведь это тоже документы, подтверждающие право пассажира на проезд. Более того, маршрут-квитанция и контрольный купон являются бланками строгой отчетности (ч. «а» пп. 2 п. 1 приложения к Приказу Минтранса России от 08.11.2006 № 134; п. 2 Приказа Минтранса России от 21.08.2012 № 322).

Изменится ли что-то, если билет приобретается через посредника? В этом случае отражение в учете самого билета остается таким, как описано выше. А вот расходы на оплату комиссии посредника, если они оплачиваются отдельно от стоимости билета, можно списать сразу после получения от посредника соответствующих документов.

Поскольку стоимость билета — это оплата по договору перевозки, она не может включаться в расходы раньше, чем перевозка состоялась. А услуги агента, через которого приобретен билет, будут считаться полностью оказанными уже в момент получения билета, значит, его вознаграждение можно сразу включить в состав расходов как в бухгалтерском, так и в налоговом учете.

Рассмотрим пример.

Работник направлен в командировку в период с 6 по 9 апреля. Для этого работодатель (торговая организация) приобрел через посредника электронные авиабилеты стоимостью 11 800 руб. (в том числе НДС 1 800 руб.), которые получил 30 марта и в тот же день передал работнику. Вознаграждение агента составило 590 руб. (в том числе НДС 90 руб.), отчет агента утвержден одновременно с получением билетов. НДС выделен в маршрут-квитанции каждого билета отдельной строкой, от агента получен счет-фактура на его вознаграждение. Авансовый отчет утвержден 10 апреля.

Как отразить ситуацию в бухучете, смотрите в таблице. В налоговом учете расходы на проезд признаются 10 апреля (на дату утверждения авансового учета), а расходы в виде вознаграждения агента — 30 марта (на дату оказания его услуг).

Возмещение проживания в командировке

Затраты на проживание в командировке также подлежат включению в состав расходов по УСН (объект «доходы минус расходы») и налогу на прибыль при условии их документального подтверждения. Эти командировочные расходы не облагаются и НДФЛ и страховыми взносами. В затраты на проживание также можно включить услуги, предоставляемые гостиницами, кроме саун и фитнес-центров, баров и обслуживания в номерах.

Документы, подтверждающие расходы сотрудника на проживание в командировке:

- кассовый чек или БСО — при проживании в гостинице;

- договор аренды квартиры, квитанция об уплате арендных платежей и иные подтверждающие документы — при проживании сотрудника в арендованной квартире.

При отсутствии подтверждающих документов принять к учету расходы на проживание не получится. На них также потребуется начислить НДФЛ и уплатить с них страховые взносы:

- НДФЛ начисляется на расходы, превышающие 700 руб. для командировок по России и 2 500 руб. — для загранкомандировок;

- страховые взносы необходимо начислить на всю сумму расходов.

Оплата питания в командировке: налоговый учет

Оплата расходов на питание в командировке относится на усмотрение работодателя. Ни в ТК РФ, ни в положениеио командировках такие затраты не упомянуты. Соответственно, работодатель оплачивать их не обязан.

По умолчанию оплата питания должна производится сотрудником из суточных, но по своему усмотрению работодатель может дополнительно компенсировать работнику такие затраты.

Затраты на питание не учитываются в составе расходов по УСН и налогу на прибыль, также на них необходимо начислить НДФЛ и уплатить с них страховые взносы.

Исключение — ситуация, когда затраты на питание включены в стоимость проживания. Но если стоимость питания в чеке выделена отдельной строкой, то эти расходы нельзя включить в состав затрат по налогу на прибыль (Письмо Минфина России от 20.05.2015 № 03-03-06/2/28976).

Учет командировочных расходов на других режимах налогообложения

ИП на УСН «доходы» и предприниматели на патенте учесть в составе расходов командировочные затраты не могут. Связано это с тем, что ИП на ПСН не ведут учет расходов и не могут уменьшать стоимость патента на любые затраты, кроме страховых взносов.

ИП на УСН «доходы» хоть и должны вести КУДиР, но вносят в нее (кроме доходов) данные только об одних расходах — уплаченных страховых взносах за себя и наемных работников. Несмотря на это Минфин считает, что упрощенцы на объекте доходы в общем порядке должны составлять первичные документы по командировкам, в том числе по произведенным затратам, включая авансовый отчет (Письмо Минфина России от 30.10.2013 № 03-11-11/46198). Причиной, по мнению финансового ведомства, является то, что для упрощенцев независимо от применяемого объекта, сохраняется действующий порядок ведения кассовых операций.

Согласно этому порядку подотчетное лицо обязано в срок, не превышающий 3 рабочих дней после дня истечения срока, на который выданы наличные деньги под отчет, или со дня выхода сотрудника на работу, предъявить главбуху (бухгалтеру) или руководителю авансовый отчет с прилагаемыми подтверждающими документами (п. 6.3 Порядка ведения кассовых операций, утв. Указанием Банка России от 11.03.2014 № 3210-У).

Исключений по оформлению первичных расходных документов по командировочным затратам НК РФ для упрощенцев на объекте «доходы» не делает. Значит они наравне с остальными должны оформлять эти документы, хоть и не могут учесть такие затраты в составе расходов.

Учет командировочных расходов ИП без сотрудников

Необоснованным, по мнению Минфина, является и учет командировочных расходов ИП на УСН без сотрудников. Свою позицию налоговый орган объясняет тем, что командировка — это поездка по распоряжению руководителя для выполнения служебного задания. У ИП работодатель, с которым он состоит в трудовых отношениях, отсутствует, а значит и направлять сам себя в командировку ИП не может (Письмо Минфина России от 16.08.2019 №

Судебная практика по данному вопросу пока отсутствует, в связи с чем предугадать, на какую сторону встанет суд, невозможно. Поэтому лучше не рисковать и затраты на командировку ИП без сотрудников в состав расходов на УСН «доходы минус расходы» лучше не включать.

Учет расходов на командировки за границей

Учет расходов по загранкомандировкам имеет свои особенности:

- лимит суточных по командировкам заграницу составляет: 700 руб. при перемещении по территории РФ и 2 500 руб. – при пересечении границы России;

- суточные, выданные в валюте, пересчитываются в рубли по курсу, действовавшему в день выдачи средств сотруднику;

- если суточные выданы в рублях, а расходы произведены в валюте, они пересчитываются в рубли по курсу, действовавшему на день покупки валюты. Если документ о покупке валюты утерян, берется курс, действовавший на день выдачи сотруднику аванса;

- остаток аванса, возвращенный в кассу, пересчитывается в рубли на дату возврата средств;

- перерасход, оплаченный в валюте, возмещается сотруднику в рублях с пересчетом на дату утверждения авансового отчета;

- если первичные документы, подтверждающие расходы, составлены на иностранном языке, их необходимо перевести на русский;

- часть суточных, превышающая лимит, для целей уплаты НДФЛ должна быть пересчитана в рубли по курсу на последний день месяца, в котором утвержден авансовый отчет.

Какие требования действуют при выдаче подотчетных денег

Бухгалтерия должна строго контролировать выданные в подотчет суммы. Есть несколько главных требований к операциям с подотчетными лицами:

- выдавать деньги можно только работникам компании;

- выдать деньги можно переводом на счет работника или корпоративную карту или из кассы компании — способ закрепляют в учетной политике;

- максимальную сумму денег ограничивают приказом руководителя;

- лимит суточных в командировочных расходах утверждают отдельным положением;

- срок сдачи отчета закрепляют в учетной политике или положении;

- все расчеты должны быть подтверждены — сотрудник к авансовому отчету обязательно прикладывает билеты, чеки, накладные, квитанции и так далее.

Выдают деньги по заявлению работника или по приказу руководства.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Учет командировочных расходов: проводки

Выдача сотруднику аванса на командировочные расходы сопровождается проводкой:

- Дт 71 Кт 50 — если аванс выдан наличными;

- Дт 71 Кт 51 — если аванс перечислен на банковскую карту сотрудника.

При списании командировочных затрат ключевое значение имеет цель поездки:

- Дт 20 Кт 71 — сотрудник направлен в командировку для выполнения работ по заданию заказчика;

- Дт 44 Кт 71 — командировка сопряжена с реализацией товара;

- Дт 08 Кт 71 — командировка связана с приобретением имущества для фирмы;

- Дт 28 Кт 71 — сотрудник направляется в командировку для возврата брака.

Если компания применяется ОСНО и в составе расходов отдельно выделен НДС, применяются следующие проводки:

- Дт 19 Кт 71 — НДС учтен в составе командировочных расходов;

- Дт 68 Кт 19 — НДС учтен в составе налогового вычета.

Если сотрудник в командировке израсходовал собственные средства и работодатель ему их возместил, делаются проводки:

- Дт 71 Кт 50 — если средства сотруднику выданы наличными деньгами;

- Дт 71 Кт 51 — при перечислении средств на карту.

Если сотрудник потратил меньше, чем ему было выделено, выбирается проводка в зависимости от того, как происходит возврат средств:

- Дт 70 Кт 71 — задолженность удержана из зарплаты работника;

- Дт 50 Кт 71 — сотрудник вернул деньги в кассу;

- Дт 51 Кт 71 — сотрудник вернул деньги на расчетный счет работодателя.