Зачем нужна топливная карта

Топливную карту также называют заправочной картой и бензиновой картой.

Топливная карта для юридических лиц — это метод расчета за ГСМ на АЗС. Топливные карты для физических лиц аналогично могут применяться, однако в нашем обзоре мы остановимся на особенностях работы с топливными картами для ИП и юрлиц.

Рассмотрим, как работает топливная карта. Организация или ИП заключает договор на топливные карты с выпускающей их компанией. Это может быть поставщик топлива или посредник. По одному договору допускается получение нескольких карт.

Организация принимает топливные карты на учет в бухгалтерии (как это сделать, мы опишем ниже) и выдает сотрудникам. Как правило, это водители, но заправочную карту может получить любой сотрудник, который по своим рабочим обязанностям перемещается на авто и заправляет его бензином. Это может быть директор, менеджер, курьер и так далее. Иными словами, оформить топливную карту могут не только транспортные организации, но и любые другие, где используется транспорт для предпринимательских целей.

Сотрудники расплачиваются на заправках не наличными деньгами, не корпоративными картами, а топливными. Таким образом, можно пользоваться топливной картой как любой другой банковской картой — в качестве средства платежа.

В конце месяца (или с иной периодичностью) организация — эмитент топливных карт представляет отчет по потраченным средствам, а также полный пакет закрывающих документов, который включает в себя и счета-фактуры.

Об НДС по авансовым отчетам мы писали в статье «Порядок отражения НДС по авансовым отчетам в бухгалтерском учете».

Содержание приказа

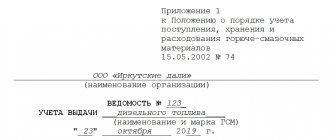

Для учреждения выпускают два типа ТК — основную для бухгалтерии и персональную для водителя. Распоряжение готовим для личной карточки шофера. Помимо факта передачи зафиксируйте и ограничения по суммам на каждый месяц. Отдельный приказ об установлении лимитов по топливным картам не нужен.

Необходимые составляющие приказа:

- Сведения об организации (используется фирменный бланк), основные реквизиты (номер, дата, место выпуска).

- Основания для издания: оптимизация затрат на горюче-смазочные материалы, контроль за оборотом топлива в учреждении.

- Суть распоряжения: использование в организации ТК, закрепление их за водителями или автомобилями.

- Список пользователей: перечислите всех служащих, которым выдадут индивидуальные карточки.

- Информация по каждой ТК: наименование, номер, лимиты и срок действия.

- Меры ответственности за нарушение установленных лимитов (при необходимости). Если эти меры не обозначены в допсоглашении к трудовому договору, пропишите нормативы здесь: обоснование превышения лимитированных затрат, компенсация нарушений и правила расходования остатков по карточке.

- Перечень ответственных за исполнение лиц.

Вот примерный шаблон — образец приказа на выдачу топливных карт сотрудникам и определение расходных лимитов:

| Наименование организации ПРИКАЗ № г. ___________ «__» _______20 __ г. В целях оптимизации затрат на ГСМ и контроля за оборотом топлива ПРИКАЗЫВАЮ:

Заполненный образец приказа об использовании топливной карты выглядит так: |

Нюансы топливных карт

Особенности применения топливных карт зависят от условий договора с организацией — эмитентом топливной карты. Приведем примеры дополнительных опций при использовании топливных карт помимо оплаты топлива на заправках, в зависимости от условия конкретного договора:

В чем заключаются преимущества топливной карты:

О порядке работы с авансовыми отчетами вы узнайте из статьи «Особенности авансовых отчетов в бухгалтерском учете».

Организация — эмитент бензиновых карт предоставляет доступ в личный кабинет, где можно следить и управлять топливными картами: менять лимиты по расходам на каждую карту, получать подробную информацию в режиме реального времени по расходам (на какой заправке, в каком количестве и на какое топливо были произведены расходы), получать счета на внесение авансовых платежей.

Бухгалтерские проводки по топливным картам для бюджетных учреждений

Допустим, бюджетное учреждение “Фирма” 01.09.2016 приобрело 2 топливные карты:

- Литровую для служебной машины на выдачу 1000 л бензина, в счет ее оплаты было перечислено 30 000 рублей.

- Денежную для грузовика, использование которого необходимо для осуществления основной деятельности компании. Карта рассчитана на заправку бензином общей стоимостью в 30 000 рублей.

19.09.2016 водители обеих машин представили отчеты на заправку 200 л бензина (по 100 л 07.09.2016 и 15.09.2016). На дату заправки бензин стоил 27 и 27 рублей 50 копеек соответственно.

| Операция | ДЕБЕТ | КРЕДИТ | Стоимость |

| Отражена стоимость купленных топливных карт | ● 120105510 ● 1302022830 | ● 1302022730 ● 120101610 | 60 тыс. руб. |

| Отражена стоимость карт, выданных водителям | 120822560 | 120105610 | 60 тыс. руб. |

| Отражена стоимость ГСМ, оплаченного денежной картой | 110503340 | 120822660 | 6 тыс. руб. |

| Отражена стоимость ГСМ, оплаченного литровой картой | 110503340 | 120822660 | 5450 руб. |

| Отражена стоимость ГСМ, истраченного на текущие расходы | 140101222 (или 140101272) | 110503440 | 6 тыс. руб. |

| Отражена стоимость ГСМ, истраченного на ведение основной деятельности предприятия | 110601310 | 110503440 | 5450 руб. |

Топливные карты поступили: как учесть

Итак, мы расписали все преимущества топливных карт для юридических лиц. Как оформить такую карту и как вести учет топливных карт в организации?

Для начала выбираем подходящего нам по условиям эмитента топливных карт и заключаем с ним договор.

Получаем топливные карты в необходимом количестве. Карта может предоставляться как бесплатно, так и за плату.

Прием топливных карт от организации-эмитента происходит по акту приема-передачи топливных карт.

Учет топливных карт в бухгалтерском учете зависит от того, выделена ли отдельной строкой цена топливной карты в документах передачи их в организацию или нет.

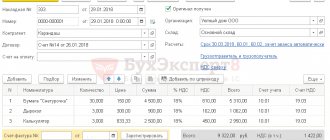

Допустим, эмитент топливных карт передал по акту десять карт на заправку с выделенной ценой 120 рублей за штуку (в том числе 20% НДС — 20 рублей). Счет-фактура входит в пакет предоставленных документов.

Топливные карты могут использоваться более 12 месяцев, их стоимость менее 40 000 рублей. Учитываем их на счете 10 «Материалы». Делаем следующие проводки:

О новом ФСБУ 6/2020 читайте в нашей статье «Порядок учета основных средств согласно ФСБУ 6/2020».

Теперь допустим, что стоимостная оценка бензиновых карт при передаче не произведена. Этот факт не отменяет необходимости вести бухучет топливных карт. Если их стоимость не указана, то будем вести учет топливных карт на забалансовом счете, например 012, в условной оценке по 1 рублю за 1 штуку. В этом случае при поступлении карт делается проводка:

Учет ГСМ по топливным картам в 1С: Бухгалтерии ред. 3.0

Опубликовано 08.04.2020 11:55 Автор: Administrator Сегодня большинство компаний для функционирования и ведения своей деятельности используют автомобили. А раз есть автомобиль, значит, встает вопрос об учете затрат на его обслуживание: покупка и списание топлива, расходных материалов, страховки и т.д. Многие организации выбирают для себя топливные карты не только из-за удобства использования, но и правомерного принятия к вычету НДС. Однако здесь есть нюанс: служебные автомобили заправляются ежедневно, а в бухгалтерию закрывающие документы поступают от АЗС только в начале следующего месяца. Как бухгалтеру организовать учет по топливным картам обсудим сегодня в нашей статье.

Прежде всего стоит отметить, что, начиная с релиза 3.0.74, в программе 1С: Бухгалтерия ред. 3.0 предусмотрен новый функционал «Учет по путевым листам». В связи с этим программа претерпела некоторые изменения.

Так, вместо ранее применяемого счета 10.03 для учета топлива теперь используются счета 10.03.1 «Топливо на складе» и 10.03.2 «Топливо в баке». Ранее используемый счет 10.03 стал группой и в проводках теперь не используется. При использовании функционала «Путевые листы» учет ведется на счете 10.03.2 в разрезе транспортных средств.

Также отметим, что несмотря на добавленный функционал учета ГСМ по путевым листам, в программе сохранилась возможность вести учет как и ранее – в разрезе партий и складов. И для этого теперь предусмотрен счет 10.03.1.

При обновлении программы на указанный релиз все остатки по счету 10.03 автоматически перенесутся на счет 10.03.1. Если вы будете вести учет как и ранее, то единственное, что поменяется – это счет: вместо 10.03 вы теперь будете использовать 10.03.1.

Если же вы решите использовать новый функционал и вести учет в разрезе транспортных средств (а это, сразу скажем, удобнее, хоть и более трудоемко), то вам необходимо переместить остатки на счет 10.03.2.

Также, начиная с релиза 3.0.74, добавился новый субсчет к счету 76 — 76.15 «Приобретение по топливным картам».

Теперь, когда мы рассказали о новом функционале, давайте остановимся подробнее на учете ГСМ по топливным картам в программе 1С: Бухгалтерия ред. 3.0.

Чтобы компании вести учет ГСМ по топливным картам сначала ее нужно купить. Для этого ответственное лицо компании (в маленьких компаниях эта функция может быть возложена на бухгалтера) подает на АЗС заявку. На основании этой заявки головной центр (так называемый процессинговый центр АЗС – пункт сбора сведений обо всех карточных терминалах АЗС) подготавливает договор на поставку ГСМ с приложением к нему перечня всех АЗС, входящих в зону обслуживания по карте, и выпускает для вашей организации топливные карты (их количество зависит от количества ваших автомобилей). Здесь важный момент – в договоре должно быть прописано, как будет передана вам топливная карта – за плату или, в случае ее возвращения при расторжении договора, бесплатно.

Топливные карты бывают двух видов: лимитированные и нелимитированные.

Лимитированные карты предполагают, что при пополнении счета карты на нее вносится определенное количество топлива и устанавливается предел его расходования в течение определенного количества времени, например, месяца.

Нелимитированные карты предполагают, что на карту при пополнении счета вносится соответствующее на дату пополнения количество топлива, которое затем выбирается в пределах объема, имеющегося на карте.

При передаче топливных карт вашей организации вам оформят накладную по форме ТОРГ-12, которая послужит основанием для оприходования карт.

Обычно изготовление топливных карт предварительно оплачивается. Делается это в программе документом «Списание с расчетного счета» в разделе «Банк и касса».

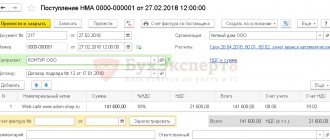

Для отражения поступления топливных карт на счет 10.09 зайдем в раздел «Покупки» и создадим документ «Поступление (акты, накладные)».

После проведения документа программа сформирует следующие проводки:

Итак, топливная карта поступила в организацию и теперь ее необходимо выдать сотруднику. Сделаем это документом «Передача материалов в эксплуатацию» в разделе «Склад».

Сформировав оборотно-сальдовую ведомость по счету МЦ.04 можно увидеть, за кем из сотрудников закреплены топливные карты:

Теперь перейдем к рассмотрению вариантов учета ГСМ и начнем со старого метода.

Для упрощения по умолчанию мы будем использовать основной склад. Если в компании несколько машин, то целесообразно наименования автомобилей завести в виде складов. Тогда после оприходования топлива по документам АЗС на основной склад необходимо оформить перемещение топлива с основного склада на склад-автомобиль (документом «Перемещение товаров»).

Организация по мере необходимости пополняет счет карты, перечисляя на расчетный счет поставщика денежные средства:

АЗС пополняет карту определенным количеством топлива, и в течение месяца водитель заправляет по карте свой автомобиль. При каждой заправке ему выдается чек, в котором отражено количество заправленных литров и стоимость. Информацию о количестве заправленного топлива он отражает в путевом листе и прикладывает к нему полученный чек.

В конце месяца все путевые листы сдаются в бухгалтерию. Они являются первичным документом, на основании которого бухгалтер списывает затраты на топливо в расходы. К путевым листам обычно прикладывают обобщенный отчет (реестр). Он может выглядеть, к примеру, так:

Также в конце месяца (или в начале следующего) поставщик топлива (процессинговый центр) выдаст Вам закрывающие документы (УПД или ТОРГ-12 и счет-фактуру), а также отчет об операциях по карте. Как правило, отчеты об операциях по топливной карте предоставляются в электронном виде, это удобнее и оперативнее. Отчет имеет примерно такой вид:

Из отчета бухгалтер увидит, сколько фактически литров топлива было куплено за месяц по карте. Эти данные она сверит с реестром сотрудника, где имеется обобщенная информация из путевых листов и чеков АЗС (колонка в реестре «Приобретено ГСМ, л» должна совпадать с итоговыми данными отчета с АЗС).

На основании товарной накладной и отчета АЗС бухгалтер оприходует топливо документом «Поступление (акты, накладные) на счет 10.03.1 «Топливо на складе»:

Списание израсходованного за месяц топлива бухгалтер проведет на основании путевых листов и прилагаемому к ним реестру. Обратите внимание, расчет топлива к списанию производится по нормам, установленным на предприятии (утверждаются приказом руководителя). Списание топлива оформляется документом «Требование-накладная», который находится в разделе «Склад»:

Счет затрат при списании топлива будет зависеть от вида деятельности: в торговле это будет счет 44.01, в производстве – счет 20, если топливо списывается на служебную машину аппарата управления (как в нашем примере) – то счет 26.

После того как израсходованное топливо будет списано, можно сформировать оборотно-сальдовую ведомость по счету 10.03.1. Сальдо на конец месяца отражает количество топлива на остатке, оно должно совпадать с остатком, отраженным в последнем путевом листе за месяц:

Теперь рассмотрим операции учета ГСМ по топливным картам в рамках нового функционала «Учет по путевым листам». Чтобы вести учет с использованием путевых листов необходимо установить соответствующую галочку в настройках функциональности:

Прежде чем начать вести учет по путевым листам, необходимо ввести информацию о транспортных средствах организации и водительских удостоверениях сотрудников.

Данные о водительских удостоверениях вводятся через справочник «Физические лица».

Теперь заполним справочник «Транспортные средства».

Важно! При приобретении новых транспортных средств достаточно внести всю необходимую информацию при их регистрации, тогда данные в справочнике «Транспортные средства» обновятся автоматически.

Итак, мы заполнили все необходимые справочники.

Теперь перейдем непосредственно к учету операций.

Пополнение счета транспортной карты отразим так же, как и в предыдущем способе, через документ «Списание с расчетного счета»:

Затем сотрудник в течение месяца заправляет свой автомобиль.

В программе для отражения поступления и расходования ГСМ предусмотрен документ «Путевой лист». Он находится в разделе «Покупки».

Данный документ имеет две вкладки: «Топливо» и «Маршрут».

Вкладка «Топливо» содержит информацию о полученном топливе – приобретенном по топливной карте или за наличный расчет. Здесь есть два важных момента. Первое, вкладка «Топливо» содержит только количественную информацию о приобретенном топливе. И второе, данным документом нельзя отразить только факт поступления ГСМ, без заполнения вкладки «Маршрут» провести документ не удастся. Заполним вкладку «Маршрут» и проведем документ.

Как мы видим, данный документ формирует 2 проводки: поступления ГСМ и его списания. В обоих случаях используется счет 10.03.2 – несмотря на то, что в документе этот счет нигде не выбирается, использование функционала учета по путевым листам уже автоматически предполагает учет с использованием этого счета.

Также мы видим, что в проводках появляется новый, ранее не используемый счет 76.15. Этот счет введен в функционал «Путевые листы» для того, чтобы при разнесении поступления ГСМ через документы «Путевой лист» и «Поступление товаров» (при поступлении документов с АЗС) не задваивался счет 60. Также обратите внимание на то, что обе проводки сформированы только в количественном выражении. Суммовой учет по данным счетам формируется при закрытии месяца.

Для наглядности примера заполним еще один документ «Путевой лист» другой датой:

В конце месяца (или начале следующего) при поступлении закрывающих документов от поставщика в программе оформляется документ «Поступление (акты, накладные)» с видом операции «Топливо» в разделе «Покупки».

Обратите внимание, этим документом формируется проводка на счет 10.03.2 только в суммовом выражении, т.к. количественный учет по счету 10.03.2 отражается документом «Путевой лист» — выше мы это увидели.

Также по дебету счета 76.15 отражено количество поступившего топлива.

Оборотно-сальдовая ведомость по счету 76.15 при правильном заполнении путевых листов на конец месяца будет иметь нулевое сальдо – разницы между количеством топлива по путевым листам и количеством, отраженном по документам поставщика, быть не должно:

Также сформировав оборотно-сальдовую ведомость по счету 10.03 в разрезе субсчетов, мы увидим, что на счете 10.03.1 «завис» остаток топлива с февраля, когда учет велся старым способом, и имеется движение по счету 10.03.2 за март, когда учет велся с применением нового функционала программы. Но этот остаток пока некорректен, т.к. поступление топлива по дебету отражено и в количественном и в суммовом выражении, а вот списание – пока только в количественном:

После проведения закрытия месяца формируются проводки по сумме:

Теперь оборотно-сальдовая ведомость сформирует корректные остатки:

Автор статьи: Анна Куликова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Комментарии

+4 Устимович Ирина Николаевна 10.02.2021 20:02 Очень подробно и понятно. Спасибо огромное

Цитировать

+3 Марина 12.01.2021 18:18 Добрый день, подскажите пожалуйста , а если поступления упд в конце мес. Вводили не как топливо а как товары и велись на 10.03.1, это нужно исправлять?

Цитировать

+4 Евгения 10.06.2020 14:33 Добрый день! А можно узнать, если на одну машину идет заправка и АИ-92 и ГАЗ, каким образом списать по путевому листу, если при заполнении автомобиля строго привязан ГСМ и норма?

Цитировать

+2 Юлия 04.06.2020 15:19 Сделайте, пожалуйста так же подробно для талонов на топливо.

Цитировать

+1 Ирина Виноградова 03.06.2020 21:05 Очень классный материал !!! Доступно и понятно !!!

Цитировать

0 Аля 16.04.2020 12:50 Очень полезно, благодарю

Цитировать

Обновить список комментариев

JComments

Топливные карты отпустили сотрудникам: как учесть

Далее топливные карты передаются работникам. Для этого нужно приказ о закреплении топливной карты за конкретным водителем. Приказы не имеют унифицированных форм. Приказ о закреплении топливной карты создается на обычном бланке приказа предприятия, который применяется и в иных случаях. Пример приказа вы можете бесплатно скачать по ссылке в начале нашей статьи.

Кроме того, необходимо заполнить журнал выдачи топливных карт, согласно которому топливные карты выдаются работникам под подпись. Форму журнала организация разрабатывает самостоятельно. Пример бланка журнала учета топливных карт для юридических лиц вы можете скачать в начале нашей статьи бесплатно.

Передача карт на топливо оформляется таким образом:

После отнесения затрат на топливные карты в расходы их учет в бухгалтерии не прекращается. Учет карт на бензин ведут на счете 012, который находится за балансом.

Если карты достались бесплатно и никаких проводок, отраженных в балансе, не делалось, то при передаче заправочных карт сотрудникам также не нужно не делать никаких дополнительных проводок.

В итоге в обоих случаях после передачи топливных карт есть забалансовый счет 012, на котором отражены заправочные карты, закрепленные за организацией.

Учет по топливным картам в 1С 8.3 производится с помощью обычных операций:

- оприходование карт для заправки — функционал «Поступление»;

- отпуск карт для заправки — функционал «Требования-накладные».

Расчет количества топлива

По информации, представленной в путевом листе, нужно вычислить количество ГСМ, которое пойдет на списание:

ТС = ОТВ + ТБ – ОТКМ,

где:

ТС – топливо на списание (в литрах),

ОТВ – остатки топлива при выезде машины,

ТБ – топливо в баке машины,

ОТКМ – остатки топлива на конец рабочего дня.

Пример учета ГСМ по топливным картам

Компания А отправила предоплату топливной компании за 1000 л бензина по цене 11 рублей 80 копеек за 1 литр (включая НДС 1 рубль 80 копеек). Сама карта оплачивалась отдельно (118 рублей, включая НДС 18 рублей). По состоянию на последний день месяца было выбрано 990 л бензина, в бензобаке машины осталось 20 литров. Читайте также статью: → “Акцизы на бензин”

| Операция | Сумма (руб.) | ДЕБЕТ | КРЕДИТ |

| Выдана предоплата топливной компании за бензин | 11 800 (за 1 тыс. л.) | 60-2 | 51 |

| Оплачено изготовление топливной карты (по выписке из банка) | 118 | 60-1 | 51 |

| Принята к учету топливная карта (по товарной накладной и договору на поставку ГСМ) | – | 10-3 | 60 |

| Учтен НДС (по счету-фактуре) | 18 | 19 | 60 |

| НДС принят к вычету после оплаты карты (по счету-фактуре, записи в книге закупок) | 18 | 68 | 19 |

| На последний день месяца | |||

| Отражен расход по топливной карте на бензин (по отчету поставщика и чекам АЗС) | 9900 (990 л * (11,8 – 1,8)) | 10-3 | 60-1 |

| Учтен НДС от затрат на бензин | 1782 | 19 | 60-1 |

| Зачтенная ранее предоплата за бензин (по отчету поставщика) | 11682 | 60-1 | 60-2 |

| Принят к вычету НДС по оплаченному бензину (по счету-фактуре) | 1782 | 68 | 19 |

| Списана стоимость фактически израсходованного бензина (по путевому листу) | 9700 | 20 (23, 26, 29, 44) | 10-3 |

Как проводить топливо, купленное по заправочным картам

Учет ГСМ по топливным картам не отличается от учета ГСМ при оплате наличкой, так как применение топливных карт — это лишь способ оплаты бензина.

Учет топлива по топливным картам ведется через проводки:

Для списания ГСМ по топливным картам наличия и использования этих карт недостаточно. Напоминаем, что оплата ГСМ по топливным картам — это лишь подтверждение факта оплаты ГСМ. Для того чтобы принять в расходы затраты на ГСМ, необходимо подтверждение использования ГСМ в предпринимательской деятельности, то есть для получения дохода. Таким подтверждением могут служить путевые листы.

О порядке работы с путевыми листами мы писали в статье «Порядок учета и списания ГСМ по путевым листам в 2022 году».

Если организация не относится к транспортным, то для учета трат на бензин в расходах заполнять путевки необязательно. Если на автомобилях установлена система слежения за транспортом — система мониторинга транспорта ГЛОНАСС, то обосновать использование бензина для предпринимательских нужд можно на основании данных, выдаваемых электронной системой слежения. Такими данными могут стать маршруты передвижения автотранспорта.

Нюансы отражения ГСМ в бухгалтерском и налоговом учете ищите в «КонсультантПлюс». Оформите пробный бесплатный доступ к системе и получите алгоритм действий по учету ГСМ со ссылками на разъясняющие письма и нормативную базу.

Примеры применения документа «Путевой лист»

Рассмотрим новые возможности учета топлива на конкретных примерах. Первый пример — отражение в учете топлива, приобретенного по кассовому чеку.

Примечание

Цены в примерах условные.

Пример 1

| Организация ООО «Швейная фабрика» (ОСНО, плательщик НДС) имеет на балансе собственный автомобиль марки Volkswagen Passat B7. Автомобиль используется в управленческих целях. 01.08.2019 из кассы организации на основании заявления сотрудника выданы денежные средства под отчет в сумме 5 000,00 руб. для покупки бензина за наличный расчет. 13.08.2019 после выполнения служебного задания сотрудник сдал авансовый отчет, путевой лист и кассовый чек в бухгалтерию организации. В кассовом чеке указано: наименование марки бензина АИ-95, количество — 70 л, стоимость одного литра 45 руб. и общая сумма 3 150 р. Сумма НДС отдельной строкой не выделена. На основании путевого листа было израсходовано 60 л бензина согласно маршруту г. Москва — г. Иваново — г. Москва (600 км). 14.08.2019 остаток неиспользованной подотчетной суммы сдан в кассу организации. В соответствии с учетной политикой организации расходы на ГСМ в налоговом учете не нормируются (учитываются в полном объеме). |

Выдача наличных денежных средств сотруднику под отчет отражается документом Выдача наличных с видом операции Выдача подотчетному лицу. При проведении документа Выдача наличных формируется запись регистра бухгалтерии:

Дебет 71.01 Кредит 50.01 — на сумму денежных средств, выданных под отчет (5 000 руб.).

Обратите внимание, для тех счетов, где поддерживается налоговый учет, соответствующие суммы вводятся в специальные ресурсы регистра бухгалтерии для целей налогового учета. В рассмотренных в данной статье примерах разниц между бухгалтерским и налоговым учетом не возникает.

Отразим приобретение бензина по кассовому чеку и его расход документом Путевой лист (см. рис. 2). В шапке документа указывается:

- дата путевого листа (номер присваивается автоматически);

- транспортное средство;

- сотрудник, который использует машину в служебных целях;

- норма расхода топлива для указанного транспортного средства. По умолчанию норма подставляется из карточки транспортного средства, но может быть изменена в Путевом листе вручную. При этом программа предложит сохранить измененную норму для последующего автоматического заполнения Путевого листа;

- счет и аналитика затрат в форме Счет затрат, доступ к которой осуществляется по соответствующей ссылке. По умолчанию в документе Путевой лист установлена новая предопределенная статья Содержание служебного автотранспорта с видом расхода Прочие расходы.

Если топливо приобретается за наличный расчет, то его количество и цена определяются на момент заправки и указываются в кассовом чеке. При заполнении табличной части на закладке Топливо в поле Документ следует выбрать значение Кассовый чек, указать реквизиты кассового чека, количество, цену и сумму приобретенного топлива.

В табличной части на закладке Маршрут следует заполнить пункты отправления и назначения, дату, время и показания одометра на момент отправления и прибытия, расстояние между пунктами и расход топлива на каждом участке маршрута. Итоговое количество топлива в баке с учетом остатка на начало маршрута, поступления и расхода по путевому листу рассчитывается автоматически и выводится в наглядной форме в нижней части документа. Остаток топлива в баке автоматически переносится в следующий в хронологическом порядке Путевой лист.

При проведении документа сформируются проводки:

Дебет 10.03.2 Кредит 71.01 — на сумму приобретенного бензина (3 150,00 руб.) в количестве 70 л;

Дебет 26 Кредит 10.03.2 — на количество списанного бензина (60 л). Поскольку в течение месяца аналогичное топливо может приобретаться разными способами и по разным ценам, то окончательная стоимость топлива, учитываемого в расходах для целей бухгалтерского учета и для целей налогообложения прибыли, будет сформирована в конце месяца при выполнении регламентной операции Корректировка стоимости номенклатуры

, входящей в обработку

Закрытие месяца

.

Возврат неиспользованных подотчетных сумм в кассу организации оформляется документом Поступление наличных с видом операции Возврат от подотчетного лица. При проведении документа в регистр бухгалтерии вводится запись:

Дебет 50.01 Кредит 71.01 — на сумму возвращенных денежных средств (1 850,00 руб.).

В последний день месяца 31.08.2019 при выполнении регламентной операции Корректировка стоимости номенклатуры стоимость списанного бензина учитывается в расходах:

Дебет 26 Кредит 10.03.2 — на сумму расходов по приобретению топлива (2 700,00 руб.). При этом количество бензина по счету 10.03.2 в данной проводке уже не отражается.

При приобретении топлива по кассовому чеку в документе Путевой лист по команде Печать доступны следующие печатные формы:

- Путевой лист — упрощенная форма (см. рис. 4);

- Путевой лист (№ 3);

- Авансовый отчет (АО-1).

Рис. 4. Упрощенная форма путевого листа

Если в результате служебной поездки помимо расходов на топливо возникают иные возмещаемые расходы сотрудника (например, расходы на приобретение товаров и материалов или командировочные расходы), то такая поездка отражается в учетной системе комбинацией документов:

- Путевой лист — сначала сотрудник отчитывается за топливо;

- Авансовый отчет или Авансовый отчет по командировке — затем сотрудник отчитывается по иным возмещаемым расходам.

Рассмотрим следующий пример, когда ГСМ приобретено по топливной карте АЗС.

Итоги

Заправочные карты — современное решение вопроса оплаты трат на содержание как автопарка, так и небольшого количества транспортных единиц в организации. Их, как правило, используют для оплаты топлива, но при особых договорных условиях с поставщиком карт ими можно оплатить и шиномонтаж, и автосервис, и прочие сопутствующие траты. Бензиновые карты после списания в бухучете продолжают учитываться за балансом на спецсчете. Для учета карт на заправку ведется журнал, где указано, какому именно работнику была выдана определенная карта.

Источники:

- ФСБУ 5/2019 «Запасы»

- Федеральный закон от 06.12.2011 № 402 «О бухгалтерском учете»

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Налоговый учет затрат на покупку топливной карты

Вид затрат на приобретение топливных карт должен быть закреплен приказом в учетной политике фирмы:

- материально-производственные расходы;

- затраты на содержание автотранспорта;

- другие производственные затраты, не относящиеся к производственному процессу и продажам.

НДС может быть принят к вычету, если:

- была получена счет-фактура, подтверждающая покупку топливной карты;

- с помощью карты осуществляются торговые операции, и их стоимость облагается НДС;

- топливная карта принята на учет бухгалтерией.

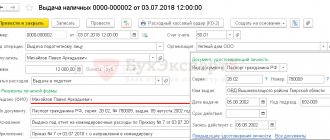

Поступление ГСМ по авансовому отчету

Чтобы отразить самостоятельную покупку водителем бензина за наличность, выданную ему, оформляем авансовый отчет. При этом сначала необходимо оформить выдачу денежных средств подотчетному сотруднику. Выдача денег из кассы фиксируется документом «Выдача наличных» с видом операции «Выдача подотчетному лицу».

Рис.8 Заполнение документа выдача наличных

Теперь создадим сам «Авансовый отчет» через «Банк и касса» — «Авансовые отчеты».

Рис.9 Кассовые документы

С помощью кнопки «Создать» создаем новый документ, в котором заполняем первую закладку «Авансы»: фиксируем документ выдачи аванса (у нас «Выдача наличных»), а внизу – прикрепленных к отчету документов. Далее переходим к заполнению табличной части, в которой подбираем приобретенную номенклатуру (Бензин Аи-95), указав количество и цену.

Рис.10 Заполнение отчета

Таким образом, мы оприходовали ГСМ через авансовый отчет. Его проводки – Дт. 10.3 — Кт. 71.01. Нажав кнопку «Печать» получаем печатную форму документа.

Рис.11 Печатная форма авансового отчета