С необходимостью формирования исправлений в счете-фактуре чаще всего сталкиваются организации, работающие с НДС. Проблема заключается в том, что Налоговый Кодекс РФ не содержит определения данного понятия. Соответственно, бухгалтеры часто допускают ошибки, приводящие к штрафам или другим неприятным последствиям. Чтобы этого избежать, важно понимать правовую природу данного процесса, отличие исправлений от коррекции и правила оформления правок в электронном документе. Разберем эти вопросы в деталях.

Что такое исправленный ЭСФ и чем он отличается от корректировочного?

Начнем с того, что постановлением Правительства РФ от 26.12.2011 № 1137 предусмотрено две формы счета-фактуры: основная и корректировочная. Обе содержат графу для внесения поправок.

Из этого следует, что исправленный ЭСФ – это оригинальный документ, который в силу объективных причин необходимо было изменить. К правомерным критериям для внесения правок относятся:

- Технические ошибки;

- Неверно указанные суммы;

- Опечатки.

Важно отметить, что исправлению подлежат только те моменты, которые реально искажают смысл документа и приводят к изменению налогового вычета. Это закреплено в п. 2 ст. 169 НК РФ

Алгоритм работы с исправленными и корректирующими счетами-фактурами не различается для документов на бумажном носителе и для электронных версий. То есть, если первоначальный документ создавался в электронном виде, то все исправленные и корректировочные СФ должны быть также в электронном виде.

Корректировочный ЭФС прямо предусмотрен законодательством и необходим в ситуациях, когда изменились объективные условия сделки. Например, продавец и покупатель подписали дополнительное соглашение об изменении цены. Такое решение предполагает, что стоимость НДС также подлежит пересчету. Соответственно, требуется составить корректировочный счет-фактуру.

Важно отметить, что формирование корректировочного ЭСФ и внесение в него или оригинальный документ исправлений – не считается нарушением и не влечет ответственности. Естественно, если правки были сделаны до подачи первички в органы ФНС.

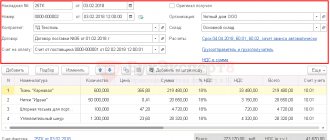

Для наглядности посмотрите инфографику:

Рис.1 Отличие корректировочного СФ от исправленного

Учет корректировочного счета-фактуры при уменьшении стоимости

Предположим, продавец и покупатель заключили соглашение об изменении условий поставки, в результате чего уменьшается стоимость отгруженных товаров.

Что должен сделать продавец?

- Выставить корректировочный счет-фактуру и зарегистрировать его в части 1 журнала учета полученных и выставленных счетов-фактур.

- Зарегистрировать корректировочный счет-фактуру в книге покупок в периоде, когда выполнены условия (наличие первичных документов (договора, соглашения) на изменение условий поставки обязательно).

- Применяет вычет разницы между суммой НДС до и после корректировки.

Выставить корректировочный счет-фактуру продавец должен не позднее 5 календарных дней с даты составления документа об изменении стоимости.

А вот действия покупателя:

- Регистрирует корректировочный счет-фактуру в части 2 журнала учета полученных и выставленных счетов-фактур.

- Регистрирует в книге продаж корректировочный счет-фактуру. Запись делает за период поступления документа.

- Восстанавливает ранее принятый вычет на разницу между суммой налога до и после корректировки.

В учете сторон сделки должны быть:

- первоначальный счет-фактура;

- документ о согласовании стоимости;

- корректировочный счет-фактура.

Корректировки обязательств по НДС при наличии соглашения об уменьшении стоимости отгрузки не затрагивают период выставления первоначального счета-фактуры. Все делается в периоде выставления корректировочного счета-фактуры. Уточненки за период выставления первоначального счета-фактуры не нужны.

В каких случаях выписывается исправленный ЭСФ?

Поскольку вопрос не имеет четкого законодательного урегулирования, имеет смысл обратиться к юридической практике. Наиболее часто потребность во внесении изменений возникает в следующих случаях:

- Опечатка в дате составления влияет на период работы с НДС и может привести к невозможности его получения;

- Неполные или недостоверные реквизиты сторон, например, ошибочный ИНН, наименование контрагента, отсутствующие фамилии – фактически такая ошибка не дает возможности установить стороны, соответственно, с точки зрения закона, сделка не считается действительной, НДС не возвращается;

- Отсутствует наименование отправителя и получателя груза в случаях, когда ими выступают логистические компании;

- Нет платежных реквизитов – такая ошибка приводит к невозможности отследить платеж и проверить его подлинность;

- Не указано или неправильно указано наименование валюты и ее код;

- Неправильно прописан или отсутствует объект оплаты: товары/услуги;

- Ошибка в цене услуги или количестве товара;

- Неправильно указана ставка, что влечет недействительность последующих операций по исчислению налогов и суммы НДС;

- Для импортных товаров отсутствуют или указаны с ошибками: страна происхождения, номер таможенной декларации.

В других ситуациях выписка исправленного ЭСФ не требуется, поскольку остальная информация не влияет на возможность правильно интерпретировать информацию из документа и исчислить налоговые обязательства по нему.

С детальными разъяснениями по этим ошибкам можете ознакомиться в письмах Минфина от 02.08.2019 № 03-07-11/58375, от 19.04.2017 № 03-07-09/23491, от 18.09.2014 № 03-07-09/46708, от 25.04.2011 № 03-07-08/124, от 11.03.2012 № 03-07-08/68, а также в постановлении Президиума ВАС от 25.02.2009 № 13893/08.

Существенная ошибка в счете-фактуре не лишает вычета, если ее исправить

Ошибки в счетах-фактурах могут быть существенными и не существенными. Если ошибка существенная, продавец должен выставить исправленный счет-фактуру и зарегистрировать его в книге продаж. Если он этого не сделает, покупатель потеряет право на вычет НДС.

Счет-фактура является документом, служащим основанием для принятия суммы НДС к вычету. Согласно пункту 3 статьи 169 НК РФ счет-фактуру оформляют:

- плательщики налога по операциям, произведенным в отношении объекта налогообложения (ст. 146 НК РФ);

- лица, освобожденные от НДС по статьям 145 и 145.1 НК РФ (п. 5 ст. 168 НК РФ);

- налоговые агенты по покупкам на территории России у зарубежных поставщиков (подп. 1 и 2 ст. 161 НК РФ) или при пользовании госимуществом (п. 3 ст. 161 НК РФ);

- плательщики НДС по поступившим авансам и при изменении цены или объема уже произведенной отгрузки (п. 3 ст. 168 НК РФ);

- неплательщики НДС при продаже от своего имени или при перевыставлении счетов-фактур (подп. 1 и 3.1 ст. 169 НК РФ).

Установленные формы бланка счета-фактуры и порядок его заполнения содержит постановление Правительства РФ от 26.12.2011 № 1137 (далее – Правила).

Обязательная информация

Информация, обязательная для заполнения счета-фактуры, складывается из определенного набора показателей (подп. 5, 5.1, 5.2 ст. 169 НК РФ):

- реквизиты (номер и дата);

- сведения о продавце и покупателе;

- валюта, в которой отражены числовые данные документа;

- однозначное наименование объекта продажи;

- общая стоимость продажи без налогов и с налогами, величина налогов, ставка НДС, если налог есть;

- подписи лиц, на которых возложено это право.

Существенные ошибки в счете-фактуре

Полностью непригоден для вычета счет-фактура, в котором (п. 2 ст. 169 НК РФ):

- отсутствуют сведения о лицах или эти сведения принципиально неверные;

- невозможно однозначно определить объект продажи;

- отсутствуют или приведены с ошибками стоимость продажи, ставка и величина налога (см., например, письмо Минфина РФ от 19.04.2017);

- отсутствует или неправильно указана валюта (см. письмо Минфина РФ от 11.03.2012 № 03-07-08/68).

Эти дефекты препятствуют достоверному определению основных данных, внесенных в счет-фактуру. Поэтому вычет налога на основании документов с такими ошибками невозможен.

Значит, если в счете-фактуре стоимость приобретенного товара и, соответственно, сумма НДС указаны неверно (в том числе с арифметическими и техническими ошибками) либо их показатели отсутствуют, то вычет по такому счету-фактуре не предоставляется.

Обратите внимание, что некоторые суды (см. Постановление ФАС ДВО от 10.06.2014 № Ф03-2116/2014 по делу № А51-17093/2013) считают, что подписание счетов-фактур неустановленными лицами является самостоятельным основанием для отказа в принятии налоговых вычетов по НДС. Однако есть и противоположные судебные решения, в которых арбитры признали подписание счетов-фактур неустановленным и неуполномоченным лицом несущественным обстоятельством (см. Постановление АС СКО от 11.06.2015 № Ф08-3452/2015 по делу № А32-26952/2012).

Несущественные ошибки в счете-фактуре

Некоторые ошибки в счете-фактуре не являются основанием для отказа в вычете НДС, выделенного в этом документе. Это ошибки, которые не препятствуют инспекторам в ходе налоговой проверки идентифицировать (п. 2 ст. 169 НК РФ):

- продавца, покупателя товаров (работ, услуг), имущественных прав;

- наименование товаров (работ, услуг), имущественных прав;

- их стоимость;

- налоговую ставку;

- сумму НДС, предъявляемую покупателю.

К таким «некритичным» дефектам можно отнести, в частности, дату выставления счета-фактуры продавцом, а также явные опечатки в сведениях о поставщике и покупателе, отсутствие номера, внесение в счет-фактуру дополнительных реквизитов и др.

Так, в отношении такого реквизита, как адрес, чиновники не проявляют большую строгость. Его в счете-фактуре можно писать с сокращениями (частично заглавными, а частично прописными буквами), поскольку такие сокращения адреса не запрещены в ЕГРЮЛ (см. письмо Минфина РФ от 11.10.2017 № 03-07-09/66329).

Если в адресах продавца и покупателя из реестра не указана страна, продавец может самостоятельно добавить в адресе слова: «Российская Федерация», «Россия» или «РФ».

Также если в адресе не будет написано слов «район», «улица», «дом», или слова «город» и «улица» будут написаны сокращенно, это не будет считаться ошибкой, из-за которой налоговая откажет в вычете НДС. Не запрещен вычет НДС и при замене слова «помещение» на слово «офис». Ведь инспекторы все равно смогут идентифицировать продавца или покупателя по такому документу (см. письма Минфина РФ от 17.08.2018 № 03-07-14/58351, от 06.02.2018 № 03-07-09/6850, от 29.01.2018 № 03-07-09/4545).

Что же касается такого реквизита, как КПП, то он в отличие от ИНН, который указывается здесь же, не входит в число обязательных реквизитов счета-фактуры, перечисленных в пункте 5 статьи 169 НК РФ. То есть это такие дефекты, которые не приведут к отказу в вычете.

Ошибки в реквизитах покупателя

Чтобы не возникло сомнений в идентификации покупателя, который будет принимать сумму «входного» налога к вычету, сведения о нем должны быть правильно указаны в счете-фактуре. Речь идет о следующих реквизитах:

- наименование (строка 6);

- адрес (строка 6а);

- идентификационный номер налогоплательщика (строка 6б).

Вспомним правила, по которым заполняют эти реквизиты.

По строке 6 указывают полное или сокращенное наименование покупателя в соответствии с учредительными документами.

Если товар поставляется на обособленные подразделения покупателей, то в строке 6 указывается наименование головной организации (письмо Минфина РФ от 04.05.16 № 03-07-09/25719).

Незначительные опечатки (заглавные буквы вместо строчных и наоборот, лишние тире, запятые и пр.), которые не мешают идентифицировать покупателя, не являются поводом для отказа в вычете (письмо Минфина РФ от 02.05.12 № 03-07-11/130).

Но если вместо наименования организации указано ФИО сотрудника, покупатель лишается права на вычет (письмо ФНС России от 09.01.17 № СД-4-3/[email protected]).

Место нахождения покупателя указывают по строке 6а в соответствии с учредительными документами.

Если в счете-фактуре указан устаревший юридический адрес покупателя, право на вычет сохраняется (письмо Минфина РФ от 08.08.14 № 03-07-09/39449).

Фактический адрес, который отличается от юридического, можно указать дополнительно (письмо Минфина РФ от 21.12.17 № 03-07-09/85517).

Сокращения, замена прописных букв на строчные, перестановка слов в названии улицы являются незначительными изменениями. Они не препятствуют вычету (письмо Минфина РФ от 17.01.18 № 03-07-09/1846).

Если товар поставляется на обособленные подразделения покупателей, то в строке 6а указывается место нахождения головной организации (письмо Минфина РФ от 04.05.16 № 03-07-09/25719).

Если товар поставляется на обособленные подразделения покупателя, то в строке 6б нужно указывать ИНН головной организации и КПП подразделения (письмо Минфина от 04.05.16 № 03-07-09/25719).

Если ИНН и КПП покупателя указаны неверно или вообще не указаны, налоговики постараются лишить покупателя права на вычет.

У судов другое мнение. Право на вычет у покупателя сохраняется, так как ИНН покупателя известен налоговикам (постановление ФАС Московского округа от 28.09.10 № КА-А40/11365-10), а КПП не является обязательным реквизитом, упомянутым в пункте 5 ст. 169 НК РФ (постановление ФАС Московского округа от 27.02.10 № КА-А40/1164-10).

Счет-фактура: корректировочный или исправленный?

Если в первоначальном счете-фактуре допущены существенные ошибки, составляют исправленный документ. Существенные ошибки препятствуют покупателю реализовать право на вычет «входного» НДС. Если же ошибка не признается таковой, изменения в счет-фактуру можно не вносить (п. 7 Правил).

Напомним, что корректировочный счет-фактуру выставляют, когда меняют стоимость уже отгруженных товаров, выполненных работ, оказанных услуг, переданных имущественных прав. Изменение стоимости возможно, если:

- после отгрузки товаров меняют их цену;

- уточняют количество отгруженных товаров.

Кроме того, перед составлением корректировочного счета-фактуры продавец должен:

- уведомить покупателя об изменении стоимости отгруженных товаров;

- получить от покупателя документ, как факт уведомления об изменении условий сделки, подтверждающий его согласие. Это может быть договор, соглашение или любой первичный документ.

Как правило, в случае технической ошибки такие документы не оформляются. И поскольку ни одного подтверждающего документа на изменение цены товара у поставщика не будет, выставить корректировочный документ он не может. Ему придется оформить исправленный счет-фактуру.

Можно ли получить вычет по исправленному счету-фактуре

В исправленном счете-фактуре, который составляет продавец в случае обнаружения существенных ошибок, указывают порядковый номер и дату счета-фактуры, составленного до внесения в него исправления (п. 1, 7 Правил).

Поэтому исправленный счет-фактуру нужно составлять по форме, действующей на дату, проставленную в первоначальном счете-фактуре. Исправленный счет-фактура, составленный продавцом при обнаружении существенной ошибки и выставленный покупателю, должен быть зарегистрирован в книге продаж в порядке, установленном пунктом 11 Правил.

Если продавец этого не сделает, то сведения этого счета-фактуры в налоговую декларацию по НДС не попадут. Соответственно, у покупателя оснований для применения вычетов по налогу не будет.

Если исправленный счет-фактура составлен продавцом при обнаружении ошибок, не препятствующих налоговым органам идентифицировать покупателя, то такой счет-фактура в книге продаж не регистрируется.

Таким образом, Минфин в очередной раз подтвердил свою позицию: те ошибки в счетах-фактурах, которые не препятствуют налоговикам идентифицировать продавца товаров (работ, услуг, имущественных прав), не являются основанием для отказа в вычете НДС (п. 2 ст. 169 НК РФ).

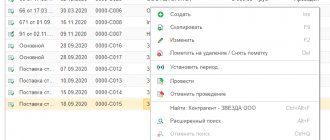

Как выписать исправленный ЭСФ?

Рис.2 Общая схема работы с исправленным счетом-фактурой

Законодательством не установлено ограничений или конкретных требований касательного того, как происходит выписка исправленного электронного счета-фактуры. Это значит, что вносить правки можно неограниченное количество раз.

Например, в качестве контрагенты вместо указана . После выявления этой ошибки самостоятельно или контрагентом создается новая форма исходного документа и выставляется второй стороне. Проще говоря, если ошибка обнаружена не налоговой, просто переделывается документ.

Необходимые документы

Если ошибки выявлены уже после регистрации счета-фактуры, для внесения изменений покупатель в письменном виде обязан обратиться к продавцу с заявлением о необходимости исправления документа.

Продавец исправляет счет-фактуру в соответствии с порядком, предусмотренным подп. «б» п. 1, п. 7 Правил заполнения счета-фактуры. Алгоритм следующий:

- Создаете новый документ ЭСФ;

- Указываете в строке 1 дату и номер ЭСФ, выставленного с ошибкой;

- В строке 1а – регистрационные данные нового документа;

- Внесите необходимые правки.

Применение правил заполнения счета-фактуры уместно, только если документ уже официально зарегистрирован, во всех остальных случаях выставьте новый счет-фактуру без отсылок к варианту с опечатками.

Особенности заполнения и регистрации исправленного ЭСФ

Оформить отзыв ошибочного счета-фактуры невозможно, если документ числится в регистрационных журналах. Поэтому придется не только вносить новые документы, но и добавлять аннулирование неправильного ЭСФ. Бухгалтерии следует учитывать и то, что существуют четкие критерии по регистрации исправленного счета-фактуры. Это важно учитывать для возможности получения НДС.

Типичная ситуация, когда ЭСФ с правками поступает в том же квартале, что и оригинальный документ. В этом случае поставщик услуг или товара регистрирует исправленный и ошибочный счет-фактуру. Первичный документ вносится со знаком «минус».

Например, 02.02.2020 предприятие «К» продало партию товара. Через неделю обнаружилось, что в счет-фактуре указан неверный ИНН получателя. Соответственно, предприятие «К» выписало исправленный ЭСФ и зарегистрировало его 19.02.2020. Этой же датой регистрируется и первичный документ, но в отрицательном значении. Соответственно, баланс в книге продаж по ошибочному документу сводится к нулю, и остается только новый, исправленный ЭСФ. Для покупателя или получателя услуг процедура аналогична, но, если ошибка выявлена до регистрации неправильного счет-фактуры, в книгу покупок вносится информация только о правильном ЭСФ.

Рассмотрим другой пример. Покупатель получил счет-фактуру в первом квартале 2022, а ошибку выявил только во втором. В этом случае информация о документах регистрируется в дополнительном листе книги покупок.

Как и в предыдущем случае, регистрируется исправленный и оригинальный документ со знаком «минус». Аннулировать баланс крайне важно, поскольку в дальнейшем это будет иметь прямое значение для исчисления НДС.

Хотя по закону допускается, что можно отправить контрагенту счет-фактуру с опечатками, на практике лучше заранее перепроверить документ. Последствия носят сугубо технический характер и добавляют ненужной работы. Кроме того, если ошибка будет выявлена поздно, могут возникнуть проблемы с налоговыми органами. Например, если стоимость товара была занижена по отношению к рыночной, данный факт может быть рассмотрен, как попытка незаконно уменьшить сумму налогообложения. Это предполагает административную, а в некоторых случаях – и уголовную ответственность.

Быстро внедрим ЭДО для обмена электронными счетами-фактурами

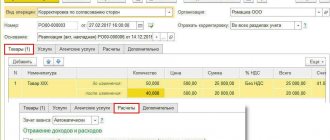

Исправительные счета-фактуры в 1С: Бухгалтерии – правила отражения

Опубликовано 22.10.2018 11:11 Автор: Administrator Ошибкой в бухгалтерском учете и отчетности признается неправильное отражение (неотражение) фактов хозяйственной деятельности. Выявленные ошибки и их последствия подлежат обязательному исправлению (ПБУ 22/2010). Исправления документов реализации нужны, если в них обнаружены ошибки, которые не позволяют налоговым органам однозначно идентифицировать продавца, покупателя, наименование товаров (работ, услуг) и их стоимость; налоговую ставку и сумму НДС.

Отличительные особенности исправительных счетов-фактур:

-исправления в стоимость вносятся при арифметических, технических ошибках, они не согласованы какими-либо документами;

-механизм отражения в книге продаж у продавца и книге покупок у покупателя не зависит от того, увеличилась или уменьшилась сумма НДС в исправительном счете-фактуре.

Вне зависимости от даты внесения исправлений, права и обязанности перед бюджетом относятся к тому периоду, когда был выставлен первоначальный счет-фактура.

Нумерация счетов-фактур в рамках одного периода сквозная, а нумерация исправлений в рамках одного счета-фактуры всегда начинается с №1, число исправлений не ограничено. В исправительном счете-фактуре отражаются полностью верные данные первичного счета-фактуры и исправленные данные вместо ошибочных.

Анатомия исправлений у продавца

Исправление ошибок текущего налогового периода

Исправленный счет-фактура имеет тот же порядковый номер и дату, исправление регистрируется под порядковым номером 1, текущая дата квартала.

Сторнирующие проводки формируются на разницу в стоимости реализации и на разницу в сумме НДС.

При этом на закладке (регистре накопления) «НДС Продажи» формируются две проводки: сторнирующая первичную реализацию и исправительная реализация.

В книге продаж текущего периода формируется три записи: первичная, аннулирование первичной и исправленная.

Сопоставляем аналогичные показатели в бухгалтерском и налоговом учете.

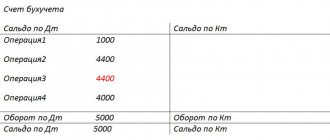

Исправление ошибок прошлого налогового периода

Исправления отражаются в дополнительном листе книги продаж, и, соответственно, в Приложении 1 Раздела 9 корректировочной Декларации по НДС.

Сопоставляем данные бухгалтерского и налогового учета. Обратите внимание: исправительные данные в бухгалтерском учете отражаются в текущем периоде, а в налоговом учете – в периоде исходной реализации.

У покупателя полученные исправительные документы регистрируются аналогичным образом:

— если продавец изменил данные до окончания налогового периода – с помощью «трех записей» книги покупок (первичной, аннулирующей первичную и исправительной);

— если продавец «изменил показания» после окончания налогового периода – с помощью «двух записей» дополнительного листа книги покупок (аннулирующей и исправительной).

Если сумма заявленного продавцом расхождения значительная, покупатель оказывается в невыгодной ситуации при любом варианте исправлений: при уменьшении суммы налогового вычета это приведет к доплате НДС и уплате пени, при увеличении суммы налогового вычета – может привести к возмещению из бюджета, что тоже нежелательно.

И немного о других правилах: «Ощущение наполненности жизни зависит от твоего мировозрения, а не от сиюминутного успеха. Мы идем вперед, чтобы проложить свой путь, а не найти выход. Работая и взаимодействуя с другими людьми мы всегда сильнее, чем я».

Автор статьи: Ирина Казмирчук

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

JComments

Как принимать исправленный ЭСФ?

Внесение изменений в счет-фактуру – это не проблема, но каждая дополнительная ЭСФ предполагает трату времени и лишние записи. Практика показывает, что бухгалтерские книги, полные исправлений, вызывают особый интерес у проверяющих инстанций. Также, это хоть и небольшие, но все же лишние расходы. Поэтому, принимая счет-фактуру, особенно после исправлений, рекомендуется внимательно проверить все реквизиты документов. Причем информация не просто должна быть на своем месте, но и соответствовать действительности.

В то же время, работать без единой ошибки не может никто. При цифровом документообороте намного проще вносить правки в документы. К тому же в разы увеличивается скорость обмена данными. Это позволяет быстро выявлять ошибки и править их сразу. Наша компания специализируется на разработке и внедрении безбумажных технологий и внедрении ЭДО для обмена документами с контрагентами. Если вас заинтересовали их возможности, свяжитесь с нами, оставив заявку на сайте или по телефону. Мы с радостью проконсультируем вас и предложим оптимальный вариант сотрудничества.

Подводим итог

Далеко не всегда счет-фактуру можно составить правильно с первого раза. Это связано как с особенностями конкретной сферы хозяйственной деятельности, в которой работает компания, так и с человеческим фактором. Более того, нередки случаи, когда продавец или поставщик делает ошибки по вине контрагента. Например, покупатель допустил ошибку при указании банковских реквизитов или пропустил цифру в идентификаторе налогоплательщика.

Поэтому законодатель лояльно относится и дает возможность субъектам хозяйственной деятельности самостоятельно вносить правки. Для этого используется либо корректировочный счет-фактура, либо исправленный. Не стоит путать эти два типа документов, поскольку их предназначение кардинально отличается. Нельзя отразить изменение цены товара в виде исправления, если оно произошло в связи с подписанием договора между продавцом и покупателем. Для этого следует использовать корректировочный счет-фактуру, иное противоречит действующему законодательству. Но если речь идет о реальных исправлениях ошибок, то необходимо составлять исправленный счет-фактуру.

Помимо описанных в статье инструкций и рекомендаций, запомните еще одно правило: каждый ЭСФ подписывается квалифицированной цифровой подписью. Сколько бы изменений вы ни вносили в один и тот же документ, каждый раз его нужно визировать с помощью КЭП.