Существует несколько вариантов перечисления заработной платы на банковские карточки:

- в рамках зарплатного проекта — перечисление совокупной суммы в банк, который потом переводит зарплату на лицевые счета сотрудников, открытых в этом банке;

- на личные карточки сотрудникам — перечисление организацией зарплаты напрямую сотруднику на его лицевую карточку.

Независимо от того, какой вариант выбран, в программе действия бухгалтера будут следующие: сформировать ведомость в банк, перечислить заработную плату, уплатить НДФЛ.

Рассмотрим каждое действие на примере.

Подробнее смотрите в онлайн-курсе: «Бухгалтерский и налоговый учет в 1С:Бухгалтерия 8 ред. 3 от А до Я»

Пошаговая инструкция

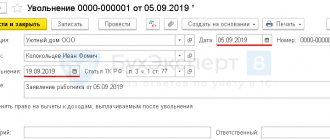

В Организации, согласно локальному акту, выплата зарплаты производится дважды в месяц: 25 и 10 числа. Выплаты производятся по зарплатному проекту на карты сотрудников, кроме Гордеева Н.В., который 23 мая 2022 был принят на работу и указал в заявлении личную карту для перечисления зарплаты.

08 июня 2022 (перенос с 10 июня) выплачена зарплата за вторую половину мая.

Таб. № Фамилия И.О. сотрудника К выплате Способ выплаты 1 Комаров Владимир Сергеевич 28 200 зарплатный проект 4 Машук Ксения Валерьевна 16 450 зарплатный проект 9 Гордеев Николай Васильевич 10 839 на личную карту Итого 55 489 В тот же день уплачен НДФЛ за май 2022.

Пошаговая инструкция оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Выплата зарплаты по зарплатному проекту | |||||||

| 08 июня | — | — | 44 650 | Формирование ведомости на выплату | Ведомость в банк — По зарплатному проекту | ||

| 70 | 51 | 44 650 | 44 650 | Выплата зарплаты | Списание с расчетного счета — Перечисление заработной платы по ведомостям | ||

| Выплата зарплаты на личные карточки сотрудников | |||||||

| 08 июня | — | — | 10 839 | Формирование ведомости на выплату | Ведомость в банк — На счета сотрудников | ||

| 70 | 51 | 10 839 | 10 839 | Выплата зарплаты | Списание с расчетного счета — Перечисление заработной платы работнику | ||

| Уплата НДФЛ в бюджет | |||||||

| 08 июня | 68.01 | 51 | 13 761 | Уплата НДФЛ в бюджет | Списание с расчетного счета — Уплата налога | ||

Начало примера смотрите в публикациях:

- Выплата аванса

- Начисление заработной платы

По зарплатному проекту

Под зарплатным проектом понимается соглашение с банком, согласно которому банк открывает для каждого работника организации свой лицевой счёт.

В день зарплаты организация перечисляет заработную плату всех сотрудников на специальный зарплатный счёт в этом банке одной суммой.

При этом к платёжке прикладывается ведомость с указанием лицевых счетов работников и сумм к выплате. Банк в соответствии с этой ведомостью сам распределяет денежные средства по лицевым счетам работников.

При этом у разных банков есть разные возможности и требования по работе с зарплатным проектом, если речь идёт об электронном документообороте, то есть, когда мы перечисляем деньги на зарплатный счёт через клиент-банк.

В этом случае (банк-клиента) после отправки платёжного поручения в банк посылается письмо в произвольной форме с приложением к нему одного из следующих вариантов (зависит от требований и возможностей банка):

- распечатанная и отсканированная ведомость выплат по лицевым счетам

- файл выгрузки прямо из 1С

- файл выгрузки из специальной программы, которую даёт банк

Если мы посылаем в банк ведомость в виде файла (выгрузки), то обычно банк в ответ присылает нам файл-подтверждение, который мы можем также загрузить в 1С.

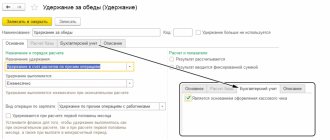

Создание зарплатного проекта

Заходим в раздел «Зарплата и кадры» пункт «Зарплатные проекты»:

Создаём зарплатный проект для сбербанка:

Вот его карточка:

Галку «Использовать обмен электронными документами» намеренно не ставим, чтобы разобрать случай, когда мы отправляем ведомость банк в напечатанном виде.

Вводим лицевые счета для сотрудников

Предположим, что банк создал лицевой счёт для каждого из сотрудников. Как занести эти счета в систему? Кстати зачем мы это хотим сделать? Затем, чтобы в ведомости, которую мы будем формировать для банка напротив ФИО сотрудника стоял ещё и его лицевой счёт.

Если у нас много сотрудников — можно воспользоваться обработкой «Ввод лицевых счетов»:

Но в примере у нас всего 2 сотрудника, поэтому занесём их лицевые счета вручную, прямо в их карточки (заодно будем знать где они хранятся).

Заходим в раздел «Зарплата и кадры» пункт «Сотрудники»:

Открываем карточку первого сотрудника:

И переходим в раздел «Выплаты и учет затрат»:

Здесь выбираем зарплатный проект и вводим номер лицевого счета, полученный из банка:

То же самое проделываем со вторым сотрудником:

Начисляем зарплату

Заходим в раздел «Зарплата и кадры» пункт «Все начисления»:

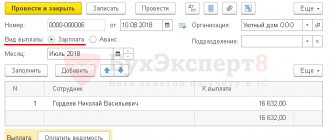

Начисляем и проводим заработную плату:

Выплачиваем зарплату

Далее заходим в раздел «Зарплата и кадры» пункт «Ведомости в банк»:

Создаём новый документ, в котором указываем зарплатный проект и выбираем сотрудников (обратите внимание, чтобы подхватились их лицевые счета):

Проводим документ и распечатываем ведомость для банка:

Вот как она выглядит:

На основании ведомости формируем платёжное поручение:

В нём общей суммой переводим зарплату на зарплатный счёт банка, в котором у нас открыт зарплатный проект:

Вместе с этой платёжкой не забываем приложить ведомость (с реестром лицевых счетов и выплат), распечатанную выше в том виде, в котором требует банк (обычно это произвольное письмо через банк клиент).

Делаем выгрузку реестра в банк

Рассмотрим возможность выгрузки ведомости (реестра) в виде файла в банк. Если ваш банк поддерживает такую возможность (или это его требование), то заходим в раздел «Зарплата и кадры» пункт «Зарплатные проекты»:

Открываем наш зарплатный проект и ставим галку «Использовать обмен электронными документами»:

Снова переходим в раздел «Зарплата и кадры» и видим, что появилось два новых пункта. Нас интересует пункт «Обмен с банками (зарплата)»:

Здесь есть три базовые возможности выгрузки в банк:

- Зачисление зарплаты

- Открытие лицевых счетов

- Закрытие лицевых счетов

Остановимся на первом пункте. Он позволяет сделать выгрузку нашей ведомости в файл, который потом отправляется произвольным письмом через клиент-банк.

Для этого выделяем нужную нам ведомость и нажимаем кнопку «Выгрузить файл»:

Когда из банка придёт ответ, в нём будет файл-подтверждение. Нужно зайти в эту же обработку и загрузить этот файл через кнопку «Загрузить подтверждения». При помощи этого замечательного механизма мы сможем отслеживать какие ведомости были оплачены банком, а какие нет.

Отражение в отчетности 6-НДФЛ

Исчисление сумм НДФЛ производится налоговыми агентами на дату фактического получения дохода нарастающим итогом с начала налогового периода (п. 3 ст. 226 НК РФ). Дата фактического получения доходов в виде оплаты труда — последний день месяца, указанный в поле Зарплата за документа Начисление зарплаты (п. 2 ст. 223 НК РФ). Она будет отражаться по стр. 100 Раздела 2 формы 6-НДФЛ.

Изучить Начисление заработной платы

В форме 6-НДФЛ выплата заработной платы отражается в:

Разделе 1 «Обобщенные показатели»:

- стр. 070 — 13 761, сумма удержанного налога.

Разделе 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц»: PDF

- стр. 100 — 31.05.2018, дата фактического получения дохода;

- стр. 110 — 08.06.2018, дата удержания налога.

- стр. 120 — 09.06.2018, срок перечисления налога.

- стр. 130 — 107 250, сумма фактически полученного дохода.

- Стр. 140 — 13 761, сумма удержанного налога.

Как выбрать банк?

Выбирая банк, опирайтесь на специфику своего бизнеса и те задачи, которые должен решать зарплатный проект. Но обычно предпринимателям важны такие моменты:

Банкирос рекомендует!

Тинькофф Банк, Лиц. № 2673

Тариф «Простой»

Обслуживание

бесплатно

2 мес., далее при покупках от 50 000 ₽ /мес. либо отсутствии операций 2 мес. Иначе ‒ 490 ₽ /мес.

Переводы

от 1.5% + 99

до 400 000 ₽ /мес., 5% + 99 ₽ ‒ до 1 000 000 ₽, 15% + 99 ₽ ‒ от 1 000 000 ₽

Снятие наличных

от 1.5% + 99

до 400 000 ₽ /мес., 5% + 99 ₽ ‒ до 1 000 000 ₽, 15% + 99 ₽ ‒ от 1 000 000 ₽

Посмотреть тариф

Тинькофф Банк, Лиц. № 2673

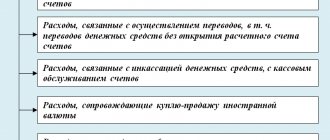

- Основные условия по ЗП проекту. Кто и сколько платит за обслуживание карт, сколько стоят основные операции, в т.ч. начисление выплат, абонентская плата.

- Возможность вести зарплатный проект без подключения РКО. Пойдет предпринимателям, которые уже нашли подходящий банк для ведения счета, но конкретно ЗП хотят начислять через другую организацию.

- Обслуживание карт сторонних банков. Имеет значение, если сотрудники хотят получать ЗП на уже имеющиеся у них пластики.

- Условия по картам сотрудников. В том числе, стоимость выпуска и ежемесячного обслуживания, комиссия по основным операциям.

- Бонусы для сотрудников. Речь о cashback по картам, процентах на остаток, овердрафте, льготных условия кредитования и проч.

- Бонусы для предпринимателя. Обычно сюда относится выпуск карты премиум-класса с соответствующими условиями обслуживания.

- Особые требования. Интеграция с бухгалтерскими сервисами, дистанционное обслуживание, выдача карт пакетами и проч.

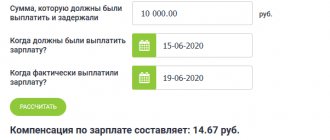

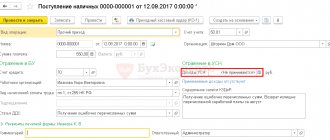

Уплата НДФЛ в бюджет

Уплата НДФЛ в бюджет осуществляется не позднее дня, следующего за днем выплаты заработной платы сотруднику (п. 6 ст. 226 НК РФ).

Уплата НДФЛ в бюджет отражается документом Списание с расчетного счета вид операции Уплата налога в разделе Банк и касса — Банк — Банковские выписки — кнопка Списание.

Необходимо обратить внимание на заполнение полей:

- Вид операции — Уплата налога.

- Налог — НДФЛ при исполнении обязанностей налогового агента.

- Вид обязательства — Налог.

- за — Май 2018, месяц начисления доходов (заработной платы).

Проводки по документу

Документ формирует проводку:

- Дт 68.01 Кт — уплата НДФЛ в бюджет за май.

Для чего нужен?

К зарплатному проекту имеют и сами предприниматели, и нанимаемые ими работники. Обслуживаясь в банке, обе стороны получают получают преимущества:

- Снижается нагрузка на бухгалтерию. С ЗП проектом больше не нужно возится с наличкой: теперь выдача всех выплат сотрудникам упрощена и автоматизирована.

- Сокращаются расходы. Участники зарплатного проекта экономят на инкассации и зарплате бухгалтера.

- Экономится время. Сотрудники получают зарплату без привязки к тому месту, где они сейчас находятся. Это удобно тем, кто работает на удаленке или вынужден часто покидать офис.

- Есть приятные бонусы. Банки возвращают проценты за покупки, дают приумножать денежный остаток, предлагают на льготных условиях оформить др. карты и продукты.

Банкирос рекомендует!

Банк ВТБ, Лиц. № 1000

Тариф «На старте»

Обслуживание

бесплатно

3 месяца. С 4-го месяца – бесплатно при обороте 10 000 ₽ и более. Иначе – 199 ₽ /мес.

Переводы

от 1%

Снятие наличных

от 2.5%

Посмотреть тариф

Банк ВТБ, Лиц. № 1000

Еще к зарплатному проекту имеют отношение все преимущества безналичного расчета. Это скорость и безопасность платежей, удобство, возможность управлять деньгами дистанционно — через онлайн-кабинет и мобильное приложение.

Проверка взаиморасчетов

Проверка взаиморасчетов с сотрудником

Проверить взаиморасчеты с сотрудником можно с помощью отчета Оборотно-сальдовая ведомость по счету «Расчеты с персоналом по оплате труда» в разделе Отчеты — Стандартные отчеты — Оборотно-сальдовая ведомость по счету.

При этом конечная дата отчета должна быть днем выплаты заработной платы.

Отсутствие конечного сальдо по счету «Расчеты с персоналом по оплате труда» означает, что задолженность по заработной плате отсутствует по каждому сотруднику.

Проверка взаиморасчетов с бюджетом

Для проверки расчетов с бюджетом по НДФЛ можно создать отчет Анализ счета 68.01 «НДФЛ при исполнении обязанностей налогового агента», в разделе Отчеты — Стандартные отчеты — Анализ счета.

В нашем примере выплата заработной платы осуществлялась 08 июня, поэтому конечная дата отчета должна быть 09 июня, т. е. следующий день за днем выплаты заработной платы.

Отсутствие конечного сальдо по счету 68.01 «НДФЛ при исполнении обязанностей налогового агента» означает, что задолженность по уплате НДФЛ перед бюджетом отсутствует.

См. также:

- Настройки зарплаты: 1С

- Учетная политика по НУ: Страховые взносы

- Оформление зарплатного проекта

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Выплата аванса через банк на банковские карточки Рассмотрим особенности отражения в 1С выплаты аванса сотрудника через банк….

- Особенности выплаты зарплаты иностранному работнику через банк …

- Выплата зарплаты через кассу: наличными по ведомости Существует несколько вариантов выплаты заработной платы. Основные из них: на…

- Указание с 1 июня 2022 года кодов доходов и удержанных сумм по исполнительным листам при выплатах через банк в ЗУП 3.1 В ЗУП 3.1.14 реализована автоматическая возможность учета кодов доходов и…

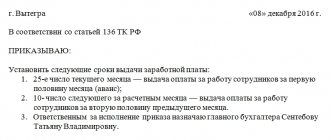

Обязательно ли выплачивать зарплату на карту?

Согласно ст. 136 ТК РФ, работодателю предлагается два способа выдачи зарплаты работникам — наличными из кассы или перечислением на банковский счет работника. Порядок выплаты зарплаты должен быть зафиксирован в коллективном или в трудовом договоре, которого и должен придерживаться работодатель в дальнейшем.

Например, если стороны выбрали только один способ — на карту, то когда работник попросит выдать ему деньги из кассы, работодатель вправе отказать. Такую позицию поддерживают и суды (определение Московского городского суда от 12.11.2018 по делу № 33-48833/2018).

Однако нужно учесть, что процесс получения зарплаты для работника должен быть максимально удобным. Поэтому, если он не всегда может снять деньги с карты, то придется добавить и возможность выдачи «наличкой» из кассы. Для этого придется внести изменения и в трудовой договор — по соглашению обеих сторон утвердить новый порядок и зафиксировать его в письменном дополнительном соглашении к действующему трудовому договору.

Большинство работодателей все же стараются перечислять зарплату на банковские карты работников. Не нужно возиться с крупными суммами «налички» и оплачивать услуги инкассирования. К тому же, этот способ удобен и для работников, ведь многие оплачивают покупки картой, получая кэшбэк и разные бонусы от банков.