В каких случаях появляются валютные операции

Валютные операции представляют сложность для бухгалтера, если выполняются впервые или не очень часто. Нормативная база по выполнению таких операций достаточно обширная. Бухгалтеры должны обратить внимание на ФЗ-173, ПБУ 3/2006 и ФЗ-402.

Появляются валютные операции в таких случаях:

- использование валютных ценностей как средств платежа в международном обращении;

- конвертация денег из одной валюты в другую физическими или юридическими особами;

- пересылка, ввоз, перевоз валютных ценностей на территории родной страны или за ее границы.

Предприниматели проводят валютные операции при импорте и экспорте товаров, осуществлении международных переводов, выполнении расчетно-кассовых и наличных операций.

Переоценка валютных средств в 1С 8.3

Переоценка в 1С осуществляется:

- при проведении оплаты: переоценивается валютный остаток на конец прошлого месяца;

- переоцениваются взаиморасчеты с контрагентом, если был остаток на конец месяца.

Изучить подробнее Переоценка валютных средств при закрытии месяца

Далее рассмотрим учет валютных операций в 1С 8.3 на примерах.

Контроль валютных операций в России

Выполнение валютных операций в России контролируется законом № 173 ФЗ, нормативными актами государственных органов. Операции с валютой в России контролируют:

- агенты валютного контроля;

- органы валютного контроля.

К агентам валютного контроля относятся российские финансовые компании, государственная организация «Внешэкономбанк», фискальные органы, брокеры и дилеры.

Органы валютного контроля — Центральный банк, Правительство РФ, органы исполнительной власти.

Банковские учреждения следят, чтобы выполнение валютных операций строго соответствовало закону. Сотрудники банка имеют право запросить документы для подтверждения законности использования валютных ценностей или зачисления денег на счет компании. Подтверждается законность контрактами, договорами о совершении сделок, другими документами.

Регистрация валютной сделки осуществляется после предоставления пакета документов. Компания должна отчитаться, предоставить в отделение банка все подтверждающие документы.

Обратите внимание! Валютная операция будет под запретом, если банк что-то заподозрит. Отказать могут как из-за отсутствия нужных документов, так и при выявлении ошибок в их оформлении.

Учет первичных документов

При экспортных и импортных операциях возникают новые формы первичных документов, которые ранее вы не использовали. Все документы составляются на двух языках — русском и языке контрагента. Если партнер прислал вам копию только на одном языке, придется сделать перевод. Обычно просьбы предоставить перевод поступают от ИФНС. Документы будут частично оформляться вами, а частично иностранным партнером. Появится следующая первичка:

Контракт. Непосредственно сам договор с иностранным контрагентом. В нем отразите все условия сделки и правила Инкотермс 2022. Это свод правил, определяющий основные термины и положения по внешней торговле. В частности, регулирует моменты, связанные с оплатой расходов сторонами и переходом рисков утраты.

Инвойс — документ, который продавец создает для покупателя. Он отражает всю информацию о товаре: количество, цену, цвет, размер и другие качественные характеристики. В нем же отражены условия поставки и реквизиты сторон. Инвойс нужен для таможенного и валютного контроля. В отечественном учете полноценного аналога инвойсу нет, но инвойс во многом похож на счет-фактуру, правда счет-фактура в большей степени налоговый документ, а инвойс все же бухгалтерский.

Таможенная декларация. Оформляется при импорте и экспорте товаров. Распорядитель груза заполняет форму декларации на каждую партию товара, а таможенный инспектор утверждает ее. В ней отразите всю информацию о грузе, отправителе, получателе и о транспорте, на котором перемещаете товар.

Помните! Декларация на товары подтверждает законность сделки. Если она заполнена с ошибками или отсутствует, сотрудники таможни груз не пропустят.

Изменения в документах затронут и НДС. В стандартной декларации по НДС придется заполнить новые строки. При импорте товаров из стран Таможенного союза заполните заявление о ввозе товаров и уплате косвенных налогов.

Паспорт сделки. Ранее это был необходимый документ для валютного контроля, но с 1 марта 2022 года паспорта были отменены и были введены новые правила. Импортные контракты свыше 3 млн рублей и экспортные свыше 6 млн рублей регистрируются в банке. Для этого предоставьте в банк информацию о договоре и реквизиты второй стороны. Будьте готовы к тому, что банк запросит у вас информацию по любому валютному платежу, если он превышает 200 тыс. рублей, независимо от его регистрации.

Документы о регистрации контрагента в другой стране. Будут содержать реквизиты вашего партнера и подтверждать факт того, что он ведет легальную деятельность.

Платежные документы.

Иные документы. Перечень огромен и зависит от конкретной операции. Сюда относятся лицензии, сертификаты и страховые полисы.

Что относится к валютным операциям на законодательном уровне

Валютные операции определены законом №173-ФЗ от 10.12.2003. В статье 1 перечислены основные термины, понятие валютных операций. По законодательству РФ к валютным операциям относятся:

- приобретение, отчуждение резидентом у нерезидента (или наоборот) любой валюты, ценных бумаг, их использование для оплаты;

- покупка, отчуждение валютных ценностей между резидентами (это может быть дарение, купля-продажа, наследование);

- ввоз в Россию и вывоз из России ценных бумаг, валюты, включая рубли;

- приобретение, отчуждение ценных бумаг и валюты между нерезидентами;

- перевод ценных бумаг и валюты с российского счета на иностранный или наоборот;

- перевод российской валюты из России за рубеж или наоборот, осуществление перевода на счет резидента или как на свой собственный;

- перевод нерезидентом валюты или ценных бумаг с российского счета на иностранный.

Резидентами называются физлица с российским гражданством или люди, которые постоянно проживают в РФ. К резидентам относятся организации и компании, зарегистрированные в России, иностранцы с видом на жительство, консульские представительства РФ, расположенные за границей.

Нерезиденты — это иностранцы, представительства иностранных государств, межгосударственные и межправительственные организации (их филиалы) в России. Нерезидентами могут быть компании, зарегистрированные и ведущие деятельность в других странах.

Законом №173 ФЗ установлено, что на операции с валютой между нерезидентами и резидентами нет ограничений. Статья 9 этого закона устанавливает ограничения только на валютные операции для расчетов за товар, который был приобретен у российской компании. Расчет можно проводить рублями.

Классификация валютных операций

Классификация операций с валютой проводится по разным критериям. По объекту выделяют операции с рублями, иностранной валютой, иностранными и российскими ценными бумагами. Классификация операций по субъекту проходит:

- между нерезидентами;

- между валютными резидентами;

- между валютными резидентами и нерезидентами.

Валютные операции разделяются на группы по характеру сделки:

- экспортно-импортные операции;

- операции по банковскому валютному счету клиента;

- торговля иностранной валютой;

- кредитование международного уровня;

- приобретение страной иностранной валюты.

Существует еще одна классификация выполняемых валютных операций:

- по срокам выполнения (текущие, капитальные, кассовые операции с валютой);

- активные и пассивные операции (в соответствие с ведением бухгалтерского учета);

- операции, которые выполняются резидентами и нерезидентами;

- направленные на достижение разных целей (выполняемые в собственных интересах предпринимателя или в интересах клиентов).

Есть другие виды валютных операций:

- такие операции, которые проходят через банк или кассу;

- покупка за валюту нематериальных активов, основных средств, материально-производственных запасов;

- расходы и доходы в валюте;

- внеоборотные активы.

В отдельную группу выделяют конверсионные валютные операции, которые проводятся с целью обмена одной валюты на другую. В этом случае обязательно учитывается разница курсов на момент выполнения валютной операции. Курс валют меняется каждый день. При переводе иностранной валюты в рубли формируется курсовая разница. Такую курсовую разницу нужно отнести на расходы или доходы компании.

Экспортные операции

Экспортные операции — противоположность импортным. Теперь вы вывозите товар из своей страны. Аналогично импорту все экспортные операции проходят через таможню и облагаются пошлинами.

Бухучет экспорта ведите отдельно от торговли на территории своей страны.

Экспортный НДС

В плане экспорта ставка НДС более щадящая, чем при импорте, и равна 0%. Право на применение такой ставки нужно подтвердить. Для этого в течение 180 календарных дней с момента декларирования груза на таможне предоставьте в налоговую такие документы:

- контракт ВЭД с иностранным покупателем;

- банковскую выписку о получении выручки от контрагента;

- копию таможенной декларации с отметками таможни;

- копии документов, подтверждающих вывоз товара за границу.

Полный перечень документов смотрите в ст.165 НК РФ. Все эти документы подаются одновременно с декларацией по ставке 0%.

Если за продукцию вы получили аванс, уплатите с нее НДС. После того как право собственности на товар перейдет к покупателю, вы можете потребовать возврата уплаченной суммы. Для этого подайте отдельную налоговую декларацию с документами, перечисленными в ст. 165 НК РФ.

Не забывайте про налоговые вычеты. cт. 172 НК РФ регулирует, какие суммы подлежат вычету:

- суммы НДС с авансов иностранных покупателей, которые можно принять к вычету после реализации;

- суммы НДС, которые уплачивались контрагентам за материалы, работы и услуги для производства экспортных товаров.

Важно! Для вычета вы должны вести раздельный учет «входного» НДС по внутренним и внешним операциям. Для распределения налога можно предложить такие варианты:

- по сумме фактических затрат;

- по доле отгруженной экспортной продукции в общем объеме производства;

- пропорционально стоимости экспортируемых товаров к общей стоимости отгруженной продукции.

Налог на прибыль

Цель экспорта — получение выручки, а значит он занимает важное место в расчете налога на прибыль. В практике сложилось, что экспортные операции попадают в категорию основного вида деятельности. Поэтому доходы и расходы учитывайте в разрезе двух категорий:

- по производству и реализации продукции;

- внереализационные (глава 25 НК РФ).

Доходом будет выручка от реализации продукции. Несмотря на то, что оплачивать вашу продукцию будут инвалютой, выручку пересчитывайте по курсу Центробанка на дату реализации.

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Курсовые разницы

Курс рубля по отношению к другим валютам ежедневно изменяется. Для вас это может сказаться как в лучшую так и худшую сторону, поэтому выделяют положительные и отрицательные курсовые разницы. Разберем на примерах (курсы ЦБ РФ условны!)

Пример. ООО «Экватор» планирует закупить у иностранного партнера партию томатов. Однако компания не имеет иностранной валюты. Чтобы исправить это, было решено приобрести 5 000 долл. США в банке. 31 мая — было направлено поручение на покупку в банк, который зарезервировал 355 000 рублей для покупки. Сама валюта была приобретена уже 3 июня по курсу 69,9925 руб. Курс ЦБ РФ на 3 июня — 68,9831 руб.

| Дата | Дебет | Кредит | Сумма | Описание |

| 31.05.2020 | 57 | 51 | 355 000 | Денежные средства на покупку валюты были зарезервированы банком |

| 03.06.2020 | 52 | 57 | 5 000 × 68,9831 = 344 915,5 | На валютный счет поступила инвалюта |

| 03.06.2020 | 51 | 57 | 355 000 — 5 000 × 69,9925 = 5037,50 | Излишне зарезервированные средства возвращены на р/с |

| 03.06.2020 | 91.2 | 57 | (69,9925 — 68,9831) × 5 000 = 5 047 | Отражена отрицательная курсовая разница между курсом покупки и курсом ЦБ |

Пример 2. ООО «Пирамида» купило оборудование для лазерной гравировки за 3 000 долл. США 4 июня (курс ЦБ РФ — 68,3413 руб.). Задолженность по оплате оборудования подлежит переоценке. Курс ЦБ РФ 30 июня снизился до 68,0313 рублей. Так сформировалась положительная курсовая разница, поскольку сумма наших обязательств уменьшилась.

| Дата | Дебет | Кредит | Сумма | Описание |

| 04.06.2020 | 08 | 60 | 3 000 × 68,3413 = 205 023,9 | Приобретено оборудование для лазерной гравировки |

| 30.06.2020 | 60 | 91.1 | 3 000 × (65,5547 — 64,5) = 930 | Отражена положительная курсовая разница, так как уменьшилась сумма задолженности |

Текущие валютные операции

К текущим валютным операциям относятся определенные действия. Например, такие действия:

- выдача или получение кредитов в иностранной валюте;

- переводы в РФ или из родной страны денег в иностранной валюте с целью осуществления импортных или экспортных операций;

- переводы в Россию, из страны процентов и любых выплат, связанных с получением доходов;

- переводы денежных средств в виде премии, заработной платы, пенсии и других выплат;

- переводы денег с целью покупки неимущественных прав или имущественных объектов;

- инвестирование, осуществляемое в виде покупки ценных бумаг или приобретения долей в капитале компаний.

Это важно знать! Операции, которых нет в списке, не могут считаться текущими валютными операциями.

Учет денежных средств в валюте

Организации, ведущие внешнеэкономическую деятельность, могут помимо рублевого счета открыть счет в валюте. В таком случае учет денежных средств в валюте ведите по счету 52.

Учет валюты подчинен валютному регулированию. Остатки денежных средств пересчитывайте в рубли по факту совершения операции. Из-за постоянного колебания курса у вас будут образовываться положительные и отрицательные курсовые разницы.

Проводки со счетом 52 аналогичны тем, которые мы рассматривали выше по счету 50 и 51. В таблице собраны специфичные проводки для учета валюты.

| Дебет | Кредит | Описание |

| 57 | 51 | Перечислены рубли для покупки валюты |

| 52 | 57 | Валюта зачислена на валютный счет |

| 60 | 52 | Оплатили задолженность перед зарубежным поставщиком |

| 71 | 52 | Выдали валюту в подотчет |

| 52 | 62 | Получили деньги от иностранного покупателя |

Особенности валютных операций на валютном рынке

Выполнять валютные операции могут не только компании, но и физические лица, банковские учреждения. Компаниям разрешено использовать наличную валюту при выезде их сотрудников в командировки (заграничные).

Порядок выполнения валютных операций изменился и упростился с 1.07.2016, потому что некоторые положения закона №173-ФЗ утратили силу.

Осталось действительным требование по осуществлению операций, направленных на приобретение иностранной валюты через уполномоченные банковские учреждения. Такие банки обязательно должны иметь лицензию на выполнение любых операций с валютой.

Физические лица имеют возможность осуществлять на внутреннем рынке разные валютно-обменные операции. Физические лица покупают валюту для собственных потребностей.

При осуществлении сделок с валютой устанавливаются определенные требования для идентификации личности. В законе нет информации об ограничениях по количеству покупаемой валюты.

Бухгалтерский учет, проводки валютных операций

Участники валютных операций обязательно должны вести их учет. Сведения о таких операциях содержатся на счете 52. По дебету счета за последний месяц учитываются все валютные поступления, а также остатки безналичной валюты на начало месяца.

Записи бухгалтер ведет отдельно по разным видам валюты. Операции должны быть отражены в российских рублях. Если необходимо сдавать отчетность в иностранной валюте, то документация дублируется. Курс валют ежедневно меняется, по этой причине следует правильно устанавливать дату перерасчета. Например, операции, которые проходили через кассу, отражаются в день их выполнения и на отчетную дату. Внеоборотные активы нужно отразить на момент признания расходов.

На текущем счете отражается учет денежной выручки в валюте, полученных процентов и других операций. Специальный транзитный счет открывается для клиента уполномоченным банковским учреждением. Транзитный счет отображает покупку, продажу валюты. Обычный транзитный счет нужен для отражения денежных средств, по которым банковское учреждение еще не получило информации. Такой счет подтверждает «происхождение» денежных средств, отношение к законному соглашению.

Счет 55 участвует в валютных операциях только в некоторых случаях. Учитывается валюта на депозитах, аккредитивах, других формах платежей. На счете 57 отражаются валютные суммы, предназначенные для продажи, а также рубли для покупки иностранной валюты.

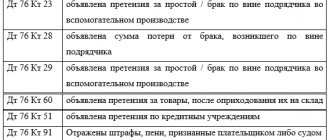

В валютном учете могут использоваться разные проводки:

- Д57 К52, Д51 — отражает перевод валюты, выручку, зачисленную на счет;

- Д57 К51, Д52 — «обратная» операция покупки иностранной валюты за рубли;

- Д50 (52) К52 (50) — наличие валюты в кассе или возврат банковскому учреждению;

- Д52 К62, 66 и др. — зачисление валюты от покупателей на счет, другие поступления;

- Д60, 66, 67 и др. — оплата поставщикам валютой, выполнение прочих операций с контрагентами;

- Д91(57) К57(91) — финансовый результат от выполненных валютных операций.

Ошибки при оформлении операций с валютой провоцируют проблемы с контролирующими органами. Чтобы не допустить возникновения таких проблем, нужно доверить работы по бухгалтерскому учету опытным специалистам.

Как отражать валютные операции в «1С:Бухгалтерии 8»

В программе «1С:Бухгалтерия 8» валютные операции поддерживаются по умолчанию — никаких дополнительных настроек функциональности не требуется.

Признак валютного учета в Плане счетов

В Плане счетов «1С:Бухгалтерии 8» редакции 3.0 (раздел Главное) для тех счетов, где поддерживается валютный учет (в том числе учет в условных единицах, далее — у.е.), в колонке Вал. установлен признак валютного учета (рис. 1).

Рис. 1. Счета с признаком валютного учета

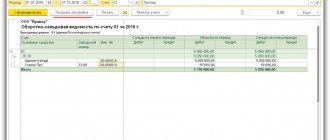

Запись по дебету или кредиту счета с установленным признаком валютного учета наряду с суммой в рублях будет содержать также и валютную сумму. Соответственно, с помощью любого стандартного отчета программы — оборотно-сальдовой ведомости по счету или анализа счета, который задействует счета с признаком валютного учета, можно проанализировать данные бухгалтерского учета, как в рублевом, так и в валютном эквиваленте.

Справочник валют

Программа поддерживает многовалютный учет и позволяет вводить операции и просматривать отчеты в любой валюте, представленной в справочнике Валюты. Доступ к справочнику осуществляется по гиперссылке Валюты из раздела Справочники.

При этом если в справочник валют не введено ни одной валюты, отличной от российского рубля, то считается, что у организации валютные операции отсутствуют. Поэтому счета с признаком валютного учета будут недоступны.

Работа со справочником Валюты предполагает два этапа:

- заполнение справочника;

- установка курсов валют.

Заполнить справочник Валюты можно двумя способами:

- используя Общероссийский классификатор валют ОК (МК (ИСО 4217) 003-97) 014-2000, утв. постановлением Госстандарта России от 25.12.2000 № 405-ст (далее — Классификатор валют). Классификатор валют, а также другие классификаторы загружаются через веб-сервис при наличии подключения к интернету и авторизации на Портале 1С:ИТС;

- путем создания новой валюты вручную.

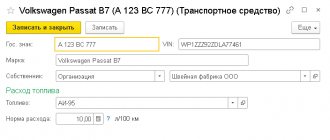

Команда Создать — По классификатору позволяет добавить новый элемент справочника Валюты, выбрав его из Классификатора валют. В созданном таким образом элементе справочника Валюты будут автоматически заполнены реквизиты: Наименование валюты, Код символьный, Код числовой. Если курс выбранной валюты можно загружать через веб-сервис 1С, по умолчанию будет установлен флаг Загружается из Интернета (рис. 2).

Рис. 2. Карточка валюты

Команда Создать — Новую позволяет добавить новый элемент справочника Валюты вручную. Как правило, такой способ используется, если денежное обязательство по договору с контрагентом, подлежащее оплате в рублях, выражено в условных единицах (у.е.). В этом случае все реквизиты необходимо заполнить самостоятельно.

Создавать заранее элемент справочника Валюты с выбранной валютой не всегда обязательно. При создании нового валютного счета, открытого в российском банке, валюта определится по номеру счета и будет добавлена в справочник Валюты автоматически.

Как только в справочнике валют появляется хотя бы одна валюта, отличная от российского рубля, открывается доступ к счетам бухгалтерского учета с признаком валютного учета.

Устанавливать курсы валют можно тремя способами:

- указывать вручную в списке Курсы валют;

- загружать вручную через веб-сервис 1С;

- автоматически загружать через веб-сервис 1С по определенному расписанию.

Для автоматической загрузки курсов валют по определенному расписанию используется настроенное по умолчанию регламентное задание Загрузка курсов валют. Самостоятельно настраивать регламентные задания могут пользователи с правами администратора в форме Регламентные и фоновые задания (раздел Администрирование — Обслуживание — Регламентные операции).

Как в «1С:Бухгалтерии 8» (ред. 3.0) вывести курсы валют на начальную страницу

Договоры в иностранной валюте

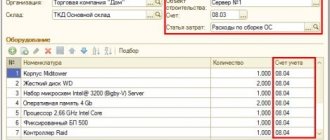

Если организация ведет учет с контрагентами по договорам, то в карточке договора можно настроить валюту договора, отличную от российского рубля. Сделать это можно только в том случае, если в справочник Валюты введена иностранная валюта.

В форме элемента справочника Договоры следует раскрыть сворачиваемую группу Расчеты и выбрать валюту договора в поле Цена в (рис. 3).

Рис. 3. Карточка договора в валюте

При выборе валюты, отличной от рубля, появится переключатель Оплата в, с помощью которого можно установить валюту, в которой осуществляются расчеты по этому договору.

Оплата может быть установлена в рублях (если договор заключается в условных единицах) или в валюте договора (если договор валютный).

Банковские счета

Для учета денежных средств на счетах, открытых в кредитных организациях (в банках), предназначены счета бухгалтерского учета (План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв. приказом Минфина России от 31.10.2000 № 94н):

- 51 «Расчетные счета»;

- 52 «Валютные счета»;

- 55 «Специальные счета в банках».

Аналитический учет ведется по каждому банковскому счету.

Для хранения сведений о российских и иностранных банковских счетах всех юридических и физических лиц (как собственных организаций, так и сторонних контрагентов) в программе предназначен справочник Банковские счета. Список банковских счетов собственной организации или контрагента определяется теми банковскими счетами, которые подчинены элементу справочника Организации, Контрагенты и Физические лица. Переход к списку банковских счетов осуществляется по ссылке Банковские счета из карточки организации (из карточки контрагента или физлица).

Для каждой организации (каждого контрагента) можно выбрать основной банковский счет. Этот счет будет подставляться по умолчанию в платежные документы.

Создание нового банковского счета, в том числе и валютного, выполняется по кнопке Создать. В открывшейся карточке банковского счета следует заполнить основные реквизиты: банк, в котором открыт счет; номер счета; валюту денежных средств, банк-корреспондент для непрямых расчетов, а также иную дополнительную информацию.

Заполнение банковского счета рекомендуется начинать с поля Банк, поскольку указанный банк влияет на отображение реквизитов в карточке банковского счета и на состав проверок ввода. Для выбора банка достаточно ввести БИК или первые буквы наименования банка. При вводе значения происходит поиск банка в справочнике Банки и подстановка значений в остальные поля. В случае если банк с таким БИК отсутствует, в справочник нужно добавить новый банк.

Чтобы ввести в справочник Банки новую запись о российском банке, рекомендуется использовать команду Создать — По классификатору.

Классификатор банков РФ представляет собой отдельный справочник программы, который содержит подробную информацию обо всех российских банках и который поддерживается в актуальном состоянии. Обновить сведения о банках можно с помощью команды Загрузить классификатор. С помощью переключателя можно выбрать вариант загрузки:

- Загрузить обновления через интернет;

- Загрузить обновления из файла.

В открывшейся форме выбора Классификатор банков РФ следует найти требуемый банк (можно воспользоваться поиском), выделить его курсором и нажать кнопку Выбрать (также по двойному щелчку мыши). В справочник Банки вводится новый элемент, где автоматически заполнена основная информация о банке (наименование, БИК, корр. счет, контактные данные банка и т. д.).

Чтобы ввести в справочник Банки новую запись об иностранном банке, следует использовать команду Создать — Новый, отказавшись от предложения программы подобрать банк из классификатора.

Если выбран российский банк, то программа позволяет ввести только российский номер счета, состоящий из 20 цифр. При этом будет выполнена проверка по контрольной цифре счета. Если проверка не будет пройдена, то появится сообщение: номер счета или банк введен некорректно. Некорректный номер российского счета сохранить в программе не получится.

Выбор иностранного банка разрешает ввод банковского счета в форматах, предусмотренных для зарубежных банков. Для иностранных банков поддерживается ввод счета в формате IBAN (для банков, имеющих SWIFT и находящихся в странах, зарегистрированных в списке IBAN Registry) или в национальном формате.

Для российских банковских счетов валюта денежных средств заполняется автоматически на основании ввода корректного номера счета. Если при этом в справочнике Валюты указанной валюты нет, то она создается автоматически. Для иностранных банковских счетов требуется указать валюту, выбрав значение из справочника Валюты.

Как в «1С:Бухгалтерии 8» (ред. 3.0) создать банковский счет организации или контрагента, в том числе в иностранной валюте

Пересчет валютных сумм

Если валютная операция регистрируется в программе стандартным документом учетной системы (например, Поступление (акт, накладная) или Реализация (акт, накладная) и др.), то валютные суммы, отраженные на счетах с признаком валютного учета (кроме счетов учета авансов), автоматически пересчитываются в рубли. В соответствии с правилами бухгалтерского и налогового учета для пересчета суммы валютной операции в рубли используется курс, указанный в справочнике Валюты, действовавший:

- на дату перечисления (поступления) денежных средств — в части предоплаты (аванса, задатка);

- на дату совершения валютной операции — в части, превышающей сумму предоплаты (аванса, задатка).

В некоторых случаях на дату совершения валютной операции потребуется ручная переоценка валютных остатков. Например, при выдаче и получении займов в условных единицах, учет которых в программе не автоматизирован.

| 1С:ИТС Подробнее об отражении выданных и полученных краткосрочных процентных займах в условных единицах см. в «Справочнике хозяйственных операций. 1С:Бухгалтерия 8» раздела «Инструкции по учету в программах 1С»: краткосрочный процентный заем в у.е. (учет у заемщика), краткосрочный процентный заем в у.е. (учет у заимодавца). |

Ежемесячная переоценка валютных средств, требований и обязательств, выраженных в валюте, выполняется автоматически регламентной операцией Переоценка валютных средств, входящей в обработку Закрытие месяца (раздел Операции). Остатки в валюте, учтенные на счетах с признаком валютного учета (кроме счетов учета авансов), пересчитываются в рубли по курсу, указанному на конец месяца в справочнике Валюты.

При проведении валютных операций и регламентных операций по переоценке валютных средств не переоцениваются остатки по счетам, указанные в регистре Счета с особым порядком переоценки. Доступ в этот регистр осуществляется из Плана счетов программы по гиперссылке Счета с особым порядком переоценки.

В регистре Счета с особым порядком переоценки хранятся сведения о счетах бухгалтерского учета, на которых предусмотрено ведение валютного учета, но которые по тем или иным причинам не должны автоматически переоцениваться в общем порядке, со списанием курсовых разниц на счета 91.01 «Прочие доходы» и 91.02 «Прочие расходы». Для большинства пользователей регистр сведений Счета с особым порядком переоценки заполнять не требуется, при этом счета учета полученных и выданных авансов, выраженных в валюте, не переоцениваются в любом случае. Заполнять этот регистр следует в особых редких случаях, когда используются нестандартные документы программы или нетиповые ситуации.

1С:Бухгалтерия 8

«1C:Бухгалтерия 8» — это самая популярная бухгалтерская программа, способная вывести автоматизацию учета на качественно новый уровень. Удобный продукт и подключаемые к нему сервисы позволят эффективно решать задачи бухгалтерской службы любого бизнеса!

- Поддержка разных систем налогообложения, ведение бухгалтерского и налогового учета, сдача отчетности;

- Учет МПЗ, партионный учет, расчеты с контрагентами, выписка первичных документов;

- Расчет зарплаты, учет денежных операций;

- Интеграция с другими программами 1С и сайтами;

- Работа с электронными листами нетрудоспособности (ЭЛН).

Попробовать 30 дней бесплатно Заказать

Понравилась статья?

Хотите получать подобные статьи по четвергам? Быть в курсе изменений в законодательстве? Подпишитесь на рассылку