| Прошло несколько лет с создания Таможенного союза, одной из задач которого было снизить налоговую нагрузку при взаимоотношениях хозяйствующих субъектов входящих в него государств. За это время приобретен определенный опыт в решении ряда проблем, в том числе касающихся налогообложения. | Статьи по теме: —НДС при реализации экспортируемой продукции —Порядок восстановления «таможенного» НДС —Порядок учета НДС при экспорте товаров |

Предлагаем вам ознакомиться с тем, что говорят в отношении некоторых из этих проблем контролирующие органы.

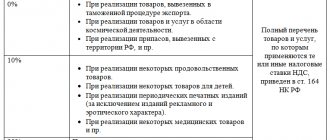

О льготных ставках.

Согласно п. 5 ст. 2 Протокола от 11.12.2009 «О порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров в Таможенном союзе» (далее – Протокол о товарах) суммы косвенных налогов, подлежащие уплате по товарам, импортированным на территорию одного государства – члена ТС с территории другого государства – члена ТС, исчисляются налогоплательщиком по налоговым ставкам, установленным законодательством государства – члена ТС, на территорию которого импортированы товары.

Следовательно, при импорте товаров на территорию РФ из Казахстана или Белоруссии применяются ставки НДС, установленные ст. 164 НК РФ, в том числе нулевая или равная 10%, если выполняются соответствующие условия их применения.

То есть льготную ставку (10%), установленную для ряда продуктов питания и товаров для детей в пп. 1 п. 2 ст. 164 НК РФ, можно применять и при указанном импорте, но надо учитывать, что номенклатура таких товаров должна соответствовать приведенной в Постановлении Правительства РФ от 31.12.2004 № 908 «Об утверждении перечней кодов видов продовольственных товаров и товаров для детей, облагаемых налогом на добавленную стоимость по налоговой ставке 10 процентов» (далее – Постановление № 908).

Не всегда по товару, который, будучи произведенным на территории РФ, облагается по льготной ставке, можно применять такую же льготу при импорте из страны – члена ТС. Дело в том, что для этого необходимо, чтобы одновременно и наименование, и код ТН ВЭД ТС [1] соответствовали товарным подсубпозициям, предусмотренным для данного товара в Постановлении № 908 с учетом различных дополнительных критериев. В ином случае применяется ставка 18% (письма ФНС России от 14.03.2013 № ЕД-4-3/4184, Минфина России от 05.02.2013 № 03 07 15/2499).

Расчет «импортного» НДС изменился

Налоговую базу по «импортному» НДС надо определять на дату принятия на учет импортированных товаров (Пункты 2, 4 ст. 2 Протокола о товарах ТС). А считать НДС надо со стоимости ввезенных товаров, увеличенной на сумму акциза (если это подакцизные товары). Она должна определяться как цена сделки, подлежащая по условиям контракта уплате вашему поставщику (Пункт 2 ст. 2 Протокола о товарах ТС).

Внимание! «Импортный» НДС надо считать только с цены товара и суммы акциза, без учета транспортных и других дополнительных расходов.

Новое правило весьма выгодно импортерам белорусских товаров — ведь раньше «импортный» НДС приходилось платить с суммы, в которую, помимо стоимости приобретенных товаров и акцизов, включались (Пункт 2 разд. I Положения о порядке взимания косвенных налогов (Приложение к Соглашению с Беларусью)):

— затраты на доставку товаров, в том числе транспортировку, погрузку и экспедиторские услуги;

— страховая сумма;

— стоимость контейнеров и другой многооборотной тары, не подлежащей возврату, если эта тара — единое целое с товаром;

— стоимость упаковки, включая стоимость работ.

Примечание

Базу по договорам на изготовление товаров, договорам лизинга, товарообменным договорам, а также договорам товарного кредита (товарного займа) надо определять в особом порядке (Пункты 2, 3 ст. 2 Протокола о товарах ТС).

Услуги и место реализации.

При обложении НДС услуг существенное значение имеет место реализации – от этого зависит применение нулевой ставки в отношениях хозяйствующих субъектов из разных стран. Разумеется, правила, установленные организаторами Таможенного союза, содержат в этом смысле определенные нюансы.

Так, например, обложение данным налогом услуг по проведению выставок зависит от цели данных выставок. Если они проводятся как рекламные, то надо учитывать ст. 1 и 3 Протокола от 11.12.2009 «О порядке взимания косвенных налогов при выполнении работ, оказании услуг в Таможенном союзе» (далее – Протокол об услугах). Согласно им к рекламным услугам относятся услуги по созданию, распространению и размещению информации, предназначенной для неопределенного круга лиц и призванной формировать или поддерживать интерес к физическому или юридическому лицу, товарам, товарным знакам, работам, услугам, с помощью любых средств и в любой форме. Местом реализации рекламных услуг, оказываемых налогоплательщику государства – члена ТС, всегда признается территория этого государства.

В результате НДС при оказании таких услуг взимается в государстве – члене Таможенного союза, территория которого признается местом реализации услуг, в соответствии с налоговым законодательством данного государства (Письмо Минфина России от 26.06.2012 № 03 07 15/68 [2] ).

А вот место реализации услуг по организации выставок в сфере культуры и искусства определяется по месту фактического проведения этих выставок (пп. 3 п. 1 ст. 3 Протокола об услугах). В статье 3 Протокола об услугах перечислены и другие виды работ и услуг, в отношении которых местом реализации признается территория государства – члена ТС.

Например, местом реализации опытно-конструкторских работ, выполняемых белорусской организацией для российской организации, признается территория РФ, и налогообложение этих работ осуществляется в соответствии с НК РФ. Согласно ст. 161 НК РФ в этом случае российская организация является налоговым агентом, обязанным исчислить и уплатить НДС в бюджет РФ (Письмо Минфина России от 05.07.2013 № 03 07 13/1/26068).

Если услуги не приведены в пп. 1 – 4 п. 1 ст. 3 Протокола об услугах, то в соответствии с пп. 5 п. 1 данной статьи местом реализации работ (услуг) признается территория государства – члена Таможенного союза, налогоплательщиком которого выполняются работы (оказываются услуги) [3]. В этом случае услуги объектом обложения НДС в РФ не являются (Письмо ФНС России от 31.05.2012 № ЕД-3-3/[email protected] [4] ).

Договор комиссии.

А что если российская организация реализует товар покупателям из другого государства – члена ТС через комиссионера – резидента этого другого государства? Подтверждение права на применение нулевой ставки НДС происходит практически в обычном порядке, характерном для экспорта товаров из РФ в государство – член ТС.

Согласно ст. 1 и 2 Соглашения между Правительством РФ, Правительством Республики Беларусь и Правительством Республики Казахстан от 25.01.2008 «О принципах взимания косвенных налогов при экспорте и импорте товаров, выполнении работ, оказании услуг в Таможенном союзе» (далее – Соглашение) под экспортом товаров понимается документально подтвержденный вывоз товаров, реализуемых налогоплательщиками государств – членов Таможенного союза, с территории одного государства – участника Таможенного союза на территорию другого государства – участника Таможенного союза.

Документальное подтверждение заключается в представлении документов по приведенному в п. 2 ст. 1 Протокола о товарах перечню, дополненному договорами иностранного комиссионера с иностранными покупателями (Письмо Минфина России от 29.05.2012 № 03 07 15/54 [5] ). Без таких договоров трудно подтвердить факт вывоза товара из РФ в другое государство.

Порядок уплаты косвенных налогов теперь не зависит от страны происхождения товара

Действовавшее ранее российско-белорусское Соглашение распространялось на операции с теми товарами, которые были произведены в России или Белоруссии (Федеральный закон от 28.12.2004 N 181-ФЗ).

Поэтому налоговики от российских импортеров белорусских товаров часто требовали сертификат происхождения товаров по форме СТ-1 (его можно было получить в Торгово-промышленной палате Республики Беларусь). И несмотря на то что это требование неправомерно, только после представления сертификата ставили отметку на заявлении об уплате косвенных налогов, которое нужно было белорусскому экспортеру для подтверждения нулевой ставки НДС (Вопрос 1 Письма ФНС России от 08.08.2006 N ШТ-6-03/[email protected]).

Для справки

Членами Таможенного союза являются Россия, Белоруссия, Казахстан, Киргизия, Таджикистан, Узбекистан (Договор об учреждении Евразийского экономического сообщества от 10.10.2000).

Новый порядок уплаты косвенных налогов распространяется на все товары — произведенные как в странах Таможенного союза (России, Белоруссии и Казахстане), так и в других странах (кроме товаров, следующих в РФ транзитом) (Пункт 2 Решения Межгосударственного Совета ЕврАзЭС от 27.11.2009 N 17).

Реализовал – уплатил налог.

Товар был первоначально ввезен из государства – члена ТС на территорию РФ для участия в выставке или на склад хранения, но с целью дальнейшей реализации. В момент последующей реализации таких товаров надо учитывать, что согласно п. 1.4 ст. 2 Протокола о товарах если налогоплательщик одного государства – члена ТС приобретает товары, ранее импортированные на территорию этого государства – члена ТС налогоплательщиком другого государства – члена ТС, косвенные налоги по которым не были уплачены, то уплата НДС осуществляется налогоплательщиком государства – члена ТС, на территорию которого импортированы товары, – собственником товаров.

При этом НДС взимается налоговым органом государства – члена ТС, на территорию которого импортированы товары, по месту постановки на учет налогоплательщика – собственника товаров. Под собственником понимается лицо, которое обладает правом собственности на товары или к которому переход права собственности на товары предусматривается договором (контрактом) (п. 2 Протокола об услугах).

Таким образом, в указанной ситуации косвенные налоги уплачиваются налоговому органу российским налогоплательщиком, приобретающим такие товары на основании договора (контракта), в том числе заключенного после даты ввоза товаров с территории другого государства – члена ТС.

В соответствии со ст. 147 НК РФ местом реализации товара считается территория РФ, в случае если в момент начала отгрузки или транспортировки товар находится на ее территории. То есть в общем случае местом реализации товаров, отгружаемых с территории другого государства – члена ТС и предназначенных для реализации российским хозяйствующим субъектам, территория РФ не признается, а ст. 161 НК РФ в части установления обязанности для российских налогоплательщиков уплачивать НДС в качестве налогового агента не применяется.

Если товар был предварительно вывезен для участия в выставке или размещен на складе хранения, то местом реализации таких товаров является территория РФ и операции по их реализации признаются объектом обложения НДС в РФ. По данным операциям применяется нулевая ставка налога при условии представления в налоговые органы документов, предусмотренных п. 2 ст. 1 Протокола о товарах (Письмо ФНС России от 10.04.2012 № ЕД-4-3/[email protected] [6]).

Когда начислять НДС при экспорте?

В соответствии со ст. 2 Соглашения при экспорте товаров из РФ на территорию другого государства – члена ТС можно применять нулевую ставку НДС, если представить в налоговые органы документы, предусмотренные п. 2 ст. 1 Протокола о товарах.

Но момент определения базы по НДС данный документ не устанавливает.

В связи с этим Минфин в Письме от 11.07.2013 № 03 07 13/1/26980 для данной цели предписывает руководствоваться ст. 167 НК РФ, так как согласно п. 3 ст. 1 Протокола о товарах применение НДС при экспорте товаров осуществляется в соответствии с законодательством государства – члена Таможенного союза, с территории которого экспортированы товары.

При экспорте товаров из РФ, в том числе в государства – члены ТС, моментом определения налоговой базы является последнее число квартала, в котором собран полный пакет документов, подтверждающих обоснованность применения нулевой ставки НДС. В случае непредставления указанных документов в установленный 180 дневный срок НДС подлежит уплате в бюджет за налоговый период, на который приходится дата отгрузки товаров.

Что входит в процедуру проверки налоговой для возмещения НДС при импорте

После получения декларации налоговая начинает камеральную проверку и в процессе решает, нужно ли делать возврат. Проверка длится два месяца, но при наличии признаков возможных нарушений этот срок может быть продлен до трех месяцев. В процессе налоговая выполняет следующие действия:

- Проводит анализ документов, которые представил импортер. Устанавливает импортера и отправителя, проверяет соответствие данных, оформление документов, факт заключения договора и т.п.

- Изучает данные отправителя. Для установления его существования налоговая может делать запросы в иностранные контрольные органы.

- Изучает движение товара и устанавливает фактического приобретателя товара: проверяет сопроводительные документы, договоры о доставке, маршрут движения транспортного средства и прохождение контрольных точек.

В ходе проверки налоговая определяет законность заявленных налогоплательщиком требований о возврате НДС при импорте в Россию. По итогам проверки в течение семи дней налоговая выносит решение о полном либо частичном возмещении налога или об отказе. Деньги могут вернуть тремя способами: перевести на счет компании, зачесть в счет будущих платежей или погасить ими долги по налогу.

Если физическое лицо – из Таможенного союза…

Освобождается ли от НДС реализация товаров российской организацией физическим лицам, являющимся гражданами других государств – членов ТС? В Письме от 14.06.2013 № 03 07 14/22219 финансисты объясняют, что это невозможно.

Такое физическое лицо при покупке товара не сможет представить российской организации документы, подтверждающие фактический вывоз товаров с территории одного государства – члена ТС (в данном случае РФ) и ввоз этих товаров на территорию другого государства – члена ТС. А представление таких документов – необходимое условие для применения нулевой ставки.

Когда с налоговой можно поспорить?

Говоря о возмещении импортного НДС, нельзя не упомянуть о том, что существует ряд спорных ситуаций, при которых мнения контролеров и налогоплательщиков расходятся. Например, импорт демонстрационных образцов: как показывает практика, инспекторы нередко снимают по ним вычеты, мотивируя это тем, что НДС, уплаченный при ввозе безвозмездных образцов, возместить нельзя.

Можно ли как-то аргументированно обосновать свое право на вычет в этой ситуации? Безусловно. Необходимо лишь пояснить, что безвозмездно полученные образцы планируется использовать при продаже аналогичных товаров. А раз реализация товара-аналога облагается НДС, значит, образцы тоже приобретены для облагаемых операций. Следовательно, вычет правомерен.

От резидента – нерезиденту.

Как считает Минфин, Протокол о товарах применяется в том случае, если операции по реализации товаров, вывозимых с территории одного государства – члена ТС на территорию другого государства – члена ТС, осуществляются между налогоплательщиками, стоящими на учете в налоговых органах, расположенных на территориях разных государств

(Письмо от 14.03.2013 № 03 07 08/7842).

По нашему мнению, в данном документе для применения нулевой ставки по НДС нет обязательного требования, чтобы покупатель обязательно был резидентом другого государства.

Но при подходе Минфина получается, что операции по реализации товаров, вывозимых с территории РФ на территорию другого государства – члена ТС, в рамках договорных отношений между российскими организациями, стоящими на учете в налоговых органах РФ, а также товаров, вывозимых с территории такого государства за пределы территории ТС, по договорам российской организации с иностранными лицами, не являющимися налогоплательщиками государств – членов ТС, подлежат обложению НДС в порядке, предусмотренном НК РФ.

Более определенной стоит признать ситуацию, в которой российская организация заключает договор с иностранным лицом, не являющимся налогоплательщиком государства – члена ТС, а грузополучатель при этом – налогоплательщик Белоруссии или Казахстана. Нулевая ставка НДС применяется российской организацией в случае уплаты этого налога при ввозе товаров в государство – член ТС иностранным лицом (если оно стоит на учете в налоговых органах данного государства – члена ТС) либо белорусской (казахстанской) организацией (если та приобретает указанные товары у упомянутого иностранного лица) (Письмо Минфина России от 01.03.2013 № 03 07 08/6170).

Если при ввозе товаров на территорию государства – члена ТС не уплачен НДС и, соответственно, заявление о ввозе товаров и уплате косвенных налогов не составлено, нулевая ставка НДС при реализации иностранному лицу, не являющемуся налогоплательщиком государства – члена ТС, товаров, вывозимых с территории РФ на территорию такого государства, российским налогоплательщиком не применяется.

Ввоз товаров из ЕАЭС

Содержание:

1. Настройка функциональности и справочников для ввоза товаров ЕАЭС

2. Регистрация поступления товаров из государств-членов ЕАЭС

3. Начисление НДС по ввезенному товару

4. Выплата начисленной суммы НДС в бюджет при импорте товаров в 1С

5. Заявление налогового вычета при ввозе товаров ЕАЭС

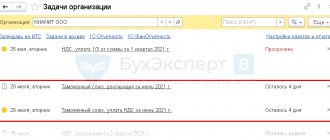

Давайте рассмотрим, как в 1С отразить импорт товаров в Россию из государств-членов ЕАЭС.

| Пример: Организация ООО «ТФ-Мега», применяющая общую систему налогообложения, в феврале 2022 года ввезла на территорию РФ с территории государств-членов ЕАЭС и приняла к учету следующие товары: · по контракту с белорусской : 3 февраля 2022 года — женские костюмы в количестве 20 шт. стоимостью 120 000,00 руб., 14 февраля 2022 — детские костюмы в количестве 30 шт. стоимостью 60 000,00 руб.; · по контракту с казахстанской организацией ТОО «Астана»: 21 февраля 2022 года — партию насосных станций в количестве 5 шт. стоимостью 45 500,00 руб. |

Какие же действия нам необходимо выполнить, чтобы правильно, быстро и четко отразить ввоз товаров из ЕАЭС? Всего пару последовательных шагов, чтобы без ошибок провести все документы.

Настройка функциональности и справочников для ввоза товаров ЕАЭС

v Настройка — «Функциональность»

v Закладка «Торговля» — необходимо проверить наличие галки для значения 1С «Импорт товаров, в том числе из ЕАЭС». Если галочка отсутствует, его нужно поставить (рис. 1).

Рис. 1

v Раздел «Справочники», подраздел «Покупки и продажи» — проверяем заполнение сведений о партнерах, являющихся плательщиками государств-членов ЕАЭС. При внесении в справочник «Контрагенты» сведений о поставщике — налогоплательщике Республики Беларусь (далее — РБ) или Республики Казахстан (далее — РК) нужно в поле «Страна регистрации» заменить заполняемое по умолчанию значение «РОССИЯ» на значение «БЕЛАРУСЬ» или «КАЗАХСТАН» соответственно (рис. 2).

Рис. 2

Раздел «Справочники», подраздел «Товары и услуги (Номенклатура) » — указываем соответствующий код ТН ВЭД (рис. 3) в соответствии с Решением Совета Евразийской экономической комиссии от 16.07.2012 № 54

Рис. 3

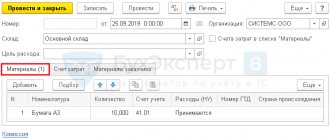

Регистрация поступления товаров из государств-членов ЕАЭС

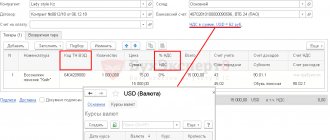

Поступление товаров из государств-членов ЕАЭС в программе регистрируем с помощью документа «Поступление (акт, накладная) » с видом операции «Товары (накладная) » (рис. 4).

В шапке указываем:

· в поле «Накладная №» — номер документа белорусского продавца;

· в поле «от» — дата документа продавца;

· в поле «Контрагент» — наименование продавца из справочника «Контрагенты»;

· в поле «Договор» — договор с продавцом из справочника «Договоры»;

· в строке «Расчеты» — счета расчетов и порядок зачета аванса. Данные реквизиты, как правило, заполняются автоматически.

В табличную часть документа вносятся:

· в поле «Номенклатура» — наименование приобретаемых импортных товаров (из справочника «Номенклатура»);

· данные о количестве и цене товаров в валюте договора (в данном примере — в руб.);

· в поле «Счет учета» — счет учета приобретенных товаров;

· в поле 1С «Страна происхождения» — страна происхождения ввезенных товаров;

Поскольку в соответствии с п. 1 ст. 72 Договора о ЕАЭС и п. 3 Протокола о косвенных налогах, экспортер товаров применяет нулевую ставку НДС, а налог при импорте товара на территорию РФ исчисляется и уплачивается покупателем, в поле «% НДС» автоматически указывается значение «0».

Если организация осуществляет операции, облагаемые и не облагаемые НДС, а на закладке «НДС» в «Учетной политике» (раздел «Главное — подраздел Настройки — Налоги и отчеты») проставлена галочка в поле «Ведется раздельный учет входящего НДС по способам учета», то в документе «Поступление (акт, накладная)» будет присутствовать графа «Способ учета НДС». Данную графу можно не заполнять, поскольку сведения о суммах и способе учета НДС, начисленного на стоимость ввозимых из ЕАЭС товаров и подлежащего уплате в бюджет, будут вноситься далее с помощью документа «Заявление о ввозе товаров» 1С (рис. 14).

Рис. 4

После проведения документа будет сформирована бухгалтерская проводка (рис 5):

по дебету счета 41.01 и кредиту счета 60.01 — на стоимость принятых к учету ввозимых товаров ЕАЭС.

Рис. 5

Если организация ведет раздельный учет, то в регистр «Раздельный учет НДС» будет внесена соответствующая запись с видом движения «Приход» (рис. 6).

Рис. 6

Также будет внесена запись в специальный регистр сведений в 1С: «Импорт товаров из государств таможенного союза». Сведения данного регистра используются для формирования задач бухгалтеру (рис. 7).

Рис. 7

Для заполнения форм статистической отчетности в документе «Поступление (акт, накладная)» с помощью гиперссылки «Грузоотправитель и грузополучатель» можно заполнить сведения о виде транспорта, которым осуществлен ввоз товаров на территорию РФ (рис. 8).

Рис. 8

Аналогичным образом в программе отражается поступление товаров от плательщика Республики Беларусь 14.02.2020 (операция 2.2 «Поступление товаров из Республики Беларусь») (рис. 9).

Рис.9

И поступление товаров от плательщика Республики Казахстан 21.02.2020 (операция 2.3 «Поступление товаров из Республики Казахстан») (рис. 10).

Рис. 10

Начисление НДС по ввезенному товару

При ввозе товаров с территории государств-членов ЕАЭС покупатель обязан перечислить в бюджет НДС по ввезенному товару (п. 1, п. 4 ст. 72 Договора о ЕАЭС, ст. 13 Протокола о косвенных налогах).

Уплата ввозного НДС производится не позднее 20-го числа месяца, следующего за месяцем принятия на учет импортированных товаров (п. 19 Протокола о косвенных налогах).

Вместе с заполненной налоговой декларацией по импорту товаров в Россию из Республики Беларусь и Республики Казахстан в налоговую инспекцию также необходимо представить заявление о ввозе товаров и уплате косвенных налогов (далее — заявление о ввозе товаров) на бумажном носителе (в четырех экземплярах) и в электронном виде, либо заявление о ввозе товаров в электронном виде с электронной (электронно-цифровой) подписью налогоплательщика (пп. 1 п. 20 Протокола о косвенных налогах).

Начисление НДС по ввезенному товару и формирование заявления о ввозе товаров (операция 3.1 «Начисление НДС по товару, ввезенному из Республики Беларусь») производится в программе с помощью документа учетной системы 1С «Заявление о ввозе товаров» (раздел «Покупки — подраздел Покупки»).

Создать документ учетной системы 1С «Заявление о ввозе товаров» можно из документа «Поступление (акт, накладная)», выполнив одноименную команду из списка команд, открываемого по кнопке «Создать на основании» (рис. 11).

Рис. 11

Если документ 1С «Заявление о ввозе товаров» формируется на основании конкретного документа поступления, то в его табличную часть автоматически переносятся сведения только из этого документа поступления (рис. 12).

Рис.12

В то же время заявление о ввозе товаров может формироваться как по каждому документу поступления, т.е. по каждой партии приобретенных товаров, так и по нескольким поступлениям товаров от одного поставщика в течение отчетного месяца.

Для отражения в одном документе сведений о всех принятых в конкретном месяце к учету товарах, поступивших от данного поставщика, необходимо с помощью кнопки «Заполнить» выполнить команду «Добавить из поступления», выбрав в предложенном списке поступлений те, которые будут включены в формируемое заявление (рис. 13).

Рис.13

В результате в документе «Заявление о ввозе товаров» будут указаны товарные позиции из всех выбранных документов «Поступление (акт, накладная)» (рис. 14).

Если импортер ведет раздельный учет, то перед проведением документа необходимо в табличной части документа заполнить графу «Способ учета НДС», указав одно из четырех возможных значений: «Принимается к вычету», «Учитывается в стоимости», «Блокируется до подтверждения 0%», «Распределяется».

Рис.14

В результате проведения документа 1С «Заявление о возе товаров» будет сформирована бухгалтерская проводка (рис. 15): по дебету счета 19.10 и кредиту счета 68.42 — на сумму НДС, подлежащую уплате в бюджет в результате ввоза в феврале 2022 г. белорусских товаров и составляющую 30 000,00 руб. (120 000,00 руб. х 20% + 60 000,00 руб. х 10%).

Рис.15

В регистр «НДС предъявленный» вводятся записи с видом движения «Приход» и событием «Предъявлен НДС Поставщиком» по каждой партии поступивших товаров, отраженных в данном заявлении о ввозе товаров (рис. 16).

Рис.16

При ведения покупателем раздельного учета в регистр «Раздельный учет НДС» также вводятся записи с видом движения «Приход» по каждой партии поступивших товаров (рис. 17).

Поскольку в целях раздельного учета для количественного учета поступивших товаров в регистр «Раздельный учет НДС» уже была внесена приходная запись на основании документа «Поступление (акт, накладная)» (рис. 6), то на основании документа «Заявление о ввозе товаров» 1С производит только отражение суммовых показателей по документам поступления, учтенным при формировании в 1С «Заявления о ввозе товаров» (рис. 14).

Рис.17

По кнопке «Заявление о ввозе товаров» (рис. 14) можно просмотреть сформированное Заявление о ввозе товаров (рис. 18).

Рис.18

С помощью кнопки «Печать» из режима просмотра сформированного заявления о ввозе товаров (рис. 18) производится его печать на бумажном носителе.

По кнопке «Выгрузить» производится выгрузка документа в электронном виде для направления в налоговый орган. Напомним, что в соответствии пп. 1 п. 20 Протокола о косвенных налогах заявление о ввозе товаров представляется на бумажном носителе (в четырех экземплярах) и в электронном виде либо в электронном виде с электронной подписью налогоплательщика.

По кнопке «Создать на основании» можно сформировать статистическую форму учета перемещения товаров во взаимной торговле РФ с государствами-членами ЕАЭС, утв. постановлением Правительства РФ от 07.12.2015 № 1329 (рис. 19).

Рис.19

Аналогичным образом оформляется заявление о ввозе товаров в РФ и начисляется НДС на стоимость товаров, ввезенных в феврале 2022 г. с территории Республики Казахстан (операция 3.2 «Начисление НДС по товару, ввезенному из Республики Казахстан») (рис. 20).

Рис.20

Начисленная сумма ввозного НДС по ввезенным в феврале 2022 г. товарам из Республики Беларусь и Республики Казахстан в размере 39 100 руб. (24 000 руб. + 6 000 руб. + 9 100 руб.) автоматически отражается в разделе 1 декларации по косвенным налогам при ввозе товаров в РФ из государств-членов ЕАЭС за февраль 2022 г. (раздел «Отчеты — подраздел 1С-Отчетность — Регламентированные отчеты») (рис. 21).

Рис.21

Вместе с декларацией и заявлением о ввозе товаров в налоговый орган также необходимо представить документы, поименованные в п. 20 Протокола о косвенных налогах. Для рассматриваемого примера таким документами будут являться:

· выписка банка, подтверждающая фактическую уплату косвенных налогов по импортированным товарам;

· транспортные (товаросопроводительные) и (или) иные документы;

· счета-фактуры, оформленные в соответствии с законодательством государства-члена при отгрузке товаров;

· договоры (контракты), на основании которых приобретены товары, импортированные на территорию государства-члена с территории другого государства-члена.

Выплата начисленной суммы НДС в бюджет при импорте товаров в 1С

С целью выполнения операции 4.1 «Перечисление в бюджет НДС, начисленного по товарам из РБ» необходимо создать документ «Платежное поручение» (рис. 22).

Платежное поручение составляется по каждому оформленному заявлению о ввозе товаров.

Для заполнения платежного поручения на уплату налога необходимо в поле «Вид операции» установить значение «Уплата налога», и заполнить соответствующие реквизиты документа.

Рис.22

Документ «Списание с расчетного счета» (рис. 23) можно создать вручную или на основании выгрузки из других внешних программ (например, «Клиент-банк»).

Однако, если платежные поручения создаются не в программе «1С:Бухгалтерия 8», то создание платежного поручения в базовой версии «1С:Бухгалтерия 8» может не понадобиться. В этом случае вводится только документ «Списание с расчетного счета», который формирует необходимые проводки.

При заполнении документа «Списание с расчетного счета» необходимо указать вид операции: уплата начисленной суммы НДС.

Рис.23

В случае проведения документа будет сформирована бухгалтерская проводка:

по дебету счета 68.42 и кредиту счета 51 — на сумму НДС, подлежащую уплате в бюджет в результате ввоза в феврале 2022 года белорусских товаров, и составляющую 30 000,00 руб. (120 000,00 руб. х 20% + 60 000,00 х 10%) (рис. 24).

Рис.24

Аналогичным образом производится уплата ввозного НДС, начисленного при ввозе в феврале товаров с территории Республики Казахстан и отраженного в соответствующем заявлении о ввозе товаров (рис. 25).

Рис.25

Заявление налогового вычета при ввозе товаров ЕАЭС

В соответствии с п. 26 Протокола о косвенных налогах организация-импортер имеет право принять к вычету сумму НДС, фактически уплаченную при ввозе товаров, в порядке, предусмотренном законодательством государства-члена ЕАЭС, на территорию которого импортированы товары.

Для налогового вычета суммы НДС, начисленной при ввозе на территорию РФ товаров с территории государства-члена ЕАЭС, необходимы заявление о ввозе товаров с отметкой налогового органа и платежные документы, подтверждающие фактическую уплату НДС (абз. 3 пп. «е», абз. 3 пп. «к» п. 6 Правил ведения книги покупок, утв. постановлением Правительства РФ от 26.12.2011 № 1137 (далее — Постановление № 1137); письмо Минфина России от 13.03.2012 № 03-07-08/69).

Подтверждение уплаты НДС производится с помощью регламентной операции «Подтверждение оплаты НДС в бюджет», которая вызывается из списка «Регламентные операции НДС» по кнопке «Создать» (раздел «Операции — подраздел Закрытие месяца — Регламентные операции НДС») (рис. 26).

Также документ «Подтверждение оплаты НДС в бюджет» может быть сформирован из документа «Заявление о ввозе товаров» по кнопке «Создать на основании» (рис. 14).

В документе «Подтверждение оплаты НДС» сведения о сформированных заявлениях о возе товаров с отраженными к уплате суммами НДС заполняются автоматически по кнопке «Заполнить».

Для того чтобы зарегистрировать в книге покупок заявление о ввозе товаров в соответствии с требованиями налоговых органов, необходимо вручную заполнить графу «Отметка о регистрации» табличной части документа «Подтверждение оплаты НДС в бюджет» (рис. 26).

Вносимый регистрационный номер представляет собой шестнадцатизначный цифровой код, состоящий из последовательности цифр слева направо (письмо ФНС России от 21.03.2016 № ЕД-4-15/[email protected]):

· 4 цифры — код налогового органа, который присвоил этот регистрационный номер (НННН);

· 8 цифр — дата регистрации заявления (ДДММГГГГ);

· 4 цифры — порядковый номер о регистрации в течение дня (ХХХХ).

Рис.26

После проведения документа «Подтверждение оплаты НДС в бюджет» в регистр «Журнал учета счетов-фактур» вносятся записи для хранения необходимой информации для регистрации заявления о ввозе товаров в книге покупок, в частности, для хранения регистрационного номера и даты проставления отметки налоговым органом (рис. 27).

Рис.27

Также в регистр «НДС Покупки» по каждому заявлению о ввозе товаров вносится соответствующая запись без указания события (графы «Событие» и «Дата события») и стоимостных значений (графы «Сумма без НДС» и «НДС») (рис. 28).

Рис.28

Непосредственно предъявление к вычету суммы НДС, уплаченной при ввозе товаров (операция 5.3 «Предъявление к вычету суммы НДС, уплаченной при ввозе товаров») производится документом «Формирование записей книги покупок», который вызывается из списка «Регламентные операции НДС» по кнопке «Создать» (раздел «Операции — подраздел Закрытие месяца»).

Данные для книги покупок о суммах налога, предъявляемых к вычету в текущем налоговом периоде, отражаются на закладке «Приобретенные ценности» (рис. 28).

Для заполнения документа по данным учетной системы целесообразно использовать команду «Заполнить» (рис. 29).

ВНИМАНИЕ! Под табличной частью документа «Формирование записей книги покупок» приводятся сведения о рассчитанной доле налоговых вычетов от суммы начисленного с налоговой базы налога:

· за соответствующий налоговый период — в целях применения п. 8 ст. 88 НК РФ;

· за 12 месяцев — в целях соблюдения безопасной доли вычетов согласно п. 3 Общедоступных критериев самостоятельной оценки рисков, утв. приказом ФНС России от 30.05.2007 № ММ-3-06/[email protected]

Рис.29

После проведения документа «Формирование записей книги покупок» будут сформированы бухгалтерские проводки (рис. 30):

по дебету счета 68.02 и кредиту счета 19.10 — на суммы НДС, принимаемые к налоговому вычету по каждой партии ввезенных товаров.

Рис.30

В регистр «НДС Покупки» будут внесены сведения о подлежащих вычету суммах НДС для заполнения книги покупок (рис. 31).

Рис.31

В регистр «НДС предъявленный» по каждой партии товаров будет внесена запись с видом движения «Расход» и событием «Предъявлен НДС к вычету» (рис. 32).

Рис.32

Основываясь на информации регистра «НДС Покупки» будут внесены надлежащие записи в книгу покупок за 1 квартал 2022 года (рис. 33) (раздел «Отчеты — подраздел НДС»).

Рис.33

При регистрации в книге покупок заявлений о ввозе товаров согласно Постановлению № 1137 будут указаны:

· в графе 2 — код вида операции «19», который соответствует значению «Ввоз товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, с территории государств Евразийского экономического союза» (приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/[email protected]);

· в графе 3 — номер и дата отметки налогового органа на Заявления о ввозе (пп. «е» п. 6 Правил ведения книги покупок);

· в графе 7 — реквизиты документов, подтверждающих уплату НДС в бюджет (пп. «к» п. 6 Правил ведения книги покупок).

Начисленные при ввозе товаров и уплаченные в бюджет суммы НДС будут отражены в разделе 3 налоговой декларации по НДС за 1 квартал 2020 года, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/[email protected] (раздел «Отчеты — подраздел 1С-Отчетность — Регламентированные отчеты») (рис. 34).

Рис.34

Сведения из книги покупок будут отражены в разделе 8 налоговой декларации по НДС за 1 квартал 2022 года (рис. 35).

Рис.35

Вот мы с Вами и разобрали подробно каждое действие, которое нам следует выполнить, чтобы правильно отразить в 1С импорт товаров из ЕАЭС. Полагаю, что на данном примере мы наглядно показали – четкие действия приводят к правильному результату!

Однако хочется отметить тот факт, что существует очень много по-настоящему сложных моментов, поэтому если у Вас вдруг возникнут вопросы – Вы смело можете позвонить или написать нас. Мы всегда на связи и рады помочь!

Специалист

Наталья Митницкая