Что такое нематериальные активы

Нематериальные активы (НМА) отличаются от других тем, что не имеют физической формы. В эту категорию попадают деловая репутация и различные объекты интеллектуальной собственности, например:

- веб-сервисы, программы для компьютера, мобильные приложения, сайты;

- книги, картины, фильмы, музыка и прочие предметы искусства;

- товарные знаки и знаки обслуживания;

- секретные рецепты и технологии производства, так называемые ноу-хау;

- изобретения, промышленные образцы, полезные модели;

- новые сорта растений или породы животных, которые выведены самостоятельно.

Персонал не является нематериальным активом. Так сказано в п. 4 ПБУ 14/2007. Там же отмечено, что расходы на открытие или реорганизацию компании тоже не являются НМА.

Условия для принятия актива к учету как нематериального

Чтобы принять объект к учету как нематериальный актив, надо убедиться, что в отношении него выполняется сразу семь условий:

- Актив способен приносить деньги в будущем.

- У организации есть право на получение дохода от этого объекта, а прочие лица не имеют доступа к экономическим выгодам от него. То есть у компании должны быть патенты, свидетельства, договоры об отчуждении исключительного права или другие документы.

- Актив можно выделить или отделить от других активов.

- Актив будет использоваться дольше 12 месяцев или операционного цикла, если он больше 12 месяцев.

- Организация не собирается продавать актив в течение ближайших 12 месяцев или операционного цикла.

- Первоначальную стоимость актива можно достоверно определить.

- У актива нет материально-вещественной формы.

Если какое-то из условий не выполняется, учесть актив как НМА будет нельзя. В таких случаях его стоимость можно учитывать в расходах на НИОКР, расходах будущих периодов или текущих расходах.

Нематериальные активы в российской и международной практике

В данной ситуации предприятия ищут способы повышения своей конкурентоспособности. Для этого они используют разные методы – снижение себестоимости и цены за счет сокращения производственных затрат, разработку новых и более усовершенствованных видов товаров, активную рекламную деятельность и т.д. Одним из таких методов является приобретение и создание нематериальных активов, которые предоставляют защиту используемым на предприятии технологиям производства, позволяют снижать себестоимость за счет инноваций, имеющихся знаний, навыков, прав, знаков и технологий. Эти активы позволяют предприятиям закреплять свои конкурентные преимущества и таким образом защищать их от недобросовестной конкуренции.

С законодательной точки зрения, к нематериальным активам относятся объекты интеллектуальной собственности. Этот термин положен в основу части четвертой Гражданского кодекса РФ (далее — ГК РФ), согласно которому интеллектуальная собственность представляет собой результат интеллектуальной деятельности и приравненные к ним средства индивидуализации юридических лиц, товаров, работ, услуг и предприятий, которым предоставляется правовая охрана. Статьей 1226 ГК РФ также вводится понятие «интеллектуальное право», которое включает комплекс прав на охраняемые результаты интеллектуальной деятельности, в том числе имущественные права, личные неимущественные права (право авторства, право на имя) и иные права (право создавать, право доступа и т.д.). Согласно данной трактовке, обладатель интеллектуального права вправе использовать и распоряжаться результатом интеллектуальной деятельности, а также запрещать другим лицам использовать результаты его интеллектуальной деятельности. В основу данного подхода положен принцип, согласно которому в содержание интеллектуального права входят два полномочия – использование и распоряжение. Однако понятие «использование результата интеллектуальной деятельности» в ГК РФ не раскрыто.

Государством обеспечивается правовая охрана исключительного права на некоторые объекты интеллектуальной деятельности и средств индивидуализации, однако для этого необходима их государственная регистрация. В этом случае сведения о правообладателе и объекте интеллектуальной собственности вносятся в специальный реестр. Например, информация о товарных знаках содержится в Государственном реестре товарных знаков обслуживания, данные о патентах – в государственном реестре изобретений.

Тем не менее, есть такие объекты НМА, которые не требуют государственной регистрации. Главным в отношении таких объектов является наличие официального права получать от них доходы и контролировать возможность других лиц извлекать аналогичные выгоды от них. Примерами таких объектов являются объекты смежных прав, коммерческие обозначения и ноу-хау. Последний объект – ноу-хау — представляет большой интерес, т.к. в отношении их правообладателем должен быть введен режим коммерческой тайны. В противном случае такие активы не считаются объектом интеллектуальной собственности. Режим коммерческой тайны может быть установлен, если приняты все меры, перечисленные в Федеральном законе № 98-ФЗ «О коммерческой тайне». На документы, содержащие засекреченную информацию, наносится гриф «Коммерческая тайна» и указывается обладатель секрета. В этом законе также перечислены сведения, которые не являются коммерческой тайной – сведения об оплате труда, загрязнении окружающей среды, противопожарной безопасности, санитарно-эпидемиологической и радиационной обстановке, безопасности пищевых продуктов и других факторах.

В отношении такого актива как «ноу-хау» законодательные и нормативные акты не содержат прямого ответа на вопрос, какие документы могут служить основанием для признания ноу-хау в качестве объекта интеллектуальной собственности. Однако анализ ст.1465 ГК РФ и сложившейся арбитражной практики позволяет сделать вывод о том, что наличие прав на ноу-хау может быть подтверждено комплектом документов, подтверждающих факт его существования и соблюдение условий его правовой охраны. В такой комплект могут входить:

- а) документы, в которых выражен соответствующий результат интеллектуальной деятельности – технологические карты, чертежи, описания методик, рецепта, инструкции т.д.;

- б) документы, подтверждающие коммерческую ценность и новизну секрета производства – заключение экспертной комиссии;

- в) документы, подтверждающие факт установления коммерческой тайны – положение о коммерческой тайне, приказ руководителя, устанавливающий режим доступа к ноу-хау и т.д.

Аналогом объекта интеллектуальной собственности в бухгалтерском учете организаций является понятие «нематериальный актив». К документам, регулирующим порядок бухгалтерского учета нематериальных активов, относится ПБУ 14/2007 «Учет нематериальных активов». В данном положении нет определения понятия нематериального актива, но есть перечень условий, при выполнении которых объект может приниматься к бухгалтерскому учету в качестве такого актива:

- объект способен приносить организации экономические выгоды при выполнении работ, оказании услуг и для управленческих нужд;

- организация имеет право на получение экономических выгод (надлежаще оформленные документы, подтверждающие существование самого актива и прав на него) и контроль над объектом;

- возможность выделения (идентификации) объекта от других активов;

- срок полезного использования свыше 12 месяцев или операционного цикла, который превышает 12 месяцев;

- организация не предполагает последующую продажу объекта;

- фактическая стоимость объекта может быть определена;

- отсутствие у объекта материально-вещественной формы.

Если объект не удовлетворяет хотя бы одному из перечисленных критериев, то нематериальным активом он не является. Проанализировав эти условия можно дать следующее «бухгалтерское» определение НМА — это созданные или приобретенные организацией объекты, которые используются в хозяйственной деятельности в течение срока, превышающего 12 месяцев, имеют денежную оценку, обладают способностью отчуждения и приносят доходы, но не являются при этом материально-вещественными ценностями. Следует отметить, что в целом понятие интеллектуальной собственности аналогично понятию НМА, однако нужно понимать, что понятие «интеллектуальная собственность» — это понятие гражданского законодательства, которое относится не только к сфере бухгалтерского учета. Если объект интеллектуальной собственности рассматривать в разрезе бухгалтерского учета, прежде чем признать этот объект в качестве НМА, необходимо удостовериться, что он отвечает всем признакам, перечисленным выше.

В ПБУ 14/2007 даны примеры объектов, которые при выполнении условий признания являются НМА:

- а) произведения науки, литературы искусства;

- б) программы для ЭВМ;

- в) изобретения и полезные модели;

- г) селекционные достижения;

- д) ноу-хау;

- е) товарные знаки и знаки обслуживания;

- ж) деловая репутация.

Однако в данном перечне есть объекты НМА, по которым выполняются не все условия признания. Обратимся к примеру с ноу-хау, по которому не предусмотрена государственная правовая охрана. Для признания объекта ноу-хау в качестве НМА необходимо, чтобы по нему были надлежаще оформленные документы, подтверждающие право организации на данный объект. На нормативном уровне такого документа не предусмотрено, т.е. возникает ситуация, в которой организация не сможет принять объект к учету в качестве НМА. Одним из решений данной проблемы может стать сбор пакета документов, перечисленных выше, которые подтверждают существование объекта и его охрану на уровне самой организации.

Внимание

Эта статья участвует в Конкурсе на лучшую статью

.

Победителя ждет главный приз — 30 000 рублей!

Узнать больше о конкурсе

В связи с вступлением в силу ПБУ 24/2011 «Учет затрат на освоение природных ресурсов», в перечень НМА добавились нематериальные поисковые активы, по которым есть уверенность в получении коммерческой выгоды в будущем. Такими активами являются право на выполнение работ по поиску, оценке месторождений полезных ископаемых и (или) разведке полезных ископаемых, подтвержденное наличием соответствующей лицензии, приобретенная геологическая информация и т.д. Кроме того ПБУ 24/2011 удостоверяет правомерность отражения лицензий на пользование недрами в составе нематериальных активов, хотя в перечне НМА в ПБУ 14/2007 такого объекта нет, такое исключение предусмотрено только для предприятий недропользователей.

Для целей бухгалтерского учета деловая репутация определяется расчетным путем как разница между покупной ценой, уплачиваемой продавцу при приобретении предприятия как имущественного комплекса, и суммой всех активов и обязательств по бухгалтерскому балансу на дату его покупки. В связи с этим, деловая репутация может быть как положительной (превышение цены покупки над стоимостью активов по балансу), — надбавка к цене за ожидаемые будущие экономические выгоды, так и отрицательной (превышение балансовой стоимости активов над покупной ценой) – скидка с цены в связи с отсутствием факторов наличия стабильных покупателей, репутации качества, навыков маркетинга и сбыта, деловых связей. При этом только положительная деловая репутация является объектом нематериальных активов, так как она отвечает условию получения будущих экономических выгод.

В перечне примеров нематериальных активов в ПБУ 14/2007 кроме ноу-хау есть объекты, которые на практике не всегда полностью отвечают условиям признания. Например, программы для ЭВМ, базы данных, топологии интегральных микросхем имеют материально-вещественную форму, что противоречит условиям признания объекта в качестве нематериальных. Также, объектом НМА являются произведения науки, литературы и искусства, хотя эти объекты защищаются не патентным, а авторским правом. Они не подлежат государственной регистрации, на них не выдается свидетельство или патент с определенным сроком использования, к ним невозможно ограничить доступ третьих лиц. Кроме того, они имеют выраженную вещественную форму в виде публичного произведения, исполнения или изображения, звуко- и видеозаписи и т.д., поэтому при принятии таких объектов к учету возникают определенные трудности.

Такого рода неоднозначные понятия и нечеткие формулировки приводят к тому, что каждый бухгалтер толкует данное положение самостоятельно, поэтому некоторые авторы предлагают не применять правило одновременного соблюдения всех семи условий для признания в учете объекта нематериальным активом. Для принятия актива в качестве НМА можно воспользоваться критериями признания актива в соответствии с МСФО, согласно которым необходимо, чтобы объект был идентифицируемым, организация контролировала ресурс, его стоимость была достоверно определена и он приносил бы организации экономические выгоды. Контроль в данном случае не обязательно предполагает наличие охранных документов, как этого требует ПБУ 14/2007.

В отличие от российских стандартов, в МСФО дано определение понятию нематериального актива. Согласно МСФО (IAS) 38 «Нематериальные активы», нематериальные активы – это идентифицируемый немонетарный актив, не имеющей физической формы. Для признания объекта таковым необходимо выполнение трех условий:

- а) идентифицируемость – актив является отделяемым, то есть может быть отделен от предприятия, продан, передан, лицензирован, предоставлен в аренду или обменен, а также объект является результатом договорных или других юридических прав;

- б) наличие контроля – предприятие контролирует актив, если он обладает правом на получение будущих экономических выгод, а также может ограничить доступ других лиц к этим выгодам;

- в) вероятность получения будущих экономических выгод – получение выручки от продажи продукции, работ, услуг, а также снижение затрат или другие выгоды, получаемые от использования предприятием нематериального актива.

Сравним условия признания объекта в качестве НМА по российским и международным стандартам в таблице 1.

Таблица 1. Сравнительная характеристика условий признания НМА в РСБУ и МСФО

| Критерий | Условия принятия по ПБУ 14/2007 | Условия принятия по МСФО 38 |

| Способность приносить будущие экономические выгоды | Объект способен приносить организации экономические выгоды (используется при производстве продукции, оказании услуг, для управленческих нужд) | Актив – ресурс, от которого ожидается поступление в организацию будущих экономических выгод |

| Контроль над объектом | Организация имеет право на получение экономических выгод (наличие надлежащих документов), которые данный объект может приносить в будущем и контроль над объектом | Организация контролирует актив, если она имеет право на получение экономических выгод, поступающих от лежащего в основе ресурса, и может ограничить доступ других лиц к этим выгодам |

| Возможность идентификации | Объект выделяется или отделяется от других активов | Определение НМА требует его идентификации, что позволяло бы четко отличать его от деловой репутации |

| Длительность использования | Использование свыше 12 месяцев или операционного цикла, превышающего 12 месяцев | Не установлена |

| Предположение продажи | Не предполагается продажа в течение 12 месяцев или операционного цикла, превышающего 12 месяцев | Не установлено |

| Достоверность определения | Фактическая (первоначальная) стоимость объекта может быть достоверно определена | Нематериальный актив должен признаваться, если себестоимость актива поддается надежной оценке |

| Материально-вещественная структура | Отсутствие у объекта материально-вещественной структуры | Нематериальный актив – актив, не имеющий физической формы |

Исходя из представленного сопоставления, можно сделать вывод, что часть регламентации принадлежности объекта к НМА в ПБУ 14/2007 аналогична МСФО. Однако, в соответствии с ПБУ 14/2007, наличие контроля над НМА должно сопровождаться документальным оформлением прав на объект, о чем говорилось выше, а в МСФО не предусмотрены жесткие требования к оформлению юридических прав на НМА. Однако в МСФО 38 косвенно указывается, что в отношении некоторых активов – профессиональные навыки персонала, доля рынка и списки клиентов – желательно иметь юридически закрепленные права, и тогда эти активы можно будет признать нематериальными. Например, относительно навыков персонала в МСФО 38 говорится, что предприятие обычно не имеет достаточно контроля над ожидаемыми будущими экономическим выгодами, возникающими в результате наличия квалифицированного персонала и его обучения, чтобы признать его нематериальным активом. Однако в то же время отмечается, что особый управленческий или технический талант может быть признан нематериальным активом в случае, когда у предприятия есть юридически закрепленные права на его использование и контроль. Такие же условия применимы к отношениям с клиентами – если у предприятия есть юридически закрепленное право на защиту отношений с клиентом от третьих лиц или иные формы контроля этих отношений, то данный объект можно признать нематериальным активом.

В МСФО 38 более четко, чем в ПБУ 14/2007 приведены критерии идентификации нематериального актива. Кроме перечисленных выше можно отметить, что объект является идентифицируемым, если он возникает из договорных или других юридических прав, независимо от того, являются ли эти права передаваемыми или отделяемыми от данной организации или других прав и обязанностей.

Однако, несмотря на это, многие специалисты утверждают, что момент признания объекта идентифицируемым является спорным, и если бухгалтер сомневается в критериях отнесения объекта, то его необходимо признать расходом периода, в котором он возникает. В таблице 2 представлен перечень объектов, относящихся к нематериальным активам и расходам периода по критериям МСФО 38.

Таблица 2. Перечень объектов, относящихся к НМА и расходам периода

| Объекты, учитываемые как НМА | Объекты, учитываемые как расходы периода |

| Фирменные марки и имена | |

| Авторские права | Авторские авансы |

| Обязательство не вступать в конкуренцию | Организационные расходы |

| Лицензии, франшизы | Эмиссионные расходы |

| Деловая репутация (престиж) | Расходы на маркетинговые исследования |

| Патенты | Расходы на обучение кадров |

| Торговые марки | Судебные расходы |

| Технологии, рецепты, чертежи, формулы | Стоимость НИОКР |

| Компьютерное и программное обеспечение | — |

Как видно из таблицы, грань, отделяющая НМА от расходов периода, неопределенна.

Следует отметить, что несмотря на признание МСФО в российском учете, на данный момент отсутствует единство трактовки нематериальных активов в МСФО и ПБУ 14/2007. Это связано с тем, что перечень НМА в ПБУ 14/2007 опирается на положения части четвертой ГК РФ, в связи с чем, например, к нематериальным активам могут быть отнесены только имущественные права на программы для ЭВМ, но не права пользования, а в МСФО к нематериальным активам относятся как имущественные права на программное обеспечение, так и права пользования ими.

Такой же пример можно привести в отношении лицензий, которые согласно российскому законодательству не признаются НМА независимо от срока их использования, поскольку на лицензии не распространяется имущественное право. Критерий наличия имущественного права не входит в сферу регулирования сложных объектов интеллектуальной собственности, которые включают несколько результатов интеллектуальной деятельности. Согласно ГК РФ организация по таким объектам может сочетать как имущественное, так и не имущественное право. Например, это могут быть сделанные на заказ сайты или компьютерные программы.

Условие отсутствия материально-вещественной формы присутствует в обоих положениях. Однако некоторые нематериальные носители передаются в вещественной форме — программа хранится и передается на дисках. Согласно российским стандартам учета, сам нематериальный актив должен учитываться отдельно от его материального носителя, в то время как в МСФО организация сама определяет на основе профессионального суждения бухгалтера, какой элемент – содержание (нематериальный актив) или вещественная форма — является более значимым. В зависимости от этого объект будет признан либо основным средством, либо нематериальным активом.

Отличие в подходах российских стандартов и МСФО наблюдается также относительно деловой репутации. В российском учете положительная деловая репутация, которая может быть получена только в результате приобретения бизнеса, является нематериальным активом, в то время как в МСФО введен критерий идентифицируемости нематериального актива, чтобы отделить его от гудвилла. Согласно МСФО, гудвилл, возникающий при объединении бизнеса, является отдельным активом, который принесет будущие экономические выгоды в результате синергии между приобретенными активами, которые сами по себе и по отдельности не могут быть признаны нематериальными активами. Гудвилл является отдельным активом, отличным от нематериального актива, и регулируется МСФО (IFRS) 3 «Объединение бизнеса». Созданный же внутри компании гудвилл не должен признаваться в качестве нематериального актива, потому как он не является идентифицируемым, не может существовать отдельно от предприятия.

На основе рассмотренных видов нематериальных активов, проведем их классификацию по отдельным критериям в таблице 3:

Таблица 3. Классификация нематериальных активов

| Классификационный признак | Сущность признака | Наименования НМА |

| Способ приобретения | 1.Покупка 2.Создание собственными силами | 1. Лицензии, франчайзинг. 2. Патенты (не признаются в МСФО), торговые марки (не признаются МСФО), ноу-хау. |

| Выделяемость в самостоятельную учетную единицу | 1. Отделяемые активы 2.Неотделяемые активы | 1. Торговые марки, патенты, авторские права. 2. Деловая репутация (гудвилл) |

| Обмениваемость | 1. Продаваемые активы 2. Непродаваемые активы | 1. Патенты, торговые марки 2. Гудвилл |

| Период получения ожидаемых выгод | 1. Период, определяемый экономическими обстоятельствами 2. Период, определяемый правовыми ограничениями | Разный для отдельных НМА |

Отличия в подходе к определению нематериального актива есть и в налоговом учете. В Налоговом кодексе Российской Федерации дано следующее определение НМА: – «приобретенные или созданные налогоплательщиком результаты интеллектуальной собственности (исключительные права на них), используемые при производстве продукции или для управленческих нужд организации в течение длительного времени (свыше 12 месяцев)». Условия признания НМА к учету практически те же, что и в ПБУ 14/2007, то есть в целом трактовка сущности условий признания НМА в бухгалтерском и налогом учете совпадают, единственное исключение — нормы налогового кодекса не предусматривают контроль над использованием актива. Есть также небольшое различие в составе нематериальных активов в налоговом учете – в перечне нематериальных активов в НК РФ нет деловой репутации, но есть дополнительный объект – стоимость лицензионного соглашения (лицензии) на право пользования недрами. Однако организациям с 1 января 2009 г. дано право расходы по заключению лицензионного соглашения списывать равномерно в течение 2 лет на прочие расходы, связанные с производством и реализацией. Выбранный способ учета таких расходов организации необходимо закрепить в учетной политике для целей налогообложения.

Галиуллина Алиса

На каких счетах вести учет НМА

Основной счет для учета НМА — 04. На нем собирается информация о том, какие НМА есть у организации, их поступлении и продаже, а также о расходах компании на НИОКР. Счет 04 — активный, поэтому поступление НМА отражается по дебету, а выбытие по кредиту.

Порядок учета НМА похож на тот, который действует для ОС. Перед попаданием в дебет счета 04, актив и все затраты на его получение учитываются на счете 08 «Вложения во внеоборотные активы».

Для начисления амортизации по НМА используется счет 05 — начисление амортизации отражается по кредиту. С 1 января 2008 года нельзя начислять амортизацию по кредиту счета 04, тем самым уменьшая первоначальную стоимость НМА.

Ввод в эксплуатацию НМА

Нематериальные активы, используемые в организации, учитываются в дебете счета 04 «Нематериальные активы» (план счетов 1С) по первоначальной стоимости. Первоначальная стоимость НМА формируется исходя из фактических затрат на его приобретение и иных расходов, непосредственно связанных с приобретением и обеспечением условий для использования актива в запланированных целях, за исключением НДС и иных возмещаемых налогов (п. 6-8 ПБУ 14/2007, п. 3 ст. 257 НК РФ).

Узнать о формировании первоначальной стоимости в БУ и НУ

Принятие к учету НМА оформляется документом Принятие к учету НМА в разделе ОС и НМА — Нематериальные активы — Принятие к учету НМА.

Вкладка Внеоборотный актив

На вкладке Внеоборотный актив указываются данные приобретенного актива до ввода в эксплуатацию:

- Вид объекта учета — Нематериальный актив;

- Способ поступления — способ поступления внеоборотного актива в организацию, в нашем примере это Приобретение за плату;

- Нематериальный актив — ранее введенный нематериальный актив в справочнике Нематериальные активы;

- Счет — 08.05 «Приобретение нематериальных активов».

По кнопке Рассчитать суммы заполняются поля:

- Стоимость;

- Стоимость НУ.

Вкладка Бухгалтерский учет

Стоимость НМА в БУ погашается посредством начисления амортизации. Если срок полезного использования НМА не определен, то амортизация не начисляется (п. 23 ПБУ 14/2007).

На вкладке Бухгалтерский учет указывается:

- Счет учета — 04.01 «Нематериальные активы организации»;

- Счет начисления амортизации — «Амортизация нематериальных активов»;

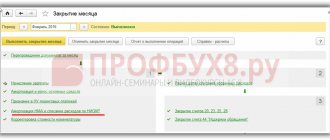

- флажок Начислять амортизацию должен быть установлен: именно он влияет на автоматическое начисление амортизации в БУ при Закрытии месяца;

- Способ начисления амортизации — метод начисления по БУ, установленный в учетной политике организации;

- Способ отражения расходов по амортизации — способ учета затрат на амортизацию НМА, выбирается из справочника Способы отражения расходов.

В нашем примере затраты учитываются по Дт 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» (план счетов 1С), т. к. расходы на амортизацию торговых организаций включаются в состав коммерческих расходов в БУ (косвенных расходов — в НУ).

- Срок полезного использования (в месяцах) — предполагаемый срок полезного использования.

Вкладка Налоговый учет

Амортизируемым имуществом в НУ признается имущество, у которого (п. 1 ст. 256 НК РФ):

- срок полезного использования более 12 месяцев;

- первоначальная стоимость более 100 000 руб.

На вкладке Налоговый учет указывается:

- Порядок включения стоимости в состав расходов — Начисление амортизации, т.к. в налоговом учете актив признается амортизируемым имуществом;

- флажок Начислять амортизацию должен быть установлен: именно он влияет на автоматическое начисление амортизации по НУ при Закрытии месяца;

- Срок полезного использования (в месяцах) — срок полезного использования, согласно установленной амортизационной группы НМА;

- Специальный коэффициент — понижающий коэффициент, если он установлен учетной политикой. В нашем примере он не установлен, поэтому данное поле не заполняем (п. 4 ст. 259.3 НК РФ).

К норме амортизации НМА могут применяться только понижающие коэффициенты. Повышающие коэффициенты (п. 1-3 ст. 259.3 НК РФ) предусмотрены исключительно для ОС.

Проводки по документу

Документ формирует проводку:

- Дт 04.01 Кт 08.05 — ввод в эксплуатацию НМА.

Бухгалтерский учет приобретения или создания НМА

Порядок учета актива зависит от того, каким способом его получили. НМА можно произвести самостоятельно, купить, получить безвозмездно. Во всяком случае принимать актив к учету необходимо по первоначальной стоимости — сумме фактических затрат на его покупку или создание.

Фирмы, которые имеют право на упрощенный бухучет, могут включать затраты на покупку или создание НМА в состав расходов по мере их осуществления и не отражать в составе НМА.

Покупка НМА. В первоначальную стоимость можно включить оплату по договору, оплату консультаций специалистов по покупке актива, регистрационные сборы, налоги, которые нельзя возместить, и прочие расходы, прямо связанные с приобретением. Проводки следующие:

- Учитываем затраты на приобретение актива (без учета НДС) — Дт 08 Кт 60, 76.

- Учитываем НДС с суммы затрат — Дт 19 Кт 60, 76.

- Ставим актив на учет — Дт 04 Кт 08.

- Отражаем налоговый вычет по НДС — Дт 68-НДС Кт 19.

Покупка права пользования. Для НМА, по которым организация купила только право пользования, предусмотрен несколько иной порядок. Это касается в том числе различных бухгалтерских программ или справочно-правовых систем. Такие активы учитывайте на забалансовом счете по стоимости, которая указана в договоре. Регулярные платежи за использование относите на расходы отчетного периода, а если делаете разовый платеж, учитывайте его как расход будущих периодов и списывайте в затраты, пока действует договор. Проводки следующие:

- Учитываем стоимость полученного актива — Дт 012.

- Отражаем платеж за получение права использования (без НДС) — Дт 97 Кт 60.

- Учитываем НДС по договору — Дт 19 Кт 60.

- Принимаем НДС к вычету — ДТ 68-НДС Кт 19.

- Каждый месяц относим в расходы отчетного периода часть общего платежа, учтенного в расходах будущего периода — Дт 20 Кт 97.

- Когда срок договора на использование заканчивается, списываем стоимость НМА — Кт 012.

Безвозмездное получение. Если вам подарили актив, то его нужно оценить по рыночной стоимости. Она определяется на дату принятия к учету. Проводки следующие:

- Отражаем рыночную стоимость НМА — Дт 08 Кт 98.

- Принимаем актив к учету — Дт 04 Кт 08.

Создание НМА. Если вы самостоятельно создали актив, принимайте его к учету по стоимости, в которую входят все затраты на его создание и регистрацию. Сюда войдут расходы на зарплату сотрудников, страховые взносы, аренду оборудования, экспертизы, пошлины, регистрацию, помощь сторонних организаций в создании актива. Принять актив к учету можно после того, как получите патент. Проводки следующие:

- Собираем на 08 счете все затраты на производство — Дт 08 Кт 70, 69, 76, 60.

- Принимаем актив к учету — Дт 04 Кт 08.

Примеры НМА: учет на предприятии

Пример 1. Приобретение НМА

ООО «Цветы» приобрела право на использование бренда за 177 000 руб. с учетом НДС. Регистрационные расходы составили 2000 руб.

В бухучете первоначальную стоимость НМА формируют все понесенные затраты (кроме возмещаемых налогов, например, НДС), поэтому бухгалтер делает следующие записи:

Операция Сумма Д/т К/т Стоимость исключительного права 08 60 150 000 НДС 19 60 27 000 Оплата покупки с расчетного счета 60 51 177 000 Расходы на регистрацию права 08 76 2000 НМА принят к учету 04 08 152 000 Зачтен НДС 68 19 27 000 Таким образом, нематериальные активы увеличились на 152 000 руб., т. е. на ту же сумму увеличатся НМА в строке 1110 (на момент принятия к учету).

Созданными считаются объекты НМА, если они являются:

- итогом выполнения конкретного задания работодателя;

- результатом работы сторонних привлеченных лиц для создания объекта на договорной основе.

Бухгалтерские записи по оприходованию созданного актива будут аналогичными проводкам при покупке, однако в этом случае необходимо учесть ряд затрат, которые были понесены в процессе создания НМА.

Пример 2. Создание НМА

Допустим, проектным институтом разработан способ крепления консолей к опорам, испытания проведены и показали хорошие результаты, отправлена заявка на получение патента, и он получен.

Бухгалтер собирает все расходы, которые были произведены в связи созданием объекта и приходует его:

— зарплата участников проекта 42 000 руб.;

— отчисления в фонды 13 000 руб.;

— материальные затраты 25 000 руб.;

— регистрационные сборы 5000 руб.;

— консультация эксперта и проведение экспертизы 10 000 руб.;

— госпошлина 2000 руб.

Операция Сумма Д/т К/т Учтен ФОТ 42 000 08 70 Страховые взносы 13 000 08 69 Учтены ТМЦ 25 000 08 10 Регистрационные сборы 5000 08 76 Экспертиза и консультация 10 000 08 76 Уплата госпошлины 2000 08 76 НМА принят к учету 97 000 04 08

Бухучет передачи нематериальных активов

Вы сможете продать свой НМА другой организации, ИП или физлицу. Для этого передают исключительное право на объект, заключая договор об отчуждении. Еще один вариант — передать только право пользования активом.

Продажа НМА. Чтобы продать объект, заключите договор об отчуждении права собственности, составьте счет-фактуру и акт приема-передачи. Также переход права иногда нужно зарегистрировать.

Доходы от продажи НМА признавайте как прочие и отражайте в бухучете на дату подписания договора или регистрации перехода права, если она требуется.

Составьте следующие проводки:

- Отражаем доход от передачи исключительных прав — Дт 62 Кт 91-1;

- Начисляем НДС (если передача облагается налогом) — Дт 91-2 Кт 68-НДС;

- Списываем амортизацию по переданному активу — Дт 05 Кт 04.

- Относим остаточную стоимость НМА на расходы — Дт 91-2 Кт 04.

- Учитываем пошлину и прочие расходы на реализацию — Дт 91-2 Кт 76.

Передача права пользования. В таком случае покупатель права пользования юудет регулярно перечислять вам лицензионные платежи. Так как актив остается в вашей собственности (исключительное право у вас), то списывать его с баланса и переставать начислять амортизацию нельзя. Проводки следующие:

- Отражаем полученные лицензионные платежи в прочих доходах или доходах от продаж — Дт 62 Кт 90-1 или 91-1.

- Продолжаем начислять амортизацию. Если передача прав пользования ваш основной вид деятельности, списывайте амортизацию в затраты по обычным видам деятельности Дт 20 (23, 25, 44) Кт 05, если не основной, в прочие расходы — Дт 91-2 Кт 05.

Амортизация НМА

Если у нематериального актива есть срок полезного использования (СПИ), то он постепенно переносит свою стоимость на затраты в виде амортизации. Срок вы должны определить еще на этапе принятия актива к учету. Это может быть период, в течение которого у вас будет исключительное право, запланированный срок использования или срок, за который вы хотите произвести объем товара, для которого приобрели НМА.

СПИ надо ежегодно пересматривать. Если он меняется, то корректируется и расчет амортизации. В бухучете корректировки отражаются как изменения оценочных значений и признаются в доходах и расходах перспективно.

Если СПИ не получается определить, амортизацию можно не начислять. Но в таком случае все факторы, которые мешают узнать срок, надо указать в пояснениях к бухотчетности

Амортизация начисляется начиная с месяца, следующего за тем, в котором актив принят к учету. Прекращается начисление только с месяца, следующего за тем, в котором стоимость НМА была полностью погашена или его списали с баланса.

Проводка для начисления амортизации зависит от того, как используется амортизируемый НМА:

- если используем в основной деятельности — Дт 20 (23, 25, 44) Кт 05.

- если используем для производства, реконструкции и модернизации других активов — Дт 08 Кт 05.

- если используем в прочих видах деятельности — Дт 91-2 Кт 05.

Расчет амортизации записывайте в ведомость начисления амортизации.

Начисляйте амортизацию в соответствии с тем способом, который выбрали и утвердили в учетной политике. Всего их три на выбор:

- Линейный — это самый простой способ с равномерными платежами. Его выбирают, когда сложно прикинуть будущие доходы от НМА. Амортизация в месяц = Первоначальная (текущая) стоимость / СПИ (мес.)

- Уменьшаемого остатка — при этом способе годовая амортизация будет постепенно уменьшаться. Его выбирают для тех активов, которые приносят наибольший доход в начале использования. Амортизация в месяц = Остаточная стоимость на начало месяца × Коэффициент (устанавливаете сами, до 3) × Оставшийся СПИ (мес.)

- Пропорционально объему продукции — амортизация зависит от степени использования актива, но расчет трудоемкий. Этот способ не подходит при расчете налога на прибыль. Амортизация в месяц = Фактический объем продукции, произведенной за месяц с использованием этого НМА × Первоначальная стоимость / Ожидаемый объем производства продукции за весь СПИ.

Бухгалтерские проводки операций с непроизведенными активами в бюджетных организациях

Непроизведенные активы могут быть приняты на баланс бюджетной организации в результате:

- приобретения (покупки, передачи в пользование, дарения);

- передачи в оперативное управление;

- выявления неучтенных объектов непроизведенных активов в ходе инвентаризации.

Поступление непроизведенных активов в учете отражается следующими проводками (пп. 20–21 приказа № 174н):

| Дт | Кт | Содержание операции | Первичные документы |

| 010311330, 010312330, 010313330 | 010613330 | Приобретение непроизведенных активов, капвложения в неотъемлемые от таких активов улучшения | Акт приема-передачи объекта или группы объектов (ф. 0306001, 0306031), сметы и акты приемки работ по капитальным улучшениям |

| 410311330 | 440110180 | Получение земли на правах бессрочного пользования (включая землю под объектом недвижимости): отражается или кадастровая стоимость, или стоимость, указанная в акте на право пользования земельным участком за пределами РФ | Акт, справка о кадастровой стоимости земли, о стоимости участков, расположенных за пределами РФ, акты передачи в бессрочное владение |

| 010311330, 010312330, 010313330 | 040110180 | Принятие на баланс в результате выявления в ходе инвентаризации | Акт о результатах инвентаризации объектов непроизведенных активов (ф. 0504835) |

| 010311000 | 140110180 | Изменение стоимости участков земли, которые были приняты к учету раньше, в результате изменения кадастровой цены | Справка об изменении кадастровой стоимости, расчет увеличения (уменьшения) стоимости земельного участка |

| 010311330, 010312330, 010313330 | 010311330, 010312330, 010313330 | Внутреннее перемещение объектов непроизведенных активов в результате смены материально ответственных лиц | Накладная на внутреннее перемещение объектов финансовых активов (ф. 0504102) |

Списание (выбытие) непроизведенных активов отражается в учете следующими проводками (пп. 22, 23 приказа № 174н):

| Дт | Кт | Содержание операции | Первичные документы |

| 040120241 | 010311330, 010312330, 010313330 | Безвозмездная передача непроизведенного актива органам госвласти, госучреждениям или муниципальным учреждениям, включая случаи прекращения прав на оперативное управление | Акт о передаче объектов нефинансовых активов (ф. 504101), инвентарные карточки, которые прикладываются к такому акту |

| 030404330 | 010311330, 010312330, 010313330 | Внутриведомственная передача непроизведенных активов | Внутренние документы на такое перемещение: распоряжение, решение соответствующего головного органа, акт передачи, накладная на внутреннее перемещение (ф. 05044102) |

| 040120241 040101242 040120252 040120253 | 010311330, 010312330, 010313330 | Передача объектов непроизведенных активов другим приобретателям права на владение (управление) ими (кроме госорганов), в том числе безвозмездно | Решение о передаче прав владения безвозмездно, договоры купли-продажи, акты передачи прав владения |

| 040101172 | 010311330, 010312330, 010313330 | Выбытие активов при их продаже (реализации) в соответствии с законами РФ | договоры купли-продажи, акты передачи прав владения |

| 040120273 | 010311430, 010312430, 010313430 | Расходы в связи с чрезвычайными ситуациями, приведшими к разрушению, выбытию активов | Акт (справка) о чрезвычайном событии, справка Торговой палаты о событиях форс-мажора, повлекших разрушения, акты оценки разрушений и списания |

| 040130000 | 01031000 010312000 010313000 | Уценка (дооценка) стоимости непроизведенных активов при проведении переоценки |

Формы первичных документов, которыми оформляются операции по движению непроизведенных активов, утверждены приказом Минфина от 30.03.52 № 52н.

Как отразить порядок учета непроизводственных активов в учетной политике централизованной бухгалтерии, можно посмотреть в образце, подготовленном экспертами КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите к документу.

Бухгалтерский баланс

В бухбалансе НМА отражаются в строке 1110 раздела «Внеоборотные активы». Чтобы рассчитать правильную цифру для строки, надо узнать остаточную стоимость активов — взять сальдо по Дт 04 и вычесть из него сальдо по Кт 05. Это связано с тем, что баланс составляется в оценке нетто, то есть за вычетом амортизации и других регулирующих величин.

Обратите внимание! Строка 1130 не подходит для учета НМА. Она предназначена для нематериальных поисковых активов, правила учета которых регулируются ПБУ 24/2011. К ним относятся права на разведку и оценку месторождений, результаты разведки и пр.

Ведите учет нематериальных активов с помощью сервиса Контур.Бухгалтерия. Оформляйте документы, начисляйте амортизацию, принимайте активы к учету и списывайте с баланса. А еще в бухгалтерии можно готовить отчетность и передавать в контролирующие органы через интернет. Все новые пользователи получают 14 дней бесплатной работы в сервисе.