Оформление трудовых отношений в надлежащем виде играет существенную роль в дальнейшем процессе трудовой деятельности. И если для нанимателей теневая занятость наряду с рисками имеет и преимущества — они экономят на налогах и взносах, упрощают отчетность, игнорируют предусмотренные ТК РФ гарантии, то для работников неофициальное трудоустройство больше связано с неблагоприятными последствиями, чем с преимуществами.

Соглашаясь на такие условия труда, человек может забыть об оплачиваемом отпуске, получении выплат во время болезни или увольнении с выходным пособием. И даже если работодатель обещает соискателю соблюдать его трудовые права надлежащим образом, несмотря на отсутствие официального оформления, в большинстве случаев эти заверения голословны.

Таким образом, легальная занятость — это гарантия финансовой стабильности работника в любых жизненных ситуациях, поскольку ТК РФ обязывает нанимателей выплачивать работникам среднюю зарплату при наступлении тех или иных обстоятельств.

Показатель средней заплаты нужен, чтобы оплатить сотрудникам периоды отсутствия в офисе, а также рассчитать ряд начислений. Эта величина используется для начисления отпускных, больничных, оплаты отсутствия на рабочем месте в связи с командировкой или прохождением диспансеризации, для увольнительных выплат при сокращении персонала, а также чтобы начислить декретные пособия. Но чтобы правильно произвести выплаты, бухгалтеру нужно знать, как произвести расчеты и что учесть в этих целях.

Правила расчета среднемесячной зарплаты в ситуациях, закрепленных ТК РФ, унифицированны (ст. 139 ТК РФ). В расчетах используется среднедневной заработок. Однако в зависимости от ситуации могут быть особенности, например, при суммированном учете рабочего времени.

Особенности процедуры расчета средней зарплаты предусмотрены одноименным положением, утвержденным Постановлением Кабмина РФ от 24.12.2007 № 922 (далее положение № 922).

Чтобы посчитать среднемесячные начисления для оплаты больничных и декретных, применяется другой порядок, утвержденный Постановлением от 15.06.2007 № 375 (далее положение № 375).

Расчетный период для расчета среднего заработка

Вне зависимости от того, какой в компании действует режим труда, среднемесячный заработок считается по реально выплаченной сотруднику зарплате и норме выработки за последние 12 месяцев (календарных), идущих перед оплачиваемым событием (ст. 139 ТК РФ, п. 4 положения № 922). То есть расчетным периодом для случаев, предусмотренных ТК, является 12-месячный срок.

При этом календарные месяцы берутся полностью — с 1-го по 30 (31)е число, а для февральского периода — с 1-го по 28 (29)е число.

Вместе с тем, статья 139 ТК РФ разрешает вводить и другие периоды. Главное, чтобы это было официально задокументировано и не ухудшало положение персонала.

При подсчете среднего размера выплат отдельные дни и суммы их оплаты не засчитываются (п. 5 положения № 922). Это периоды:

- сохранения сотруднику средней зарплаты. К исключениям относятся перерывы, предоставляемые кормящим матерям;

- получения больничного пособия или декретных;

- простоя по вине нанимателя или по независящим причинам;

- невозможности работать из-за забастовки при условии, что участия сотрудника в ней не было;

- дополнительных оплачиваемых выходных для ухода за детьми с инвалидностью;

- другие случаи освобождения от трудовых обязанностей с сохранением выплат или без.

Отметим, что речь идет о случаях, регламентированных трудовым законодательством. В иных ситуациях, например, для подсчета декретных и детского пособия, период будет другим.

Суммы, входящие в расчет среднего заработка

О том, какие начисления учитываются в подсчетах, кратко говорится в ст. 139 ТК РФ: это все выплаты в рамках принятой в фирме системы оплаты труда. Более подробно этот вопрос раскрыт в п. 2 положения № 922. В нем конкретизировано, что именно подлежит учету:

- зарплата, в том числе сдельная, в процентах от реализации, товарами, комиссионные;

- денежное вознаграждение гослужащим;

- гонорар в редакциях СМИ;

- зарплата преподавателей за сверхнагрузку;

- надбавки и доплаты, в том числе за профмастерство, совмещение, выслугу лет, владение другими языками;

- выплаты, связанные с условиями труда;

- премиальные начисления и вознаграждения, производимые в рамках принятых в компании правил оплаты труда;

- другие виды зарплатных выплат.

Выплаты с признаками социальных и не являющиеся оплатой работы из расчета нужно исключать. Речь идет о матпомощи, оплате дороги, обедов, отдыха, ЖКУ и других аналогичных выплатах.

Как учитывать премии в среднем заработке

Ежемесячные премии, которые выплачиваются с заработной платой, бухгалтерия включает в расчет в том месяце, за который они были начислены.

Премии, которые компания выплачивает работникам по итогам квартала, года бухгалтер должен учитывать в среднем заработке в размере начисленных сумм за расчетный период.

Такие выплаты как единовременное вознаграждение за выслугу лет или за саж работы, различные бонусы по итогам года, разовые премии за особое важное задание, также как и годовые премии, нужно включать в заработок в размере начисленных сумм в расчетном периоде.

Формула расчета среднего заработка

Для определения среднего размера выплат по оплате труда используется среднедневной заработок. Если в фирме рабочее время учитывается суммированно, то берется иной показатель — среднечасовой заработок (п. 9 положения № 922).

Таким образом, средняя зарплата рассчитывается по формуле: средний заработок (СЗ) = среднедневной заработок x число дней оплачиваемого периода.

При суммированном учете рабочего времени используется другая формула: средний заработок (СЗ) = среднечасовой заработок x число рабочих часов по графику в оплачиваемом периоде.

Исчисление среднего заработка

Для этого нужно знать величину среднедневного заработка (СДНЗ).

Она определяется по формуле (не применяется к расчету отпусков и компенсаций за неиспользованный отпуск, а также для расчета пособий): СДНЗ = зарплата за проработанные в расчетном периоде дни / число проработанных дней.

Чтобы рассчитать отпускные, которые по общему правилу выплачиваются за календарные, а не рабочие дни, применяется другая формула. О ней мы расскажем ниже.

На практике возникают ситуации, когда у работника в необходимом периоде не было выплат по оплате труда или он не работал. В таком случае расчет проводится с учетом следующих особенностей:

- средняя зарплата определяется исходя из сумм, начисленных за период, идущий перед расчетным и равный ему;

- если зарплаты в предыдущих годах вообще не было, то нужно брать начисления за проработанные дни в месяце наступления оплачиваемого случая;

- если выплаты вообще отсутствовали, в расчете используется тарифная ставка, оклад (должностной оклад).

Пример исчисления среднего заработка на время командировки

Сотрудник организации с пятидневной рабочей неделей был отправлен в командировку с 11 по 17 февраля 2022 года. Расчетный период 12 месяцев — с 1 февраля 2022 года по 31 января 2022 года. В этом периоде работник три дня болел (с 12 по 14 марта 2022 года) и был в ежегодном оплачиваемом отпуске с 2 по 29 июля 2022 года.

В расчетном периоде сотруднику выплатили:

- зарплату — 522 000 рублей;

- отпускные — 39 400 рублей;

- больничное пособие — 6 041,25 рубля.

Расчет:

- по производственному календарю с 1 февраля 2022 года по 31 января 2022 года было 247 трудовых дней;

- работник отработал (247 рабочих — 3 дня больничных — 20 дней отпуска (рабочих)) — 224 дня;

- в расчет среднего заработка включаются суммы зарплаты за расчетный период , а больничные и отпускные выплаты не учитываются.

СДНЗ: 522 000 рублей/224 дня = 2 330,36 рубля.

СЗ: 2 330,36×5 дней командировки (рабочих) = 11 651,80 рубля.

Как влияет отпуск на выплаты по бюллетеню?

Больничный лист оплачивается работнику работодателем на основании приказа Минздрава №624н.

Сумма к выплате рассчитывается по формуле:

Количество дней болезни* % страхового стажа * среднедневную заработную плату.

При этом среднедневная заработная плата рассчитывается по формуле:

Зарплата за 24 мес./ 730 дней.

Работодатель обязан оплачивать все дни нетрудоспособности сотрудника. За исключением случаев, когда в бланке стоит отметка о нарушении больничного режима.

Также влияет на размер больничного страховой стаж, процент зависит от того, сколько работник проработал официально за всю жизнь.

- Менее 5 лет — 60%.

- От 5 до 8 лет — 80%.

- Более 8 лет — 100%.

Берется в учет при определении среднего заработка или нет?

Да. Для расчета среднедневного заработка сотрудника учитываются суммы, с которых работодатель уплачивает взносы в ФСС.

Входит ли компенсация за неиспользованный отдых в пособие по нетрудоспособности?

Да. Так как компенсация относится к тем отчислениям, за которые предприятие уплачивает страховые взносы. Поэтому при расчете больничного компенсация учитывается.

Как начислить — примеры

Пример 1.

Необходимо рассчитать размер выплаты по листу временной нетрудоспособности за 9 дней, стаж работника 2 года, доход за 2017 г. — 480 000 руб., за 2022 — 540 000 руб.

Итого к выплате: (480 000+540 000/730)*0,6*9=7 545,2 руб.

Пример 2.

Иванов И.И. принес лист временной нетрудоспособности на 12 календарных дней. Страховой стаж 6 лет. За последние 24 месяца ему были произведены следующие выплаты:

| Период | Зарплата | Отпускные | Итого |

| 2017 | 600 000 | 47 761,57 | 647 761,57 |

| 2018 | 635 000 | 50 568,82 | 685 568,8 |

Расчет по больничному листу рассчитывается по формуле:

Количество дней на больничном* % страхового стажа * среднедневную заработную плату.

При этом среднедневная заработная плата рассчитывается по формуле:

Заработная плата за 2 года / 730 дней.

| Операция | Итог |

| Выплаты по временной нетрудоспособности составляют 80% | 80% |

| База для исчисления среднего заработка: 647761,57+685568,8 =1333330,37 | 1333330,37 руб. |

| Среднедневная зарплата: 1 333 330,37/730 = 1 826,47 | 1 826,47 руб. |

| Пособие по листу нетрудоспособности: 1 826,47*12 = 21 917,78 | 21 917,78 руб. |

Особенности расчета среднего заработка для больничного

Правила расчета больничных определены положением об особенностях порядка исчисления пособий по временной нетрудоспособности, по беременности и родам, уходу за ребенком, утвержденным Постановлением Правительства РФ от 15.06.2007 № 375. Чтобы оплатить больничный лист, используется среднедневной заработок (п. 15 положения № 375). В него включаются все выплаты работника, на которые начислены взносы в ФСС. Средняя зарплата определяется по формуле (ч. 3 ст. 14 закона № 255-ФЗ, п. 15 (1) положения № 375): СРДНЗ = заработок за расчетный период / 730.

Расчетным периодом в целях расчета пособия за больничный лист являются два календарных года, предшествующих году болезни (ч. 1 ст. 14 закона № 255-ФЗ, п. 6 положения № 375). При этом средний заработок за каждый год ограничен предельной величиной базы для начисления взносов (ч. 3.2 закона № 255-ФЗ, п. 19 (1) положения № 375).

Если за два последних календарных года у сотрудника не было заработка или его размер не превысил МРОТ, то средний заработок считается равным федеральному МРОТ, установленному на день болезни с учетом районных коэффициентов (ч. 1.1 ст. 14 закона № 255-ФЗ).

Пример расчета

Ежемесячные облагаемые взносами выплаты сотруднику, который представил больничный лист, в 2022 и 2022 годах составляли 60 000 рублей. За расчетный период заработок составил: 720 000 720 000 = 1 440 000 рублей.

Предельная величина базы для начисления взносов в ФСС в 2019 году равна 865 000 рублей, в 2020-м — 912 000 рублей. Заработок сотрудника за каждый год расчетного периода не превысил предельные величины баз.

Определяем средний дневной заработок: 1 440 000 / 730 = 1 972,60 рубля.

Входят ли отпускные в расчет пособия

Отпускные относят к видам заработка, облагаемым страховыми взносами (ст. 420 НК РФ). Для расчета пособия по временной нетрудоспособности учитываются все виды доходов, на которые начисляются страховые взносы (п. 2 ст. 14 Федерального Закона №255-ФЗ от 29.12.2006). Эти нормы действуют и в 2022 году. Ответ на интересующий многих сотрудников и работодателей вопрос: «учитывается ли больничный при расчете отпускных в 2022 году?» положительный — да, учитывается. Это подтверждается и Постановлением Правительства №375 от 15.06.2007, утвердившим порядок исчисления пособий, выплачиваемых из средств ФСС.

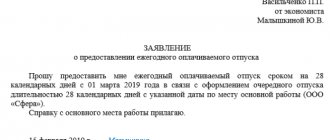

Тонкости расчета среднего заработка для отпускных

Гарантия оплачиваемого отдыха предусмотрена ст. 114 ТК РФ. В ней сказано, что на время основного отпуска за работниками сохраняется средний заработок. Так как данный случай предусмотрен ТК РФ, то здесь применяется порядок, предусмотренный п. 2 положения № 922.

Для отпускных начислений в средней зарплате засчитываются выплаты, поименованные принятой в фирме системой оплаты труда. Периодом для подсчета будет 12 календарных месяцев перед отпускным месяцем (п. 4 положения ). Если сотрудник отправляется на каникулы в июне, то для расчетов берется промежуток времени с 1 июня прошлого года до 31 мая настоящего года.

Как правило, отпуск предоставляется в календарных днях (ст. 115 ТК РФ). Для оплаты таких отпусков средний заработок определяется по формуле (п. 9 положения): СЗ = средний дневной заработок x количество календарных дней отпуска.

Для определения среднего дневного заработка используется показатель среднемесячного числа календарных дней, равный 29,3 (п. 10 положения). Однако точная формула зависит от того, полностью сотрудник отработал месяцы расчетного периода или нет.

Месяцы отработаны полностью (пункт 10 положения):

СДНЗ = зарплата за расчетный период (за вычетом неучитываемых сумм) /12 / 29.3

Пример расчета.

Сотруднику предоставлен дополнительный оплачиваемый отпуск с 20 по 22 января 2022 года. Расчетный период с 1 января 2022 года по 31 декабря 2022 года он отработал целиком. Зарплата за расчетный период составила 600 000 рублей.

СДНЗ составил: (600 000 рублей / 12 / 29,3) = 1 706, 50 рубля.

СЗ за месяц: 1706,50×3 (дни отпуска) = 5 119,50 рубля.

В месяцах были недоработки (пункт 10 положения):

СДНЗ = зарплата за расчетный период / (29,3 x число полностью выработанных месяцев число дней в невыработанных месяцах).

Число дней в невыработанном месяце = 29.3 / (на количество календарных дней месяца x на количество календарных дней, приходящихся на время, проработанное в данном месяце).

Пример расчета

Сотрудник с 11 по 24 января 2022 года отправляется в двухнедельный отпуск. Расчетный период — 1 января—31 декабря 2020 года. В расчет включается 530 000 рублей.

В этом периоде работник не работал:

- 7 календарных дней — в феврале (отпуск);

- 7 дней — в декабре (больничный);

- 2 календарных дня в марте, 30 календарных дней — в апреле, 3 календарных дня — в мае (президентские нерабочие дни с 30 марта по 30 апреля, с 6 по 8 мая 2022 года);

- 2–29 марта 2022 года и 1–31 октября 2022 года — командировка.

Таким образом, сотрудник полностью отработал 6 месяцев: январь, июнь, июль, август, сентябрь, ноябрь.

Подсчитываем число дней в не полностью проработанных месяцах:

- февраль: (29,3 / 29 дн. x (29 дн. — 7 дн.)) = 22,23 дня;

- март — из расчета исключается, так как в нем сотрудник вообще не работал (нерабочие дни и командировка);

- апрель — нерабочие дни весь месяц;

- май — (29,3 / 31 дн. x (31 дн. — 3 дн.) = 26,46 дня;

- октябрь — командировка из расчета исключается;

- декабрь — (29,3 / 31 дн. x (31 дн. — 7 дн.) = 22,68 дня.

СДНЗ: 530 000 рублей / (29,3×6 мес. 22,23 дн. 26,46 дн. 22,68 дн.)) = 2 144,27 рубля.

СЗ: 2 144,27 руб. x 14 дн. = 30 019,78 рублей.

Как влияет бюллетень на начисления перед отпуском?

Согласно трудовому кодексу Российской Федерации каждый работник имеет право на 28 календарных дней отпуска ежегодно. Чтобы рассчитать количество календарных дней для отпуска, нужно знать сколько сотрудник работает на предприятии. Исходя из стандартного отпуска в 28 дней — за каждый отработанный месяц каждый работающий получает 2,33 дня (28 д./ 12 мес.)

Количество дней

Больничный лист никак не влияет на расчет количества дней отпуска. Согласно ст. 121 ТК РФ в расчет входят дни:

- фактически отработанные;

- взятые за свой счет;

- нерабочие по вине работодателя;

- когда сотрудник не работал, но за ним сохранялось место работы (например выходные).

В расчет не входит:

- отсутствие на рабочем месте без уважительных причин;

- декретный отпуск.

Справка: при расчете дни, проведенные работником на больничном, не учитываются.

Денежные выплаты

На вопрос, учитываются ли выплаты по листу временной нетрудоспособности при расчете отпуска, включаются ли они в средний заработок, ответ, к сожалению, отрицательный. Для расчета учитываются только фактически отработанные дни, за которые работодатель будет осуществлять отчисления:

- зарплата;

- премии;

- иные выплаты и компенсации, облагаемые страховыми взносами.

Так как в период болезни сотрудник отсутствует на рабочем месте и за эти дни ему не начисляется зарплата, больничные в список для расчета отпускных не входят. Подробно о том, как работнику открывается бюллетень в связи с отдыхом и как происходит оплата и начисление отпускных, читайте тут.

Компенсация за неиспользованное время ежегодного отдыха

Не входят. Расчет компенсации за неиспользованный отпуск считается так же, как и расчет отпускных, на основе среднедневного заработка работника за фактическое время работы.

Как рассчитать сумму — примеры

Пример 1.

Иван Петрович хочет отдохнуть две недели. Доход за последние 12 мес. составляет 523 000 руб. Как рассчитывается в этом случае сумма выплат к отпуску?

Отпускные рассчитываются по формуле:

Среднедневной заработок * количество дней отпуска. Среднедневной заработок = Годовой доход/12 мес./29,3. Величина 29,3 — постоянная величина, установленная Постановлением Правительства РФ № 922 от 24.12.2007 г., которая определяет среднее количество дней в месяце за год.

| Операция | Итог |

| Вычисляем сумму среднедневного заработка рабочего: 523 000 / 12 / 29,3 = 1487,5 | 1487,5 руб. |

| Размер к выплате: 1487,5 *14= 20 824,8 | 20 824,8 руб. |

Пример 2.

Петров П.П. устроился в компанию с 12 октября 2022 г. Сколько дней отдыха он заработал на 16 февраля 2022 г.?

При стандартных 28 календарных днях предусмотренных ТК РФ, за каждый полный месяц он получает 28/12 = 2,33 дня.

Следовательно:

| Период | Расчет | Количество |

| Октябрь | в октябре он работал 20 дней: (2,33/31)*20= 1,5 | 1,5 |

| Ноябрь | за весь месяц: 2,33 | 2,33 |

| Декабрь | за весь месяц: 2,33 | 2,33 |

| Январь | за весь месяц: 2,33 | 2,33 |

| Февраль | за 16 дней: (2,33/28)*16=1,3 | 1,3 |

| Итого: | 1,5+(2,33*3)+1,3 = 9,8 | 9,8 дня отдыха |

Расчет среднего заработка при увольнении

При увольнении сотрудника, ликвидации компании или сокращении штата ему выплачивается выходное пособие в размере среднего за месяц заработка (ч. 1 ст. 178 ТК РФ).

Так как эта выплата предусмотрена ТК РФ, то для расчета среднего заработка применяется общий порядок с использованием среднего дневного заработка (положение № 922).

Согласно пункту 9 положения, для определения средней зарплаты нужно умножить среднедневную зарплату на количество оплачиваемых рабочих дней.

Среднедневная зарплата рассчитывается по формуле:

СДНЗ = начисления за проработанные в расчетном периоде дни / число проработанных дней.

Пример расчета

Сотрудник компании с пятидневной рабочей неделей уволен по сокращению штата 17 августа 2022 года. Ему оплачивается период с 18 августа по 17 сентября 2022 года, то есть 23 рабочих дня. Расчетный период: 1 августа 2022 года — 31 июля 2022 года. Зарплата за этот период составила 420 000 рублей (отпускные не учитываются). В нем было отработано 230 дней.

СДНЗ = 420 000/ 230 дн. = 1 826 рублей;

СЗ — 1 826 рублей x 23 дн. = 41 998 рублей.

Как считать средний заработок с 2022 года

В средний заработок включаются все виды выплат пользу работника, на которые начислены страховые взносы.

Адвокаты, ИП, члены крестьянских и фермерских хозяйств, нотариусы и иные лица, занимающиеся частной практикой, средний заработок принимают равным МРОТ, с учетом районных коэффициентов в регионах, где он введен.

Заработная плата, выдаваемая в неденежной форме, пересчитывается для учета в среднем заработке как стоимость товаров (работ, услуг) по рыночным ценам, на день выплаты.

Доходы, получаемые в валюте, учитываются в рублях по курсу ЦБ РФ на день начисления пособия.

Расчет среднего заработка для пособия

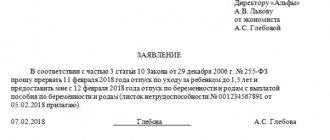

События, связанные с рождением ребенка, также подлежат оплате. Женщина получает декретные и в течение первых полутора лет жизни малыша — детское пособие. Их размер тоже привязан к среднему заработку. Декретные составляют 100 процентов средней зарплаты. А детское пособие — 40 процентов от этой величины каждый месяц, но не меньше нижней границы, определяемой государством (ст. 11 закона № 255-ФЗ).

Чтобы посчитать выплаты, следует руководствоваться положением № 375.

Для подсчетов используется средняя зарплата за два календарных года перед годом ухода в декрет. Время работы в другом месте тоже учитывается (п. 6 положения). В средний заработок включаются все начисления работнику, на которые начислены взносы в ФСС.

Если сотрудник уходит во второй декрет без выхода на работу и, соответственно, за последнюю двухлетку ему не платили зарплату, то для исчисления среднего размера выплат по оплате труда неоплачиваемые годы можно заменить. Для этого берутся два предшествующих первоначальному декрету года. Подменять годы можно только в том случае, если в результате декретные и детские выплаты будут больше (п. 11 положения).

Для исчисления размера пособия используется среднедневной заработок (п. 15 положения). Он определяется по формуле (п. 15 (2) положения): СДНЗ = заработок за расчетный период / на число календарных дней в этом периоде.

Из расчета исключаются:

- дни болезни;

- отпуск по беременности и родам;

- отпуск по уходу за ребенком;

- освобождение от работы с сохранением зарплаты, если на нее не начислялись взносы.

При этом среднедневная зарплата не может быть больше суммы, полученной делением предельных величин баз для начисления взносов, действующих в двух годах, предшествующих отпуску, на 730.

Соответственно, расчет этой величины проводится по формуле: максимальный размер СДНЗ = предельные величины баз за 2 предыдущих года / 730.

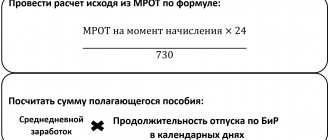

Кроме того, если у работника за последние два года вообще не было зарплаты или ее месячный размер не превышал МРОТ, то средний заработок принимается равным МРОТ (п. 11(1) положения). Среднедневной заработок из МРОТ рассчитывается по формуле (п. 15 (3) положения): минимальный СДНЗ = МРОТ на дату отпуска x 24 / 730.

Пример расчета

Сотрудница с 18 января уходит в отпуск по беременности и родам. В последние два года облагаемые взносами выплаты составили: 663 000 рублей: в 2022 году — 339 000 рублей в 2022 году — 324 000 рублей.

Общее количество календарных дней в 2022 и 2022 годах составляет (365 366) = 731. Поскольку в расчетном периоде женщина была 21 день на больничном, то в расчете участвуют только (731 — 21) = 710 дней.

СДНЗ: 663 000 /710 дн. = 993, 80 рубля.

В 2022 году лимиты для страховых отчислений в ФСС — 865 000 рублей, в 2020-м — 912 000 рублей.

СДНЗ в максимально возможном размере: (865 000 912 000) / 730 = 2 434, 25 рубля.

Наименьшая возможная сумма СДНЗ: 12 792 (МРОТ 2022 года) x 24 / 730 = 420,56 рубля.

Другие виды «детских» пособий

Помимо больничных, декретных и пособий по уходу за ребенком, сотруднице полагаются так называемые «детские» пособия. Они предусмотрены Федеральным законом от 19.05.95 № 81-ФЗ. Это пособие за постановку на учет в ранние сроки беременности и единовременное пособие при рождении ребенка.

Пособие за постановку на учет в ранние сроки выплачивается на основании справки, выданной врачом. Такие справки выдают женщинам, которые встали на учет в срок до 12 недель беременности.

До 1 июля 2022 года указанное пособие единоразово выплачивал ФСС. Сумма была фиксированной, и с 1 февраля 2022 года составляла 708,23 руб.

Начиная с 1 июля 2022 года, пособие за постановку на учет в ранние сроки беременности выплачивает ПФР по заявлению сотрудницы. Пособие стало ежемесячным. Его величина равна 50% регионального прожиточного минимума для трудоспособного населения в субъекте РФ. С 1 января размер пособия подлежит пересчету. Период выплаты — с месяца постановки на учет в медицинской организации (но не ранее наступления шести недель беременности), до месяца родов или прерывания беременности.

Пособие полагается не всегда, а только если одновременно выполняются условия:

- срок беременности составляет шесть и более недель, при этом женщина встала на учет в медицинскую организацию до двенадцати недель беременности;

- размер среднедушевого дохода семьи не превышает величину прожиточного минимума на душу населения в субъекте РФ на дату обращения за назначением пособия (см. «Пособие за постановку на учет в ранние сроки беременности будут платить по новым правилам»).

Размер единовременного пособия при рождении ребенка — это фиксированная величина, которая не зависит ни от стажа, ни от заработка сотрудницы. Она ежегодно индексируется. Чтобы рассчитать пособие на текущий календарный год, нужно взять прошлогоднее значение и умножить на коэффициент, утвержденный Фондом соцстрахования на текущий год (подробнее об этом читайте в статье «Как начислять «детские пособия» в 2015 году: новые размеры и «переходные» ситуации»).

С февраля 2022 года размер пособия при рождении ребенка составляет 18 886,32 руб.

Указанные виды пособий не облагаются ни налогом на доходы, ни страховыми взносами.