Привет, на связи Василий Жданов в статье рассмотрим долгосрочные обязательства в балансе. Все имеющиеся у организации задолженности отражаются в бухгалтерском балансе с целью анализа эффективности деятельности предприятия, разработки стратегии его развития, исправления ошибок в управлении и своевременного погашения долгов. Так, заемные средства иногда можно возвращать на протяжении десяти-пятнадцати лет, а в некоторых случаях долг требуется выплатить не позднее чем через год. В первом случае прописываются долгосрочные обязательства в балансе, а во втором — краткосрочные. Наиболее благоприятно сказывается на работе фирмы привлечение долгосрочного заемного капитала.

Что такое долгосрочные обязательства в балансе

Обязательства предприятия — имеющиеся на отчетную дату долги, возникшие у фирмы вследствие совершения определенных фактов ее производственной деятельности, которые в итоге приведут к расходованию активов для их погашения. Обязательства могут появиться у хозяйствующего субъекта в силу:

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

- обычая делового оборота;

- правовой нормы;

- договора.

Под долгосрочными обязательствами подразумеваются задолженности перед юридическими и физическими лицами, которые необходимо погасить не ранее чем через 12 месяцев с отчетной даты. Таковыми могут являться, например, оценочные обязательства, отложенные налоговые платежи, различного рода долги.

Бывает и так, что организация привлекает финансирование с длительным сроком возврата, но частично кредит необходимо выплатить в достаточно сжатые сроки. Поэтому, когда финансовые эксперты рассматривают имеющиеся долгосрочные обязательства в балансе фирмы с целью проведения оценки финансового состояния, такие долги подразделяются на 2 категории:

- Часть долгосрочной кредиторской задолженности, подлежащая погашению в течение ближайшего года, начиная с отчетной даты.

- Доля долгосрочной кредиторской задолженности, которую нужно будет погасить более чем через 1 год с отчетного дня.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Как классифицируют активы и обязательства согласно МСФО

Пункт 60 МСФО 1 «Представление финансовой отчетности» предусматривает, что предприятие должно представлять в своем отчете о финансовом положении краткосрочные и долгосрочные активы и обязательства в качестве отдельных классов (в соответствии с п. 66 — 76 МСФО 1). Исключением будет, когда представление информации, основанное на степени ликвидности, обеспечивает надежную и более уместную информацию.

МСФО 1 прямо указывает, что предприятию следует представлять раздельно:

- активы и обязательства, возмещение или погашение которых ожидается в течение не более чем 12 месяцев после окончания отчетного периода, и

- активы и обязательства, возмещение или погашение которых ожидается по истечении более чем 12 месяцев после окончания отчетного периода.

Простым языком:

если в бухгалтерском учете на отчетную дату у вас зарегистрирован долгосрочный банковский кредит со сроком погашения 5 лет, то вам следует отделить ту часть, которая будет погашена в течение следующих 12 месяцев после отчетного периода. И раскрыть в отчетности краткосрочную часть этого кредита.

Предприятие определяет актив или обязательство как краткосрочное, если удовлетворяется одно из нижеперечисленных условий.

Все прочие активы и обязательства организация должна классифицировать как долгосрочные.

Вы наверняка обратили внимание, что стандарт учитывает и то, что у каждой организации может быть разный операционный цикл, который не всегда совпадает с двенадцатью месяцами. Если у предприятия операционный цикл длиннее, чем 12 месяцев, то оно вправе классифицировать свои активы и обязательства, исходя из своего цикла. При условии, что его длину можно четко определить.

МСФО 1 предусматривает также специфические правила, которые следует учитывать при классификации активов и обязательств. С ними вы можете ознакомиться в самом стандарте. Я же хотела бы обратить ваше внимание на влияние такой классификации на финансовые показатели и принятие решений.

Долгосрочные обязательства в балансе (раздел IV)

Важно! Обязательства (краткосрочные и долгосрочные) в балансе всегда отражаются в Пассиве.

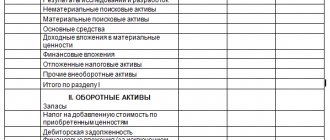

В бухгалтерском балансе информацию обо всех долгосрочных обязательствах предприятия можно найти в разделе IV, включающем следующие статьи:

- Заемные средства (строка 1410). Это оформленные юрлицом кредиты и займы, проценты за пользование денежными средствами и сопутствующие затраты (плата за проверку кредитного договора, платные консультации, информация коммерческого характера и т.д.).

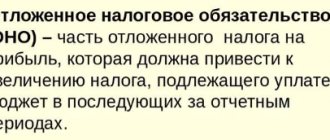

- Отложенные налоговые обязательства (строка 1420). Это доля отложенного налога на прибыль организации, которая в итоге увеличит налог на прибыль, запланированный к перечислению в бюджет в следующем за отчетным или в более поздних периодах.

- Оценочные обязательства (строка 1430). Задолженности предприятия, которые планируется погасить не ранее чем через год.

- Прочие обязательства (строка 1450). Все прочие долги, не относящиеся ни к одной из перечисленных выше категорий.

Посмотрим, как упомянутый раздел IV выглядит:

Разберем раздел IV “Долгосрочные обязательства” построчно и проследим, каким образом заполняется каждая строка баланса:

| Строка раздела IV | Порядок формирования строки | Алгоритм расчета показателя* *К_ — кредитовое сальдо |

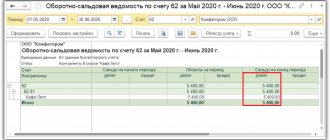

| 1410 “Заемные средства” | Отражению подлежат сведения обо всех обязательствах фирмы, взятых на долгий срок (таковым считается период времени от 1 календарного года). Кредиторская задолженность может возникнуть вследствие получения займа в денежной либо натуральной форме, в виде обязательства по векселю, кредита банка. Для формирования строки нужно взять кредитовое сальдо сч.67 только в части долгов с продолжительным временем выплаты. | К67 (только долгосрочные долги) |

| 1420 “Отложенные налоговые обязательства” | Заполняется лишь предприятиями, руководствующимися ПБУ 18/02. Формирование строки происходит путем указания кредитового сальдо сч.77. В случаях, когда фирмы позволяют себе осуществление зачета налоговых обязательств и активов и представление их сальдированно в свернутом виде, строка подлежит заполнению только тогда, как кредитовое сальдо сч.77 > дебетового сальдо сч.09 (на величину разницы между данными показателями). | К77 |

| 1430 “Оценочные обязательства” | Указывается сумма сформированных по ПБУ 8/2010 резервов по части долгосрочных обязательств. В качестве примера можно указать резервы, сформированные на гарантийный ремонт. Формирование строки производится путем отражения в ней кредитового сальдо сч.96 (для долгов с периодом возврата от 1 года), которое не было списано по состоянию на 31.12 отчетного периода. | К96 (только оценочные обязательства с длительным сроком исполнения) |

| 1450 “Прочие обязательства” | Содержит сведения о долгах перед контрагентами с периодом возврата от 1 года. Формируется как сальдо следующих счетов: — сч.60 (долги перед подрядчиками и поставщиками по полученным ранее отсрочкам платежей и рассрочкам по оплате поставленных товаров, только по кредитным задолженностям с долгим сроком возврата); — сч.62 (долги перед заказчиками и потребителями по полученным авансам, предоплатам за будущую поставку товаров, коммерческим кредитам, только по долгосрочным задолженностям); — сч.68 (кредиторские задолженности с продолжительным сроком погашения, возникшие по части платежей в бюджет (налогов, сборов), например, при получении рассрочки и отсрочки по федеральным налоговым сборам, инвестиционного налогового кредита); — сч.69 (долги предприятия по уплате страховых взносов с длительным периодом погашения, например, возникшие ввиду реструктуризации задолженности перед внебюджетными фондами); — сч.76 (не вошедшие в иные категории долги с продолжительным временем погашения); — сч.86 (кредит сч.86 — целевое финансирование со временем исполнения обязательств не менее 1 года, например, при возникновении обязательства застройщика по передаче готового объекта инвесторам после получения целевого финансирования на строительство). | К60+К62+К68+К69+К76+К86 (только долгосрочные обязательства) |

| 1400 “Итого по разделу IV” | Сумма строк 1410-1450 (общий объем обязательств компании). |

Итог по разделу “Долгосрочные обязательства” рассчитывается в соответствии со следующей формулой:

Долгосрочные обязательства: заемные средства (строка 1410)

К заемным средствам, отражаемым в строке 1410 раздела IV, относятся все оформленные на конец отчетного периода на срок от 1 года банковские кредиты, различные займы, долги облигационные и вексельные. Такие задолженности накапливаются на сч. 67.

Сумма взятого займа отражается в бухгалтерском учете в сумме, указанной в договоре займа, не превышающей суммы фактически взятых финансов. Такой договор признается заключенным в момент фактического получения денежных средств (или иных активов) от заемщика.

Долг по займам и кредитам демонстрируется в балансе с принятием во внимание процентов за пользование денежными средствами, накопленными на конец отчетного периода.

Важно! В случае получения кредита (не займа) отражению в балансе в качестве кредиторской задолженности подлежит сумма по договору, но с принятием во внимание условий договора. Связано это с тем, что банки оставляют за собой право не выдавать денежные средства (если такое условие содержится в договоре), и что в случае безосновательного отказа в выдаче кредита банк обязан будет выплатить клиенту компенсацию.

Долгосрочные обязательства: отложенные налоговые обязательства (строка 1420)

Отражаются на сч.77 по видам обязательств. Бухгалтерские проводки:

- ДЕБЕТ 68.4.2 КРЕДИТ 77 (возникновение отложенных налоговых обязательств);

- ДЕБЕТ 77 КРЕДИТ 68.4.2 (уменьшение отложенных НО).

Отложенные налоговые обязательства появляются в бухгалтерском балансе в связи с тем, что возникают налогооблагаемые временные разницы (фактически, это отложенный налог, который впоследствии увеличит налог на прибыль к уплате). Отражение таковых в бухучете происходит с учетом всех налогооблагаемых разниц, при этом такие обязательства признаются именно в том периоде, в течение которого они возникли.

Временная разница — это доходы, которые формируют прибыль (и расходы, формирующие убыток) в рамках одного отчетного периода, а налогооблагаемую базу формируют при этом в другом (других) периодах.

Важно! Если задолженность или актив, по которому начислялись отложенные налоговые обязательства, выбывает, на счета прибылей и убытков производится списание суммы ОНО, которая согласно Налоговому кодексу не будет увеличивать налогооблагаемую прибыль.

Долгосрочные обязательства: оценочные обязательства (строка 1430)

Учитываются бухгалтерами на сч.96, признаются при единовременном соблюдении 3 условий:

- Невозможность избежать исполнения обязательства, возникшего ранее ввиду осуществления хозяйственной деятельности.

- Вероятность расхода (снижения экономических выгод с целью исполнения обязательства).

- Возможность обоснованной оценки суммы возможного расхода (величины обязательства).

Перечисленные условия учета оценочных обязательств неприменимы в некоторых случаях. Так, они не принимаются во внимание, если речь идет о:

- суммах, которые учитываются по ПБУ 18/02 и влияют на сумму налога на прибыль, запланированного к перечислению в бюджет в следующем за отчетным или в более поздних периодах;

- оценочных резервах;

- резервах, которые были сформированы из средств нераспределенной прибыли; резервном капитале;

- договорах, по которым как минимум одна из сторон не выполнила обязательства в полном объеме по состоянию на отчетную дату (исключение — заведомо убыточные договора, причем таковым не признается договор, по которому сторона может отказаться от исполнения обязательств в одностороннем порядке без каких-либо штрафов).

Прочие обязательства. Строка 1450

По данной строке отражаются прочие, не упомянутые выше, обязательства организации, срок погашения которых превышает 12 месяцев после отчетной даты (п. 19 ПБУ 4/99). При этом необходимо учитывать, что долгосрочные обязательства организации, информация о которых является существенной, должны отражаться в разд. IV Бухгалтерского баланса обособленно. Следовательно, существенные показатели не должны формировать показатель строки 1450 «Прочие обязательства» (абз. 2 п. 11 ПБУ 4/99, Письмо Минфина России от 24.01.2011 N 07-02-18/01).

Что учитывается в составе прочих долгосрочных обязательств?

В составе прочих долгосрочных обязательств могут числиться при условии несущественности кредиторская задолженность и обязательства, учитываемые на следующих счетах бухгалтерского учета (Инструкция по применению Плана счетов, пп. «г» п. 3.1.8 Положения по бухгалтерскому учету долгосрочных инвестиций, Письмо Минфина России от 29.01.2008 N 07-05-06/18):

— 60 «Расчеты с поставщиками и подрядчиками» — в части задолженности перед поставщиками и подрядчиками, срок погашения которой превышает 12 месяцев (указанная задолженность характеризует долгосрочные обязательства организации по оплате полученных от поставщиков и подрядчиков товаров, работ, услуг, включая обязательства по коммерческим кредитам);

— 62 «Расчеты с покупателями и заказчиками» — в части задолженности перед покупателями и заказчиками, срок погашения которой превышает 12 месяцев (указанная задолженность возникает в случае получения аванса (предварительной оплаты) под поставку продукции, товаров (выполнение работ, оказание услуг) и включает задолженность по коммерческим кредитам);

— 68 «Расчеты по налогам и сборам» — в части долгосрочной задолженности по налогам и сборам (например, при предоставлении организации инвестиционного налогового кредита, отсрочки или рассрочки по уплате федеральных налогов и сборов);

— 69 «Расчеты по социальному страхованию и обеспечению» — в части долгосрочной задолженности по страховым взносам (например, при реструктуризации задолженности перед внебюджетными фондами);

— 86 «Целевое финансирование» — в части обязательств, срок исполнения которых превышает 12 месяцев (например, при получении целевого финансирования организациями-застройщиками от инвесторов, которое порождает обязательства застройщика перед инвесторами по передаче им построенного объекта);

— 76 «Расчеты с разными дебиторами и кредиторами» — в части прочей долгосрочной кредиторской задолженности и обязательств.

Как определяется величина кредиторской задолженности?

Величина кредиторской задолженности определяется на основе данных бухгалтерского учета. Расчеты с кредиторами отражаются организацией в суммах, признаваемых ею правильными. Отражаемые в бухгалтерской отчетности суммы по расчетам с банками, бюджетом должны быть согласованы с соответствующими организациями и тождественны. Сумму задолженности по коммерческим и инвестиционным налоговым кредитам формируют как сумма основного долга, так и сумма причитающихся на конец отчетного периода к уплате процентов согласно условиям договоров (п. 1 ПБУ 15/2008, п. п. 73, 74 Положения по ведению бухгалтерского учета и бухгалтерской отчетности).

Если в договоре на приобретение актива (выполнение работ, оказание услуг) предусмотрена отсрочка (рассрочка) платежа и при этом плата за коммерческий кредит отдельно не установлена, то ее величину, учтенную в цене договора, организация определяет самостоятельно. Данная сумма, являясь по экономическому содержанию процентами, причитающимися к уплате заимодавцу (кредитору), признается в бухгалтерском учете равномерно до конца периода отсрочки (рассрочки) в порядке, предусмотренном ПБУ 15/2008 (Приложение к Письму Минфина России от 06.02.2015 N 07-04-06/5027).

Внимание!

Кредиторская задолженность, выраженная в иностранной валюте (в том числе подлежащая оплате в рублях), для отражения в бухгалтерской отчетности пересчитывается в рубли по курсу, действующему на отчетную дату (п. п. 1, 5, 7, 8 ПБУ 3/2006).

Исключение составляет кредиторская задолженность, возникшая в связи с получением аванса, предварительной оплаты или задатка. Кроме того, не пересчитываются остатки средств целевого финансирования, полученного в иностранной валюте. Такие кредиторская задолженность и обязательства показываются в бухгалтерской отчетности по курсу на дату получения денежных средств (принятия их к учету) (п. п. 7, 9, 10 ПБУ 3/2006).

Какие данные бухучета используются при заполнении строки 1450 «Прочие обязательства»?

При заполнении этой строки Бухгалтерского баланса могут использоваться данные аналитического учета об остатках по счетам 60, 62, 68, 69, 76 и о кредитовом сальдо по счету 86 (в части долгосрочной кредиторской задолженности) на отчетную дату. Остатки по указанным счетам формируют показатель строки 1450 «Прочие обязательства» только при условии несущественности данной информации. Долгосрочные обязательства организации, информация о которых является существенной, должны отражаться в разд. IV Бухгалтерского баланса обособленно (абз. 2 п. 11 ПБУ 4/99, Письмо Минфина России от 24.01.2011 N 07-02-18/01).

Согласно разъяснениям Минфина России при получении организацией оплаты, частичной оплаты в счет предстоящих поставок организацией товаров (выполнения работ, оказания услуг, передачи имущественных прав) кредиторская задолженность отражается в бухгалтерском балансе в оценке за минусом суммы НДС, подлежащей уплате (уплаченной) в бюджет (Письмо Минфина России от 09.01.2013 N 07-02-18/01).

Внимание!

При отражении в отчетности не допускается зачет между статьями активов и пассивов (дебетовым и кредитовым остатками по счетам 60, 62, 68, 69 и 76) (п. 34 ПБУ 4/99).

Строка 1450 «Прочие обязательства» = Кредитовые остатки по счетам 60,62, Если у организации на счетах 62, 76 числится кредиторская задолженность в сумме полученной предоплаты с учетом НДС, то при определении показателя строки 1450 необходимо уменьшить кредитовые остатки по этим счетам на соответствующие суммы НДС (Письмо Минфина России от 09.01.2013 N 07-02-18/01), 68,69,76 + Кредитовое сальдо по счету 86

В общем случае показатели по строке 1450 «Прочие обязательства» на 31 декабря предыдущего года и на 31 декабря года, предшествующего предыдущему, переносятся из Бухгалтерского баланса за предыдущий год. В случае если показатель строки 1450 на отчетную дату сформирован по иным правилам, то показатели на 31 декабря предыдущего года и на 31 декабря года, предшествующего предыдущему, должны быть скорректированы таким образом, как если бы они определялись по тем же правилам, что и показатель на отчетную дату. Иными словами, должна быть обеспечена сопоставимость сравнительных показателей (абз. 2 п. 10 ПБУ 4/99).

В графе «Пояснения» приводится указание на раскрытие данного показателя. Если организация оформляет Пояснения к Бухгалтерскому балансу и Отчету о финансовых результатах по формам, содержащимся в Примере оформления Пояснений, приведенном в Приложении N 3 к Приказу Минфина России N 66н, то в графе «Пояснения» по строке 1450 «Прочие обязательства» может быть указана таблица 5.3 «Наличие и движение кредиторской задолженности», в которой раскрыты показатели долгосрочных обязательств, предполагаемый срок исполнения которых превышает 12 месяцев после отчетной даты.

Пример заполнения строки 1450 «Прочие обязательства»

Показатели по счету 86 (показатели по счетам 60, 62, 68, 69, 76 в части долгосрочной кредиторской задолженности отсутствуют): руб.

| Показатель | На отчетную дату (31.12.2014) |

| 1 | 2 |

| 1. Сальдо по кредиту счета 86 (аналитический счет учета долгосрочных обязательств перед инвесторами по передаче объектов строительства) | 4 053 404 |

Фрагмент Бухгалтерского баланса за 2013 г.

| Пояснения | Наименование показателя | Код | На 31 декабря 2013 г. | На 31 декабря 2012 г. | На 31 декабря 2011 г. |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 5.3 | Обязательства перед инвесторами по передаче объектов строительства | 1435 | 2933 | 1500 | — |

| Прочие обязательства | 1450 | — | — | 580 |

Решение

Величина долгосрочных обязательств, представляющих собой задолженность перед инвесторами по передаче объектов строительства, составляет:

на 31 декабря 2014 г. — 4053 тыс. руб.;

на 31 декабря 2013 г. — 2933 тыс. руб.;

на 31 декабря 2012 г. — 1500 тыс. руб.

Прочие долгосрочные обязательства на 31 декабря 2014 г., на 31 декабря 2013 г. и на 31 декабря 2012 г. отсутствуют.

Фрагмент Бухгалтерского баланса будет выглядеть следующим образом.

| Пояснения | Наименование показателя | Код | На 31 декабря 2014 г. | На 31 декабря 2013 г. | На 31 декабря 2012 г. |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 5.3 | Обязательства перед инвесторами по передаче объектов строительства | 1435 | 4053 | 2933 | 1500 |

| Прочие обязательства | 1450 | — | — | — |

Нормативные и законодательные акты по теме

| Приказ Минфина России от 02.07.2010 № 66н | Утверждение формы бухгалтерского баланса |

| п. 7.3 Концепции, одобренной Методологическим советом по бухучету при Министерстве финансов | Об основаниях для возникновения обязательств |

| п. 19 ПБУ 4/99 | Определение долгосрочных обязательств |

| Приказ Минфина России от 31.10.2000 № 94н | Алгоритм расчета показателей статей долгосрочных обязательств |

Ответы на часто задаваемые вопросы по “Долгосрочные обязательства в балансе”

Вопрос: Уменьшается ли кредиторская задолженность в связи с начислением к уплате налога на добавленную стоимость с полученных предприятием авансов?

Ответ: Да, начисленный НДС с полученных компанией авансов снижает размер кредиторской задолженности в балансе, с которой сумма налога была исчислена. Точно так же НДС с выданного организацией аванса не отражается в Пассиве баланса, а снижает сумму дебиторской задолженности в Активе. Что касается Вашего вопроса, приведем пример: на отчетную дату получен аванс 118 тысяч р., включая сумму НДС по ставке 18%, в Пассив запишем (118 тыс. р. — 118 тыс. р. х 18/118) = 100 тыс. р.

Вопрос: Как поступить с оценкой отложенных налоговых обязательств, если НК РФ предусматривает разные ставки налога на прибыль по некоторым видам доходов компании?

Ответ: В такой ситуации налоговая ставка должна соответствовать тому виду дохода, который приведет к снижению величины или полному погашению налогооблагаемой временной разницы в будущих годах (следующем за отчетным или последующих периодах).

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Анализируем результаты

По результатам анализа можно сделать следующие выводы:

1. Валюта баланса уменьшилась к концу года на 12 414 тыс. руб. (–16,71 %). Это говорит о том, что сократились активы и капитал организации, т. е. ее основная деятельность. Причины снижения:

- сокращение собственного капитала (и прежде всего — убытки; см. строку баланса «Капитал и резервы»);

- финансирование капитальных вложений за счет краткосрочных обязательств. Рост внеоборотных активов в балансе по разделу «Внеоборотные активы» превышает совокупный рост собственного капитала и долгосрочных обязательств по разделу «Капитал и резервы» и «Долгосрочные обязательства».

2. Величина внеоборотных активов увеличилась за счет основных средств (+362 тыс. руб., или +27,61 %) и нематериальных активов. По результатам вертикального анализа видно, что отношение внеоборотных активов к итогу баланса на конец года (5,77 %) выросло по сравнению с началом года (3,13 %) на 2,64 %. Это положительный результат, свидетельствующий о росте производственного потенциала организации.

3. Величина оборотных активов уменьшилась по всем позициям (кроме НДС и краткосрочных финансовых вложений) и на 13 659 тыс. руб. (–18,98 %).

На 62,07 % сократились запасы, что свидетельствует о падении объемов производства, сокращении запасов сырья и готовой продукции.

4. Дебиторская задолженность уменьшилась на 10,82 % (5360 тыс. руб.), однако удельный вес этой статьи баланса за отчетный период вырос на 4,72 %.

К сведению

Разница в результатах расчетов дебиторской задолженности при проведении горизонтального и вертикального анализа возникла из-за того, что дебиторская задолженность уменьшилась не столь значительно, как итог баланса. Поэтому рост доли дебиторской задолженности в структуре имущества — негативный факт, который свидетельствует о снижении мобильности имущества и уменьшении эффективности оборота.

5. По результатам горизонтального анализа уменьшилась и кредиторская задолженность — на 20,43 % (13086 тыс. руб.). Это говорит о сокращении срочных долгов. Вертикальный анализ показал снижение доли кредиторской задолженности на 3,85 %.

С одной стороны это способствует росту ликвидности организации, но с другой — уменьшение суммы кредиторской задолженности в два раза больше уменьшения суммы дебиторской, а это ведет к сокращению собственного оборотного капитала и снижению финансовой устойчивости организации.

6. Величина собственного капитала уменьшилась на 2193 тыс. руб. (–32,68 %) за счет сокращения объема нераспределенной прибыли, т. е. финансовые результаты деятельности организации ухудшились, снизился запас финансовой устойчивости.

7. Сокращение долгосрочных обязательств говорит о погашении задолженности перед банками. Но отсутствие в структуре капитала краткосрочных кредитов и займов при одновременном сокращении кредиторской задолженности может свидетельствовать о низкой кредитоспособности организации.

8. Динамика финансовых коэффициентов говорит о снижении мобильности оборота и имущества в целом; снижении производственных возможностей в результате сокращения производственных запасов. Положительный момент — рост обеспеченности запасов собственными средствами.

9. Коэффициенты финансовой независимости (автономии, привлечения, «плечо») показывают долю собственного (заемного) капитала в общих источниках средств.

К сведению

Структура капитала зависит от сферы деятельности организации. Для промышленных предприятий рекомендуемая доля собственного капитала в общей сумме источников средств — не менее 50 %. Рост удельного веса собственного капитала расценивается положительно, так как это снижает уровень финансового риска и укрепляет финансовую устойчивость организации.

В рассматриваемой организации значение коэффициента автономии низкое и продолжает снижаться: на начало года собственный капитал составлял всего 9 % в общей сумме капитала, на конец года — 7,3 %.

10. Значение коэффициента маневренности собственного капитала на начало года — 1,1788 (> 1) — говорит о том, что оборот обеспечивается долгосрочными заемными средствами, что увеличивает риск неплатежеспособности.

11. Коэффициент абсолютной ликвидности показывает, какая часть текущей задолженности может быть погашена в ближайшее к моменту составления баланса время, что является одним из условий платежеспособности. Нормальное значение — 0,2–0,5.

Фактическое значение коэффициента (0,02) не укладывается в указанный диапазон. Это значит, что если остаток денежных средств будет поддерживаться на уровне отчетной даты (за счет равномерного поступления платежей от партнеров), имеющаяся краткосрочная задолженность не сможет быть погашена за 2–5 дней.

12. Коэффициент срочной ликвидности отражает прогнозируемые платежные возможности организации при условии своевременных расчетов с дебиторами. Значение этого коэффициента должно быть » 0,8.

В нашей задаче коэффициент срочной ликвидности = 0,83. Можно сделать вывод, что организация способна погасить свои долговые обязательства (несрочные) при условии своевременного погашения дебиторской 13. Коэффициент текущей ликвидности (покрытия) показывает, в какой степени текущие активы покрывают краткосрочные обязательства. Он характеризует платежные возможности организации при условии не только своевременных расчетов с дебиторами и благоприятной реализации готовой продукции, но и в случае продажи при необходимости материальных оборотных средств.

Уровень коэффициента покрытия зависит от отрасли производства, длительности производственного цикла, структуры запасов и затрат. Норма — 2,0 < Ктл< 3,0, т. е. на каждый рубль краткосрочных обязательств приходится от двух до трех рублей ликвидных средств.

Невыполнение этого норматива (в рассматриваемом балансе Ктл = 1,14) говорит о финансовой нестабильности, различной степени ликвидности активов и невозможности быстро их реализовать в случае одновременного обращения нескольких кредиторов.