Бухучет

Если фактические затраты на приобретение права требования долга (дебиторской задолженности) по договору цессии меньше самой задолженности, то приобретенное право требования является для цессионария финансовым вложением, которое учитывается на счете 58 «Финансовые вложения» (п. 3 ПБУ 19/02).

По дебету счета 58 приобретенное право требования отражайте по фактическим затратам на его приобретение. Состав таких затрат формируется из следующего:

- сумм, уплачиваемых в соответствии с договором продавцу (цеденту);

- иных расходов, непосредственно связанных с приобретением (например, консультационные услуги, посреднические вознаграждения).

Об этом говорится в пунктах 8 и 9 ПБУ 19/02.

На дату подписания договора цессии в учете сделайте проводку:

Дебет 58 Кредит 76 – отражена стоимость приобретенного по договору цессии права требования.

Погашение задолженности перед цедентом отражайте проводкой:

Дебет 76 Кредит 51 (50) – погашена задолженность перед цедентом по договору цессии на дату расчетов по условиям договора.

По кредиту счета 58 отражайте списание права требования (при погашении должником своих обязательств). Стоимость права требования учтите в составе прочих расходов, а сумму, полученную от должника, – в составе прочих доходов (п. 11 ПБУ 10/99, п. 7 ПБУ 9/99). При поступлении денежных средств от должника в погашение задолженности сделайте проводки:

Дебет 51 (50) Кредит 76 – получена задолженность от должника;

Дебет 76 Кредит 91-1 – учтена в составе доходов сумма погашенной задолженности;

Дебет 91-2 Кредит 58 – учтена в составе расходов стоимость приобретенного права требования.

Такой порядок следует из Инструкции к плану счетов (счета 58, 76, 91).

Ситуация: как отразить в бухучете приобретение права требования долга по номинальной стоимости?

Отражайте как денежный эквивалент.

Право требования долга, приобретенное по номинальной стоимости, не способно принести доход организации в будущем и не может рассматриваться в качестве финансовых вложений (п. 2 ПБУ 19/02). Поэтому такой актив следует квалифицировать как денежные эквиваленты. Это объясняется тем, что право требования долга является высоколиквидным активом, который можно предъявить к оплате, реализовать или передать в оплату. Такая квалификация права требования долга не противоречит позиции Минфина России, приведенной в пункте 5 информационного сообщения от 21 декабря 2009 года.

Специальный счет для отражения движения таких денежных эквивалентов Планом счетов не предусмотрен. Организация может учесть такое требование, например, на счете 76 «Расчеты с прочими дебиторами и кредиторами», открыв отдельный субсчет «Денежные эквиваленты, не являющиеся финансовыми вложениями». В бухгалтерском балансе, а также в отчете о движении денежных средств учитывайте приобретение права требования долга по номинальной стоимости в составе денежных эквивалентов, заранее закрепив такой порядок в учетной политике.

При приобретении права требования долга по номинальной стоимости по договору цессии в бухучете сделайте проводки:

Дебет 76 субсчет «Денежные эквиваленты, не являющиеся финансовыми вложениями» Кредит 76 «Расчеты с цедентом» – отражена стоимость приобретаемого по договору цессии права требования;

Дебет 76 субсчет «Расчеты с цедентом» Кредит 51 – произведена оплата по договору цессии права требования.

При поступлении денежных средств от должника в погашение задолженности сделайте проводку:

Дебет 51 (50) Кредит 76 «Денежные эквиваленты, не являющиеся финансовыми вложениями» – получена задолженность от должника.

Ситуация: как отразить в бухучете приобретение права требования долга, если по условиям договора право требования переходит цессионарию после полной оплаты своих обязательств?

До окончательного расчета с цедентом перечисленные суммы отражайте как авансы.

При этом на момент заключения договора никаких записей в бухучете цессионария делать не надо. Ведь по отношению к должнику он станет кредитором только после того, как окончательно рассчитается с продавцом долга (цедентом). Такой порядок следует из пункта 2 статьи 389.1 Гражданского кодекса РФ и пункта 8 статьи 3 Закона от 6 декабря 2011 г. № 402-ФЗ.

А если цессионарий расплачивается с цедентом частями? Тогда уплаченные суммы в бухучете отражайте как предоплату:

Дебет 76 субсчет «Расчеты с цедентом» Кредит 51 – перечислен аванс в счет оплаты по договору цессии.

Это следует из пунктов 3, 16 ПБУ 10/99.

Окончательно рассчитавшись, переход права требования долга отразите в следующем порядке.

Если фактические затраты на приобретение права требования долга по договору цессии меньше самой задолженности, то приобретенное право требования отразите на счете 58 «Финансовые вложения»:

Дебет 58 Кредит 76 субсчет «Расчеты с цедентом» – отражена стоимость приобретенного по договору цессии права требования как финансовые вложения.

Купив право требования долга по номинальной стоимости, в бухучете сделайте проводки:

Дебет 76 субсчет «Денежные эквиваленты, не являющиеся финансовыми вложениями» Кредит 76 «Расчеты с цедентом» – отражена стоимость приобретенного по договору цессии права требования долга по номинальной стоимости.

ОСНО: налог на прибыль

При расчете налога на прибыль доходы и расходы, связанные с приобретением права требования (дебиторской задолженности) по договору купли-продажи (договору займа, кредитному договору и др.), признавайте доходами и расходами от реализации финансовых услуг (п. 3 ст. 279 НК РФ).

При этом в доходы включите сумму задолженности, которую погашает дебитор. Расходами признавайте сумму затрат, связанных с приобретением права (в т. ч. сумму, уплаченную цеденту при приобретении дебиторской задолженности).

Об этом говорится в пункте 3 статьи 279 Налогового кодекса РФ.

Если расходы, связанные с приобретением права требования по договору купли-продажи (договору займа, кредитному договору и др.), превышают доходы, полученные по данной операции, то полученная разница признается убытком. Такой убыток можно учесть при расчете налога на прибыль (п. 2 ст. 268 НК РФ, письмо Минфина России от 23 августа 2013 г. № 03-03-06/1/34636).

Если организация применяет метод начисления, доходы и расходы отражайте на дату погашения должником своего долга. Если должник погашает всю сумму обязательства единовременно, доходы и расходы учитывайте в полной сумме.

Такой вывод позволяет сделать пункт 3 статьи 279 и пункт 5 статьи 271 Налогового кодекса РФ.

Если должник перечисляет задолженность частями (в течение нескольких отчетных (налоговых) периодов по налогу на прибыль), доходы и расходы определяйте в соответствии с принципом соразмерности доходов и расходов (п. 2 ст. 271, п. 1 ст. 272 НК РФ). При этом в составе доходов учтите ту часть долга, которую фактически перечислил дебитор. Сумму расходов определите пропорционально фактически полученной сумме доходов. Например, если должник перечислил 30 процентов от суммы долга, в расходах учтите 30 процентов от суммы расходов, связанных с приобретением права требования. Такой порядок учета доходов и расходов при частичном погашении задолженности разъяснен в письмах Минфина России от 29 июля 2013 г. № 03-03-06/2/30028, от 8 ноября 2011 г. № 03-03-06/1/726.

При методе начисления расходы на приобретение права требования учитывайте независимо от факта их оплаты цеденту. Даже в случае, когда цессионарий приобрел право требования, но не оплатил его цеденту на дату получения средств от должника. Такой вывод позволяет сделать пункт 1 статьи 272 Налогового кодекса РФ. Аналогичные разъяснения приведены в письмах Минфина России от 29 июля 2013 г. № 03-03-06/2/30028 и от 8 ноября 2011 г. № 03-03-06/1/726.

Если организация применяет кассовый метод:

- доходы учитывайте на дату погашения дебитором своего долга (например, на дату зачисления на расчетный счет организации денег в счет погашения обязательства);

- расходы учитывайте при погашении дебитором своего долга (при этом приобретенное право должно быть оплачено цеденту).

Такой порядок предусмотрен статьей 273 и пунктом 3 статьи 279 Налогового кодекса РФ.

Пример отражения в бухучете и при налогообложении операций по приобретению дебиторской задолженности на основании договора уступки права требования. Учет у цессионария

В январе ООО «Альфа» приобрело у ООО «Торговая » право требования (дебиторскую задолженность) к ООО «Производственная ». Сумма долга составляет 590 000 руб. (в т. ч. НДС – 90 000 руб.). Приобретенное право требования вытекает из договора купли-продажи товаров, реализация которых облагается НДС.

Право требования долга было приобретено за 550 000 руб. (в т. ч. НДС – 83 898 руб.) на основании договора цессии, который был подписан 25 января. В этом же месяце «Альфа» перечислила деньги за приобретенное право требования «Гермесу».

Всю сумму долга «Мастер» перечислил «Альфе» в феврале.

Учет доходов и расходов «Альфа» ведет по методу начисления, налог на прибыль платит ежемесячно.

Бухгалтер «Альфы» отразил эти операции следующим образом.

Январь:

Дебет 58 Кредит 76 – 550 000 руб. – приобретено право требования по договору цессии (включая НДС);

Дебет 76 Кредит 51 – 550 000 руб. – произведена оплата цеденту за приобретенную дебиторскую задолженность.

Февраль:

Дебет 51 Кредит 76 – 590 000 руб. – получена задолженность от должника;

Дебет 76 Кредит 91-1 – 590 000 руб. – учтена в составе доходов сумма погашенной дебиторской задолженности;

Дебет 91-2 Кредит 58 – 550 000 руб. – списана стоимость приобретенного права требования.

Так как сумма, полученная от должника, больше цены приобретения долга, бухгалтер в день прекращения обязательства начислил НДС на сумму превышения.

«Входной» НДС в сумме 83 898 руб. бухгалтер к вычету не принимал.

Февраль:

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС» – 6102 руб. ((590 000 руб. – 550 000 руб.) × 18/118) – начислен НДС к уплате в бюджет на сумму превышения долга над ценой приобретения дебиторской задолженности.

При расчете налога на прибыль за февраль бухгалтер учел 590 000 руб. в составе доходов и 550 000 руб. – в составе расходов.

Ситуация: как цессионарию при расчете налога на прибыль методом начисления отразить приобретение права требования по договору займа и погашение заемщиком задолженности?

Приобретение по договору цессии права требования и погашение должником задолженности по сумме займа отразите в общем порядке. Причитающиеся проценты отражайте в доходах ежемесячно и на день погашения займа.

При погашении заемщиком займа сумму основного долга включите в доходы от реализации. Одновременно при погашении займа в состав расходов включите затраты, связанные с приобретением требования по договору займа. Сделайте это на дату исполнения этого обязательства должником. Такой порядок следует из подпункта 1 пункта 1 статьи 248, пункта 1 статьи 249, подпункта 2.1 пункта 1 статьи 268, пункта 5 статьи 271 и пункта 3 статьи 279 Налогового кодекса РФ.

Одновременно с приобретением права требования суммы займа к цессионарию переходит право требования процентов. То есть право заимодавца по договору займа. Поэтому налоговую базу нужно увеличить в день начисления процентов по условиям договора займа. Это следует из пункта 6 статьи 250, пункта 6 статьи 271 и пункта 4 статьи 328 Налогового кодекса РФ.

Нередко инспекторы пытаются оспорить экономическую целесообразность переуступки прав требования. Однако в большинстве случаев судьи выносят решения в пользу компаний. Требование, принадлежащее кредитору на основании обязательства (цеденту), может быть передано им другому лицу по сделке (уступка требования)*(1). Покупателем долга (цессионарием) может выступать как другая фирма, так и банк, факторинговые организации. Налоговики порой ставят под сомнение экономическую целесообразность уступки права требования для продавца, а иногда и для покупателя. Однако при грамотном документальном оформлении сделки у фирм высокие шансы отстоять свою правоту. Документов мало не бывает

Гражданским кодексом предусмотрено, что кредитор, уступивший требование другому лицу, обязан передать ему документы, удостоверяющие право требования, и сообщить сведения, имеющие значение для реализации требования. Важно, чтобы был собран полный пакет документов по передаваемому долгу: договор со всеми приложениями, накладные или акты оказанных услуг (выполненных работ), счета-фактуры, акты сверки расчетов. Если какой-либо из документов отсутствует, это сразу вызовет подозрения у налоговиков в том, что уступаемый долг реально существовал. В одном из споров компания смогла в подтверждение наличия долга представить только счет-фактуру, хотя в акте приема-передачи документов, удостоверяющих право требования, указано, что она принимает подлинные договор купли-продажи имущества, счет-фактуру, акт сверки. Судьи не приняли ссылку компании на счет-фактуру, поскольку без товарной накладной на передачу товара, договора купли-продажи имущества нельзя однозначно сказать, что данный счет-фактура относится именно к спорному долгу. В связи с этим суд признал правомерным решение инспекторов о доначислении налога на прибыль*(2).

Передачу документов, подтверждающих реальность уступаемого долга, следует оформлять актами приема-передачи документов с описями. При их отсутствии налоговики опять же ставят под сомнение действительность задолженности и снимают расходы по ее приобретению. Однако в этом случае суды придерживаются точки зрения, что отсутствие актов приема-передачи документов само по себе не является доказательством неисполнения договоров. Если фактически документы, подтверждающие долг, передавались, то отсутствие описей и актов приема-передачи документов не может свидетельствовать об отсутствии документов вообще*(3).

Чей автограф?

Налоговики могут усомниться в том, что документы по цессии подписывались директором, который на момент сделки имел полномочия представлять компанию. Подписание документов неустановленным лицом — один из часто встречающихся аргументов инспекторов в пользу снятия расходов. В одном из споров контролеры указывали, что договор подписан лицом после его увольнения с должности генерального директора. Такой вывод они сделали на основании записи в трудовой книжке. Тем не менее судьи этот довод не приняли в связи с тем, что запись в трудовой книжке не может свидетельствовать о принятии участниками общества решения о прекращении полномочий генерального директора. Решения общего собрания участников компании о прекращении полномочий генерального директора налоговики не представили, к тому же, по данным ЕГРЮЛ, на момент подписания спорных документов директор компании не менялся*(4).

Зависимость от взаимозависимости

Если в рамках сделки уступки права требования любые два субъекта являются взаимозависимыми или были таковыми до совершения сделки, то инспекторы обязательно возьмут данный факт на вооружение и оспорят правомерность признания расходов по сделке. Налоговая выгода налицо — объясняют свою позицию контролеры, и зачастую проигрывают суды. Ведь им нужно доказать, что деятельность компании, ее взаимозависимых или аффилированных лиц направлена на совершение операций, связанных с налоговой выгодой, преимущественно с контрагентами, не исполняющими своих налоговых обязанностей. Доказать это, как правило, очень сложно. А если еще и покупатель долга объяснит наличие деловых целей в сделке уступки права требования, то повышаются шансы победить налоговую в споре. Например, суд принял во внимание в качестве объяснения цели заключения спорного договора уменьшение возможных убытков при списании всей суммы задолженности как безнадежной ко взысканию*(5).

В поисках экономической целесообразности

Налоговики нередко оспаривают экономическую целесообразность сделки уступки права требования. В рамках одного из споров инспекторы доначислили налог на прибыль компании в связи с тем, что, по их мнению, сделка уступки права требования долга не носила для цедента экономической целесообразности. Уступалось право требования на долг, возникший из кредитного договора. По мнению инспекторов, должник и не собирался возвращать долг, а целью уступки было исключительно уменьшение базы по налогу на прибыль.

Однако судьи установили среди прочего*(6), что продавец долга в целях его погашения обращался в арбитражный суд, который по итогам рассмотрения исков взыскал задолженность, выдав исполнительные листы. Поэтому доводы инспекторов о нецелесообразности расходов для цедента судом были отклонены, поскольку противоречили правовой позиции Конституционного Суда РФ*(7): налоговое законодательство не использует понятие экономической целесообразности, а поэтому обоснованность расходов не может оцениваться с точки зрения их целесообразности. Налогоплательщик самостоятельно определяет целесообразность несения таких расходов. В полномочия инспекторов входит лишь контроль за соблюдением законодательства о налогах и сборах, а не вменение им доходов исходя из собственного видения способов достижения компаниями экономического результата с меньшими затратами.

В другом деле инспекторы доначислили налог на прибыль цессионарию на том основании, что он приобрел заведомо безнадежный долг исключительно ради налоговой выгоды. В суде цессионарий пояснил, что целью приобретения прав требования являлось не только непосредственное получение долга, но и расширение за счет сотрудничества с должником и продавцом долга, сырьевой базы для производства, что повлекло бы, по расчетам компании, увеличение объема производства и доходов от реализации. В расчете на дополнительные объемы сырья компания разработала производственную программу и ее технико-экономическое обоснование. На этом основании судьи сделали вывод*(8), что деловой просчет, допущенный фирмой в рамках хозяйственной деятельности, при отсутствии доказательств того, что она руководствовалась исключительно интересами получения необоснованной налоговой выгоды, не может быть квалифицирован как действие, направленное на получение необоснованной налоговой выгоды.

Налоговые «камни» факторинга

При продаже обязательства по договору факторинга фирмы часто допускают такую ошибку. Если доход компании по договору равен сумме уступаемого долга, но из дохода банк удерживает комиссию, то компания не отражает убыток по правилам статьи 279 Налогового кодекса, а попросту включает комиссию по факторингу в полной сумме во внереализационные расходы. Это неправильно. Налоговики и суды исходят из того*(9), что уступка требования, совершенная в рамках договора факторинга, является разновидностью общегражданской уступки права требования, которая не носит самостоятельного характера, а является частью договора финансирования. Фактически у цедента возникает убыток по сделке уступки права требования, так как расходы (сумма долга + сумма комиссии) по ней превышают сумму дохода.

Соответственно, при уступке на вышеуказанных условиях долга, по которому срок исполнения еще не наступил, убыток надо учитывать для целей расчета базы по налогу на прибыль в сумме, не превышающей суммы процентов, которую компания уплатила бы с учетом требований по долговому обязательству*(10). Такого же мнения придерживаются и судьи*(11).

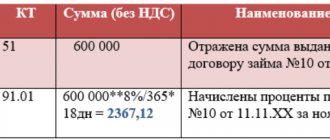

Пример Компания продала факторинговой фирме задолженность контрагента, по которой еще не наступил срок исполнения обязательства, в сумме 530 000 руб. за 100% стоимости. При этом комиссия по договору финансирования составила 7% от стоимости сделки и была удержана при перечислении денег на расчетный счет компании.

Сумма комиссии составила: 530 000 руб. х 7% = 37 100 руб. Убыток от сделки по договору финансирования составил: 530 000 0) = 37 100 руб. Теперь рассчитаем предельную сумму убытка, которую можно учесть при расчете базы по налогу на прибыль исходя из норм ст. 269 Налогового кодекса. В периоде продажи долга ставка рефинансирования равна 8,25%. Период с момента продажи до момента погашения контрагентом своих обязательств, указанный в договоре, — 59 дней. 530 000 руб. х 8,25% х 1,8 х 59/365 = 12 722,18 руб. Соответственно, при расчете базы по налогу на прибыль учитываем убыток в сумме 12 722,18 руб.

Списание безнадежного долга у цессионария

До сих пор остается без однозначного ответа вопрос, касающийся учета у нового кредитора при расчете базы по налогу на прибыль долга, нереального для взыскания. Например, по причине того, что должник ликвидирован. Представители Минфина России в разъяснениях указывают*(12), что такой долг новый кредитор не может признать безнадежным и он не учитывается в составе внереализационных расходов. Свою точку зрения чиновники основывают на том, что сомнительной признается любая задолженность перед компанией, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг. Долг, образовавшийся в ходе уступки права требования, не может быть признан таковым.

В то же время есть постановление Президиума ВАС РФ*(13), в котором судьи отметили, что Налоговым кодексом не установлено каких-либо ограничений при включении в состав внереализационных расходов по налогу на прибыль сумм безнадежных долгов, в зависимости от вида и характера ранее совершенной хозяйственной операции. Основываясь на позиции судей, можно признать долг ликвидированного должника безнадежным и по правилам подпункта 2 пункта 2 статьи 265 Налогового кодекса списать его в состав расходов. Но в этом случае вероятность спора с налоговиками очень высока. Инспекторы поставят вопрос об экономической целесообразности сделки по покупке долга и снимут такие расходы полностью. Шансы компании отстоять данные расходы в суде высоки. Как указали судьи в одном из недавних решений*(14), если все расчеты произведены, а уступка права требования подтверждена документами, то деловая цель покупки долга доказана. В пользу компании сыграет, например, то обстоятельство, что процедура уведомления кредиторов при ликвидации проведена в соответствии с требованиями законодательства. Однако самый безопасный вариант — вообще не учитывать в составе расходов при расчете базы по налогу на прибыль сумму приобретенного долга в случае ликвидации должника.

ОСНО: НДС

Погашение обязательства является объектом обложения НДС. Налоговой базой в этом случае будет превышение суммы погашаемого обязательства над ценой приобретения долга. Данное правило применяется, только если денежное требование вытекает из договоров реализации товаров (работ, услуг), операции по реализации которых облагаются НДС. Такие правила содержит пункт 2 статьи 155 Налогового кодекса РФ. В этом случае организации, которые являются плательщиками НДС, на полученную разницу (между суммой погашения и ценой приобретения) должны начислить НДС по расчетной ставке 18/118 (п. 4 ст. 164 НК РФ). Сделать это нужно в день прекращения обязательства (п. 8 ст. 167 НК РФ). В этот же день необходимо составить счет-фактуру в одном экземпляре и зарегистрировать его в книге продаж.

Начисление НДС отразите проводкой:

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС» – начислен НДС на сумму превышения долга над ценой приобретенного обязательства (дебиторской задолженности).

Такой порядок следует из Инструкции к плану счетов.

Ситуация: можно ли принять к вычету входной НДС, выставленный цедентом при первичной уступке права требования? Право требования вытекает из договора реализации товаров (работ, услуг), операции по реализации которых облагаются НДС.

Нет, нельзя.

Передача имущественных прав (в т. ч. уступка права требования) является самостоятельным объектом налогообложения по НДС и рассматривается как обычная реализация (п. 1 ст. 146 НК РФ). То есть организация получит счет-фактуру от цедента с выделенной сумой налога (п. 3 ст. 168 НК РФ).

Однако для принятия НДС к вычету нет оснований. Объясняется это особым порядком формирования базы по НДС при последующей реализации имущественного права новым кредиторам (или его погашении должником).

Налоговая база по НДС в таком случае определяется как превышение суммы погашаемого обязательства над ценой приобретения долга (п. 2 ст. 155 НК РФ). То есть в этом случае налогом облагается не вся сумма дохода, полученного от последующей продажи (погашения) имущественного права (как при обычной реализации), а только разница между ней и расходами на покупку. Это не в полной мере отвечает требованиям пункта 2 статьи 171 Налогового кодекса РФ, предъявляемым к порядку вычета НДС. В связи с изложенным можно сделать вывод, что входной НДС по приобретенному праву требования является частью расходов организации на его покупку и уменьшает налогооблагаемую базу НДС при последующей реализации имущественного права (погашении долга).

Аналогичные разъяснения содержатся в письме Минфина России от 17 февраля 2010 г. № 03-07-08/40.

Совет: есть аргументы, которые позволяют организациям принять к вычету входной НДС, выставленный цедентом при первичной уступке права требования. Они заключаются в следующем.

Общие условия для вычета НДС по приобретенным имущественным правам указаны в подпункте 1 пункта 2 статьи 171 и пункте 1 статьи 172 Налогового кодекса РФ. В частности, необходимым требованием является использование приобретенного имущественного права в операциях, облагаемых НДС. Поскольку и дальнейшее погашение обязательства, и переуступка права требования являются налогооблагаемыми операциями, при соблюдении прочих условий (наличие счета-фактуры и принятие полученного права на учет) применение вычета правомерно.

Однако в связи с выходом письма Минфина России от 17 февраля 2010 г. № 03-07-08/40 следование данной позиции может привести к разногласиям с проверяющими. Арбитражная практика по данному вопросу пока не сложилась.

УСН

Независимо от выбранного объекта налогообложения организация на упрощенке должна учитывать доходы в соответствии с требованиями статьи 346.15 Налогового кодекса РФ.

Ситуация: нужно ли цессионарию при расчете единого налога включить в доходы стоимость имущества (в т. ч. деньги), полученного от должника в рамках договора цессии? Организация применяет упрощенку.

Ответ на этот вопрос зависит от вида права требования по договору цессии и порядка погашения задолженности.

Денежные средства, полученные цессионарием от должника в счет погашения долга (т. е. сумма дебиторской задолженности, которая была приобретена в рамках уступки права требования у первоначального кредитора (цедента)), признается доходом от реализации финансовых услуг (п. 1 ст. 346.15, п. 1 ст. 249, п. 3 ст. 279 НК РФ). Поэтому при расчете единого налога учитывайте ее в составе доходов от реализации (п. 1 ст. 346.15, ст. 249 НК РФ). При этом в расчет налогооблагаемой базы доходы включайте на дату погашения дебитором своего долга (например, на дату зачисления денежных средств на расчетный счет) (п. 1 ст. 346.17 НК РФ). Такие разъяснения содержатся в письмах Минфина России от 1 августа 2011 г. № 03-11-06/2/112, УФНС России по г. Москве от 18 января 2005 г. № 18-09/01679.

По договору цессии новый кредитор может приобрести право требования долга в виде уплаченного цедентом аванса в счет поставки товара. В результате от должника может поступить товар в погашение задолженности. Тогда при расчете единого налога доход цессионария определяется следующим образом. Если стоимость товара не превышает цену, уплаченную цеденту, то у цессионария дохода не возникнет. Если стоимость товара будет превышать цену, уплаченную цеденту, то разница между стоимостью поступившего товара и суммой, уплаченной цеденту, должна учитываться цессионарием в составе внереализационных доходов. Такой вывод следует из письма Минфина России от 30 января 2012 г. № 03-11-11/14.

При уступке права требования по договору займа (кредита) организация, применяющая упрощенку (цессионарий), не должна учитывать в составе доходов сумму займа, возвращенную должником. Это объясняется тем, что договор цессии, заключенный между цедентом и цессионарием вытекает из договора займа. В свою очередь первоначальный кредитор при возврате ему сумм выданных займов не учитывает их в составе доходов при расчете налога на прибыль (подп. 10 п. 1 ст. 251 НК РФ). Следовательно, если договор цессии вытекает из договора займа, цессионарий также не должен включать в доходы при расчете единого налога сумму погашения задолженности, полученную от должника (подп. 1 п. 1.1 ст. 346.15, подп. 10 п. 1 ст. 251 НК РФ). Такая позиция изложена в письмах Минфина России от 7 февраля 2011 г. № 03-11-06/2/14, от 22 декабря 2010 г. № 03-11-06/2/192, от 22 января 2007 г. № 03-11-05/5 и ФНС России от 3 мая 2011 г. № КЕ-4-3/7204. Если цессионарий получил от должника сумму, превышающую цену, уплаченную цеденту, разницу нужно включить в доход (письмо Минфина России от 2 ноября 2011 г. № 03-11-06/2/151).

Если организация платит единый налог с разницы между доходами и расходами, учесть в составе расходов стоимость приобретения права требования (имущественного права) она не сможет. Это объясняется тем, что данный вид расходов не поименован в закрытом перечне, приведенном в статье 346.16 Налогового кодекса РФ. Аналогичной позиции придерживается Минфин России в письме от 24 июля 2012 г. № 03-11-06/2/93.

ЕНВД

Объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ). Поэтому на расчет единого налога приобретение дебиторской задолженности по договору уступки права требования не влияет.

Ситуация: нужно ли цессионарию на ЕНВД заплатить налог на прибыль и НДС при погашении должником приобретенного права требования? Должник погасил задолженность, приобретенную цессионарием по договору цессии.

Да, нужно.

При получении оплаты от должника в счет погашения приобретенного права требования у цессионария появляется доход от реализации финансовых услуг (п. 3 ст. 279 НК РФ). Операции, связанные с реализацией имущественных прав, регулируются статьей 279 Налогового кодекса РФ и выходят за рамки деятельности, облагаемой ЕНВД.

Значит, у организации (цессионария) – плательщика ЕНВД при получении дебиторской задолженности от должника в счет погашения обязательства появляется обязанность заплатить налоги по общей системе налогообложения (налог на прибыль и НДС) (п. 1 и 7 ст. 346.26 НК РФ).

Кроме того, в связи с появлением дополнительного вида деятельности, не подпадающего под ЕНВД, у организации возникает необходимость распределять расходы, связанные с обоими видами деятельности (например, зарплату руководителя организации) (п. 9 ст. 274, п. 7 ст. 346.26 НК РФ).

Основания для уступки права требования на УСН

В современных условиях некоторые партнеры часто не выполняют свои денежные обязательства, либо действие происходит несвоевременно. В такой ситуации лицо может продать долг. Из-за некоторой специфики работы на упрощенке УСН уступки права требования имеют свои особенности.

При оформлении сделки продавец должен передавать товар покупателю, а последний – оплатить стоимость полученного имущества. Право требования юридического лица – кредитора по обязательствам договора может быть передано другому лицу по уступке или перейти по закону – статье 382 ГК РФ. Уступка будет считаться цессией, тот, кто переуступает, будет цедентом, новый кредитор – цессионарием.

При установлении объекта обложения на УСН выручка от реализации продукции определяется на дату поступления платы за товар. Расходы по покупкам товаров для последующей продажи и расходы НДС признаются после оплаты поставщику. Прибыль от уступки отражается в день, когда от него поступили средства по факту.

Задолженность по дебету, которая появилась на основании контракта уступки по стоимости меньше, чем размер долга, учитывается в финансовых вложениях организации.

Вложение принимается к бухучету по изначальной цене, рассчитанной согласно цене приобретения, впоследствии не подлежит переучету. В первоначальную стоимость вложения входит сумма, внесенная продавцу по договору цессии. Чтобы отразить расчеты с цедентом по контракту, выполнить расчеты с должником, используется счет 76 с открытием аналитических счетов.

ОСНО и ЕНВД

Приобретение права требования по договору цессии является отдельной операцией, на которую распространяются правила главы 25 Налогового кодекса РФ. Платить ЕНВД с такой операции организация не должна, даже если она ведет деятельность, облагаемую этим налогом. Подробнее об этом см. Нужно ли цессионарию заплатить налог на прибыль и НДС при погашении должником приобретенного права требования. Должник погасил свою задолженность, которую организация (цессионарий) приобрела по договору цессии. Организация (цессионарий) является плательщиком ЕНВД. Поэтому операции по приобретению права требования и его погашению должником учитывайте при расчете налогов в том же порядке, что и организации на общей системе налогообложения.

Право требования, приобретенное по договору цессии, цессионарий может переуступить (т. е. продать другому лицу). О том, как в этом случае отражать доходы и расходы, см. Как цессионарию отразить в учете переуступку права требования.

Учет НДС при переуступке права требования долга

Есть некоторые особенности учета налога при переуступке права требования выполнения обязательств. Согласно статье 146 Налогового Кодекса, соглашение по передаче и получении права не имеет отношения к сбыту, несмотря на схожесть с договором купли-продажи. Можно сделать вывод, что операция не облагается налогом.

Если по условиям договора цессии первый кредитор получил доход более суммы долга, начисляется налог. НДС рассчитывается как разница между долгом и доходами. Нюансы расчета базы обложения налогами отображены в статье 279 НК.

Все отчисления по налогам поступают в казну, учет НДС отражается в документации на день права передачи требования долга. Прилагаются такие документы, как копии договора, акты работ, накладные и т.д. Требования отражаются на 91 счете, переуступленная задолженность – на счете 58.

Все отчисления по налогам поступают в казну, учет НДС отражается в документации на день права передачи требования долга. Прилагаются такие документы, как копии договора, акты работ, накладные и т.д. Требования отражаются на 91 счете, переуступленная задолженность – на счете 58.